AIM wzorem dla NewConnect

2009-09-10 09:20

© fot. mat. prasowe

Przeczytaj także: Autoryzowany Doradca a firma inwestycyjna

Alternatywny system obrotu (ASO) jest uproszczoną, w stosunku do głównego parkietu, formą pozyskania kapitału, wiążąca się z mniejszymi wymogami niż główny rynek regulowany.Pierwszą odsłoną rynku alternatywnego był uruchomiony w 1980 przy londyńskiej giełdzie Unlisted Securities Market (USM). Początkowo debiut na USM wymagał trzyletniej historii finansowej spółki oraz 10% akcji przeznaczonych do obrotu. Na LSE kryteria były bardziej wygórowane i wynosiły odpowiednio 25% oraz 5 lat. Z racji małej ilości debiutów na przestrzeni kilku lat, w celu przyciągnięcia na rynek giełdowy większej liczby firm, władze giełdy zliberalizowały politykę. Skrócono wymagany czas historii finansowej na LSE do 3 lat, na USM do 2 lat. Nie przyniosło to jednak oczekiwanego efektu i na początku lat 90. ubiegłego stulecia zaprzestano realizacji tego projektu, a spółki zakwalifikowane do obrotu na główny parkiet zostały przeniesione na London Stock Exchange.

W 1995 londyńska giełda powróciła do pomysłu obrotu akcjami małych i średnich firm, chcących pozyskać kapitał na rozwój. Uruchomiono Alternative Investment Market, który poprzez dokapitalizowanie miał prowadzić do ich rozwoju i w przyszłości przenieść przedsiębiorstwo na LSE. Brytyjski ASO podzielony jest na 37 sektorów, a te – na 90 podsektorów. AIM jest przewidziany nie tylko dla spółek z Wysp, lecz również dla tych zagranicznych. W skład trzech indeksów (AIM FTSE All-Share, AIM FTSE 100 oraz FTSE AIM UK 50) wchodzi prawie 270 firm pochodzących z 26 krajów.

Również polskie spółki bez żadnych problemów mogą wprowadzić swoje akcje do obrotu na Wyspach. Przedsiębiorstwa znad Wisły mogą jednak zniechęcać dużo wyższe koszty debiutu. Przy emisji akcji na GPW o wartości 10 mln zł koszt wejścia to 10% tej kwoty, a na AIM aż 25%. Proporcje wyglądają inaczej przy kwocie rzędu 40 mln zł, bowiem na warszawskim parkiecie to kwota rzędu 1,6 mln zł, a na Wyspach Brytyjskich trzy razy więcej, bo aż 4,9 mln zł. Do wcześniej podanych kwot należy doliczyć dodatkowo wynagrodzenia dla brokerów, autoryzowanych doradców czy prawników.

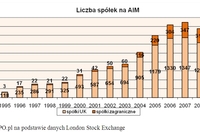

Na rynku głównym w Polsce na koniec 2008 roku notowanych było 374 spółek, w tym 25 zagranicznych. Pod tym względem giełda nad Wisłą jest znacznie mniejsza niż AIM, gdzie, jak widać na wykresie poniżej, samych spółek zagranicznych w 2008 było aż 317. W szczytowym momencie, w 2007 roku, notowanych było aż 1,694 firmy i od tego momentu ilość ta sukcesywnie spada. Z danych za 2009 rok wynika, że średnio miesięcznie znikało ponad 25 spółek, w tym tylko 7 przeszło na LSE.

fot. mat. prasowe

![Inwestowanie na NewConnect: czy warto? [© apops - Fotolia.com] Inwestowanie na NewConnect: czy warto?](https://s3.egospodarka.pl/grafika2/newconnect/Inwestowanie-na-NewConnect-czy-warto-147382-150x100crop.jpg) Inwestowanie na NewConnect: czy warto?

Inwestowanie na NewConnect: czy warto?

oprac. : Bartosz Sulewski / IPO.pl

![Autoryzowani Doradcy NewConnect [© Minerva Studio - Fotolia.com] Autoryzowani Doradcy NewConnect](https://s3.egospodarka.pl/grafika/autoryzowany-doradca/Autoryzowani-Doradcy-NewConnect-iG7AEZ.jpg)

![IPO 2025 na świecie: 171 mld USD i rosnąca rola sztucznej inteligencji [© pexels] IPO 2025 na świecie: 171 mld USD i rosnąca rola sztucznej inteligencji](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/IPO-2025-na-swiecie-171-mld-USD-i-rosnaca-rola-sztucznej-inteligencji-270664-150x100crop.jpg)

![IPO w Europie w 2024 roku. Historyczny debiut Żabki na GPW [© moomsabuy - Fotolia.com] IPO w Europie w 2024 roku. Historyczny debiut Żabki na GPW](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/IPO-w-Europie-w-2024-roku-Historyczny-debiut-Zabki-na-GPW-264214-150x100crop.jpg)

![IPO w Europie: spadek aktywności w III kwartale 2024 roku [© rawpixel.com na Freepik] IPO w Europie: spadek aktywności w III kwartale 2024 roku](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/IPO-w-Europie-spadek-aktywnosci-w-III-kwartale-2024-roku-262728-150x100crop.jpg)

![IPO na świecie: III kwartał 2024 roku z największą liczbą debiutów [© Gray StudioPro na Freepik] IPO na świecie: III kwartał 2024 roku z największą liczbą debiutów](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/IPO-na-swiecie-III-kwartal-2024-roku-z-najwieksza-liczba-debiutow-262469-150x100crop.jpg)

![GPW we IX 2024 r. Duże wzrosty Głównym Rynku [© vecstock na Freepik] GPW we IX 2024 r. Duże wzrosty Głównym Rynku](https://s3.egospodarka.pl/grafika2/GPW/GPW-we-IX-2024-r-Duze-wzrosty-Glownym-Rynku-262413-150x100crop.jpg)

![GPW w VIII 2024 r. Na Głównym Rynku wzrost o 25,1% r/r, na NewConnect spadek o 43,9% [© rawpixel.com na Freepik] GPW w VIII 2024 r. Na Głównym Rynku wzrost o 25,1% r/r, na NewConnect spadek o 43,9%](https://s3.egospodarka.pl/grafika2/GPW/GPW-w-VIII-2024-r-Na-Glownym-Rynku-wzrost-o-25-1-r-r-na-NewConnect-spadek-o-43-9-261875-150x100crop.jpg)

![Na GPW rekordowa liczba rachunków maklerskich [© DC Studio na Freepik] Na GPW rekordowa liczba rachunków maklerskich](https://s3.egospodarka.pl/grafika2/inwestorzy-gieldowi/Na-GPW-rekordowa-liczba-rachunkow-maklerskich-261773-150x100crop.jpg)

![PayByNet w Citi Handlowy [© denphumi - Fotolia.com] PayByNet w Citi Handlowy](https://s3.egospodarka.pl/grafika/Krajowa-Izba-Rozliczeniowa/PayByNet-w-Citi-Handlowy-iQjz5k.jpg)

![Tłusty Czwartek 2026: Ile zapłacisz za pączka? Przegląd cen i najgorętsze trendy smakowe [© wygenerowane przez AI] Tłusty Czwartek 2026: Ile zapłacisz za pączka? Przegląd cen i najgorętsze trendy smakowe](https://s3.egospodarka.pl/grafika2/Tlusty-Czwartek/Tlusty-Czwartek-2026-Ile-zaplacisz-za-paczka-Przeglad-cen-i-najgoretsze-trendy-smakowe-270747-150x100crop.jpg)

![Dlaczego firmom opłaca się korzystać z kantorów internetowych? [© Halfpoint - Fotolia.com] Dlaczego firmom opłaca się korzystać z kantorów internetowych?](https://s3.egospodarka.pl/grafika2/wymiana-walut/Dlaczego-firmom-oplaca-sie-korzystac-z-kantorow-internetowych-219575-150x100crop.jpg)

![Porównanie i ocena wyników mailingu - czy tylko wskaźniki są ważne? [© lichtmeister - fotolia.com] Porównanie i ocena wyników mailingu - czy tylko wskaźniki są ważne?](https://s3.egospodarka.pl/grafika2/mailing/Porownanie-i-ocena-wynikow-mailingu-czy-tylko-wskazniki-sa-wazne-220933-150x100crop.jpg)

![Ile można dorobić do emerytury i renty? Nowe limity od 1 grudnia 2025 [© wygenerowane przez AI] Ile można dorobić do emerytury i renty? Nowe limity od 1 grudnia 2025](https://s3.egospodarka.pl/grafika2/ile-mozna-dorobic-do-emerytury/Ile-mozna-dorobic-do-emerytury-i-renty-Nowe-limity-od-1-grudnia-2025-269896-150x100crop.jpg)

Jak kupić pierwsze mieszkanie? Eksperci podpowiadają

Jak kupić pierwsze mieszkanie? Eksperci podpowiadają

![Najlepsze lokaty 2026? Średnie oprocentowanie spadło poniżej 4,7% [© pexels] Najlepsze lokaty 2026? Średnie oprocentowanie spadło poniżej 4,7%](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-2026-Srednie-oprocentowanie-spadlo-ponizej-4-7-270611-150x100crop.jpg)

![Jak Polacy oszczędzają pieniądze? Najważniejsze cele finansowe na 2026 [© pexels] Jak Polacy oszczędzają pieniądze? Najważniejsze cele finansowe na 2026](https://s3.egospodarka.pl/grafika2/oszczedzanie/Jak-Polacy-oszczedzaja-pieniadze-Najwazniejsze-cele-finansowe-na-2026-270535-150x100crop.jpg)

![Kredyty mieszkaniowe: para kupi o 10 m2 więcej niż rok temu [© pexels] Kredyty mieszkaniowe: para kupi o 10 m2 więcej niż rok temu](https://s3.egospodarka.pl/grafika2/sila-nabywcza/Kredyty-mieszkaniowe-para-kupi-o-10-m2-wiecej-niz-rok-temu-269604-150x100crop.jpg)

![Gdy upada towarzystwo ubezpieczeniowe [© BillionPhotos.com - Fotolia.com] Gdy upada towarzystwo ubezpieczeniowe](https://s3.egospodarka.pl/grafika2/upadlosc/Gdy-upada-towarzystwo-ubezpieczeniowe-166797-150x100crop.jpg)

![Kieszonkowe dla dziecka, czyli nauka zarządzania budżetem domowym [© AntonioDiaz - Fotolia.com] Kieszonkowe dla dziecka, czyli nauka zarządzania budżetem domowym](https://s3.egospodarka.pl/grafika2/kieszonkowe/Kieszonkowe-dla-dziecka-czyli-nauka-zarzadzania-budzetem-domowym-247450-150x100crop.jpg)

![Złamałeś nogę w drodze do lub z pracy? Sprawdź jak otrzymać 100% zasiłku chorobowego z ZUS [© wygenerowane przez AI] Złamałeś nogę w drodze do lub z pracy? Sprawdź jak otrzymać 100% zasiłku chorobowego z ZUS](https://s3.egospodarka.pl/grafika2/wypadek-w-drodze-do-pracy/Zlamales-noge-w-drodze-do-lub-z-pracy-Sprawdz-jak-otrzymac-100-zasilku-chorobowego-z-ZUS-270732-150x100crop.jpg)

![Lotnisko Warszawa-Radom: nowe połączenia i plan rozwoju na 2026 rok [© pexels] Lotnisko Warszawa-Radom: nowe połączenia i plan rozwoju na 2026 rok](https://s3.egospodarka.pl/grafika2/prawa-pasazera-linii-lotniczych/Lotnisko-Warszawa-Radom-nowe-polaczenia-i-plan-rozwoju-na-2026-rok-270740-150x100crop.jpg)

![Lojalność pracowników pod lupą: dlaczego benefity już nie wystarczą? [© pexels] Lojalność pracowników pod lupą: dlaczego benefity już nie wystarczą?](https://s3.egospodarka.pl/grafika2/zaangazowanie-w-prace/Lojalnosc-pracownikow-pod-lupa-dlaczego-benefity-juz-nie-wystarcza-270746-150x100crop.jpg)

![1,5 biliona dolarów na zbrojenia. Kto zarobi na rekordowym budżecie obronnym USA? [© wygenerowane przez AI] 1,5 biliona dolarów na zbrojenia. Kto zarobi na rekordowym budżecie obronnym USA?](https://s3.egospodarka.pl/grafika2/wydatki-na-obronnosc/1-5-biliona-dolarow-na-zbrojenia-Kto-zarobi-na-rekordowym-budzecie-obronnym-USA-270741-150x100crop.jpg)

![1 na 10 reklam w social mediach to oszustwo. Platformy zarobiły na nich 725 mln zł w Polsce w 2025 r. [© wygenerowane przez AI] 1 na 10 reklam w social mediach to oszustwo. Platformy zarobiły na nich 725 mln zł w Polsce w 2025 r.](https://s3.egospodarka.pl/grafika2/scam/1-na-10-reklam-w-social-mediach-to-oszustwo-Platformy-zarobily-na-nich-725-mln-zl-w-Polsce-w-2025-r-270733-150x100crop.jpg)

![Więcej transakcji, więcej optymizmu. Co czeka private equity w 2026 roku? [© pexels] Więcej transakcji, więcej optymizmu. Co czeka private equity w 2026 roku?](https://s3.egospodarka.pl/grafika2/fundusze-PE/Wiecej-transakcji-wiecej-optymizmu-Co-czeka-private-equity-w-2026-roku-270729-150x100crop.jpg)