Lokata terminowa czy fundusz pieniężny?

2010-06-09 10:36

Przeczytaj także: Fundusze inwestycyjne bez zaufania klientów

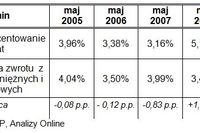

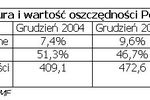

Na koniec 2009 Polacy posiadali około 380 mld złotych na lokatach i około 8 mld złotych w funduszach pieniężnych i gotówkowych co stanowi mniej więcej połowę wszystkich zgromadzonych oszczędności. Głównym celem tego typu instrumentów jest wzrost realnej wartości kapitału, czyli niewielki zysk powyżej inflacji. Służą one zatem przede wszystkim ochronie zgromadzonego kapitału przed utratą wartości w czasie, a nie jego pomnażaniu.Dokonując oceny wyników funduszy pieniężnych i gotówkowych z lokatami terminowymi popełnia się często poważny błąd, poprzez zestawianie aktualnych oprocentowań depozytów z historycznymi wynikami funduszy. Pomijany jest fakt, że historyczny wynik funduszu mógł zostać wypracowany w całkowicie innych realiach rynkowych. Poniższa tabela prezentuje średnie stopy zwrotu, dla inwestora który rozpoczynał inwestycję w maju w poszczególnych latach. Okres inwestycji wynosi 12 miesięcy.

fot. mat. prasowe

fot. mat. prasowe

W analogicznej sytuacji lokaty diametralnie różnią się od funduszy pieniężnych i gotówkowych. Wycofując środki z lokaty przed ustalonym terminem należy się liczyć z tym, że w końcowym rozrachunku bank nie wypłaca nam w pełni wcześniej zakontraktowanej kwoty. Jest to swego rodzaju kara za niedotrzymanie warunków umowy i wypłacenie środków przed czasem.

Lokaty bankowe oraz fundusze pieniężne i gotówkowe są także idealnym miejscem dla środków stanowiących naszą poduszkę finansową. Stanowi ona doraźne zabezpieczenie na ewentualność wystąpienia „czarnego” scenariusza. Punktem wyjścia do wyznaczenia wysokości naszego buforu finansowego jest wysokość comiesięcznych wydatków. Uważa się, iż rezerwę gotówkową powinna stanowić ich sześciokrotność. Oszczędności, które stanowią poduszkę finansowa powinny zostać ulokowane w formie łatwej do ponownej zamiany na gotówkę. Przy czym niezmiernie istotnym jest, by płynność gromadzonych środków tworzyła nierozerwalną parę z nikłą możliwością utraty wartości tej części majątku. Dlatego też odpowiednią formę do lokowania naszego doraźnego zabezpieczenia stanowią właśnie krótkoterminowe lokaty bankowe oraz fundusze pieniężne i gotówkowe.

Próbując odpowiedzieć na pytanie, która forma jest bardziej korzystna należy stwierdzić, że jest to zależne od indywidualnych potrzeb klienta. Jeżeli najważniejszym aspektem jest płynność, warto zastanowić się nad funduszem. W sytuacji gdy najistotniejszym pozostaje przewidywalność i bezpieczeństwo - zasadnym jest skłonienie się ku lokatom terminowym.

![Oszczędzanie długoterminowe opłaca się najbardziej [© Warakorn - Fotolia.com] Oszczędzanie długoterminowe opłaca się najbardziej](https://s3.egospodarka.pl/grafika2/oszczedzanie/Oszczedzanie-dlugoterminowe-oplaca-sie-najbardziej-130543-150x100crop.jpg) Oszczędzanie długoterminowe opłaca się najbardziej

Oszczędzanie długoterminowe opłaca się najbardziej

oprac. : Marek Arent / expander

![Oszczędzanie pieniędzy: poduszka finansowa wystarcza na 3 miesiące [© Freepik] Oszczędzanie pieniędzy: poduszka finansowa wystarcza na 3 miesiące](https://s3.egospodarka.pl/grafika2/oszczedzanie/Oszczedzanie-pieniedzy-poduszka-finansowa-wystarcza-na-3-miesiace-267216-150x100crop.jpg)

![Czy Polacy wiedzą w co inwestować i jak oszczędzać pieniądze? [© blackday - Fotolia] Czy Polacy wiedzą w co inwestować i jak oszczędzać pieniądze?](https://s3.egospodarka.pl/grafika2/oszczedzanie/Czy-Polacy-wiedza-w-co-inwestowac-i-jak-oszczedzac-pieniadze-262283-150x100crop.jpg)

![Polak jednak umie oszczędzać pieniądze? [© 3D Animation Production Company z Pixabay] Polak jednak umie oszczędzać pieniądze?](https://s3.egospodarka.pl/grafika2/oszczedzanie/Polak-jednak-umie-oszczedzac-pieniadze-260311-150x100crop.jpg)

![Oszczędności Polaków lokowane najczęściej na oprocentowanych kontach [© Peter Atkins - Fotolia.com] Oszczędności Polaków lokowane najczęściej na oprocentowanych kontach](https://s3.egospodarka.pl/grafika2/oszczedzanie/Oszczednosci-Polakow-lokowane-najczesciej-na-oprocentowanych-kontach-257711-150x100crop.jpg)

![Światowy Dzień Oszczędzania. Jakie oszczędności mają Polacy? [© Andrey Popov - Fotolia.com] Światowy Dzień Oszczędzania. Jakie oszczędności mają Polacy?](https://s3.egospodarka.pl/grafika2/oszczednosci/Swiatowy-Dzien-Oszczedzania-Jakie-oszczednosci-maja-Polacy-255837-150x100crop.jpg)

![Oszczędzanie pieniędzy: w dzieciństwie skarbonka, a na stare lata skarpeta [© FikMik - Fotolia.com] Oszczędzanie pieniędzy: w dzieciństwie skarbonka, a na stare lata skarpeta](https://s3.egospodarka.pl/grafika2/oszczednosci/Oszczedzanie-pieniedzy-w-dziecinstwie-skarbonka-a-na-stare-lata-skarpeta-255830-150x100crop.jpg)

![Jak oszczędzają Polacy w 2023 roku? [© ptnphotof - Fotolia.com] Jak oszczędzają Polacy w 2023 roku?](https://s3.egospodarka.pl/grafika2/oszczednosci/Jak-oszczedzaja-Polacy-w-2023-roku-255811-150x100crop.jpg)

![Oszczędności Polaków. Jaki będzie 2021 rok? [© Andrey Popov - Fotolia.com] Oszczędności Polaków. Jaki będzie 2021 rok?](https://s3.egospodarka.pl/grafika2/oszczednosci-Polakow/Oszczednosci-Polakow-Jaki-bedzie-2021-rok-235484-150x100crop.jpg)

![Młode pokolenie odrzuca luksus. Czym jest dla niego sukces finansowy? [© Freepik] Młode pokolenie odrzuca luksus. Czym jest dla niego sukces finansowy?](https://s3.egospodarka.pl/grafika2/sukces-finansowy/Mlode-pokolenie-odrzuca-luksus-Czym-jest-dla-niego-sukces-finansowy-268095-150x100crop.jpg)

![Gold Butter Index, czyli inflacja od kuchni. Sprawdź porównanie cen masła i złota w ostatniej dekadzie [© wygenerowane przez AI] Gold Butter Index, czyli inflacja od kuchni. Sprawdź porównanie cen masła i złota w ostatniej dekadzie](https://s3.egospodarka.pl/grafika2/ceny-zlota/Gold-Butter-Index-czyli-inflacja-od-kuchni-Sprawdz-porownanie-cen-masla-i-zlota-w-ostatniej-dekadzie-268060-150x100crop.png)

![Linki sponsorowane, dofollow, nofollow. Jak wykorzystać linkowanie w reklamie? [© bf87 - Fotolia.com] Linki sponsorowane, dofollow, nofollow. Jak wykorzystać linkowanie w reklamie?](https://s3.egospodarka.pl/grafika2/linki-sponsorowane/Linki-sponsorowane-dofollow-nofollow-Jak-wykorzystac-linkowanie-w-reklamie-216282-150x100crop.jpg)

![Content marketing - co to jest i od czego zacząć? [© patpitchaya - Fotolia.com] Content marketing - co to jest i od czego zacząć?](https://s3.egospodarka.pl/grafika2/content-marketing/Content-marketing-co-to-jest-i-od-czego-zaczac-215740-150x100crop.jpg)

![Jak korzystnie przelewać pieniądze do Polski pracując za granicą? [© v.poth - Fotolia.com] Jak korzystnie przelewać pieniądze do Polski pracując za granicą?](https://s3.egospodarka.pl/grafika2/przelewy/Jak-korzystnie-przelewac-pieniadze-do-Polski-pracujac-za-granica-230796-150x100crop.jpg)

![Jaki jest koszt przejechania 100 km samochodem? Sprawdź porównanie benzyny, oleju napędowego, LPG i innych paliw. [© matthias21 - Fotolia.com] Jaki jest koszt przejechania 100 km samochodem? Sprawdź porównanie benzyny, oleju napędowego, LPG i innych paliw.](https://s3.egospodarka.pl/grafika2/wydatki-na-paliwo/Jaki-jest-koszt-przejechania-100-km-samochodem-Sprawdz-porownanie-benzyny-oleju-napedowego-LPG-i-innych-paliw-262279-150x100crop.jpg)

![Ceny mieszkań nieznacznie spadły, ale to rata kredytu zaskoczyła [© Freepik] Ceny mieszkań nieznacznie spadły, ale to rata kredytu zaskoczyła [© Freepik]](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Ceny-mieszkan-nieznacznie-spadly-ale-to-rata-kredytu-zaskoczyla-267988-50x33crop.jpg) Ceny mieszkań nieznacznie spadły, ale to rata kredytu zaskoczyła

Ceny mieszkań nieznacznie spadły, ale to rata kredytu zaskoczyła

![Wyniki TFI i funduszy inwestycyjnych I-VI 2012 [© Piotr Adamowicz - Fotolia.com] Wyniki TFI i funduszy inwestycyjnych I-VI 2012](https://s3.egospodarka.pl/grafika2/towarzystwa-funduszy-inwestycyjnych/Wyniki-TFI-i-funduszy-inwestycyjnych-I-VI-2012-107818-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Długi Polaków wynoszą 84,7 mld zł [© Freepik] Długi Polaków wynoszą 84,7 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-wynosza-84-7-mld-zl-265322-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe V 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe V 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-V-2025-r-266990-150x100crop.jpg)

![Tajemniczy Przedsiębiorca w banku. Jak wypadła ocena? [© Antonio - Fotolia.com] Tajemniczy Przedsiębiorca w banku. Jak wypadła ocena?](https://s3.egospodarka.pl/grafika2/banki/Tajemniczy-Przedsiebiorca-w-banku-Jak-wypadla-ocena-188815-150x100crop.jpg)

![Jak stworzyć spójną strukturę wynagrodzeń w firmie? Poradnik krok po kroku [© wygenerowane przez AI] Jak stworzyć spójną strukturę wynagrodzeń w firmie? Poradnik krok po kroku](https://s3.egospodarka.pl/grafika2/opis-stanowisk/Jak-stworzyc-spojna-strukture-wynagrodzen-w-firmie-Poradnik-krok-po-kroku-268113-150x100crop.png)

![850 tys. zł na cyfrową zmianę - lada moment rusza program grantowy Dig.IT dla MŚP [© wygenerowane przez AI] 850 tys. zł na cyfrową zmianę - lada moment rusza program grantowy Dig.IT dla MŚP](https://s3.egospodarka.pl/grafika2/Dig-IT/850-tys-zl-na-cyfrowa-zmiane-lada-moment-rusza-program-grantowy-Dig-IT-dla-MSP-268112-150x100crop.png)

![Większy bagaż podręczny w Ryanair stał się faktem. Koniec wyższych opłat? [© Freepik] Większy bagaż podręczny w Ryanair stał się faktem. Koniec wyższych opłat?](https://s3.egospodarka.pl/grafika2/Ryanair/Wiekszy-bagaz-podreczny-w-Ryanair-stal-sie-faktem-Koniec-wyzszych-oplat-268110-150x100crop.jpg)

![Unia reguluje AI. Co oznacza AI Act dla polskich firm i użytkowników? [© Freepik] Unia reguluje AI. Co oznacza AI Act dla polskich firm i użytkowników?](https://s3.egospodarka.pl/grafika2/AI-Act/Unia-reguluje-AI-Co-oznacza-AI-Act-dla-polskich-firm-i-uzytkownikow-268109-150x100crop.jpg)

![Oto najlepiej płatne zawody w Polsce. Jak zacząć karierę, aby dobrze zarabiać? [© Freepik] Oto najlepiej płatne zawody w Polsce. Jak zacząć karierę, aby dobrze zarabiać?](https://s3.egospodarka.pl/grafika2/wynagrodzenia/Oto-najlepiej-platne-zawody-w-Polsce-Jak-zaczac-kariere-aby-dobrze-zarabiac-268108-150x100crop.jpg)

![Polacy coraz chętniej kupują marki własne. Trafia do nich już co czwarta złotówka wydana na FMCG [© wygenerowane przez AI] Polacy coraz chętniej kupują marki własne. Trafia do nich już co czwarta złotówka wydana na FMCG](https://s3.egospodarka.pl/grafika2/marki-wlasne/Polacy-coraz-chetniej-kupuja-marki-wlasne-Trafia-do-nich-juz-co-czwarta-zlotowka-wydana-na-FMCG-268107-150x100crop.png)

![Jawność wynagrodzeń - krok po kroku. Praktyczny poradnik dla pracodawców: jak przygotować się do nowych obowiązków [© wygenerowane przez AI] Jawność wynagrodzeń - krok po kroku. Praktyczny poradnik dla pracodawców: jak przygotować się do nowych obowiązków](https://s3.egospodarka.pl/grafika2/transparentnosc-wynagrodzen/Jawnosc-wynagrodzen-krok-po-kroku-Praktyczny-poradnik-dla-pracodawcow-jak-przygotowac-sie-do-nowych-obowiazkow-268043-150x100crop.png)