Jaka emerytura dla Ciebie?

2006-01-19 13:20

Przeczytaj także: Emerytury: inwestowanie albo biedowanie

By uświadomić sobie jak efektywne mogą być dwa obowiązkowe filary systemu emerytalnego warto przeprowadzić uproszczoną symulację. Załóżmy ża Pan X ma 23 lata i zarabia 2000 zł brutto. Do ZUS z jego pensji trafia miesięcznie 224,40 zł (11,22%), a do OFE 146 zł (7,3%). Jego pensja (a więc także składki emerytalne) rośnie o 2 proc. rocznie. Po 42 latach pracy, tuż przed przejściem na emeryturę, Pan X zgromadzi w dwóch filarach ok. 660 tys. zł*. Tymczasem gdyby całą składkę emerytalną zainwestował samodzielnie w fundusz akcji mógłby mieć kapitał 1,78 mln zł*, a więc prawie trzy razy tyle!

W pierwszym przypadku jego emerytura wyniesie 3 122 zł*

W drugim przypadku będzie to 8 403 zł*

Ostatnia pensja przed przejściem na emeryturę wyniesie 4 594 zł

* Założenia: stopa zwrotu w OFE 6 proc. rocznie, opłata od składki 3,5 proc., stopa indeksacji w ZUS 2 proc., stopa zwrotu w funduszu akcji 8 proc. Emerytura wyliczona przy założeniu, że będzie wypłacana przez 25 lat przy stopie zwrotu w okresie wypłaty 3 proc. Obliczenia nie uwzględniają podatku od zysków kapitałowych ani ewentualnych kosztów wypłaty świadczeń emerytalnych.

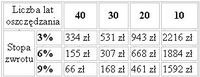

Jasno widać więc, że samodzielne inwestowanie przyniosłoby znacznie lepsze rezultaty. Niestety dwa pierwsze filary systemu emerytalnego dla większości z nas są obowiązkowe. Konieczne jest więc oszczędzanie we własnym zakresie. Pan X, zdając się na dwa filary, osiągnąłby stopę zastąpienia (relacja ostatniej pensji do emerytury) na poziomie 68 proc. To i tak sporo. Poniższa tabela pokazuje jaką kwotę miesięcznie musiałby oszczędzać Pan X, by uzyskać 100 proc. stopę zastąpienia, a więc emeryturę na poziomie ostatniej pensji:

fot. mat. prasowe

Widzimy więc, że Pan X nie będzie w stanie "zasypać" emerytalnego deficytu jeśli zacznie oszczędzać zbyt późno i wybierze zbyt mało zyskowną strategię.

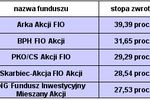

"Większa część naszej emerytalnej składki trafia do ZUS gdzie nie jest efektywnie pomnażana. To dlatego musimy samodzielnie inwestować dodatkowe pieniądze na emeryturę. Tym bardziej, że mamy do dyspozycji skuteczniejsze narzędzia niż np. otwarty fundusz emerytalny nie mówiąc już o pasywnym koncie w ZUS. Takimi narzędziami są fundusze inwestycyjne, w których sami możemy kształtować strategię inwestycyjną zależnie od tego na jakim etapie życia jesteśmy. Konieczne jest skierowanie naszych długoterminowych oszczędności na rynek akcji. Szczególnie dlatego, że OFE angażują w giełdę tylko 1/3 aktywów, a ZUS zapewnia symboliczną stopę zwrotu. Mając mnóstwo czasu do emerytury możemy uzupełnić emerytalny niedobór kosztem niewielkich wyrzeczeń - oszczędzając nawet kilkadziesiąt złotych miesięcznie. Te rekomendacje dotyczą w szczególności kobiet, które pracują krócej i przeciętnie żyją dłużej niż mężczyźni, a dodatkowo częściej przebywają na urlopach wychowawczych. W efekcie mogą doświadczyć drastycznego spadku dochodów po przejściu na emeryturę." - powiedział Michał Kowalski, doradca finansowy w firmie Expander.

![Repartycyjny system emerytalny wraca [© txakel - Fotolia.com] Repartycyjny system emerytalny wraca](https://s3.egospodarka.pl/grafika2/repartycyjny-system-emerytalny/Repartycyjny-system-emerytalny-wraca-134543-150x100crop.jpg) Repartycyjny system emerytalny wraca

Repartycyjny system emerytalny wraca

1 2

oprac. : expander

![Emerytury kapitałowe w opinii KPP [© Syda Productions - Fotolia.com] Emerytury kapitałowe w opinii KPP](https://s3.egospodarka.pl/grafika/emerytury/Emerytury-kapitalowe-w-opinii-KPP-d8i3B3.jpg)

![Dożywotnie emerytury kapitałowe od 2014 [© Syda Productions - Fotolia.com] Dożywotnie emerytury kapitałowe od 2014](https://s3.egospodarka.pl/grafika/emerytury/Dozywotnie-emerytury-kapitalowe-od-2014-d8i3B3.jpg)

![System emerytalny: emerytury małżeńskie [© denphumi - Fotolia.com] System emerytalny: emerytury małżeńskie](https://s3.egospodarka.pl/grafika/system-emerytalny/System-emerytalny-emerytury-malzenskie-iQjz5k.jpg)

![Kto powinien wypłacać emerytury z OFE? [© Syda Productions - Fotolia.com] Kto powinien wypłacać emerytury z OFE?](https://s3.egospodarka.pl/grafika/OFE/Kto-powinien-wyplacac-emerytury-z-OFE-d8i3B3.jpg)

![ZUS tani i skuteczny? [© Syda Productions - Fotolia.com] ZUS tani i skuteczny?](https://s3.egospodarka.pl/grafika/ZUS/ZUS-tani-i-skuteczny-d8i3B3.jpg)

![Okno transferowe ZUS-OFE otwarte do 31 lipca [© burin kul z Pixabay] Okno transferowe ZUS-OFE otwarte do 31 lipca](https://s3.egospodarka.pl/grafika2/OFE/Okno-transferowe-ZUS-OFE-otwarte-do-31-lipca-260547-150x100crop.jpg)

![Składki emerytalne: okno transferowe OFE-ZUS otwarte tylko do końca lipca [© contrastwerkstatt - Fotolia.com] Składki emerytalne: okno transferowe OFE-ZUS otwarte tylko do końca lipca](https://s3.egospodarka.pl/grafika2/ubezpieczenie-emerytalne/Skladki-emerytalne-okno-transferowe-OFE-ZUS-otwarte-tylko-do-konca-lipca-258963-150x100crop.jpg)

![Kupno mieszkania i oszczędzanie na emeryturę: sfera marzeń dla młodych? [© Fotowerk - Fotolia.com] Kupno mieszkania i oszczędzanie na emeryturę: sfera marzeń dla młodych?](https://s3.egospodarka.pl/grafika2/oszczedzanie-pieniedzy/Kupno-mieszkania-i-oszczedzanie-na-emeryture-sfera-marzen-dla-mlodych-253657-150x100crop.jpg)

![Co 3. były członek OFE chce prywatyzacji oszczędności na emeryturę [© pixabay.com] Co 3. były członek OFE chce prywatyzacji oszczędności na emeryturę](https://s3.egospodarka.pl/grafika2/oszczedzanie-na-emeryture/Co-3-byly-czlonek-OFE-chce-prywatyzacji-oszczednosci-na-emeryture-249649-150x100crop.jpg)

![Konflikt w Cieśninie Ormuz podbija ceny ropy. Co to oznacza dla gospodarki i inwestorów? [© wygenerowane przez AI] Konflikt w Cieśninie Ormuz podbija ceny ropy. Co to oznacza dla gospodarki i inwestorów?](https://s3.egospodarka.pl/grafika2/paliwo/Konflikt-w-Ciesninie-Ormuz-podbija-ceny-ropy-Co-to-oznacza-dla-gospodarki-i-inwestorow-270986-150x100crop.jpg)

![Przelew zagraniczny - jaką opcję wybrać? [© Pio Si - Fotolia.com] Przelew zagraniczny - jaką opcję wybrać?](https://s3.egospodarka.pl/grafika2/przelewy/Przelew-zagraniczny-jaka-opcje-wybrac-219379-150x100crop.jpg)

![Jak zwiększyć otwieralność mailingu? 6 sposobów na wysoki Open Rate [© jakub krechowicz - fotolia.com] Jak zwiększyć otwieralność mailingu? 6 sposobów na wysoki Open Rate](https://s3.egospodarka.pl/grafika2/mailing/Jak-zwiekszyc-otwieralnosc-mailingu-6-sposobow-na-wysoki-Open-Rate-222959-150x100crop.jpg)

![Jak korzystnie przelewać pieniądze do Polski pracując za granicą? [© v.poth - Fotolia.com] Jak korzystnie przelewać pieniądze do Polski pracując za granicą?](https://s3.egospodarka.pl/grafika2/przelewy/Jak-korzystnie-przelewac-pieniadze-do-Polski-pracujac-za-granica-230796-150x100crop.jpg)

![Składka zdrowotna 2026 i podatek liniowy - ile wynosi, jaki limit odliczenia [© wygenerowane przez AI] Składka zdrowotna 2026 i podatek liniowy - ile wynosi, jaki limit odliczenia](https://s3.egospodarka.pl/grafika2/skladka-na-ubezpieczenie-zdrowotne/Skladka-zdrowotna-2026-i-podatek-liniowy-ile-wynosi-jaki-limit-odliczenia-270127-150x100crop.jpg)

![Ceny mieszkań stabilne a zdolność kredytowa rośnie. O ile nie masz dzieci [© pexels] Ceny mieszkań stabilne a zdolność kredytowa rośnie. O ile nie masz dzieci [© pexels]](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Ceny-mieszkan-stabilne-a-zdolnosc-kredytowa-rosnie-O-ile-nie-masz-dzieci-270929-50x33crop.jpg) Ceny mieszkań stabilne a zdolność kredytowa rośnie. O ile nie masz dzieci

Ceny mieszkań stabilne a zdolność kredytowa rośnie. O ile nie masz dzieci

![Wzrost PKB nie pomógł. Rekordowa liczba niewypłacalności firm w 2025 roku [© pexels] Wzrost PKB nie pomógł. Rekordowa liczba niewypłacalności firm w 2025 roku](https://s3.egospodarka.pl/grafika2/niewyplacalnosc-firmy/Wzrost-PKB-nie-pomogl-Rekordowa-liczba-niewyplacalnosci-firm-w-2025-roku-270876-150x100crop.jpg)

![Kieszonkowe dla dziecka, czyli nauka zarządzania budżetem domowym [© AntonioDiaz - Fotolia.com] Kieszonkowe dla dziecka, czyli nauka zarządzania budżetem domowym](https://s3.egospodarka.pl/grafika2/kieszonkowe/Kieszonkowe-dla-dziecka-czyli-nauka-zarzadzania-budzetem-domowym-247450-150x100crop.jpg)

![Najlepsze lokaty 2026? Średnie oprocentowanie spadło poniżej 4,7% [© pexels] Najlepsze lokaty 2026? Średnie oprocentowanie spadło poniżej 4,7%](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-2026-Srednie-oprocentowanie-spadlo-ponizej-4-7-270611-150x100crop.jpg)

![Kredyty hipoteczne: marże stabilne, oprocentowanie najniższe w historii [© fotomek - Fotolia.com] Kredyty hipoteczne: marże stabilne, oprocentowanie najniższe w historii](https://s3.egospodarka.pl/grafika2/koszty-kredytu/Kredyty-hipoteczne-marze-stabilne-oprocentowanie-najnizsze-w-historii-233688-150x100crop.jpg)

![Bez feedbacku i doceniania trudno o satysfakcję z pracy [© pexels] Bez feedbacku i doceniania trudno o satysfakcję z pracy](https://s3.egospodarka.pl/grafika2/rynek-pracy/Bez-feedbacku-i-doceniania-trudno-o-satysfakcje-z-pracy-271025-150x100crop.jpg)

![Rejestr Cen Nieruchomości bez opłat. Jak sprawdzić cenę mieszkania? [© pexels] Rejestr Cen Nieruchomości bez opłat. Jak sprawdzić cenę mieszkania?](https://s3.egospodarka.pl/grafika2/Rejestr-Cen-Nieruchomosci/Rejestr-Cen-Nieruchomosci-bez-oplat-Jak-sprawdzic-cene-mieszkania-271024-150x100crop.jpg)

![Jak świadomie wybrać mieszkanie? Cena to nie jedyny koszt - na co jeszcze zwrócić uwagę? [© wygenerowane przez AI] Jak świadomie wybrać mieszkanie? Cena to nie jedyny koszt - na co jeszcze zwrócić uwagę?](https://s3.egospodarka.pl/grafika2/zakup-mieszkania/Jak-swiadomie-wybrac-mieszkanie-Cena-to-nie-jedyny-koszt-na-co-jeszcze-zwrocic-uwage-271018-150x100crop.jpg)

![Ustawa o KSC podpisana. Firmy mają tylko miesiąc na przygotowanie do NIS2 [© wygenerowane przez AI] Ustawa o KSC podpisana. Firmy mają tylko miesiąc na przygotowanie do NIS2](https://s3.egospodarka.pl/grafika2/Ustawa-KSC/Ustawa-o-KSC-podpisana-Firmy-maja-tylko-miesiac-na-przygotowanie-do-NIS2-271012-150x100crop.jpg)

![W Polsce brakuje pracowników. 57% firm ma problemy z rekrutacją, jakich kompetencji poszukują? [© pexels] W Polsce brakuje pracowników. 57% firm ma problemy z rekrutacją, jakich kompetencji poszukują?](https://s3.egospodarka.pl/grafika2/poszukiwane-kompetencje/W-Polsce-brakuje-pracownikow-57-firm-ma-problemy-z-rekrutacja-jakich-kompetencji-poszukuja-271011-150x100crop.jpg)

![Okiem CEO: generatywna AI i M&A napędzą sektor finansowy [© pexels] Okiem CEO: generatywna AI i M&A napędzą sektor finansowy](https://s3.egospodarka.pl/grafika2/CEO/Okiem-CEO-generatywna-AI-i-M-A-napedza-sektor-finansowy-271010-150x100crop.jpg)