Debiuty giełdowe w Europie w IV kw. 2012 r.

2013-01-15 11:10

Przeczytaj także: IPO 2025 na świecie: 171 mld USD i rosnąca rola sztucznej inteligencji

Filip Gorczyca, starszy menedżer w zespole ds. rynków kapitałowych PwC, stwierdził:

„Tradycyjne wskaźniki koniunktury na rynku ofert publicznych, takie jak poziom indeksów giełdowych czy wskaźniki zmienności na rynku akcji, wróżą ożywienie na rynku pierwotnym w Europie w 2013 roku. Ponadto przy niemal wszystkich największych IPO w ostatnim czasie odnotowano wzrost kursów akcji po debiucie, co może dodatkowo zwiększyć zainteresowanie ofertami publicznymi w Europie. To dobry sygnał dla dużej grupy spółek, które w ostatnich kilkunastu miesiącach zmuszone były odłożyć w czasie swoje plany dotyczące wejścia na giełdę. Z pewnością śledzą one nastroje na rynku i będą chciały wykorzystać oczekiwaną poprawę koniunktury do wznowienia swoich planów.”

KOMENTARZ DO RYNKU POLSKIEGO

Na przestrzeni całego 2012 roku Warszawa po raz kolejny przyciągnęła najwięcej debiutów ze wszystkich giełd w Europie. Łączna liczba IPO przeprowadzonych na GPW w tym okresie wyniosła 105, a łączna wartość ofert – 731 mln euro.

Największym IPO w czwartym kwartale, jak również w całym 2012 roku, była oferta Alior Banku o wartości 511 mln euro. Było to jednocześnie piąte największe IPO w Europie w czwartym kwartale 2012 roku. Druga największa oferta w Warszawie (zarówno w czwartym kwartale, jak i w całym 2012 roku) to IPO spółki ZE PAK o wartości 165 mln euro.

fot. mat. prasowe

Liczba IPO w podziale na giełdy w IV kw. 2012 r.

Warszawa i Londyn po raz kolejny dominowały na europejskich rynkach pod względem liczby debiutów

W okresie od października do grudnia 2012 roku na warszawskiej giełdzie zadebiutowało 21 spółek (5 na rynku głównym i 16 na rynku NewConnect). Na rynku NewConnect był to najmniej aktywny kwartał w całym 2012 roku, co spowodowało, że na obu warszawskich rynkach łącznie ostatni kwartał przyniósł najmniejszą liczbę debiutów na przestrzeni całego roku (w pierwszym, drugim i trzecim kwartale odnotowano odpowiednio 25, 33 i 26 IPO). Należy jednak podkreślić, że IPO spółki Orpheé (sektor usług zdrowotnych) na rynku New Connect (14 mln euro), było drugą największą ofertą

w historii rynku alternatywnego GPW.

fot. mat. prasowe

Łączna wartość ofert w podziale na sektory

Pod względem ilości IPO dominował sektor Produkty i usługi przemysłowe.

Filip Gorczyca, starszy menedżer w zespole ds. rynków kapitałowych PwC, w następujący sposób skomentował wyniki rynku pierwotnego w Warszawie:

„Wydarzeniem minionego roku w Warszawie była bez wątpienia oferta Alior Banku, będąca największym IPO prywatnej spółki w historii polskiego rynku kapitałowego. Jednocześnie warto odnotować coraz gorszą ostatnio passę rynku NewConnect, na którym liczba debiutów, jak i wartość pozyskiwanych środków, stopniowo maleją. Jedną z przyczyn tego trendu może być zaostrzenie regulacji oraz bardziej restrykcyjne podejście do rynku alternatywnego ze strony samej GPW, która zaniepokojona licznymi przypadkami nadużyć i braku przestrzegania wymogów rynku publicznego przez niektórych emitentów, podjęła działania mające na celu poprawę ogólnej jakości rynku. Miejmy nadzieję, że wskutek tych działań zainteresowanie NewConnect wśród inwestorów ponownie wzrośnie.”

fot. mat. prasowe

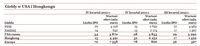

Giełdy w USA i Hongkongu

W czwartym kwartale 2012 roku w Stanach Zjednoczonych odnotowano 34 IPO o łącznej wartości 4,9 mld euro (w analogicznym kwartale 2011 roku było to 28 IPO o łącznej wartości 4,8 mld euro).

Informacje o badaniu

Ankieta IPO Watch Europe obejmuje wszystkie debiuty na głównych giełdach w Europie w najważniejszych segmentach rynku akcji (włączając w to giełdy w Austrii, Belgii, Danii, Francji, Grecji, Hiszpanii, Holandii, Irlandii, Luksemburgu, Niemczech, Norwegii, Polsce, Portugalii, Szwajcarii, Szwecji, Wielkiej Brytanii i Włoszech) i jest przeprowadzana kwartalnie. Opcje nadsubskrypcji („greenshoe offerings”), debiuty podmiotów, które przeprowadzały wcześniej pierwotną ofertę publiczną na jednym z rynków objętych niniejszą ankietą oraz przeniesienie pomiędzy rynkami w zakresie jednej giełdy nie zostały uwzględnione w statystykach. Ankieta dotyczy okresu od 1 października do 31 grudnia 2012 roku i została sporządzona w oparciu o daty debiutów akcji lub praw do akcji.

![IPO w Europie w 2024 roku. Historyczny debiut Żabki na GPW [© moomsabuy - Fotolia.com] IPO w Europie w 2024 roku. Historyczny debiut Żabki na GPW](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/IPO-w-Europie-w-2024-roku-Historyczny-debiut-Zabki-na-GPW-264214-150x100crop.jpg) IPO w Europie w 2024 roku. Historyczny debiut Żabki na GPW

IPO w Europie w 2024 roku. Historyczny debiut Żabki na GPW

1 2

oprac. : Aleksandra Baranowska-Skimina / eGospodarka.pl

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![IPO w Europie: spadek aktywności w III kwartale 2024 roku [© rawpixel.com na Freepik] IPO w Europie: spadek aktywności w III kwartale 2024 roku](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/IPO-w-Europie-spadek-aktywnosci-w-III-kwartale-2024-roku-262728-150x100crop.jpg)

![IPO na świecie: III kwartał 2024 roku z największą liczbą debiutów [© Gray StudioPro na Freepik] IPO na świecie: III kwartał 2024 roku z największą liczbą debiutów](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/IPO-na-swiecie-III-kwartal-2024-roku-z-najwieksza-liczba-debiutow-262469-150x100crop.jpg)

![IPO w Europie: I półrocze 2024 zapowiedzią dalszego ożywienia? [© moomsabuy - Fotolia.com] IPO w Europie: I półrocze 2024 zapowiedzią dalszego ożywienia?](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/IPO-w-Europie-I-polrocze-2024-zapowiedzia-dalszego-ozywienia-261039-150x100crop.jpg)

![IPO w Europie: I kw. 2024 oznaką ożywienia [© moomsabuy - Fotolia.com] IPO w Europie: I kw. 2024 oznaką ożywienia](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/IPO-w-Europie-I-kw-2024-oznaka-ozywienia-259409-150x100crop.jpg)

![IPO na świecie: I kwartał 2024 roku z rekordowymi wpływami [© Arto - Fotolia.com] IPO na świecie: I kwartał 2024 roku z rekordowymi wpływami](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/IPO-na-swiecie-I-kwartal-2024-roku-z-rekordowymi-wplywami-259149-150x100crop.jpg)

![Wartość IPO w Europie w 2023 najmniejsza od ponad 10 lat [© flytoskyft11 - Fotolia.com] Wartość IPO w Europie w 2023 najmniejsza od ponad 10 lat](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/Wartosc-IPO-w-Europie-w-2023-najmniejsza-od-ponad-10-lat-257744-150x100crop.jpg)

![Wartość IPO w Europie o 52,1% r/r niższa w III kw. 2023 [© g0d4ather - Fotolia.com] Wartość IPO w Europie o 52,1% r/r niższa w III kw. 2023](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/Wartosc-IPO-w-Europie-o-52-1-r-r-nizsza-w-III-kw-2023-255507-150x100crop.jpg)

![Wartość IPO w Europie o 27% r/r niższa w I półroczu 2023 [© moomsabuy - Fotolia.com] Wartość IPO w Europie o 27% r/r niższa w I półroczu 2023](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/Wartosc-IPO-w-Europie-o-27-r-r-nizsza-w-I-polroczu-2023-253753-150x100crop.jpg)

![IPO na świecie w II kw. 2023. Wciąż dominuje niepewność [© flytoskyft11 - Fotolia.com] IPO na świecie w II kw. 2023. Wciąż dominuje niepewność](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/IPO-na-swiecie-w-II-kw-2023-Wciaz-dominuje-niepewnosc-253533-150x100crop.jpg)

![TFI: wartość aktywów netto XII 2012 [© Elnur - Fotolia.com ] TFI: wartość aktywów netto XII 2012](https://s3.egospodarka.pl/grafika2/wartosc-aktywow-TFI/TFI-wartosc-aktywow-netto-XII-2012-111506-150x100crop.jpg)

![Tanie konta online wspierają e-bankowość [© Lasse Kristensen - Fotolia.com] Tanie konta online wspierają e-bankowość](https://s3.egospodarka.pl/grafika2/bankowosc-elektroniczna/Tanie-konta-online-wspieraja-e-bankowosc-111530-150x100crop.jpg)

![IPO 2025 na świecie: 171 mld USD i rosnąca rola sztucznej inteligencji [© pexels] IPO 2025 na świecie: 171 mld USD i rosnąca rola sztucznej inteligencji](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/IPO-2025-na-swiecie-171-mld-USD-i-rosnaca-rola-sztucznej-inteligencji-270664-150x100crop.jpg)

![Opłacalność inwestycji w praktyce. Ekspert wyjaśnia, na co zwrócić uwagę [© wygenerowane przez AI] Opłacalność inwestycji w praktyce. Ekspert wyjaśnia, na co zwrócić uwagę](https://s3.egospodarka.pl/grafika2/inwestycja/Oplacalnosc-inwestycji-w-praktyce-Ekspert-wyjasnia-na-co-zwrocic-uwage-270656-150x100crop.jpg)

![Najlepsze lokaty 2026? Średnie oprocentowanie spadło poniżej 4,7% [© pexels] Najlepsze lokaty 2026? Średnie oprocentowanie spadło poniżej 4,7%](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-2026-Srednie-oprocentowanie-spadlo-ponizej-4-7-270611-150x100crop.jpg)

![Jak mierzyć i oceniać skuteczność mailingu. 5 najważniejszych wskaźników [© maicasaa - Fotolia.com] Jak mierzyć i oceniać skuteczność mailingu. 5 najważniejszych wskaźników](https://s3.egospodarka.pl/grafika2/mailing/Jak-mierzyc-i-oceniac-skutecznosc-mailingu-5-najwazniejszych-wskaznikow-219695-150x100crop.jpg)

![Skuteczny mailing. Jaka lista mailingowa i targetowanie będą najlepsze? [© georgejmclittle - Fotolia.com] Skuteczny mailing. Jaka lista mailingowa i targetowanie będą najlepsze?](https://s3.egospodarka.pl/grafika2/mailing/Skuteczny-mailing-Jaka-lista-mailingowa-i-targetowanie-beda-najlepsze-216468-150x100crop.jpg)

Jak kupić pierwsze mieszkanie? Eksperci podpowiadają

Jak kupić pierwsze mieszkanie? Eksperci podpowiadają

![Kredyty mieszkaniowe: para kupi o 10 m2 więcej niż rok temu [© pexels] Kredyty mieszkaniowe: para kupi o 10 m2 więcej niż rok temu](https://s3.egospodarka.pl/grafika2/sila-nabywcza/Kredyty-mieszkaniowe-para-kupi-o-10-m2-wiecej-niz-rok-temu-269604-150x100crop.jpg)

![Jak Polacy oszczędzają pieniądze? Najważniejsze cele finansowe na 2026 [© pexels] Jak Polacy oszczędzają pieniądze? Najważniejsze cele finansowe na 2026](https://s3.egospodarka.pl/grafika2/oszczedzanie/Jak-Polacy-oszczedzaja-pieniadze-Najwazniejsze-cele-finansowe-na-2026-270535-150x100crop.jpg)

![Kieszonkowe dla dziecka, czyli nauka zarządzania budżetem domowym [© AntonioDiaz - Fotolia.com] Kieszonkowe dla dziecka, czyli nauka zarządzania budżetem domowym](https://s3.egospodarka.pl/grafika2/kieszonkowe/Kieszonkowe-dla-dziecka-czyli-nauka-zarzadzania-budzetem-domowym-247450-150x100crop.jpg)

![Drukarki: Kluczowe Wybory dla Twoich Potrzeb Druku [© wygenerowane przez AI] Drukarki: Kluczowe Wybory dla Twoich Potrzeb Druku](https://s3.egospodarka.pl/grafika2//Drukarki-Kluczowe-Wybory-dla-Twoich-Potrzeb-Druku-269687-150x100crop.png)

![Pęknięta rura: zagrożenie dla nieruchomości, zdrowia i budżetu [© pixabay] Pęknięta rura: zagrożenie dla nieruchomości, zdrowia i budżetu](https://s3.egospodarka.pl/grafika2/awaria-rur/Peknieta-rura-zagrozenie-dla-nieruchomosci-zdrowia-i-budzetu-270708-150x100crop.jpg)

![Praca w IT: gdzie spada popyt, a gdzie rosną wynagrodzenia [© pexels] Praca w IT: gdzie spada popyt, a gdzie rosną wynagrodzenia](https://s3.egospodarka.pl/grafika2/rynek-pracy/Praca-w-IT-gdzie-spada-popyt-a-gdzie-rosna-wynagrodzenia-270707-150x100crop.jpg)

![Badania internetu Gemius/PBI I 2026 [© pexels] Badania internetu Gemius/PBI I 2026](https://s3.egospodarka.pl/grafika2/badania-internetu/Badania-internetu-Gemius-PBI-I-2026-270718-150x100crop.jpg)

![Google wprowadza reklamy w AI Mode. Jak zmieni się wyszukiwanie i monetyzacja? [© wygenerowane przez AI] Google wprowadza reklamy w AI Mode. Jak zmieni się wyszukiwanie i monetyzacja?](https://s3.egospodarka.pl/grafika2/AI-Mode/Google-wprowadza-reklamy-w-AI-Mode-Jak-zmieni-sie-wyszukiwanie-i-monetyzacja-270703-150x100crop.jpg)