Jak inwestować w kontrakty na różnice kursowe?

2010-08-20 12:11

Przeczytaj także: Internetowe platformy transakcyjne

Inwestowanie na rynku kontraktów na różnice polega na kupowaniu kontraktów (zajmowaniu długiej pozycji) lub ich sprzedawaniu (zajmowaniu krótkiej pozycji). Decyzja o wyborze pozycji zależy od indywidualnych przewidywań inwestora co do kierunku zmian cen aktywów bazowych. Otwarta pozycja może być zamknięta przez zajęcie pozycji przeciwnej w takim samym kontrakcie - długa pozycja jest zamykana poprzez zajęcie pozycji krótkiej, a krótka poprzez zajęcie pozycji długiej. Zajęcie pozycji w kontraktach na różnice nie wiąże się z obowiązkiem zakupu ani dostawy aktywów bazowych np. dostawy sztabki złota.CFD mogą być wykorzystywane do gry spekulacyjnej, obliczonej zarówno na wzrost, jak i na spadek cen określonych aktywów, stanowiąc alternatywę dla tradycyjnych instrumentów finansowych czy strategii inwestycyjnych. Transakcje na kontraktach na różnice mogą być przeprowadzane na rynkach finansowych całego świata. W przeciwieństwie do kontraktów terminowych (ang. futures), kontrakty na różnice kursowe zazwyczaj nie posiadają określonej daty wygaśnięcia.

Dźwignia finansowa

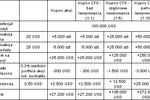

Jednym z parametrów kontraktów na różnice kursowe jest dźwignia finansowa, która stanowi stosunek wartości kontraktu do wartości wymaganego depozytu zabezpieczającego. Im niższy udział depozytu w wartości kontraktu, tym dźwignia jest większa. Zatem kontrakty o dużej dźwigni finansowej pozwalają na zawieranie transakcji o dużych wartościach, bez dużych nakładów finansowych.

Wraz ze wzrostem dźwigni zwiększa się potencjalny zysk, jak również możliwa do poniesienia strata z inwestycji. Zatem inwestycje w kontrakty na różnice kursowe są obarczone podwyższonym ryzykiem, analogicznie jak w przypadku innych instrumentów pochodnych.

Kontrakty na różnice kursowe pozwalają na otwarcie pozycji adekwatnej do rzeczywistej transakcji przy inwestycji ułamka wartości transakcji. Inwestor może na przykład kupić równowartość 1000 akcji z wykorzystaniem CFD, wpłacając depozyt stanowiący jedynie 10 proc. wartości akcji. Pozostały kapitał może być zainwestowany w inny sposób. Zazwyczaj depozyt zabezpieczający stanowi 1-20% wartości kontraktu.

Istnieją również kontrakty na różnice kursowe, gdzie wymagany depozyt zabezpieczający jest wyższy – w krańcowym przypadku może wynieść 100%. W tym przypadku dźwignia wynosi 1:1, zatem ryzyko inwestycji jest takie samo, jak w przypadku kupowania lub krótkiej sprzedaży aktywów bazowych.

Na przykład transakcje PKO CFD można przeprowadzać z dźwignią 10:1, oznacza to iż deponując np. 40zł można otworzyć pozycję o wartości 400 zł. Zakładając, iż cena akcji to właśnie 40 zł, poprzez CFD możemy kupić (lub otworzyć pozycję na spadek) 10 akcji deponując środki o równowartości jednej.

Wyższe stawki depozytów zabezpieczających stosuje się dla aktywów bazowych charakteryzujących się podwyższonym ryzykiem inwestycyjnym, jak np. akcje o dużej zmienności kursów lub notowane na mniej płynnych rynkach.

Kontrakty na różnice kursowe

Kontrakty na różnice kursowe

oprac. : Aleksandra Baranowska-Skimina / eGospodarka.pl

![Co czeka światowy rynek kapitałowy w II poł. 2016 r.? [© taa22 - Fotolia.com] Co czeka światowy rynek kapitałowy w II poł. 2016 r.?](https://s3.egospodarka.pl/grafika2/rynek-akcji/Co-czeka-swiatowy-rynek-kapitalowy-w-II-pol-2016-r-180770-150x100crop.jpg)

![Rynek instrumentów pochodnych VI 2014 [© giełda_52247840_microworks - Fotolia.com] Rynek instrumentów pochodnych VI 2014](https://s3.egospodarka.pl/grafika2/rynek-instrumentow-pochodnych/Rynek-instrumentow-pochodnych-VI-2014-140139-150x100crop.jpg)

![Rynek instrumentów pochodnych V 2014 [© naypong - Fotolia.com] Rynek instrumentów pochodnych V 2014](https://s3.egospodarka.pl/grafika2/rynek-instrumentow-pochodnych/Rynek-instrumentow-pochodnych-V-2014-138472-150x100crop.jpg)

![Rynek instrumentów pochodnych IV 2014 [© James Thew - Fotolia.com] Rynek instrumentów pochodnych IV 2014](https://s3.egospodarka.pl/grafika2/rynek-instrumentow-pochodnych/Rynek-instrumentow-pochodnych-IV-2014-136772-150x100crop.jpg)

![Rynek instrumentów pochodnych III 2014 [© SuriyaPhoto - Fotolia.com] Rynek instrumentów pochodnych III 2014](https://s3.egospodarka.pl/grafika2/rynek-instrumentow-pochodnych/Rynek-instrumentow-pochodnych-III-2014-135266-150x100crop.jpg)

![Rynek instrumentów pochodnych II 2014 [© Maksym Yemelyanov - Fotolia.com] Rynek instrumentów pochodnych II 2014](https://s3.egospodarka.pl/grafika2/rynek-instrumentow-pochodnych/Rynek-instrumentow-pochodnych-II-2014-133605-150x100crop.jpg)

![Rynek instrumentów pochodnych I 2014 [© sergey_p - Fotolia.com] Rynek instrumentów pochodnych I 2014](https://s3.egospodarka.pl/grafika2/rynek-instrumentow-pochodnych/Rynek-instrumentow-pochodnych-I-2014-131855-150x100crop.jpg)

![Rynek instrumentów pochodnych XII 2013 [© sergey_p - Fotolia.com] Rynek instrumentów pochodnych XII 2013](https://s3.egospodarka.pl/grafika2/rynek-instrumentow-pochodnych/Rynek-instrumentow-pochodnych-XII-2013-130043-150x100crop.jpg)

![Rynek instrumentów pochodnych XI 2013 [© Sergej Khackimullin - Fotolia.com] Rynek instrumentów pochodnych XI 2013](https://s3.egospodarka.pl/grafika2/rynek-instrumentow-pochodnych/Rynek-instrumentow-pochodnych-XI-2013-128619-150x100crop.jpg)

![Młode pokolenie odrzuca luksus. Czym jest dla niego sukces finansowy? [© Freepik] Młode pokolenie odrzuca luksus. Czym jest dla niego sukces finansowy?](https://s3.egospodarka.pl/grafika2/sukces-finansowy/Mlode-pokolenie-odrzuca-luksus-Czym-jest-dla-niego-sukces-finansowy-268095-150x100crop.jpg)

![Gold Butter Index, czyli inflacja od kuchni. Sprawdź porównanie cen masła i złota w ostatniej dekadzie [© wygenerowane przez AI] Gold Butter Index, czyli inflacja od kuchni. Sprawdź porównanie cen masła i złota w ostatniej dekadzie](https://s3.egospodarka.pl/grafika2/ceny-zlota/Gold-Butter-Index-czyli-inflacja-od-kuchni-Sprawdz-porownanie-cen-masla-i-zlota-w-ostatniej-dekadzie-268060-150x100crop.png)

![Jak reklamować ośrodek wypoczynkowy lub hotel? [© kadmy - fotolia.com] Jak reklamować ośrodek wypoczynkowy lub hotel?](https://s3.egospodarka.pl/grafika2/reklama-internetowa/Jak-reklamowac-osrodek-wypoczynkowy-lub-hotel-221435-150x100crop.jpg)

![Skuteczny artykuł sponsorowany - jak napisać i gdzie publikować? [© Tierney - Fotolia.com] Skuteczny artykuł sponsorowany - jak napisać i gdzie publikować?](https://s3.egospodarka.pl/grafika2/artykul-sponsorowany/Skuteczny-artykul-sponsorowany-jak-napisac-i-gdzie-publikowac-216067-150x100crop.jpg)

![Artykuł sponsorowany vs natywny. 8 różnic, które wpływają na skuteczność publikacji [© DDRockstar - Fotolia.com] Artykuł sponsorowany vs natywny. 8 różnic, które wpływają na skuteczność publikacji](https://s3.egospodarka.pl/grafika2/content-marketing/Artykul-sponsorowany-vs-natywny-8-roznic-ktore-wplywaja-na-skutecznosc-publikacji-222399-150x100crop.jpg)

![Jaki jest koszt przejechania 100 km samochodem? Sprawdź porównanie benzyny, oleju napędowego, LPG i innych paliw. [© matthias21 - Fotolia.com] Jaki jest koszt przejechania 100 km samochodem? Sprawdź porównanie benzyny, oleju napędowego, LPG i innych paliw.](https://s3.egospodarka.pl/grafika2/wydatki-na-paliwo/Jaki-jest-koszt-przejechania-100-km-samochodem-Sprawdz-porownanie-benzyny-oleju-napedowego-LPG-i-innych-paliw-262279-150x100crop.jpg)

![Ceny mieszkań nieznacznie spadły, ale to rata kredytu zaskoczyła [© Freepik] Ceny mieszkań nieznacznie spadły, ale to rata kredytu zaskoczyła [© Freepik]](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Ceny-mieszkan-nieznacznie-spadly-ale-to-rata-kredytu-zaskoczyla-267988-50x33crop.jpg) Ceny mieszkań nieznacznie spadły, ale to rata kredytu zaskoczyła

Ceny mieszkań nieznacznie spadły, ale to rata kredytu zaskoczyła

![Wyniki TFI i funduszy inwestycyjnych I-VI 2012 [© Piotr Adamowicz - Fotolia.com] Wyniki TFI i funduszy inwestycyjnych I-VI 2012](https://s3.egospodarka.pl/grafika2/towarzystwa-funduszy-inwestycyjnych/Wyniki-TFI-i-funduszy-inwestycyjnych-I-VI-2012-107818-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Długi Polaków wynoszą 84,7 mld zł [© Freepik] Długi Polaków wynoszą 84,7 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-wynosza-84-7-mld-zl-265322-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe V 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe V 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-V-2025-r-266990-150x100crop.jpg)

![Tajemniczy Przedsiębiorca w banku. Jak wypadła ocena? [© Antonio - Fotolia.com] Tajemniczy Przedsiębiorca w banku. Jak wypadła ocena?](https://s3.egospodarka.pl/grafika2/banki/Tajemniczy-Przedsiebiorca-w-banku-Jak-wypadla-ocena-188815-150x100crop.jpg)

![Jak stworzyć spójną strukturę wynagrodzeń w firmie? Poradnik krok po kroku [© wygenerowane przez AI] Jak stworzyć spójną strukturę wynagrodzeń w firmie? Poradnik krok po kroku](https://s3.egospodarka.pl/grafika2/opis-stanowisk/Jak-stworzyc-spojna-strukture-wynagrodzen-w-firmie-Poradnik-krok-po-kroku-268113-150x100crop.png)

![850 tys. zł na cyfrową zmianę - lada moment rusza program grantowy Dig.IT dla MŚP [© wygenerowane przez AI] 850 tys. zł na cyfrową zmianę - lada moment rusza program grantowy Dig.IT dla MŚP](https://s3.egospodarka.pl/grafika2/Dig-IT/850-tys-zl-na-cyfrowa-zmiane-lada-moment-rusza-program-grantowy-Dig-IT-dla-MSP-268112-150x100crop.png)

![Większy bagaż podręczny w Ryanair stał się faktem. Koniec wyższych opłat? [© Freepik] Większy bagaż podręczny w Ryanair stał się faktem. Koniec wyższych opłat?](https://s3.egospodarka.pl/grafika2/Ryanair/Wiekszy-bagaz-podreczny-w-Ryanair-stal-sie-faktem-Koniec-wyzszych-oplat-268110-150x100crop.jpg)

![Unia reguluje AI. Co oznacza AI Act dla polskich firm i użytkowników? [© Freepik] Unia reguluje AI. Co oznacza AI Act dla polskich firm i użytkowników?](https://s3.egospodarka.pl/grafika2/AI-Act/Unia-reguluje-AI-Co-oznacza-AI-Act-dla-polskich-firm-i-uzytkownikow-268109-150x100crop.jpg)

![Oto najlepiej płatne zawody w Polsce. Jak zacząć karierę, aby dobrze zarabiać? [© Freepik] Oto najlepiej płatne zawody w Polsce. Jak zacząć karierę, aby dobrze zarabiać?](https://s3.egospodarka.pl/grafika2/wynagrodzenia/Oto-najlepiej-platne-zawody-w-Polsce-Jak-zaczac-kariere-aby-dobrze-zarabiac-268108-150x100crop.jpg)

![Polacy coraz chętniej kupują marki własne. Trafia do nich już co czwarta złotówka wydana na FMCG [© wygenerowane przez AI] Polacy coraz chętniej kupują marki własne. Trafia do nich już co czwarta złotówka wydana na FMCG](https://s3.egospodarka.pl/grafika2/marki-wlasne/Polacy-coraz-chetniej-kupuja-marki-wlasne-Trafia-do-nich-juz-co-czwarta-zlotowka-wydana-na-FMCG-268107-150x100crop.png)

![Jawność wynagrodzeń - krok po kroku. Praktyczny poradnik dla pracodawców: jak przygotować się do nowych obowiązków [© wygenerowane przez AI] Jawność wynagrodzeń - krok po kroku. Praktyczny poradnik dla pracodawców: jak przygotować się do nowych obowiązków](https://s3.egospodarka.pl/grafika2/transparentnosc-wynagrodzen/Jawnosc-wynagrodzen-krok-po-kroku-Praktyczny-poradnik-dla-pracodawcow-jak-przygotowac-sie-do-nowych-obowiazkow-268043-150x100crop.png)