Kryzys finansowy w Polsce nie był dotkliwy

2009-12-03 10:35

Przeczytaj także: Umowy kredytowe coraz bardziej restrykcyjne

Ryzyko jego pogłębienia było wystarczająco wysokie, by wyciągnąć z niego właściwe wnioski. Najważniejszym z nich jest prowadzenie odpowiedzialnej i konserwatywnej polityki kredytowej przez banki, co - przy sporym udziale Komisji Nadzoru Finansowego - rzeczywiście ma miejsce.

Sylwester Kowalski, Credit House Polska, Związek Firm Doradztwa Finansowego:

Najbardziej dokuczliwe następstwa kryzysu

Przymierzając się do podsumowania tego okresu, da się zauważyć kilka najbardziej charakterystycznych symptomów tego wydarzenia. Patrząc na polską gospodarkę i banki należy zwrócić uwagę zwłaszcza na jedno podstawowe następstwo – zmianę w nastawieniu, jak również samych instytucji finansowych do kredytów, swobody ich udzielania. Spadek w analizowanym okresie sprawił, że banki wywróciły do góry nogami swoje oferty kredytowe. Klienci natomiast zaczęli chaotycznie i równie nerwowo wycofywać środki z banków.

Zdarzały się sytuacje, kiedy banki dotychczas finansujące nawet do 110-120 procent wartości nieruchomości po tąpnięciu z dnia na dzień wycofały się z takich ofert. Z kolei klienci słysząc doniesienia medialne i widząc zewsząd pojawiające się słowa „kryzys” i „bankructwo” wypłacali środki z lokat a zwłaszcza funduszy inwestycyjnych.

Problemem stało się również uzyskanie zdolności kredytowej wymaganej przez bank. Nie wystarczało już dwóch wnioskodawców osiągających całkiem przyzwoity dochód i wkład własny rzędu 20 procent wartości nieruchomości. Niejednokrotnie klienci musieli legitymować się poręczycielami lub dodatkowymi współkredytobiorcami, Oczywistym jest, że w okresie zawirowań i niepokoju należy baczniej przyglądać się zmieniającej sytuacji i na nią stosownie reagować. Biorąc pod uwagę kondycję i polskiej gospodarki i portfeli kredytowych polskich banków można stwierdzić, iż banki zbyt nerwowo zareagowały na napływające informacje i nadmiernie przykręcały kurek z kredytami.

Najgorsze za nami

Obecnie od przynajmniej dwóch lub trzech miesięcy możemy zaobserwować wyraźne ożywienie na rynku. W porównaniu z ostatnim kwartałem ubiegłego roku zwiększa się ilość składanych w bankach wniosków kredytowych. Widać także liberalizację polityki kredytowej i złagodzenie kryteriów ich przyznawania. Nie wiadomo, co prawda czy ta tendencja się utrzyma, ale zakładając rosnący entuzjazm do zakupów wśród konsumentów i powolne aczkolwiek systematyczne otwieranie się banków na klienta można dojść do wniosku, że najgorsze już za nami. Pozostaje nam mieć nadzieję, że sytuacja ta nie zmieni się. Chyba tylko jeden element nie wróci do stanu z okresu prosperity, a mianowicie dostępność i popularność kredytów w obcych walutach. O ile euro, w perspektywie jego wprowadzenia w niedługim czasie, jako waluty obowiązującej w naszym kraju, będzie zyskiwało na popularności, o tyle możemy już chyba zapomnieć o wszechobecnym franku i możliwości otrzymania korzystnego kredytu w tej walucie.

Bogusław Półtorak, Główny Ekonomista Bankier.pl SA, Związek Firm Doradztwa Finansowego:

Następstwa kryzysu

Po roku od apogeum kryzysu widać już pewne symptomy poprawy w gospodarce, ale też i niekorzystne zjawiska. Obecnie w Polsce zarządy banków głowią się nad tym, jak wytłumaczyć akcjonariuszom dwukrotnie niższe zyski w stosunku do roku ubiegłego niż nad poprawą oferty dla klientów. Walczą o większe przychody z prowizji i opłat, drenując kieszenie klientów poprzez nowe cenniki usług. Kontrolują również mocno koszty działalności, co przejawia się w licznych programach naprawczych i restrukturyzacjach. Nie dane im bowiem są, tak jak w Stanach Zjednoczonych, możliwości poprawy wyników finansowych zabiegami księgowymi. Relatywna poprawa koniunktury i odwołanie kryzysu po rocznicy upadku banku Lehman Brothers pozwoliło amerykańskim bankom znów sięgnąć do kieszeni klientów i podatników. Premie dla bankowców z Wall Street w tym roku sięgną rekordowych 140 mld USD. Przykładowo Goldman Sachs już szykuje ponad 20 mld USD na wypłaty premii. Sytuację w amerykańskim sektorze bankowym można podsumować krótko: to co nas nie zabiło, to nas wzmocniło. Okazało się, że na mniej konkurencyjnym rynku ci najwięksi – o ile przetrwali – mogą zarabiać jeszcze więcej. Kłopot w tym, że znaczna część tych wyników jest podkoloryzowana wirtualną księgowością w zakresie wyceny wątpliwej jakości aktywów.

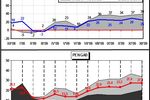

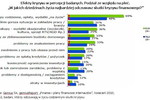

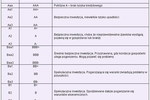

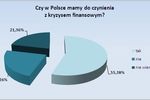

Kryzys w Polsce 2009 - podsumowanie ZBP

Kryzys w Polsce 2009 - podsumowanie ZBP

oprac. : Regina Anam / eGospodarka.pl

Przeczytaj także

-

![Instytucje finansowe a kryzys kredytowy [© Scanrail - Fotolia.com] Instytucje finansowe a kryzys kredytowy]()

Instytucje finansowe a kryzys kredytowy

-

![Kryzys a plany finansowe internautów Kryzys a plany finansowe internautów]()

Kryzys a plany finansowe internautów

-

![Agencje ratingowe straciły zaufanie inwestorów Agencje ratingowe straciły zaufanie inwestorów]()

Agencje ratingowe straciły zaufanie inwestorów

-

![Sprawa Goldman Sachs: kto jest winny? [© denphumi - Fotolia.com] Sprawa Goldman Sachs: kto jest winny?]()

Sprawa Goldman Sachs: kto jest winny?

-

![2009 dobrym rokiem na oszczędzanie pieniędzy 2009 dobrym rokiem na oszczędzanie pieniędzy]()

2009 dobrym rokiem na oszczędzanie pieniędzy

-

![Gospodarka polska po roku kryzysu wg KPP [© Syda Productions - Fotolia.com] Gospodarka polska po roku kryzysu wg KPP]()

Gospodarka polska po roku kryzysu wg KPP

-

![Jak upadek Lehman Bros. wpłynął na rynki? [© denphumi - Fotolia.com] Jak upadek Lehman Bros. wpłynął na rynki?]()

Jak upadek Lehman Bros. wpłynął na rynki?

-

![Kryzys w Polsce wg internautów Kryzys w Polsce wg internautów]()

Kryzys w Polsce wg internautów

-

![Polskie banki wpadły w przesadną panikę? [© denphumi - Fotolia.com] Polskie banki wpadły w przesadną panikę?]()

Polskie banki wpadły w przesadną panikę?

![Instytucje finansowe a kryzys kredytowy [© Scanrail - Fotolia.com] Instytucje finansowe a kryzys kredytowy](https://s3.egospodarka.pl/grafika/kryzys-kredytowy/Instytucje-finansowe-a-kryzys-kredytowy-apURW9.jpg)

![Sprawa Goldman Sachs: kto jest winny? [© denphumi - Fotolia.com] Sprawa Goldman Sachs: kto jest winny?](https://s3.egospodarka.pl/grafika/Goldman-Sachs/Sprawa-Goldman-Sachs-kto-jest-winny-iQjz5k.jpg)

![Gospodarka polska po roku kryzysu wg KPP [© Syda Productions - Fotolia.com] Gospodarka polska po roku kryzysu wg KPP](https://s3.egospodarka.pl/grafika/kryzys-finansowy/Gospodarka-polska-po-roku-kryzysu-wg-KPP-d8i3B3.jpg)

![Jak upadek Lehman Bros. wpłynął na rynki? [© denphumi - Fotolia.com] Jak upadek Lehman Bros. wpłynął na rynki?](https://s3.egospodarka.pl/grafika/Lehman-Bros/Jak-upadek-Lehman-Bros-wplynal-na-rynki-iQjz5k.jpg)

![Polskie banki wpadły w przesadną panikę? [© denphumi - Fotolia.com] Polskie banki wpadły w przesadną panikę?](https://s3.egospodarka.pl/grafika/polskie-banki/Polskie-banki-wpadly-w-przesadna-panike-iQjz5k.jpg)

![Nowa lokata inwestycyjna Millenium [© denphumi - Fotolia.com] Nowa lokata inwestycyjna Millenium](https://s3.egospodarka.pl/grafika/lokata-inwestycyjna/Nowa-lokata-inwestycyjna-Millenium-iQjz5k.jpg)

![BofA Merrill Lynch działa na GPW [© denphumi - Fotolia.com] BofA Merrill Lynch działa na GPW](https://s3.egospodarka.pl/grafika/GPW/BofA-Merrill-Lynch-dziala-na-GPW-iQjz5k.jpg)

![Pośrednictwo finansowe I kw. 2024. Sprzedaż kredytów hipotecznych wyższa o 330 proc. r/r [© Agnieszka - Fotolia.com] Pośrednictwo finansowe I kw. 2024. Sprzedaż kredytów hipotecznych wyższa o 330 proc. r/r](https://s3.egospodarka.pl/grafika2/posrednictwo-kredytowe/Posrednictwo-finansowe-I-kw-2024-Sprzedaz-kredytow-hipotecznych-wyzsza-o-330-proc-r-r-259728-150x100crop.jpg)

![Branża TSL ma do oddania 1,3 mld zł, do odzyskania pół miliarda [© thomaslerchphoto - Fotolia.com] Branża TSL ma do oddania 1,3 mld zł, do odzyskania pół miliarda](https://s3.egospodarka.pl/grafika2/branza-TSL/Branza-TSL-ma-do-oddania-1-3-mld-zl-do-odzyskania-pol-miliarda-259724-150x100crop.jpg)

![Bank BNP Paribas przygotował Kartę Otwartą na Świat [© Andres Rodriguez - Fotolia.com] Bank BNP Paribas przygotował Kartę Otwartą na Świat](https://s3.egospodarka.pl/grafika2/Bank-BNP-Paribas/Bank-BNP-Paribas-przygotowal-Karte-Otwarta-na-Swiat-259725-150x100crop.jpg)

![Kiedy wysłać mailing? Jaki dzień tygodnia i godziny są najlepsze [© ra2 studio - fotolia.com] Kiedy wysłać mailing? Jaki dzień tygodnia i godziny są najlepsze](https://s3.egospodarka.pl/grafika2/mailing/Kiedy-wyslac-mailing-Jaki-dzien-tygodnia-i-godziny-sa-najlepsze-223622-150x100crop.jpg)

![Przelew zagraniczny - jaką opcję wybrać? [© Pio Si - Fotolia.com] Przelew zagraniczny - jaką opcję wybrać?](https://s3.egospodarka.pl/grafika2/przelewy/Przelew-zagraniczny-jaka-opcje-wybrac-219379-150x100crop.jpg)

![Artykuł sponsorowany vs natywny. 8 różnic, które wpływają na skuteczność publikacji [© DDRockstar - Fotolia.com] Artykuł sponsorowany vs natywny. 8 różnic, które wpływają na skuteczność publikacji](https://s3.egospodarka.pl/grafika2/content-marketing/Artykul-sponsorowany-vs-natywny-8-roznic-ktore-wplywaja-na-skutecznosc-publikacji-222399-150x100crop.jpg)

![Delegacje krajowe i zagraniczne: nowe stawki diety przy podróżach służbowych od 29.11.2022 i 01.01.2023 [© Nejron Photo - Fotolia.com] Delegacje krajowe i zagraniczne: nowe stawki diety przy podróżach służbowych od 29.11.2022 i 01.01.2023](https://s3.egospodarka.pl/grafika2/koszty-podatkowe/Delegacje-krajowe-i-zagraniczne-nowe-stawki-diety-przy-podrozach-sluzbowych-od-29-11-2022-i-01-01-2023-249192-150x100crop.jpg)

Augustowska Vita na wrocławskich Maślicach w sprzedaży

Augustowska Vita na wrocławskich Maślicach w sprzedaży

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Zdolność kredytowa XI 2023. Bezpieczny Kredyt 2% odrobinę łatwiej dostępny [© Magdziak Marcin - Fotolia.com] Zdolność kredytowa XI 2023. Bezpieczny Kredyt 2% odrobinę łatwiej dostępny](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-XI-2023-Bezpieczny-Kredyt-2-odrobine-latwiej-dostepny-256158-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe IV 2024 r. [© Mariusz Blach - Fotolia.com] Najlepsze lokaty i rachunki oszczędnościowe IV 2024 r.](https://s3.egospodarka.pl/grafika2/lokaty-bankowe/Najlepsze-lokaty-i-rachunki-oszczednosciowe-IV-2024-r-259421-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe III 2024 r. [© contrastwerkstatt - Fotolia.com] Najlepsze lokaty i rachunki oszczędnościowe III 2024 r.](https://s3.egospodarka.pl/grafika2/lokaty-bankowe/Najlepsze-lokaty-i-rachunki-oszczednosciowe-III-2024-r-258735-150x100crop.jpg)

![GPW w 2023: inwestorzy zagraniczni z kolejnym rekordem na Rynku Głównym [© junce11 - Fotolia.com] GPW w 2023: inwestorzy zagraniczni z kolejnym rekordem na Rynku Głównym](https://s3.egospodarka.pl/grafika2/inwestorzy-gieldowi/GPW-w-2023-inwestorzy-zagraniczni-z-kolejnym-rekordem-na-Rynku-Glownym-258870-150x100crop.jpg)

![7 kroków do spełnienia wymogów NIS2 [© Schluesseldienst z Pixabay] 7 kroków do spełnienia wymogów NIS2](https://s3.egospodarka.pl/grafika2/Dyrektywa-NIS2/7-krokow-do-spelnienia-wymogow-NIS2-259749-150x100crop.jpg)

![Mobilizacja na Ukrainie, problemy na polskim rynku pracy? [© pixabay.com] Mobilizacja na Ukrainie, problemy na polskim rynku pracy?](https://s3.egospodarka.pl/grafika2/pracownicy-z-Ukrainy/Mobilizacja-na-Ukrainie-problemy-na-polskim-rynku-pracy-259748-150x100crop.jpg)

![Oczekiwania pracowników i pracodawców to 2 różne światy? [© praca apops - Fotolia.com] Oczekiwania pracowników i pracodawców to 2 różne światy?](https://s3.egospodarka.pl/grafika2/satysfakcja-z-pracy/Oczekiwania-pracownikow-i-pracodawcow-to-2-rozne-swiaty-259746-150x100crop.jpg)

![Cyberwojna stałym elementem działań wojennych [© Maxleron z Pixabay] Cyberwojna stałym elementem działań wojennych](https://s3.egospodarka.pl/grafika2/wojna/Cyberwojna-stalym-elementem-dzialan-wojennych-259732-150x100crop.jpg)

![Ceny materiałów budowlanych przestaną spadać? [© Karsten Paulick z Pixabay] Ceny materiałów budowlanych przestaną spadać?](https://s3.egospodarka.pl/grafika2/ceny-materialow-budowlanych/Ceny-materialow-budowlanych-przestana-spadac-259740-150x100crop.jpg)

![Rozliczenie składki zdrowotnej za 2023 rok - zostało tylko kilka dni [© whitelook - Fotolia.com] Rozliczenie składki zdrowotnej za 2023 rok - zostało tylko kilka dni](https://s3.egospodarka.pl/grafika2/rozliczenie-skladki-zdrowotnej/Rozliczenie-skladki-zdrowotnej-za-2023-rok-zostalo-tylko-kilka-dni-259727-150x100crop.jpg)