Na czym polega forward walutowy?

2009-05-22 14:07

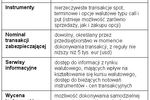

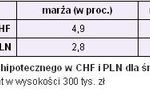

Istnieje wiele instrumentów, które można wykorzystywać przy zabezpieczaniu się przed ryzykiem walutowym. Forward walutowy jest najczęściej stosowaną formą, wynika to głównie z niskich kosztów oraz dużej dostępności tego instrumentu dla przedsiębiorstw.

Przeczytaj także: Jak się zabezpieczyć przed ryzykiem kursowym?

Jednym z najprostszych instrumentów pochodnych jest terminowa transakcja forward. Wiąże się ona z rozliczeniem kontraktu w określonym czasie w przyszłości po ustalonej z góry cenie (cena rozliczenia). Jest to pewnego rodzaju umowa pomiędzy dwiema stronami, gdzie jedna ze stron zobowiązuje się do kupna określonego instrumentu bazowego, natomiast druga strona do jego sprzedaży. Kupujący zajmuje na rynku walutowym pozycje długą (long position), natomiast sprzedający pozycję krótką (short position).W transakcjach forward poza stronami może brać udział również pośrednik (dealer). Strony uzgadniają między sobą podstawowe parametry kontraktu, takie jak cena, czas rozliczenia czy ilość instrumentu bazowego. Rozliczenie może polegać na fizycznym dostarczeniu instrumentu bazowego albo rozliczeniu gotówkowym, gdzie strony naliczają sobie jedynie różnice między ceną bieżącą a ustaloną w kontrakcie ceną rozliczenia.

Porównując poziom kursu walutowego w dniu rozliczenia (cena bieżąca) z ustalonym w tym kontrakcie kursem rozliczenia określa się poziom zysku czy strat dla stron zawierających daną transakcję. W przypadku gdy cena bieżąca jest wyższa od ceny rozliczenia właściciel kontraktu, który zajął pozycje długą osiąga zysk, a kiedy cena ta jest niższa osiąga stratę. Bilans zysku i strat dla drugiej strony, zajmującej w tym samym czasie pozycję krótką na kontrakcie jest odwrotny. Wartym podkreślenia jest fakt, że zarówno strata, jak i zysk może być nieograniczony. Forward jest instrumentem symetrycznym, co oznacza, że zysk dla jednej strony kontraktu stanowi jednocześnie stratę dla drugiej strony.

W przypadku gdy kurs bieżący w dniu rozliczenia kontraktu jest wyższy niż kurs rozliczenia, to strona zajmująca pozycję długą w kontrakcie otrzymuje kwotę pieniężną wynikającą z przemnożenia wielkości kontraktu oraz różnicy pomiędzy kursem bieżącym a kursem rozliczenia. Jeżeli kurs bieżący w dniu rozliczenia kontraktu jest niższy niż kurs rozliczenia, to strona zajmująca krótką pozycję w kontrakcie otrzymuje kwotę pieniężną wynikającą z przemnożenia wielkości kontraktu przez różnicę pomiędzy kursem bieżącym a kursem rozliczenia.

Przeczytaj także:

![Hedging a ryzyko kursowe Hedging a ryzyko kursowe]() Hedging a ryzyko kursowe

Hedging a ryzyko kursowe

Hedging a ryzyko kursowe

Hedging a ryzyko kursowe

oprac. : Marzena Mliczak / IPO.pl

![Zabezpieczenie ryzyka kursowego w Deutsche Bank PBC [© denphumi - Fotolia.com] Zabezpieczenie ryzyka kursowego w Deutsche Bank PBC](https://s3.egospodarka.pl/grafika/oferta-bankow/Zabezpieczenie-ryzyka-kursowego-w-Deutsche-Bank-PBC-iQjz5k.jpg)

![ZBP: Rekomendacja A do poprawy [© denphumi - Fotolia.com] ZBP: Rekomendacja A do poprawy](https://s3.egospodarka.pl/grafika/Rekomendacja-A/ZBP-Rekomendacja-A-do-poprawy-iQjz5k.jpg)

![Czy warto brać kredyt hipoteczny w 2026 roku? Eksperci analizują [© pexels] Czy warto brać kredyt hipoteczny w 2026 roku? Eksperci analizują](https://s3.egospodarka.pl/grafika2/kupno-mieszkania/Czy-warto-brac-kredyt-hipoteczny-w-2026-roku-Eksperci-analizuja-270751-150x100crop.jpg)

![Tłusty Czwartek 2026: Ile zapłacisz za pączka? Przegląd cen i najgorętsze trendy smakowe [© wygenerowane przez AI] Tłusty Czwartek 2026: Ile zapłacisz za pączka? Przegląd cen i najgorętsze trendy smakowe](https://s3.egospodarka.pl/grafika2/Tlusty-Czwartek/Tlusty-Czwartek-2026-Ile-zaplacisz-za-paczka-Przeglad-cen-i-najgoretsze-trendy-smakowe-270747-150x100crop.jpg)

![13 najczęstszych błędów przy wysyłaniu mailingu [© taramara78 - Fotolia.com] 13 najczęstszych błędów przy wysyłaniu mailingu](https://s3.egospodarka.pl/grafika2/mailing/13-najczestszych-bledow-przy-wysylaniu-mailingu-228007-150x100crop.jpg)

![Porównanie i ocena wyników mailingu - czy tylko wskaźniki są ważne? [© lichtmeister - fotolia.com] Porównanie i ocena wyników mailingu - czy tylko wskaźniki są ważne?](https://s3.egospodarka.pl/grafika2/mailing/Porownanie-i-ocena-wynikow-mailingu-czy-tylko-wskazniki-sa-wazne-220933-150x100crop.jpg)

![Jaki jest koszt przejechania 100 km samochodem? Sprawdź porównanie benzyny, oleju napędowego, LPG i innych paliw. [© matthias21 - Fotolia.com] Jaki jest koszt przejechania 100 km samochodem? Sprawdź porównanie benzyny, oleju napędowego, LPG i innych paliw.](https://s3.egospodarka.pl/grafika2/wydatki-na-paliwo/Jaki-jest-koszt-przejechania-100-km-samochodem-Sprawdz-porownanie-benzyny-oleju-napedowego-LPG-i-innych-paliw-262279-150x100crop.jpg)

Jak kupić pierwsze mieszkanie? Eksperci podpowiadają

Jak kupić pierwsze mieszkanie? Eksperci podpowiadają

![Najlepsze lokaty 2026? Średnie oprocentowanie spadło poniżej 4,7% [© pexels] Najlepsze lokaty 2026? Średnie oprocentowanie spadło poniżej 4,7%](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-2026-Srednie-oprocentowanie-spadlo-ponizej-4-7-270611-150x100crop.jpg)

![Jak Polacy oszczędzają pieniądze? Najważniejsze cele finansowe na 2026 [© pexels] Jak Polacy oszczędzają pieniądze? Najważniejsze cele finansowe na 2026](https://s3.egospodarka.pl/grafika2/oszczedzanie/Jak-Polacy-oszczedzaja-pieniadze-Najwazniejsze-cele-finansowe-na-2026-270535-150x100crop.jpg)

![Gdy upada towarzystwo ubezpieczeniowe [© BillionPhotos.com - Fotolia.com] Gdy upada towarzystwo ubezpieczeniowe](https://s3.egospodarka.pl/grafika2/upadlosc/Gdy-upada-towarzystwo-ubezpieczeniowe-166797-150x100crop.jpg)

![Kieszonkowe dla dziecka, czyli nauka zarządzania budżetem domowym [© AntonioDiaz - Fotolia.com] Kieszonkowe dla dziecka, czyli nauka zarządzania budżetem domowym](https://s3.egospodarka.pl/grafika2/kieszonkowe/Kieszonkowe-dla-dziecka-czyli-nauka-zarzadzania-budzetem-domowym-247450-150x100crop.jpg)

![Ceny mieszkań 2026: ile metrów więcej w obwarzanku niż w centrum? [© pexels] Ceny mieszkań 2026: ile metrów więcej w obwarzanku niż w centrum?](https://s3.egospodarka.pl/grafika2/oferta-mieszkan/Ceny-mieszkan-2026-ile-metrow-wiecej-w-obwarzanku-niz-w-centrum-270791-150x100crop.jpg)

![Sukcesja w firmie rodzinnej: 3 pułapki, które mogą zabić Twój biznes [© wygenerowane przez AI] Sukcesja w firmie rodzinnej: 3 pułapki, które mogą zabić Twój biznes](https://s3.egospodarka.pl/grafika2/sukcesja/Sukcesja-w-firmie-rodzinnej-3-pulapki-ktore-moga-zabic-Twoj-biznes-270766-150x100crop.jpg)

![Miłość bez granic: coraz więcej ślubów z obcokrajowcami [© pexels] Miłość bez granic: coraz więcej ślubów z obcokrajowcami](https://s3.egospodarka.pl/grafika2/slub/Milosc-bez-granic-coraz-wiecej-slubow-z-obcokrajowcami-270790-150x100crop.jpg)

![Praca w parze pod lupą. Czy warto zatrudniać małżeństwa i partnerów? Zalety i pułapki [© wygenerowane przez AI] Praca w parze pod lupą. Czy warto zatrudniać małżeństwa i partnerów? Zalety i pułapki](https://s3.egospodarka.pl/grafika2/zatrudnianie-pracownikow/Praca-w-parze-pod-lupa-Czy-warto-zatrudniac-malzenstwa-i-partnerow-Zalety-i-pulapki-270789-150x100crop.jpg)

![700 mln zł na innowacje: PARP uruchamia nową edycję "Ścieżki SMART" z uproszczonymi zasadami [© wygenerowane przez AI] 700 mln zł na innowacje: PARP uruchamia nową edycję "Ścieżki SMART" z uproszczonymi zasadami](https://s3.egospodarka.pl/grafika2/badania-i-rozwoj/700-mln-zl-na-innowacje-PARP-uruchamia-nowa-edycje-Sciezki-SMART-z-uproszczonymi-zasadami-270788-150x100crop.jpg)

![Faktury poza KSeF a koszty i VAT. Co się zmieniło po 1 lutego 2026 i czy można je rozliczać? [© wygenerowane przez AI] Faktury poza KSeF a koszty i VAT. Co się zmieniło po 1 lutego 2026 i czy można je rozliczać?](https://s3.egospodarka.pl/grafika2/prawo-do-odliczenia-VAT/Faktury-poza-KSeF-a-koszty-i-VAT-Co-sie-zmienilo-po-1-lutego-2026-i-czy-mozna-je-rozliczac-270769-150x100crop.jpg)

![Walentynki hackują twój mózg. Dlaczego presja zabija bliskość zamiast ją budować? [© wygenerowane przez AI] Walentynki hackują twój mózg. Dlaczego presja zabija bliskość zamiast ją budować?](https://s3.egospodarka.pl/grafika2/Walentynki/Walentynki-hackuja-twoj-mozg-Dlaczego-presja-zabija-bliskosc-zamiast-ja-budowac-270787-150x100crop.jpg)