Hedging a ryzyko kursowe

2012-02-08 00:16

Rosnące obroty zagraniczne polskich przedsiębiorstw, wysoka zmienność kursów walut, relatywnie odległa perspektywa przystąpienia Polski do strefy euro - to czynniki, które zdaniem ekspertów DM TMS Brokers przyczyniają się do wzrostu zainteresowania polskich przedsiębiorstw hedgdingiem. W jaki sposób zarządzać ryzykiem kursowym i jak dobrać optymalną dla swojej firmy strategię?

Przeczytaj także: Ryzyko kursowe: jaki hedging wybrać?

Wahania kursów walut mają coraz większy wpływ na rentowność działania krajowych przedsiębiorstw. Wynika to z faktu, że rosnąca liczba firm posiada należności lub zobowiązania w walutach obcych. Wg najnowszych statystyk GUS dotyczących handlu zagranicznego, w okresie styczeń-listopad 2011, obroty liczone w euro zwiększyły się po stronie eksportu o 13,3% do 125,3 mld EUR, a po stronie importu – o 12,8% do 138,2 mld EUR, w stosunku do analogicznego okresu roku poprzedniego. Jednocześnie, na przestrzeni ostatnich kilku lat wyraźnie wzrosła zmienność na rynkach finansowych, co znajduje swoje odzwierciedlenie również w dynamice zmian kursów walut. Po kryzysie finansowym 2008 roku największa obserwowana zmienność w ujęciu miesięcznym (mierzona jako różnica pomiędzy maksimum i minimum) dla pary walutowej EUR/PLN wzrosła z 34 groszy obserwowanych przed 2008 rokiem do 61 groszy w latach 2008-2011. Wzrost zmienności jest jeszcze bardziej dynamiczny w przypadku pary USD/PLN – można tutaj mówić o wartościach odpowiednio 35 groszy przed kryzysem i 77 groszy w latach 2008 -2011.Niepewność, związana z fluktuacjami kursów w sposób szczególny dotyka zwłaszcza przedsiębiorstwa posiadające długoterminowe kontrakty handlowe, w których płatności zaplanowane są na kilku lub nawet kilkunastomiesięcznym wyprzedzeniem. Jak zabezpieczyć finanse firmy i zawierane przez nią kontrakty przed ryzykiem związanym ze zmianami kursów walut?

Zabezpiecz kursy wymiany

Na mapie różnego rodzaju ryzyk, na jakie narażona jest firma (natury finansowej, prawnej, operacyjnej czy wizerunkowej), prawdopodobieństwo niekorzystnej zmiany kursów walut należy do tych zagrożeń, na które firma ma wpływ i którymi można świadomie zarządzać, znając własne przepływy walutowe. Odpowiedzią na ten problem jest hedging, czyli zabezpieczenie przedsiębiorstwa przed skutkami zmian na rynku walutowych. Na potrzebę świadomego zarządzania ryzykiem kursowym zwraca uwagę coraz szersze grono przedstawicieli krajowego biznesu, w tym właściciele firm, inwestorzy, kontrahenci i partnerzy, a także instytucje finansujące przedsiębiorstwa. Zdaniem ekspertów TMS Brokers, powodów rosnącego zainteresowania hedgingiem jest co najmniej kilka.

„Mając na względzie rosnące obroty zagraniczne polskich przedsiębiorstw, wyższą zmienność kursu złotego, a także oddalającą się perspektywę przystąpienia Polski do strefy euro – można się spodziewać, że popularność hedgingu wśród krajowych firm będzie w najbliższych latach nadal rosła” – przewiduje Marcin Ciechoński, Dyrektor Departamentu Doradztwa Korporacyjnego DM TMS Brokers S.A.

Fenomen popularności hedgingu wynika także z wymiernych korzyści finansowych dla przedsiębiorstw: „Chodzi nie tylko o wyższe zyski z kontraktów, ale także możliwość stabilizacji wyniku finansowego przedsiębiorstwa, lepszej projekcji kosztów i przychodów, a także poprawy płynności finansowej firmy” – wyjaśnia Marcin Ciechoński.

„Stosując hedging, firmy mogą skoncentrować się na swojej podstawowej działalności operacyjnej, redukują jej koszty, a pośrednio – umacniają także pozycję spółki w oczach kontrahentów, inwestorów czy instytucji finansujących przedsiębiorstwo. Właściwe zarządzanie ryzykiem walutowym wpływa na wskaźniki finansowe, od których zależy postrzeganie spółki przez jej otoczenie, w tym kluczowych interesariuszy” – dodaje Marcin Ciechoński.

Jak optymalnie zarządzać ryzykiem walutowym?

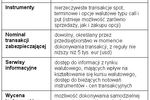

Możliwości zarządzania ryzykiem kursowym jest co najmniej kilka. Wybór optymalnych dla danej firmy strategii zabezpieczających zależy przy tym od szeregu czynników. Kluczowym uwarunkowaniem jest w tym przypadku diagnoza indywidualnej sytuacji walutowej danego przedsiębiorstwa, w tym m.in. skala prowadzonego biznesu, specyfika przepływów walutowych, terminy płatności, wysokość marż, czy choćby polityka układania cenników.

Przeczytaj także:

![Jak się zabezpieczyć przed ryzykiem kursowym? Jak się zabezpieczyć przed ryzykiem kursowym?]() Jak się zabezpieczyć przed ryzykiem kursowym?

Jak się zabezpieczyć przed ryzykiem kursowym?

Jak się zabezpieczyć przed ryzykiem kursowym?

Jak się zabezpieczyć przed ryzykiem kursowym?

oprac. : eGospodarka.pl

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Zabezpieczenie ryzyka kursowego w Deutsche Bank PBC [© denphumi - Fotolia.com] Zabezpieczenie ryzyka kursowego w Deutsche Bank PBC](https://s3.egospodarka.pl/grafika/oferta-bankow/Zabezpieczenie-ryzyka-kursowego-w-Deutsche-Bank-PBC-iQjz5k.jpg)

![Dla kogo jest hedging? [© Freepik] Dla kogo jest hedging?](https://s3.egospodarka.pl/grafika2/hedging/Dla-kogo-jest-hedging-263644-150x100crop.jpg)

![Ryzyko walutowe: duży problem mikrofirmy [© destina - Fotolia.com] Ryzyko walutowe: duży problem mikrofirmy](https://s3.egospodarka.pl/grafika2/male-i-srednie-przedsiebiorstwa/Ryzyko-walutowe-duzy-problem-mikrofirmy-165079-150x100crop.jpg)

![Leasing w 2025 roku: stabilny wzrost i boom na auta elektryczne [© pexels] Leasing w 2025 roku: stabilny wzrost i boom na auta elektryczne](https://s3.egospodarka.pl/grafika2/leasing/Leasing-w-2025-roku-stabilny-wzrost-i-boom-na-auta-elektryczne-270728-150x100crop.jpg)

![Remarketing - jak skutecznie podążać za klientem [© Coloures-Pic - Fotolia.com] Remarketing - jak skutecznie podążać za klientem](https://s3.egospodarka.pl/grafika2/remarketing/Remarketing-jak-skutecznie-podazac-za-klientem-219431-150x100crop.jpg)

![Artykuł sponsorowany vs natywny. 8 różnic, które wpływają na skuteczność publikacji [© DDRockstar - Fotolia.com] Artykuł sponsorowany vs natywny. 8 różnic, które wpływają na skuteczność publikacji](https://s3.egospodarka.pl/grafika2/content-marketing/Artykul-sponsorowany-vs-natywny-8-roznic-ktore-wplywaja-na-skutecznosc-publikacji-222399-150x100crop.jpg)

![Składka zdrowotna - co się zmieni po 1 stycznia 2025 roku? [© katemangostar na Freepik] Składka zdrowotna - co się zmieni po 1 stycznia 2025 roku?](https://s3.egospodarka.pl/grafika2/skladka-zdrowotna/Skladka-zdrowotna-co-sie-zmieni-po-1-stycznia-2025-roku-262018-150x100crop.jpg)

Jak kupić pierwsze mieszkanie? Eksperci podpowiadają

Jak kupić pierwsze mieszkanie? Eksperci podpowiadają

![Kredyty mieszkaniowe: para kupi o 10 m2 więcej niż rok temu [© pexels] Kredyty mieszkaniowe: para kupi o 10 m2 więcej niż rok temu](https://s3.egospodarka.pl/grafika2/sila-nabywcza/Kredyty-mieszkaniowe-para-kupi-o-10-m2-wiecej-niz-rok-temu-269604-150x100crop.jpg)

![Najlepsze lokaty 2026? Średnie oprocentowanie spadło poniżej 4,7% [© pexels] Najlepsze lokaty 2026? Średnie oprocentowanie spadło poniżej 4,7%](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-2026-Srednie-oprocentowanie-spadlo-ponizej-4-7-270611-150x100crop.jpg)

![Jak Polacy oszczędzają pieniądze? Najważniejsze cele finansowe na 2026 [© pexels] Jak Polacy oszczędzają pieniądze? Najważniejsze cele finansowe na 2026](https://s3.egospodarka.pl/grafika2/oszczedzanie/Jak-Polacy-oszczedzaja-pieniadze-Najwazniejsze-cele-finansowe-na-2026-270535-150x100crop.jpg)

![Kieszonkowe dla dziecka, czyli nauka zarządzania budżetem domowym [© AntonioDiaz - Fotolia.com] Kieszonkowe dla dziecka, czyli nauka zarządzania budżetem domowym](https://s3.egospodarka.pl/grafika2/kieszonkowe/Kieszonkowe-dla-dziecka-czyli-nauka-zarzadzania-budzetem-domowym-247450-150x100crop.jpg)

![Gdy upada towarzystwo ubezpieczeniowe [© BillionPhotos.com - Fotolia.com] Gdy upada towarzystwo ubezpieczeniowe](https://s3.egospodarka.pl/grafika2/upadlosc/Gdy-upada-towarzystwo-ubezpieczeniowe-166797-150x100crop.jpg)

![1 na 10 reklam w social mediach to oszustwo. Platformy zarobiły na nich 725 mln zł w Polsce w 2025 r. [© wygenerowane przez AI] 1 na 10 reklam w social mediach to oszustwo. Platformy zarobiły na nich 725 mln zł w Polsce w 2025 r.](https://s3.egospodarka.pl/grafika2/scam/1-na-10-reklam-w-social-mediach-to-oszustwo-Platformy-zarobily-na-nich-725-mln-zl-w-Polsce-w-2025-r-270733-150x100crop.jpg)

![Więcej transakcji, więcej optymizmu. Co czeka private equity w 2026 roku? [© pexels] Więcej transakcji, więcej optymizmu. Co czeka private equity w 2026 roku?](https://s3.egospodarka.pl/grafika2/fundusze-PE/Wiecej-transakcji-wiecej-optymizmu-Co-czeka-private-equity-w-2026-roku-270729-150x100crop.jpg)

![Technologia napędza polski wzrost. IT coraz ważniejsze dla polskiego PKB [© wygenerowane przez AI] Technologia napędza polski wzrost. IT coraz ważniejsze dla polskiego PKB](https://s3.egospodarka.pl/grafika2/IT/Technologia-napedza-polski-wzrost-IT-coraz-wazniejsze-dla-polskiego-PKB-270721-150x100crop.jpg)

![Cyberbezpieczeństwo w MŚP cierpi przez brak pieniędzy [© pexels] Cyberbezpieczeństwo w MŚP cierpi przez brak pieniędzy](https://s3.egospodarka.pl/grafika2/male-i-srednie-przedsiebiorstwa/Cyberbezpieczenstwo-w-MSP-cierpi-przez-brak-pieniedzy-270730-150x100crop.jpg)

![Droższe bilety lotnicze? Rząd planuje nową opłatę dla pasażerów [© pexels] Droższe bilety lotnicze? Rząd planuje nową opłatę dla pasażerów](https://s3.egospodarka.pl/grafika2/linie-lotnicze/Drozsze-bilety-lotnicze-Rzad-planuje-nowa-oplate-dla-pasazerow-270723-150x100crop.jpg)

![Cicha epidemia: popularne napoje dosłownie "rozpuszczają" zęby Polaków [© wygenerowane przez AI] Cicha epidemia: popularne napoje dosłownie "rozpuszczają" zęby Polaków](https://s3.egospodarka.pl/grafika2/zeby/Cicha-epidemia-popularne-napoje-doslownie-rozpuszczaja-zeby-Polakow-270722-150x100crop.jpg)

![AI zabierze Ci pracę? Sprawdź, jak się przygotować na zawodową rewolucję [© wygenerowane przez AI] AI zabierze Ci pracę? Sprawdź, jak się przygotować na zawodową rewolucję](https://s3.egospodarka.pl/grafika2/przekwalifikowanie-zawodowe/AI-zabierze-Ci-prace-Sprawdz-jak-sie-przygotowac-na-zawodowa-rewolucje-270668-150x100crop.jpg)