Spadki stóp, wzrost ryzyka. Czy w 2025 roku banki w Polsce czeka przełom?

2024-12-20 09:47

![Spadki stóp, wzrost ryzyka. Czy w 2025 roku banki w Polsce czeka przełom? [© Vladislav Kochelaevs - Fotolia.com] Spadki stóp, wzrost ryzyka. Czy w 2025 roku banki w Polsce czeka przełom?](https://s3.egospodarka.pl/grafika2/banki/Spadki-stop-wzrost-ryzyka-Czy-w-2025-roku-banki-w-Polsce-czeka-przelom-263925-200x133crop.jpg)

Czy w 2025 roku banki w Polsce czeka przełom? © Vladislav Kochelaevs - Fotolia.com

Przeczytaj także: Polskie banki przyćmiewają Zachód

Z tego tekstu dowiesz się m.in.:

- Jaki wynik finansowy odnotowały banki w Polsce?

- Jak prezentuje się rentowność sektora bankowego?

- Dlaczego nadchodzące kwartały mogą okazać się punktem zwrotnym dla wyników banków?

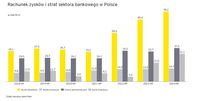

Wynik finansowy netto banków wzrósł po trzecim kwartale 2024 r. do 31,1 mld zł z 21 mld zł w analogicznym okresie poprzedniego roku. Za jego wzrost odpowiadał w dużej mierze wynik odsetkowy, który wyniósł po trzech kwartałach 78,2 mld zł, co oznacza wzrost o 12,7% r/r. Wynik prowizyjny wzrósł o 5,8% r/r do 14,7 mld zł. Koszty administracyjne wzrosły w tym okresie o 11,3% do 37,5 mld zł.

fot. mat. prasowe

Rachunek zysków i strat sektora bankowego

Wzrost wyniku odsetkowego to przede wszystkim efekt rosnących stóp procentowych

Te wyniki finansowe są rekordowe dla sektora. Jednak warto pamiętać, że rentowność sektora bankowego (ROE) nadal nie osiągnęła poziomów notowanych w latach 2011-14.

Wzrost wyniku odsetkowego to przede wszystkim efekt rosnących stóp procentowych, które istotnie przyczyniały się w ostatnich kwartałach do poprawy rentowności sektora, w którym dominują kredyty zmiennoprocentowe. Wzrost kosztów jest z kolei pokłosiem rosnących wynagrodzeń oraz potrzebą utrzymania kluczowych talentów przez banki – mówi Paweł Preuss, Partner EY Polska, lider sektora finansowego.

Punkt zwrotny dla banków i gospodarki

Po trzech latach wzrostu wyników finansowych sektora napędzanych rosnącymi stopami procentowymi, nadchodzące kwartały mogą okazać się punktem zwrotnym dla wyników banków i w efekcie – dla całej gospodarki. Zespół Analiz Ekonomicznych EY prognozuje, że Rada Polityki Pieniężnej rozpocznie cykl cięć stóp procentowych w przyszłym roku obniżając je o 75 pb w 2025 r., o kolejne 27 pb w 2026 r. i dalsze 75 pb w 2027 r. Zdaniem ekonomistów EY, stopy wówczas osiągną poziom równowagi, szacowany na 3,5%.

Prognozowane cięcia stóp procentowych spowodują początkowo dalsze spowolnienie dynamiki wzrostu wyniku odsetkowego banków, a następnie jego spadek. To ostatni moment aby przygotować się na nowe realia makroekonomiczne. Aby złagodzić negatywne skutki tego procesu, banki planują zwiększyć nacisk na stabilne źródła przychodów, w szczególności przychody prowizyjne. Co najważniejsze dla gospodarki, niższe stopy procentowe powinny pobudzić popyt na kredyty, co w efekcie powinno się przyczynić w długim okresie czasu do wzrostu dochodów banków – mówi Paweł Preuss.

fot. mat. prasowe

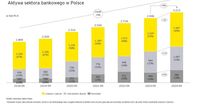

Aktywa sektora bankowego w Polsce

Udział sumy aktywów sektora bankowego do PKB Polski utrzymuje się w przedziale 87-98%

Jednym z potencjalnych rozwiązań jest rozwój oferty inwestycyjnej dla klientów, co pozwoli na efektywne zagospodarowanie środków zgromadzonych przez gospodarstwa domowe na kontach. Przedstawiciele banków zapowiadali ostatnio tego typu inicjatywy, są one też publikowane w planach strategicznych na najbliższe lata. Zapewnienie stabilnych źródeł przychodu jest również kluczowe w kontekście rosnących kosztów osobowych, wynikających z intensywnej walki o talenty, oraz w obliczu ciągłego ryzyka prawnego związanego z kredytami walutowymi (CHF), które nadal będą obciążać wyniki finansowe banków w nadchodzących kwartałach. Dodatkowo, sektor musi stawić czoła niepewności prawnej związanej z Sankcją Kredytu Darmowego oraz kredytami opartymi na wskaźniku WIBOR – dodaje Adam Świerczewski, Koordynator Zespołu Analiz Sektorowych FSI EY Polska.

Spada relacja kredytów do PKB

Polskie przedsiębiorstwa wciąż mają stosunkowo niski udział kredytów w całości finansowania bankowego. O ile udział sumy aktywów sektora bankowego do PKB Polski utrzymuje się w przedziale 87-98%, spada stosunek kredytów do PKB: z 58% do 45% na koniec trzeciego kwartału 2024 r., przede wszystkim na korzyść instrumentów dłużnych, przede wszystkim bonów i obligacji skarbowych.

Aktywa sektora bankowego w Polsce

Kredyty dla sektora niefinansowego wzrosły r/r o 3% do 1.184 mld zł a dla gospodarstw domowych o 4% do 751 mld zł na koniec trzeciego kwartału 2024 r. W tym samym czasie wartość instrumentów dłużnych w portfelach banków wzrosła o 11% do 1.067 mld zł.

Wzrost wartości portfela kredytów brutto w bankach był spowodowany w ostatnich kwartałach przede wszystkim przyrostem wartości kredytów dla małych i średnich firm (MŚP). W mniejszym stopniu napędzały go złotowe kredyty mieszkaniowe, stymulowane programem „Bezpieczny Kredyt 2%” i kredyty konsumpcyjne dla gospodarstw domowych, których ożywienie jest spowodowane poprawiającymi się nastrojami konsumenckimi i wzrostem zdolności kredytowej konsumentów – mówi Paweł Preuss.

Inaczej wygląda sytuacja w dużych firmach, gdzie obserwujemy dalszy spadek wolumenu kredytów, udzielonego finansowania bankowego.

fot. mat. prasowe

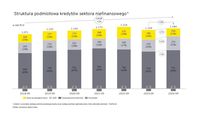

Struktura podmiotowa kredytów sektora niefinansowego

Kredyty dla sektora niefinansowego wzrosły r/r o 3% do 1.184 mld zł

Większe przedsiębiorstwa są w stanie finansować działalność ze środków własnych, a ich zasoby zostały dodatkowo wzmocnione w okresie pandemii wsparciem państwa w formie kredytów subsydiowanych i dotacji. Część z nich zadłuża się wobec podmiotów zagranicznych - wartość zobowiązań firm wobec zagranicy jest większa niż wobec polskich banków i stanowi prawie 40% zadłużenia przedsiębiorstw ogółem. Większe firmy są również bardziej ostrożne w realizowaniu inwestycji ze względu na niepewną sytuację geopolityczną a równolegle banki wciąż dość restrykcyjnie podchodzą do finansowania przedsiębiorstw.

W efekcie stopa inwestycji korporacyjnych w Polsce jest na rekordowo niskim poziomie na tle innych krajów europejskich, co może stanowić wyzwanie dla rozwoju i dalszej transformacji naszej gospodarki – mówi Paweł Preuss.

Struktura podmiotowa kredytów sektora niefinansowego

Cięcia stóp procentowych i idąca za nim spadająca dynamika wyniku odsetkowego banków powinny skłonić je do złagodzenia polityki kredytowej wobec przedsiębiorstw. Realizacja inwestycji publicznych związanych z KPO zwiększy równolegle popyt na kredyty. Skorzystają na tym szczególnie firmy z sektora MŚP, w których spodziewam się dalszego wzrostu akcji kredytowej. Rosnąć będą również kredyty konsumpcyjne gospodarstw domowych w związku z poprawą ich sytuacji ekonomicznej w sytuacji utrzymującego się wzrostu ich realnych dochodów. Na drugim biegunie są duże przedsiębiorstwa, które mają większą awersję do ryzyka i dla których należy się liczyć z dalszym spadkiem akcji kredytowej – mówi Paweł Preuss.

![Karty płatnicze są problemem banków. Dlaczego? [© Freepik] Karty płatnicze są problemem banków. Dlaczego?](https://s3.egospodarka.pl/grafika2/banki/Karty-platnicze-sa-problemem-bankow-Dlaczego-265395-150x100crop.jpg) Karty płatnicze są problemem banków. Dlaczego?

Karty płatnicze są problemem banków. Dlaczego?

oprac. : Aleksandra Baranowska-Skimina / eGospodarka.pl

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Bankowość detaliczna: świetne wyniki przydadzą się w trudniejszych czasach [© Vladislav Kochelaevs - Fotolia.com] Bankowość detaliczna: świetne wyniki przydadzą się w trudniejszych czasach](https://s3.egospodarka.pl/grafika2/banki/Bankowosc-detaliczna-swietne-wyniki-przydadza-sie-w-trudniejszych-czasach-259894-150x100crop.jpg)

![Klienci chcą, aby banki angażowały się w zrównoważony rozwój [© pixabay.com] Klienci chcą, aby banki angażowały się w zrównoważony rozwój](https://s3.egospodarka.pl/grafika2/banki/Klienci-chca-aby-banki-angazowaly-sie-w-zrownowazony-rozwoj-248430-150x100crop.jpg)

![Redukcja kosztów priorytetem dla banków [© SVLuma - Fotolia.com] Redukcja kosztów priorytetem dla banków](https://s3.egospodarka.pl/grafika2/banki/Redukcja-kosztow-priorytetem-dla-bankow-246283-150x100crop.jpg)

![Bankowość detaliczna po pandemii, czyli banki do zmiany [© Jakub Krechowicz - Fotolia.com] Bankowość detaliczna po pandemii, czyli banki do zmiany](https://s3.egospodarka.pl/grafika2/banki/Bankowosc-detaliczna-po-pandemii-czyli-banki-do-zmiany-237531-150x100crop.jpg)

![Sektor bankowy: stopy procentowe bolą, ale to jeszcze nie kryzys [© _fotomek - Fotolia.com] Sektor bankowy: stopy procentowe bolą, ale to jeszcze nie kryzys](https://s3.egospodarka.pl/grafika2/banki/Sektor-bankowy-stopy-procentowe-bola-ale-to-jeszcze-nie-kryzys-230395-150x100crop.jpg)

![Związki zawodowe w bankach nie są stanie bronić praw pracowników? [© Jakub Jirsák - Fotolia.com] Związki zawodowe w bankach nie są stanie bronić praw pracowników?](https://s3.egospodarka.pl/grafika2/zwiazki-zawodowe/Zwiazki-zawodowe-w-bankach-nie-sa-stanie-bronic-praw-pracownikow-139510-150x100crop.jpg)

![Wyniki banków w 2012 roku rekordowe [© Vladislav Kochelaevs - Fotolia.com] Wyniki banków w 2012 roku rekordowe](https://s3.egospodarka.pl/grafika2/banki/Wyniki-bankow-w-2012-roku-rekordowe-118416-150x100crop.jpg)

![Polskie instytucje finansowe przed FATCA [© Beboy - Fotolia.com] Polskie instytucje finansowe przed FATCA](https://s3.egospodarka.pl/grafika2/instytucje-finansowe/Polskie-instytucje-finansowe-przed-FATCA-96476-150x100crop.jpg)

![Ponad połowa Polaków wyda na świąteczne zakupy powyżej 500 zł [© Freepik] Ponad połowa Polaków wyda na świąteczne zakupy powyżej 500 zł](https://s3.egospodarka.pl/grafika2/Boze-Narodzenie/Ponad-polowa-Polakow-wyda-na-swiateczne-zakupy-powyzej-500-zl-263903-150x100crop.jpg)

![Kredyty hipoteczne złapały zadyszkę [© ewakubiak - Fotolia.com] Kredyty hipoteczne złapały zadyszkę](https://s3.egospodarka.pl/grafika2/kredyty-konsumpcyjne/Kredyty-hipoteczne-zlapaly-zadyszke-263927-150x100crop.jpg)

![Młode pokolenie odrzuca luksus. Czym jest dla niego sukces finansowy? [© Freepik] Młode pokolenie odrzuca luksus. Czym jest dla niego sukces finansowy?](https://s3.egospodarka.pl/grafika2/sukces-finansowy/Mlode-pokolenie-odrzuca-luksus-Czym-jest-dla-niego-sukces-finansowy-268095-150x100crop.jpg)

![Gold Butter Index, czyli inflacja od kuchni. Sprawdź porównanie cen masła i złota w ostatniej dekadzie [© wygenerowane przez AI] Gold Butter Index, czyli inflacja od kuchni. Sprawdź porównanie cen masła i złota w ostatniej dekadzie](https://s3.egospodarka.pl/grafika2/ceny-zlota/Gold-Butter-Index-czyli-inflacja-od-kuchni-Sprawdz-porownanie-cen-masla-i-zlota-w-ostatniej-dekadzie-268060-150x100crop.png)

![5 błędów, które mogą pogrążyć twój artykuł natywny [© DDRockstar - Fotolia.com] 5 błędów, które mogą pogrążyć twój artykuł natywny](https://s3.egospodarka.pl/grafika2/artykul-natywny/5-bledow-ktore-moga-pograzyc-twoj-artykul-natywny-229455-150x100crop.jpg)

![Najtańsze pożyczki pozabankowe - ranking [© Daniel Krasoń - Fotolia.com] Najtańsze pożyczki pozabankowe - ranking](https://s3.egospodarka.pl/grafika2/pozyczki-pozabankowe/Najtansze-pozyczki-pozabankowe-ranking-212702-150x100crop.jpg)

![Artykuł natywny, czyli jaki? Jak napisać dobry artykuł natywny? [© Trueffelpix - Fotolia.com] Artykuł natywny, czyli jaki? Jak napisać dobry artykuł natywny?](https://s3.egospodarka.pl/grafika2/artykul-natywny/Artykul-natywny-czyli-jaki-Jak-napisac-dobry-artykul-natywny-215898-150x100crop.jpg)

![Święta i dni wolne od pracy w Niemczech w 2025 roku [© Freepik] Święta i dni wolne od pracy w Niemczech w 2025 roku](https://s3.egospodarka.pl/grafika2/swieta/Swieta-i-dni-wolne-od-pracy-w-Niemczech-w-2025-roku-263408-150x100crop.jpg)

![Ceny mieszkań nieznacznie spadły, ale to rata kredytu zaskoczyła [© Freepik] Ceny mieszkań nieznacznie spadły, ale to rata kredytu zaskoczyła [© Freepik]](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Ceny-mieszkan-nieznacznie-spadly-ale-to-rata-kredytu-zaskoczyla-267988-50x33crop.jpg) Ceny mieszkań nieznacznie spadły, ale to rata kredytu zaskoczyła

Ceny mieszkań nieznacznie spadły, ale to rata kredytu zaskoczyła

![Wyniki TFI i funduszy inwestycyjnych I-VI 2012 [© Piotr Adamowicz - Fotolia.com] Wyniki TFI i funduszy inwestycyjnych I-VI 2012](https://s3.egospodarka.pl/grafika2/towarzystwa-funduszy-inwestycyjnych/Wyniki-TFI-i-funduszy-inwestycyjnych-I-VI-2012-107818-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Długi Polaków wynoszą 84,7 mld zł [© Freepik] Długi Polaków wynoszą 84,7 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-wynosza-84-7-mld-zl-265322-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe V 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe V 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-V-2025-r-266990-150x100crop.jpg)

![Tajemniczy Przedsiębiorca w banku. Jak wypadła ocena? [© Antonio - Fotolia.com] Tajemniczy Przedsiębiorca w banku. Jak wypadła ocena?](https://s3.egospodarka.pl/grafika2/banki/Tajemniczy-Przedsiebiorca-w-banku-Jak-wypadla-ocena-188815-150x100crop.jpg)

![Jak stworzyć spójną strukturę wynagrodzeń w firmie? Poradnik krok po kroku [© wygenerowane przez AI] Jak stworzyć spójną strukturę wynagrodzeń w firmie? Poradnik krok po kroku](https://s3.egospodarka.pl/grafika2/opis-stanowisk/Jak-stworzyc-spojna-strukture-wynagrodzen-w-firmie-Poradnik-krok-po-kroku-268113-150x100crop.png)

![850 tys. zł na cyfrową zmianę - lada moment rusza program grantowy Dig.IT dla MŚP [© wygenerowane przez AI] 850 tys. zł na cyfrową zmianę - lada moment rusza program grantowy Dig.IT dla MŚP](https://s3.egospodarka.pl/grafika2/Dig-IT/850-tys-zl-na-cyfrowa-zmiane-lada-moment-rusza-program-grantowy-Dig-IT-dla-MSP-268112-150x100crop.png)

![Większy bagaż podręczny w Ryanair stał się faktem. Koniec wyższych opłat? [© Freepik] Większy bagaż podręczny w Ryanair stał się faktem. Koniec wyższych opłat?](https://s3.egospodarka.pl/grafika2/Ryanair/Wiekszy-bagaz-podreczny-w-Ryanair-stal-sie-faktem-Koniec-wyzszych-oplat-268110-150x100crop.jpg)

![Unia reguluje AI. Co oznacza AI Act dla polskich firm i użytkowników? [© Freepik] Unia reguluje AI. Co oznacza AI Act dla polskich firm i użytkowników?](https://s3.egospodarka.pl/grafika2/AI-Act/Unia-reguluje-AI-Co-oznacza-AI-Act-dla-polskich-firm-i-uzytkownikow-268109-150x100crop.jpg)

![Oto najlepiej płatne zawody w Polsce. Jak zacząć karierę, aby dobrze zarabiać? [© Freepik] Oto najlepiej płatne zawody w Polsce. Jak zacząć karierę, aby dobrze zarabiać?](https://s3.egospodarka.pl/grafika2/wynagrodzenia/Oto-najlepiej-platne-zawody-w-Polsce-Jak-zaczac-kariere-aby-dobrze-zarabiac-268108-150x100crop.jpg)

![Polacy coraz chętniej kupują marki własne. Trafia do nich już co czwarta złotówka wydana na FMCG [© wygenerowane przez AI] Polacy coraz chętniej kupują marki własne. Trafia do nich już co czwarta złotówka wydana na FMCG](https://s3.egospodarka.pl/grafika2/marki-wlasne/Polacy-coraz-chetniej-kupuja-marki-wlasne-Trafia-do-nich-juz-co-czwarta-zlotowka-wydana-na-FMCG-268107-150x100crop.png)

![Jawność wynagrodzeń - krok po kroku. Praktyczny poradnik dla pracodawców: jak przygotować się do nowych obowiązków [© wygenerowane przez AI] Jawność wynagrodzeń - krok po kroku. Praktyczny poradnik dla pracodawców: jak przygotować się do nowych obowiązków](https://s3.egospodarka.pl/grafika2/transparentnosc-wynagrodzen/Jawnosc-wynagrodzen-krok-po-kroku-Praktyczny-poradnik-dla-pracodawcow-jak-przygotowac-sie-do-nowych-obowiazkow-268043-150x100crop.png)