Wartość IPO w Europie spadła w I poł. 2022 roku o 90% rdr

2022-07-20 11:55

Przeczytaj także: Rynek IPO w Europie w I kw. 2022 roku z dużymi spadkami

Z tego tekstu dowiesz się m.in.:

- Jaka była wartość IPO na europejskich giełdach w I poł. 2022?

- Ile IPO na GPW w Warszawie w I półroczu?

- Jakie było największe IPO w Europie?

Podsumowanie I półrocza 2021 r. na GPW w Warszawie

W pierwszym półroczu 2022 roku na giełdzie w Warszawie odnotowano 9 IPO, wobec 19 w analogicznym okresie ubiegłego roku. Wszystkie tegoroczne debiuty miały miejsce na alternatywnym rynku NewConnect, a łączna wartość przeprowadzonych transakcji wyniosła jedynie 27,3 mln zł (6,9 mln euro), co oznacza spadek o 99,5% w porównaniu do 2021 r., kiedy to odnotowano 19 IPO (z czego 5 na rynku głównym GPW) o łącznej wartości 5,9 mld zł (1,3 mld euro), w tym m.in. 2 megaoferty spółek Pepco Group (3,7 mld PLN) oraz Huuuge, INC (1,7 mld PLN).

Spośród 9 ofert przeprowadzonych na alternatywnym rynku NewConnect największą pod względem wartości ofertę przeprowadziła spółka z branży medycznej SDS Optic z IPO o wartości 11 mln zł (2,4 mln euro). Drugie i trzecie miejsce przypadło odpowiednio technologicznej spółce Noctiluca (oferta o wartości 4,6 mln zł) oraz BeeIN – spółce z sektora odnawialnych źródeł energii (oferta o wartości 4,0 mln PLN).

Podsumowanie europejskiego rynku w I połowie 2022 r.

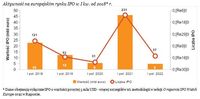

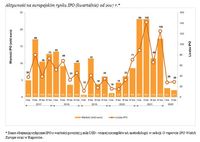

Zgodnie z danymi uzyskanymi przez PwC, w pierwszej połowie 2022 roku łączna wartość IPO w Europie wyniosła zaledwie 4,8 mld euro i spadła w porównaniu do analogicznego okresu poprzedniego roku aż o 89,6%. W okresie od stycznia do czerwca 2022 r.. miało miejsce jedynie 57 debiutów (wobec 231 w I połowie 2021 r.).

W drugim kwartale 2022 r. największym rynkiem pod względem wartości IPO okazała się giełda we Włoszech – Borsa Italiana z łączną wartością przeprowadzonych ofert (3 IPO) na poziomie 519 mln euro. Na drugim miejscu uplasowała się Nasdaq Nordic Stockholm (5 ofert o wartości 322 mln euro), a na trzecim - Euronext Paris (5 IPO wartych 305 mln euro).

Największym IPO w Europie w drugim kwartale 2022 r. była oferta spółki Industrie de Nora (474 mln euro) przeprowadzona na Borsa Italiana. Na pozostałych miejscach uplasowały się RA Special Acquisition Corp (oferta o wartości 219 mln euro, debiut na Euronext Amsterdam) oraz EPIC Suisse (debiut na SIX Swiss Exchange z ofertą o wartości 187 mln euro).

fot. mat. prasowe

Aktywność na europejskim rynku IPO w I kw. od 2018* r.

W pierwszym półroczu 2022 roku na giełdzie w Warszawie odnotowano 9 IPO, wobec 19 w analogicznym okresie ubiegłego roku.

Poziom niepewności i warunki makroekonomiczne oraz geopolityczne uległy dalszemu pogorszeniu w drugim kwartale roku. W rezultacie, przeprowadzenie z sukcesem debiutu giełdowego, nawet przez emitentów dobrze przygotowanych do IPO i działających w atrakcyjnych sektorach gospodarki, jest coraz trudniejszym procesem, wymagającym znaczącego zaangażowania po stronie zarządów spółek, odpowiednio wczesnej komunikacji z inwestorami i dobrej strategii pre-marketingowej. Transakcje przeprowadzone na największych europejskich giełdach w pierwszym półroczu dowodzą, że rynek nie jest zupełnie zamknięty na nowych emitentów i nawet w tak trudnym otoczeniu pojawiają się korzystne warunki na przeprowadzenie wybranych, pojedynczych transakcji. Niemniej, powrót na rynek szerokiej fali emitentów wydaje możliwy wówczas, gdy zmniejszy się poziom niepewności a wraz z nim – coraz większa ostatnio różnica w oczekiwaniach co do wyceny spółek pomiędzy sprzedającymi (spółkami i właścicielami) a inwestorami – mówi Bartosz Margol, partner w zespole ds. rynków kapitałowych PwC Polska.

fot. mat. prasowe

Aktywność na europejskim rynku IPO (kwartalnie) od 2017 r.*

W okresie od stycznia do czerwca 2022 r.. miało miejsce jedynie 57 debiutów (wobec 231 w I połowie 2021 r.).

O raporcie IPO Watch Europe

Raport IPO Watch Europe obejmuje wszystkie debiuty na głównych giełdach w Europie (włączając w to giełdy w Unii Europejskiej, Wielkiej Brytanii, Islandii, Norwegii, Turcji, Serbii i Szwajcarii) i jest publikowany kwartalnie. Debiuty podmiotów, które przeprowadzały wcześniej pierwszą ofertę publiczną oraz przeniesienie pomiędzy rynkami w ramach jednej giełdy, nie zostały uwzględnione w statystykach. Raport dotyczy okresu od 1 stycznia do 30 czerwca 2022 roku i został sporządzony w oparciu o daty debiutów akcji lub praw do akcji.

Począwszy od raportu za II kwartał 2019 roku IPO Watch Europe obejmuje wyłącznie oferty o wartości powyżej 5 mln USD. Dla zapewnienia porównywalności, dane za poprzednie okresy prezentowane w raporcie IPO Watch Europe zostały odpowiednio przekształcone. Komentarz do rynku polskiego omawia wszystkie debiuty na rynku w Warszawie, niezależnie od ich wartości.

![IPO w Europie w 2024 roku. Historyczny debiut Żabki na GPW [© moomsabuy - Fotolia.com] IPO w Europie w 2024 roku. Historyczny debiut Żabki na GPW](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/IPO-w-Europie-w-2024-roku-Historyczny-debiut-Zabki-na-GPW-264214-150x100crop.jpg) IPO w Europie w 2024 roku. Historyczny debiut Żabki na GPW

IPO w Europie w 2024 roku. Historyczny debiut Żabki na GPW

oprac. : eGospodarka.pl

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Wartość IPO w Europie spadła w I poł. 2022 roku o 90% rdr [© moomsabuy - Fotolia.com] Wartość IPO w Europie spadła w I poł. 2022 roku o 90% rdr](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/Wartosc-IPO-w-Europie-spadla-w-I-pol-2022-roku-o-90-rdr-246637-200x133crop.jpg)

![IPO w Europie: spadek aktywności w III kwartale 2024 roku [© rawpixel.com na Freepik] IPO w Europie: spadek aktywności w III kwartale 2024 roku](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/IPO-w-Europie-spadek-aktywnosci-w-III-kwartale-2024-roku-262728-150x100crop.jpg)

![IPO na świecie: III kwartał 2024 roku z największą liczbą debiutów [© Gray StudioPro na Freepik] IPO na świecie: III kwartał 2024 roku z największą liczbą debiutów](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/IPO-na-swiecie-III-kwartal-2024-roku-z-najwieksza-liczba-debiutow-262469-150x100crop.jpg)

![IPO w Europie: I półrocze 2024 zapowiedzią dalszego ożywienia? [© moomsabuy - Fotolia.com] IPO w Europie: I półrocze 2024 zapowiedzią dalszego ożywienia?](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/IPO-w-Europie-I-polrocze-2024-zapowiedzia-dalszego-ozywienia-261039-150x100crop.jpg)

![IPO w Europie: I kw. 2024 oznaką ożywienia [© moomsabuy - Fotolia.com] IPO w Europie: I kw. 2024 oznaką ożywienia](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/IPO-w-Europie-I-kw-2024-oznaka-ozywienia-259409-150x100crop.jpg)

![IPO na świecie: I kwartał 2024 roku z rekordowymi wpływami [© Arto - Fotolia.com] IPO na świecie: I kwartał 2024 roku z rekordowymi wpływami](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/IPO-na-swiecie-I-kwartal-2024-roku-z-rekordowymi-wplywami-259149-150x100crop.jpg)

![Wartość IPO w Europie w 2023 najmniejsza od ponad 10 lat [© flytoskyft11 - Fotolia.com] Wartość IPO w Europie w 2023 najmniejsza od ponad 10 lat](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/Wartosc-IPO-w-Europie-w-2023-najmniejsza-od-ponad-10-lat-257744-150x100crop.jpg)

![Wartość IPO w Europie o 52,1% r/r niższa w III kw. 2023 [© g0d4ather - Fotolia.com] Wartość IPO w Europie o 52,1% r/r niższa w III kw. 2023](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/Wartosc-IPO-w-Europie-o-52-1-r-r-nizsza-w-III-kw-2023-255507-150x100crop.jpg)

![Wartość IPO w Europie o 27% r/r niższa w I półroczu 2023 [© moomsabuy - Fotolia.com] Wartość IPO w Europie o 27% r/r niższa w I półroczu 2023](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/Wartosc-IPO-w-Europie-o-27-r-r-nizsza-w-I-polroczu-2023-253753-150x100crop.jpg)

![IPO na świecie w II kw. 2023. Wciąż dominuje niepewność [© flytoskyft11 - Fotolia.com] IPO na świecie w II kw. 2023. Wciąż dominuje niepewność](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/IPO-na-swiecie-w-II-kw-2023-Wciaz-dominuje-niepewnosc-253533-150x100crop.jpg)

![Firmy pożyczkowe w I półroczu 2022 kontynuują zeszłoroczną hossę [© Pio Si - Fotolia.com] Firmy pożyczkowe w I półroczu 2022 kontynuują zeszłoroczną hossę](https://s3.egospodarka.pl/grafika2/firmy-pozyczkowe/Firmy-pozyczkowe-w-I-polroczu-2022-kontynuuja-zeszloroczna-hosse-246633-150x100crop.jpg)

![Młode pokolenie odrzuca luksus. Czym jest dla niego sukces finansowy? [© Freepik] Młode pokolenie odrzuca luksus. Czym jest dla niego sukces finansowy?](https://s3.egospodarka.pl/grafika2/sukces-finansowy/Mlode-pokolenie-odrzuca-luksus-Czym-jest-dla-niego-sukces-finansowy-268095-150x100crop.jpg)

![Gold Butter Index, czyli inflacja od kuchni. Sprawdź porównanie cen masła i złota w ostatniej dekadzie [© wygenerowane przez AI] Gold Butter Index, czyli inflacja od kuchni. Sprawdź porównanie cen masła i złota w ostatniej dekadzie](https://s3.egospodarka.pl/grafika2/ceny-zlota/Gold-Butter-Index-czyli-inflacja-od-kuchni-Sprawdz-porownanie-cen-masla-i-zlota-w-ostatniej-dekadzie-268060-150x100crop.png)

![Polacy pożyczają odpowiedzialnie. Problemy pojawiają się po odmowie banku [© wygenerowane przez AI] Polacy pożyczają odpowiedzialnie. Problemy pojawiają się po odmowie banku](https://s3.egospodarka.pl/grafika2/kredyty-gotowkowe/Polacy-pozyczaja-odpowiedzialnie-Problemy-pojawiaja-sie-po-odmowie-banku-268074-150x100crop.png)

![Remarketing - jak skutecznie podążać za klientem [© Coloures-Pic - Fotolia.com] Remarketing - jak skutecznie podążać za klientem](https://s3.egospodarka.pl/grafika2/remarketing/Remarketing-jak-skutecznie-podazac-za-klientem-219431-150x100crop.jpg)

![Jak pisać i publikować artykuły sponsorowane. 6 najczęściej popełnianych błędów [© nikolai sorokin - fotolia.com] Jak pisać i publikować artykuły sponsorowane. 6 najczęściej popełnianych błędów](https://s3.egospodarka.pl/grafika2/artykul-sponsorowany/Jak-pisac-i-publikowac-artykuly-sponsorowane-6-najczesciej-popelnianych-bledow-228344-150x100crop.jpg)

![Ranking kredytów i pożyczek konsolidacyjnych [© Africa Studio - Fotolia.com] Ranking kredytów i pożyczek konsolidacyjnych](https://s3.egospodarka.pl/grafika2/kredyt-konsolidacyjny/Ranking-kredytow-i-pozyczek-konsolidacyjnych-203373-150x100crop.jpg)

![Dodatkowy urlop opiekuńczy i nowe umowy na okres próbny. Zmiany w Kodeksie pracy uchwalone [© virtua73 - Fotolia.com] Dodatkowy urlop opiekuńczy i nowe umowy na okres próbny. Zmiany w Kodeksie pracy uchwalone](https://s3.egospodarka.pl/grafika2/kodeks-pracy/Dodatkowy-urlop-opiekunczy-i-nowe-umowy-na-okres-probny-Zmiany-w-Kodeksie-pracy-uchwalone-250696-150x100crop.jpg)

![Ceny mieszkań nieznacznie spadły, ale to rata kredytu zaskoczyła [© Freepik] Ceny mieszkań nieznacznie spadły, ale to rata kredytu zaskoczyła [© Freepik]](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Ceny-mieszkan-nieznacznie-spadly-ale-to-rata-kredytu-zaskoczyla-267988-50x33crop.jpg) Ceny mieszkań nieznacznie spadły, ale to rata kredytu zaskoczyła

Ceny mieszkań nieznacznie spadły, ale to rata kredytu zaskoczyła

![Wyniki TFI i funduszy inwestycyjnych I-VI 2012 [© Piotr Adamowicz - Fotolia.com] Wyniki TFI i funduszy inwestycyjnych I-VI 2012](https://s3.egospodarka.pl/grafika2/towarzystwa-funduszy-inwestycyjnych/Wyniki-TFI-i-funduszy-inwestycyjnych-I-VI-2012-107818-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Długi Polaków wynoszą 84,7 mld zł [© Freepik] Długi Polaków wynoszą 84,7 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-wynosza-84-7-mld-zl-265322-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe V 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe V 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-V-2025-r-266990-150x100crop.jpg)

![Tajemniczy Przedsiębiorca w banku. Jak wypadła ocena? [© Antonio - Fotolia.com] Tajemniczy Przedsiębiorca w banku. Jak wypadła ocena?](https://s3.egospodarka.pl/grafika2/banki/Tajemniczy-Przedsiebiorca-w-banku-Jak-wypadla-ocena-188815-150x100crop.jpg)

![Eko-przywództwo - zrelaksowany lider to korzyść dla wszystkich [© Freepik] Eko-przywództwo - zrelaksowany lider to korzyść dla wszystkich](https://s3.egospodarka.pl/grafika2/przywodztwo/Eko-przywodztwo-zrelaksowany-lider-to-korzysc-dla-wszystkich-268099-150x100crop.jpg)

![Sprawdź e-Doręczenia i nie przegap ważnej sprawy na wakacjach [© Freepik] Sprawdź e-Doręczenia i nie przegap ważnej sprawy na wakacjach](https://s3.egospodarka.pl/grafika2/e-Doreczenia/Sprawdz-e-Doreczenia-i-nie-przegap-waznej-sprawy-na-wakacjach-268094-150x100crop.jpg)

![Porzucony bagaż na lotnisku - jakie sankcje czekają właściciela i co z innymi pasażerami? [© wygenerowane przez AI] Porzucony bagaż na lotnisku - jakie sankcje czekają właściciela i co z innymi pasażerami?](https://s3.egospodarka.pl/grafika2/lotnisko/Porzucony-bagaz-na-lotnisku-jakie-sankcje-czekaja-wlasciciela-i-co-z-innymi-pasazerami-268100-150x100crop.png)

![Praca sezonowa w Polsce: pracownicy wolą rolnictwo od magazynu [© wygenerowane przez AI] Praca sezonowa w Polsce: pracownicy wolą rolnictwo od magazynu](https://s3.egospodarka.pl/grafika2/rynek-pracy/Praca-sezonowa-w-Polsce-pracownicy-wola-rolnictwo-od-magazynu-268065-150x100crop.png)

![Cena wygody AI: Jak ChatGPT wpływa na nasz mózg i osłabia zdolności poznawcze [© wygenerowane przez AI] Cena wygody AI: Jak ChatGPT wpływa na nasz mózg i osłabia zdolności poznawcze](https://s3.egospodarka.pl/grafika2/sztuczna-inteligencja/Cena-wygody-AI-Jak-ChatGPT-wplywa-na-nasz-mozg-i-oslabia-zdolnosci-poznawcze-268061-150x100crop.png)

![6 pomysłów na regenerujący wyjazd firmowy - jak połączyć odpoczynek z rozwojem [© wygenerowane przez AI] 6 pomysłów na regenerujący wyjazd firmowy - jak połączyć odpoczynek z rozwojem](https://s3.egospodarka.pl/grafika2/imprezy-integracyjne/6-pomyslow-na-regenerujacy-wyjazd-firmowy-jak-polaczyc-odpoczynek-z-rozwojem-268036-150x100crop.png)