Zdolność kredytowa IV 2015

2015-04-17 11:40

Przeczytaj także: Zdolność kredytowa VI 2023: największe mieszkanie kupimy w Katowicach

Kwiecień przyniósł kolejny wzrost zdolności kredytowej statystycznej rodziny. Jest to efekt uwzględnienia przez banki marcowego cięcia stóp procentowych przez Radę Polityki Pieniężnej. Dane za kwiecień br. sugerują, że trzyosobowa rodzina z dochodem 5 tys. zł netto może pożyczyć 461,6 tys. zł (mediana) w formie 30-letniego kredytu. Założyliśmy, że kredytobiorcy zobowiązują się do korzystania z bankowego rachunku i karty kredytowej, a w niektórych bankach także kupują dodatkowe ubezpieczenie (o ile jest to niezbędne). Marcowy wynik jest o 44,8 tys. zł wyższy niż w analogicznym okresie przed rokiem, a także o aż o 104,6 tys. zł wyższy niż we wrześniu 2012 roku. Ta druga data jest o tyle ważna, że od września rynek zaczął dyskontować mające nadejść obniżki stóp procentowych, co przełożyło się na spadek oprocentowania i rosnące możliwości pożyczkowe.Dodatkowy pokój dzięki decyzjom Rady

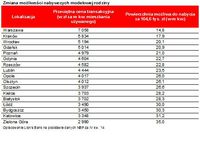

Po niemal trzech latach możliwości zakupowe modelowej rodziny zmieniły się diametralnie. Na przykład w Zielonej Górze za kwotę 104,6 tys. zł, o którą wzrosła przeciętna zdolność kredytowa, można kupić 35 metrów używanego lokalu, a więc modelowa rodzina mogłaby nie tylko kupić większe „M”, ale nawet dodatkową kawalerkę. Z drugiej strony nawet w Warszawie, gdzie ceny mieszkań są wysokie, wzrost zdolności kredytowej odpowiada przeciętnej cenie prawie 15 m kw. używanego lokum. Modelowa rodzina trzy lata temu mogłaby więc kupić z wykorzystaniem kredytu mieszkanie o jeden pokój mniejsze niż dziś.

fot. mat. prasowe

Zmiana możliwości nabywczych modelowej rodziny

Większa zdolność kredytowa spowodowała, że w każdej z lokalizacji można kupić od kilkunastu do nawet 35 m2 mieszkania więcej.

W rok rata spadła o 165 zł

Bliska rekordowej zdolność kredytowa jest oczywiście pokłosiem spadającego oprocentowania długu. Obecnie chcąc zaciągnąć kredyt na 300 tys. zł i 30 lat, trzeba się liczyć z ratą miesięczną na poziomie 1335 zł (przy założeniu marży na poziomie 1,78%). Rok temu rata kredytu o identycznej wartości wynosiła 1500 zł, czyli była o 165 zł wyższa, i to pomimo faktu, że rok temu marże kredytowe były niższe niż dziś.

Przydatne linki:

- Kredyty hipoteczne - porównanie

- Kalkulator kredytowy

Ale Uwaga! Trzeba pamiętać, że zadłużając się dziś – przy niskim poziomie stóp procentowych – można co prawda pożyczyć więcej, ale gdy stopy zaczną rosnąć wyższa będzie też comiesięczna rata. Dziś za każde pożyczone na 30 lat 100 tys. zł trzeba do banku oddawać co miesiąc 445 zł. Gdyby stopy procentowe wzrosły do poziomu sprzed obniżek (podstawowa stopa była na poziomie 4,75%, a nie 1,5% jak dziś), rata w przeliczeniu na każde pożyczone 100 tys. zł wzrosłaby do poziomu 639 zł miesięcznie.

Przeciętna marża kredytowa

Możliwości pożyczkowe modelowej rodziny rosną od czwartego kwartału 2012 r. Wtedy to już bowiem rynek zaczął dyskontować oczekiwany początek cyklu obniżek stóp procentowych. Na początku września 2012 r. przykładowa rodzina mogła pożyczyć na mieszkanie 357 tys. zł, a dziś już 461,6 tys. zł, czyli o 104,6 tys. zł więcej. W dużej mierze wynika to z faktu, że w trzecim kwartale 2012 r. podstawowa stopa procentowa była na poziomie 4,75%, a dziś jedynie 1,5%.

fot. mat. prasowe

Przeciętna marża kredytu hipotecznego (w PLN)

Zachowanie marż kredytowych odbiega od tego, co dzieje się ze stopami procentowymi.

Inaczej niż stopy procentowe zachowują się marże w bankach komercyjnych. Przeważnie banki podnoszą swoje marże wtedy, gdy koszt pieniądza jest relatywnie niski, a obniżają je, gdy RPP zacieśnia politykę pieniężną. Obecnie mamy do czynienia z pierwszym z tych scenariuszy. Z danych zebranych przez Tax Care wynika bowiem, że średnia marża kredytów hipotecznych wzrosła z poziomu 1,47% we wrześniu 2012 r. do 1,78% obecnie, a więc o 0,31 pkt proc. W trakcie ostatnich 12 miesięcy podwyżka wyniosła 0,11 pkt. proc. Jak widać, wzrost marż jest znacznie mniejszy niż spadek stóp procentowych.

![Zdolność kredytowa V 2023: dalszy wzrost [© Fotografeusz - Fotolia.com] Zdolność kredytowa V 2023: dalszy wzrost](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-V-2023-dalszy-wzrost-252626-150x100crop.jpg) Zdolność kredytowa V 2023: dalszy wzrost

Zdolność kredytowa V 2023: dalszy wzrost

oprac. : eGospodarka.pl

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Zdolność kredytowa IV 2015 [© adam88xx - Fotolia.com] Zdolność kredytowa IV 2015](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-IV-2015-154879-200x133crop.jpg)

![Zdolność kredytowa wyższa o 1/4, a kredyty hipoteczne oprocentowane na niewiele ponad 6% [© pixabay] Zdolność kredytowa wyższa o 1/4, a kredyty hipoteczne oprocentowane na niewiele ponad 6%](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-wyzsza-o-1-4-a-kredyty-hipoteczne-oprocentowane-na-niewiele-ponad-6-269116-150x100crop.jpg)

![Zdolność kredytowa nigdy nie była wyższa. 1 mln zł na horyzoncie? [© pixabay.com] Zdolność kredytowa nigdy nie była wyższa. 1 mln zł na horyzoncie?](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-nigdy-nie-byla-wyzsza-1-mln-zl-na-horyzoncie-268662-150x100crop.jpg)

![Mamy rekord zdolności kredytowej. Ile banki pożyczą rodzinie 2+1? [© pixabay.com] Mamy rekord zdolności kredytowej. Ile banki pożyczą rodzinie 2+1?](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Mamy-rekord-zdolnosci-kredytowej-Ile-banki-pozycza-rodzinie-2-1-268323-150x100crop.jpg)

![Zdolność kredytowa w V 2025 z nowym rekordem [© Freepik] Zdolność kredytowa w V 2025 z nowym rekordem](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-w-V-2025-z-nowym-rekordem-266690-150x100crop.jpg)

![Zdolność kredytowa w IV 2025 dalej w górę [© Freepik] Zdolność kredytowa w IV 2025 dalej w górę](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-w-IV-2025-dalej-w-gore-266053-150x100crop.jpg)

![Zdolność kredytowa w III 2025 w górę [© Agnieszka - Fotolia.com] Zdolność kredytowa w III 2025 w górę](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-w-III-2025-w-gore-265578-150x100crop.jpg)

![Zakup mieszkania coraz łatwiejszy w 2025 roku? [© Fotowerk - Fotolia.com] Zakup mieszkania coraz łatwiejszy w 2025 roku?](https://s3.egospodarka.pl/grafika2/zakup-mieszkania/Zakup-mieszkania-coraz-latwiejszy-w-2025-roku-265209-150x100crop.jpg)

![Zdolność kredytowa w II 2025 czeka na cięcia stóp procentowych [© Fotografeusz - Fotolia.com] Zdolność kredytowa w II 2025 czeka na cięcia stóp procentowych](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-w-II-2025-czeka-na-ciecia-stop-procentowych-264978-150x100crop.jpg)

![Zdolność kredytowa w I 2025 stopniała [© Halfpoint - Fotolia.com] Zdolność kredytowa w I 2025 stopniała](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-w-I-2025-stopniala-264487-150x100crop.jpg)

![Rynek kapitałowy I kw. 2015 [© Eisenhans - Fotolia.com] Rynek kapitałowy I kw. 2015](https://s3.egospodarka.pl/grafika2/GPW/Rynek-kapitalowy-I-kw-2015-154863-150x100crop.jpg)

![TFI: sprzedaż i umorzenia III 2015 [© Radoslaw Maciejewski - Fotolia.com] TFI: sprzedaż i umorzenia III 2015](https://s3.egospodarka.pl/grafika2/TFI/TFI-sprzedaz-i-umorzenia-III-2015-154884-150x100crop.jpg)

![Czy warto brać kredyt hipoteczny w 2026 roku? Eksperci analizują [© pexels] Czy warto brać kredyt hipoteczny w 2026 roku? Eksperci analizują](https://s3.egospodarka.pl/grafika2/kupno-mieszkania/Czy-warto-brac-kredyt-hipoteczny-w-2026-roku-Eksperci-analizuja-270751-150x100crop.jpg)

![Tłusty Czwartek 2026: Ile zapłacisz za pączka? Przegląd cen i najgorętsze trendy smakowe [© wygenerowane przez AI] Tłusty Czwartek 2026: Ile zapłacisz za pączka? Przegląd cen i najgorętsze trendy smakowe](https://s3.egospodarka.pl/grafika2/Tlusty-Czwartek/Tlusty-Czwartek-2026-Ile-zaplacisz-za-paczka-Przeglad-cen-i-najgoretsze-trendy-smakowe-270747-150x100crop.jpg)

![Ranking kont osobistych z najlepszymi korzyściami dla klientów [© Andrey Popov - Fotolia.com] Ranking kont osobistych z najlepszymi korzyściami dla klientów](https://s3.egospodarka.pl/grafika2/konto-osobiste/Ranking-kont-osobistych-z-najlepszymi-korzysciami-dla-klientow-266814-150x100crop.jpg)

![Jak przygotować skuteczną kreację do mailingu. 7 praktycznych porad [© dizain - Fotolia.com] Jak przygotować skuteczną kreację do mailingu. 7 praktycznych porad](https://s3.egospodarka.pl/grafika2/mailing/Jak-przygotowac-skuteczna-kreacje-do-mailingu-7-praktycznych-porad-219161-150x100crop.jpg)

![Linki sponsorowane, dofollow, nofollow. Jak wykorzystać linkowanie w reklamie? [© bf87 - Fotolia.com] Linki sponsorowane, dofollow, nofollow. Jak wykorzystać linkowanie w reklamie?](https://s3.egospodarka.pl/grafika2/linki-sponsorowane/Linki-sponsorowane-dofollow-nofollow-Jak-wykorzystac-linkowanie-w-reklamie-216282-150x100crop.jpg)

![Ulga B+R 2024/2025. Kto może skorzystać? [© Freepik] Ulga B+R 2024/2025. Kto może skorzystać?](https://s3.egospodarka.pl/grafika2/ulga-B-R/Ulga-B-R-2024-2025-Kto-moze-skorzystac-265197-150x100crop.jpg)

Jak kupić pierwsze mieszkanie? Eksperci podpowiadają

Jak kupić pierwsze mieszkanie? Eksperci podpowiadają

![Najlepsze lokaty 2026? Średnie oprocentowanie spadło poniżej 4,7% [© pexels] Najlepsze lokaty 2026? Średnie oprocentowanie spadło poniżej 4,7%](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-2026-Srednie-oprocentowanie-spadlo-ponizej-4-7-270611-150x100crop.jpg)

![Jak Polacy oszczędzają pieniądze? Najważniejsze cele finansowe na 2026 [© pexels] Jak Polacy oszczędzają pieniądze? Najważniejsze cele finansowe na 2026](https://s3.egospodarka.pl/grafika2/oszczedzanie/Jak-Polacy-oszczedzaja-pieniadze-Najwazniejsze-cele-finansowe-na-2026-270535-150x100crop.jpg)

![Gdy upada towarzystwo ubezpieczeniowe [© BillionPhotos.com - Fotolia.com] Gdy upada towarzystwo ubezpieczeniowe](https://s3.egospodarka.pl/grafika2/upadlosc/Gdy-upada-towarzystwo-ubezpieczeniowe-166797-150x100crop.jpg)

![Kieszonkowe dla dziecka, czyli nauka zarządzania budżetem domowym [© AntonioDiaz - Fotolia.com] Kieszonkowe dla dziecka, czyli nauka zarządzania budżetem domowym](https://s3.egospodarka.pl/grafika2/kieszonkowe/Kieszonkowe-dla-dziecka-czyli-nauka-zarzadzania-budzetem-domowym-247450-150x100crop.jpg)

![Kredyty mieszkaniowe: para kupi o 10 m2 więcej niż rok temu [© pexels] Kredyty mieszkaniowe: para kupi o 10 m2 więcej niż rok temu](https://s3.egospodarka.pl/grafika2/sila-nabywcza/Kredyty-mieszkaniowe-para-kupi-o-10-m2-wiecej-niz-rok-temu-269604-150x100crop.jpg)

![Agenci AI w sprzedaży - odpowiedź na lukę produktywności w 2026 roku [© pexels] Agenci AI w sprzedaży - odpowiedź na lukę produktywności w 2026 roku](https://s3.egospodarka.pl/grafika2/sprzedaz/Agenci-AI-w-sprzedazy-odpowiedz-na-luke-produktywnosci-w-2026-roku-270778-150x100crop.jpg)

![Ile kosztuje remont mieszkania w 2026? Blisko 70 tys. zł to wariant ekonomiczny [© pexels] Ile kosztuje remont mieszkania w 2026? Blisko 70 tys. zł to wariant ekonomiczny](https://s3.egospodarka.pl/grafika2/remont-mieszkania/Ile-kosztuje-remont-mieszkania-w-2026-Blisko-70-tys-zl-to-wariant-ekonomiczny-270777-150x100crop.jpg)

![T-Mobile zwróci klientom rabaty utracone za spóźnione płatności [© wygenerowane przez AI] T-Mobile zwróci klientom rabaty utracone za spóźnione płatności](https://s3.egospodarka.pl/grafika2/T-Mobile/T-Mobile-zwroci-klientom-rabaty-utracone-za-spoznione-platnosci-270770-150x100crop.jpg)

![KSeF dla zwolnionych z VAT: Przewodnik po nowych zasadach fakturowania [© wygenerowane przez AI] KSeF dla zwolnionych z VAT: Przewodnik po nowych zasadach fakturowania](https://s3.egospodarka.pl/grafika2/zwolnienie-z-VAT/KSeF-dla-zwolnionych-z-VAT-Przewodnik-po-nowych-zasadach-fakturowania-270768-150x100crop.jpg)

![Zwrot podatku na celowniku oszustów. Jak bezpiecznie rozliczyć PIT? [© wygenerowane przez AI] Zwrot podatku na celowniku oszustów. Jak bezpiecznie rozliczyć PIT?](https://s3.egospodarka.pl/grafika2/rozliczenie-PIT/Zwrot-podatku-na-celowniku-oszustow-Jak-bezpiecznie-rozliczyc-PIT-270763-150x100crop.png)