Kalendarzowe strategie giełdowe warte uwagi?

2009-12-10 12:20

Przeczytaj także: Rajd Świętego Mikołaja i efekt stycznia

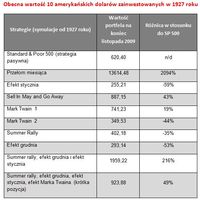

Pierwsze rezultaty symulacji przeprowadzonych od roku 1927 w porównaniu do indeksu Standard & Poor 500 są bardzo obiecujące. Aż pięciu strategiom udało się pobić ten indeks. Dodatkowo szczególnie opłacalna okazała się strategia inwestowania na przełomie miesiąca, przynosząc w tym okresie wartość portfela większą od indeksu SP500 o ponad 2000%!

fot. mat. prasowe

Obecna wartość 10 amerykańskich dolarów zainwestowanych w 1927 roku

Obecna wartość 10 amerykańskich dolarów zainwestowanych w 1927 roku

fot. mat. prasowe

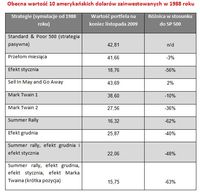

Obecna wartość 10 amerykańskich dolarów zainwestowanych w 1988 roku

Obecna wartość 10 amerykańskich dolarów zainwestowanych w 1988 roku

fot. mat. prasowe

Obecna wartość 10 amerykańskich dolarów zainwestowanych w 1988 roku

Obecna wartość 10 amerykańskich dolarów zainwestowanych w 1988 roku

Jeszcze gorsze wyniki przynosi porównanie strategii „kalendarzowych” z indeksem SP500 Total Return, który uwzględnia zyski ze wszystkich dywidend oraz ich reinwestycję. Ponieważ badane strategie aktywne zakładają nieobecność na rynku w pewnych okresach, to naturalnym jest, że w tym czasie stosujący je inwestorzy nie otrzymują też dywidend. Z przedstawiony rezultatów wynika już wyraźnie, że wszystkie strategie oparte na efekcie stycznia przyniosły rezultaty gorsze niż SP500 Total return. Wartość portfela najlepszej z nich była aż o 12% gorsza niż wartość portfela pasywnego, i to mimo, że nie uwzględnione były koszty transakcyjne i podatki.

![Psychologia inwestowania: pułapki [© tanatat - Fotolia.com] Psychologia inwestowania: pułapki](https://s3.egospodarka.pl/grafika2/psychologia-inwestowania/Psychologia-inwestowania-pulapki-109256-150x100crop.jpg) Psychologia inwestowania: pułapki

Psychologia inwestowania: pułapki

oprac. : Rafał Lerski / expander

Przeczytaj także

-

![GPW: efekt stycznia a stopy zwrotu GPW: efekt stycznia a stopy zwrotu]()

GPW: efekt stycznia a stopy zwrotu

-

![Gra na giełdzie a psychologiczne pułapki Gra na giełdzie a psychologiczne pułapki]()

Gra na giełdzie a psychologiczne pułapki

-

![Rok 2023 na giełdzie pełen niespodzianek [© pixabay.com] Rok 2023 na giełdzie pełen niespodzianek]()

Rok 2023 na giełdzie pełen niespodzianek

-

![Inwestowanie na giełdzie: niszowe branże to zysk, ale i ryzyko [© pixbox77 - Fotolia.com] Inwestowanie na giełdzie: niszowe branże to zysk, ale i ryzyko]()

Inwestowanie na giełdzie: niszowe branże to zysk, ale i ryzyko

-

![Zmiany w OFE zaszkodziły GPW [© leungchopan - Fotolia.com] Zmiany w OFE zaszkodziły GPW]()

Zmiany w OFE zaszkodziły GPW

-

![Letnie inwestowanie na giełdzie [© sergey_p - Fotolia.com] Letnie inwestowanie na giełdzie]()

Letnie inwestowanie na giełdzie

-

![Giełdy światowe: 2013 rokiem dwóch prędkości [© sergey_p - Fotolia.com] Giełdy światowe: 2013 rokiem dwóch prędkości]()

Giełdy światowe: 2013 rokiem dwóch prędkości

-

![Giełdy światowe: rosyjski RTS osłabiony [© 3dmentat - Fotolia.com] Giełdy światowe: rosyjski RTS osłabiony]()

Giełdy światowe: rosyjski RTS osłabiony

-

![Giełdy światowe: Merval zaskakuje [© tokujiro - Fotolia.com] Giełdy światowe: Merval zaskakuje]()

Giełdy światowe: Merval zaskakuje

![Rok 2023 na giełdzie pełen niespodzianek [© pixabay.com] Rok 2023 na giełdzie pełen niespodzianek](https://s3.egospodarka.pl/grafika2/rok-2023/Rok-2023-na-gieldzie-pelen-niespodzianek-256343-150x100crop.jpg)

![Inwestowanie na giełdzie: niszowe branże to zysk, ale i ryzyko [© pixbox77 - Fotolia.com] Inwestowanie na giełdzie: niszowe branże to zysk, ale i ryzyko](https://s3.egospodarka.pl/grafika2/inwestowanie-na-gieldzie/Inwestowanie-na-gieldzie-niszowe-branze-to-zysk-ale-i-ryzyko-143791-150x100crop.jpg)

![Zmiany w OFE zaszkodziły GPW [© leungchopan - Fotolia.com] Zmiany w OFE zaszkodziły GPW](https://s3.egospodarka.pl/grafika2/GPW/Zmiany-w-OFE-zaszkodzily-GPW-140329-150x100crop.jpg)

![Letnie inwestowanie na giełdzie [© sergey_p - Fotolia.com] Letnie inwestowanie na giełdzie](https://s3.egospodarka.pl/grafika2/inwestowanie-na-gieldzie/Letnie-inwestowanie-na-gieldzie-139334-150x100crop.jpg)

![Giełdy światowe: 2013 rokiem dwóch prędkości [© sergey_p - Fotolia.com] Giełdy światowe: 2013 rokiem dwóch prędkości](https://s3.egospodarka.pl/grafika2/gieldy-swiatowe/Gieldy-swiatowe-2013-rokiem-dwoch-predkosci-129710-150x100crop.jpg)

![Giełdy światowe: rosyjski RTS osłabiony [© 3dmentat - Fotolia.com] Giełdy światowe: rosyjski RTS osłabiony](https://s3.egospodarka.pl/grafika2/gieldy-swiatowe/Gieldy-swiatowe-rosyjski-RTS-oslabiony-128339-150x100crop.jpg)

![Giełdy światowe: Merval zaskakuje [© tokujiro - Fotolia.com] Giełdy światowe: Merval zaskakuje](https://s3.egospodarka.pl/grafika2/gieldy-swiatowe/Gieldy-swiatowe-Merval-zaskakuje-125243-150x100crop.jpg)

![Allianz Global Investors już w Polsce [© denphumi - Fotolia.com] Allianz Global Investors już w Polsce](https://s3.egospodarka.pl/grafika/Allianz-Global-Investors/Allianz-Global-Investors-juz-w-Polsce-iQjz5k.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe IV 2024 r. [© Mariusz Blach - Fotolia.com] Najlepsze lokaty i rachunki oszczędnościowe IV 2024 r.](https://s3.egospodarka.pl/grafika2/lokaty-bankowe/Najlepsze-lokaty-i-rachunki-oszczednosciowe-IV-2024-r-259421-150x100crop.jpg)

![Renta rodzinna. Możesz pracować, ale pamiętaj o limitach [© Paul G z Pixabay] Renta rodzinna. Możesz pracować, ale pamiętaj o limitach](https://s3.egospodarka.pl/grafika2/renta-rodzinna/Renta-rodzinna-Mozesz-pracowac-ale-pamietaj-o-limitach-259414-150x100crop.jpg)

![IPO w Europie: I kw. 2024 oznaką ożywienia [© moomsabuy - Fotolia.com] IPO w Europie: I kw. 2024 oznaką ożywienia](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/IPO-w-Europie-I-kw-2024-oznaka-ozywienia-259409-150x100crop.jpg)

![Ranking kredytów i pożyczek konsolidacyjnych [© Africa Studio - Fotolia.com] Ranking kredytów i pożyczek konsolidacyjnych](https://s3.egospodarka.pl/grafika2/kredyt-konsolidacyjny/Ranking-kredytow-i-pozyczek-konsolidacyjnych-203373-150x100crop.jpg)

![Ranking kont firmowych 2023. W jakim banku najlepsze konto firmowe? [© Karolina Chaberek - Fotolia.com] Ranking kont firmowych 2023. W jakim banku najlepsze konto firmowe?](https://s3.egospodarka.pl/grafika2/konto-bankowe/Ranking-kont-firmowych-2023-W-jakim-banku-najlepsze-konto-firmowe-251614-150x100crop.jpg)

![Jak przygotować skuteczną kreację do mailingu. 7 praktycznych porad [© dizain - Fotolia.com] Jak przygotować skuteczną kreację do mailingu. 7 praktycznych porad](https://s3.egospodarka.pl/grafika2/mailing/Jak-przygotowac-skuteczna-kreacje-do-mailingu-7-praktycznych-porad-219161-150x100crop.jpg)

![Składka zdrowotna 2024 i podatek liniowy - ile wynosi, jaki limit odliczenia [© apops - Fotolia.com] Składka zdrowotna 2024 i podatek liniowy - ile wynosi, jaki limit odliczenia](https://s3.egospodarka.pl/grafika2/skladka-na-ubezpieczenie-zdrowotne/Skladka-zdrowotna-2024-i-podatek-liniowy-ile-wynosi-jaki-limit-odliczenia-257283-150x100crop.jpg)

![Chińskie firmy zatrudniają w Polsce. Jacy to pracodawcy? [© 金召 步 z Pixabay] Chińskie firmy zatrudniają w Polsce. Jacy to pracodawcy? [© 金召 步 z Pixabay]](https://s3.egospodarka.pl/grafika2/rynek-pracy/Chinskie-firmy-zatrudniaja-w-Polsce-Jacy-to-pracodawcy-259418-50x33crop.jpg) Chińskie firmy zatrudniają w Polsce. Jacy to pracodawcy?

Chińskie firmy zatrudniają w Polsce. Jacy to pracodawcy?

![GPW w 2023: inwestorzy zagraniczni z kolejnym rekordem na Rynku Głównym [© junce11 - Fotolia.com] GPW w 2023: inwestorzy zagraniczni z kolejnym rekordem na Rynku Głównym](https://s3.egospodarka.pl/grafika2/inwestorzy-gieldowi/GPW-w-2023-inwestorzy-zagraniczni-z-kolejnym-rekordem-na-Rynku-Glownym-258870-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Zdolność kredytowa III 2024: krok w tył [© adam88xx - Fotolia.com] Zdolność kredytowa III 2024: krok w tył](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-III-2024-krok-w-tyl-258597-150x100crop.jpg)

![Dlaczego oprocentowanie lokat nie rośnie? [© vege - Fotolia.com] Dlaczego oprocentowanie lokat nie rośnie?](https://s3.egospodarka.pl/grafika2/stopy-procentowe/Dlaczego-oprocentowanie-lokat-nie-rosnie-244105-150x100crop.jpg)

![Chińskie firmy zatrudniają w Polsce. Jacy to pracodawcy? [© 金召 步 z Pixabay] Chińskie firmy zatrudniają w Polsce. Jacy to pracodawcy?](https://s3.egospodarka.pl/grafika2/rynek-pracy/Chinskie-firmy-zatrudniaja-w-Polsce-Jacy-to-pracodawcy-259418-150x100crop.jpg)

![Jednolity rynek UE podtrzymuje miliony miejsc pracy [© Dušan Cvetanović z Pixabay] Jednolity rynek UE podtrzymuje miliony miejsc pracy](https://s3.egospodarka.pl/grafika2/Unia-Europejska/Jednolity-rynek-UE-podtrzymuje-miliony-miejsc-pracy-259422-150x100crop.jpg)

![Instalacja fotowoltaiczna czy turbina wiatrowa - w co warto zainwestować? [© Maria Maltseva z Pixabay] Instalacja fotowoltaiczna czy turbina wiatrowa - w co warto zainwestować?](https://s3.egospodarka.pl/grafika2/instalacja-fotowoltaiczna/Instalacja-fotowoltaiczna-czy-turbina-wiatrowa-w-co-warto-zainwestowac-259387-150x100crop.jpg)

![Work-life balance nie dla Polaka? [© Anrita z Pixabay] Work-life balance nie dla Polaka?](https://s3.egospodarka.pl/grafika2/prawo-do-urlopu/Work-life-balance-nie-dla-Polaka-259413-150x100crop.jpg)

![Jakie wynagrodzenia w produkcji i logistyce? [© ekenamillwork z Pixabay] Jakie wynagrodzenia w produkcji i logistyce?](https://s3.egospodarka.pl/grafika2/zarobki-pracownikow-produkcji/Jakie-wynagrodzenia-w-produkcji-i-logistyce-259458-150x100crop.jpg)