Rynek kredytów hipotecznych II 2009

2009-03-10 14:06

Przeczytaj także: Rynek kredytów hipotecznych I 2009

Co wybrać, euro czy złote?

Na pierwszy rzut oka atrakcyjniejsze wydają się więc kredyty w euro, gdyż ich oprocentowania może być niższe. Podejmując jednak decyzję o wyborze waluty kredytu należy pamiętać, że za kilka lat złoty zostanie zastąpiony przez euro. Wtedy kredyty udzielone w złotych staną się kredytami w euro. Marże kredytowe pozostaną jednak na poziomie przyjętym w umowie kredytowej. W rezultacie osoba, która zaciągnie obecnie kredyt w złotych z marżą wynoszącą np. 2% za kilka lat będzie spłacała kredyt w euro z taką właśnie marżą. Nie jest więc zbyt rozsądne zaciąganie kredytu w euro z marżą znacznie wyższą niż ta, jaką możemy obecnie uzyskać wybierając kredyt w złotych.

Z raportu wynika, że konsekwencje decyzji o zaciągnięciu kredytu w złotych lub euro najlepiej pokazać na przykładzie. Ponieważ zarówno w przypadku kredytów w złotych jak i w euro występują znaczne rozbieżności w poziomach marż Expander posłużył się medianą (wartością środkową) marż. Dla potrzeby obliczeń przyjęto, że Polska wejdzie do strefy euro po kursie 4 zł za euro, a średni kurs do momentu przyjęcia euro może wynieść ok. 4,35 zł. Przyjęto, że nastąpi to zgodnie z ostatnimi doniesieniami prasowymi, w styczniu 2014 r. Dla uproszczenia założono również, że w okresie spłaty stopa LIBOR dla euro pozostanie na stałym poziomie, natomiast spread między stopą LIBOR a stopą WIBOR (stopa referencyjna dla kredytów w złotych) będzie stopniowo zmniejszać się w miarę zbliżania się daty akcesji Polski do strefy euro (znowu dla uproszczenia przyjęto, że w okresie do stycznia 2014 r. WIBOR będzie równy dzisiejszej średniej stopy LIBOR i WIBOR, czyli wyniesie 3,18%). W obliczeniach pominięto koszt spreadu walutowego.

Przy powyższych założeniach osoba, która zaciągnęła w lutym kredyt w euro na kwotę 300 tys. zł, na 30 lat, z przeciętną marżą wynoszącą 3,08% (oprocentowanie kredytu 4,91%) spłaci w sumie ok. 122 tys. euro (496 tys. zł). Jeżeli jednak kredyt zostałby zaciągnięty po najniższej marży na rynku (1,1%) to suma wszystkich rat zmniejszyłaby się istotnie - do 96 tys. euro (389,6 tys. zł).

Dla porównania osoba, która zaciągnęła kredyt w złotych z przeciętną (medianą) marżą wynoszącą 1,94%, przez pięć lat funkcjonowania złotego spłaci w sumie 97,9 tys. zł (22,5 tys. euro). Przez kolejnych 25 lat, kiedy będzie już w naszym kraju funkcjonowało euro, kredytobiorca spłaci ok. 426,6 tys. zł (106,7 tys. euro). W sumie spłaci więc 129 tys. euro, czyli 525 tys. zł. To minimalnie więcej (niespełna 6%) niż wyniosła suma rat kredytu w euro o przeciętnej marzy, co oznacza, że dla przyjętych założeń kredyt w złotych trudno określić jako ewidentnie mniej korzystny. Wybór euro jako waluty kredytu będzie jednak tym bardziej opłacalny, im niższy będzie kurs, po jakim Polska wejdzie do strefy euro, a także im niższa będzie marża w stosunku do marży dla kredytu w złotych.

fot. mat. prasowe

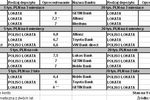

Przeciętna zdolność kredytowa 4-osobowej rodziny o dochodach 3,5 tys. zł netto (w tys. zł)

Przeciętna zdolność kredytowa 4-osobowej rodziny o dochodach 3,5 tys. zł netto (w tys. zł)

Banki gotowe pożyczyć coraz więcej

W lutym wzrosła maksymalna zdolność kredytowa zarówno kredytów w złotych, jaki i we frankach i w euro. 4-osobowa rodzina o dochodach 3,5 tys. zł netto zaciągają kredyt w złotych przeciętnie mogła liczyć na 213 tys. zł. Natomiast przeciętna zdolność kredytowa we frankach i w euro wynosiła odpowiednio 163 tys. zł i 169 tys. zł.

Przeczytaj także:

![Rynek kredytów hipotecznych I 2019 [© Tinnakorn - Fotolia.com] Rynek kredytów hipotecznych I 2019]() Rynek kredytów hipotecznych I 2019

Rynek kredytów hipotecznych I 2019

![Rynek kredytów hipotecznych I 2019 [© Tinnakorn - Fotolia.com] Rynek kredytów hipotecznych I 2019](https://s3.egospodarka.pl/grafika2/kredyty-mieszkaniowe/Rynek-kredytow-hipotecznych-I-2019-214473-150x100crop.jpg) Rynek kredytów hipotecznych I 2019

Rynek kredytów hipotecznych I 2019

oprac. : Regina Anam / eGospodarka.pl

Więcej na ten temat:

kredyty mieszkaniowe, kredyty hipoteczne, rynek kredytów hipotecznych, rynek kredytów mieszkaniowych

![Rynek kredytów hipotecznych XII 2018 [© indysystem - Fotolia.com] Rynek kredytów hipotecznych XII 2018](https://s3.egospodarka.pl/grafika2/kredyty-mieszkaniowe/Rynek-kredytow-hipotecznych-XII-2018-213074-150x100crop.jpg)

![Rynek kredytów hipotecznych XI 2018 [© FirstSettler - Fotolia.com] Rynek kredytów hipotecznych XI 2018](https://s3.egospodarka.pl/grafika2/kredyty-mieszkaniowe/Rynek-kredytow-hipotecznych-XI-2018-212138-150x100crop.jpg)

![Rynek kredytów hipotecznych X 2018 [© Andrey Popov - Fotolia.com] Rynek kredytów hipotecznych X 2018](https://s3.egospodarka.pl/grafika2/kredyty-mieszkaniowe/Rynek-kredytow-hipotecznych-X-2018-210869-150x100crop.jpg)

![Rynek kredytów hipotecznych IX 2018 [© Andrey Popov - Fotolia.com] Rynek kredytów hipotecznych IX 2018](https://s3.egospodarka.pl/grafika2/kredyty-mieszkaniowe/Rynek-kredytow-hipotecznych-IX-2018-210037-150x100crop.jpg)

![Rynek kredytów hipotecznych VIII 2018 [© Nikolay - Fotolia.com] Rynek kredytów hipotecznych VIII 2018](https://s3.egospodarka.pl/grafika2/kredyty-mieszkaniowe/Rynek-kredytow-hipotecznych-VIII-2018-208945-150x100crop.jpg)

![Rynek kredytów hipotecznych VII 2018 [© Andrey Popov - Fotolia.com] Rynek kredytów hipotecznych VII 2018](https://s3.egospodarka.pl/grafika2/kredyty-mieszkaniowe/Rynek-kredytow-hipotecznych-VII-2018-207870-150x100crop.jpg)

![Rynek kredytów hipotecznych VI 2018 [© Salamatik - Fotolia.com ] Rynek kredytów hipotecznych VI 2018](https://s3.egospodarka.pl/grafika2/kredyty-mieszkaniowe/Rynek-kredytow-hipotecznych-VI-2018-206934-150x100crop.jpg)

![Rynek kredytów hipotecznych V 2018 [© Andrey Popov - Fotolia.com] Rynek kredytów hipotecznych V 2018](https://s3.egospodarka.pl/grafika2/kredyty-mieszkaniowe/Rynek-kredytow-hipotecznych-V-2018-205912-150x100crop.jpg)

![Rynek kredytów hipotecznych IV 2018 [© Ryusuke Komori - Fotolia.com] Rynek kredytów hipotecznych IV 2018](https://s3.egospodarka.pl/grafika2/kredyty-mieszkaniowe/Rynek-kredytow-hipotecznych-IV-2018-204910-150x100crop.jpg)

![Co czeka Indywidulane Konta Emerytalne? [© denphumi - Fotolia.com] Co czeka Indywidulane Konta Emerytalne?](https://s3.egospodarka.pl/grafika/IKE/Co-czeka-Indywidulane-Konta-Emerytalne-iQjz5k.jpg)

![Ranking najlepszych kont osobistych [© wygenerowane przez AI] Ranking najlepszych kont osobistych](https://s3.egospodarka.pl/grafika2/konto-osobiste/Ranking-najlepszych-kont-osobistych-267141-150x100crop.png)

![Linki sponsorowane, dofollow, nofollow. Jak wykorzystać linkowanie w reklamie? [© bf87 - Fotolia.com] Linki sponsorowane, dofollow, nofollow. Jak wykorzystać linkowanie w reklamie?](https://s3.egospodarka.pl/grafika2/linki-sponsorowane/Linki-sponsorowane-dofollow-nofollow-Jak-wykorzystac-linkowanie-w-reklamie-216282-150x100crop.jpg)

![Skuteczny mailing. Jaka lista mailingowa i targetowanie będą najlepsze? [© georgejmclittle - Fotolia.com] Skuteczny mailing. Jaka lista mailingowa i targetowanie będą najlepsze?](https://s3.egospodarka.pl/grafika2/mailing/Skuteczny-mailing-Jaka-lista-mailingowa-i-targetowanie-beda-najlepsze-216468-150x100crop.jpg)

![Co zmienia darmowy dostęp do Rejestru Cen Nieruchomości? [© pexels] Co zmienia darmowy dostęp do Rejestru Cen Nieruchomości? [© pexels]](https://s3.egospodarka.pl/grafika2/Rejestr-Cen-Nieruchomosci/Co-zmienia-darmowy-dostep-do-Rejestru-Cen-Nieruchomosci-270800-50x33crop.jpg) Co zmienia darmowy dostęp do Rejestru Cen Nieruchomości?

Co zmienia darmowy dostęp do Rejestru Cen Nieruchomości?

![Najlepsze lokaty 2026? Średnie oprocentowanie spadło poniżej 4,7% [© pexels] Najlepsze lokaty 2026? Średnie oprocentowanie spadło poniżej 4,7%](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-2026-Srednie-oprocentowanie-spadlo-ponizej-4-7-270611-150x100crop.jpg)

![Jak Polacy oszczędzają pieniądze? Najważniejsze cele finansowe na 2026 [© pexels] Jak Polacy oszczędzają pieniądze? Najważniejsze cele finansowe na 2026](https://s3.egospodarka.pl/grafika2/oszczedzanie/Jak-Polacy-oszczedzaja-pieniadze-Najwazniejsze-cele-finansowe-na-2026-270535-150x100crop.jpg)

![Kieszonkowe dla dziecka, czyli nauka zarządzania budżetem domowym [© AntonioDiaz - Fotolia.com] Kieszonkowe dla dziecka, czyli nauka zarządzania budżetem domowym](https://s3.egospodarka.pl/grafika2/kieszonkowe/Kieszonkowe-dla-dziecka-czyli-nauka-zarzadzania-budzetem-domowym-247450-150x100crop.jpg)

![Gdy upada towarzystwo ubezpieczeniowe [© BillionPhotos.com - Fotolia.com] Gdy upada towarzystwo ubezpieczeniowe](https://s3.egospodarka.pl/grafika2/upadlosc/Gdy-upada-towarzystwo-ubezpieczeniowe-166797-150x100crop.jpg)

![Wynajem mieszkania czy kredyt? Gdzie rata jest tańsza niż czynsz? [© pexels] Wynajem mieszkania czy kredyt? Gdzie rata jest tańsza niż czynsz?](https://s3.egospodarka.pl/grafika2/rynek-najmu/Wynajem-mieszkania-czy-kredyt-Gdzie-rata-jest-tansza-niz-czynsz-270870-150x100crop.jpg)

![Halucynacje AI w prawie. Chat GPT zmyśla przepisy? [© wygenerowane przez AI] Halucynacje AI w prawie. Chat GPT zmyśla przepisy?](https://s3.egospodarka.pl/grafika2/kancelarie-prawne/Halucynacje-AI-w-prawie-Chat-GPT-zmysla-przepisy-270866-150x100crop.png)

![Kryzys zaangażowania w polskich firmach. Co trzeci pracownik przychodzi do pracy z przymusu [© wygenerowane przez AI] Kryzys zaangażowania w polskich firmach. Co trzeci pracownik przychodzi do pracy z przymusu](https://s3.egospodarka.pl/grafika2/zaangazowanie-w-prace/Kryzys-zaangazowania-w-polskich-firmach-Co-trzeci-pracownik-przychodzi-do-pracy-z-przymusu-270864-150x100crop.jpg)

![Ile można dorobić do emerytury i renty? Nowe limity od 1 marca 2026 [© wygenerowane przez AI] Ile można dorobić do emerytury i renty? Nowe limity od 1 marca 2026](https://s3.egospodarka.pl/grafika2/ile-mozna-dorobic-do-emerytury/Ile-mozna-dorobic-do-emerytury-i-renty-Nowe-limity-od-1-marca-2026-270857-150x100crop.jpg)