Rynek kredytów hipotecznych 2008

2009-01-02 01:06

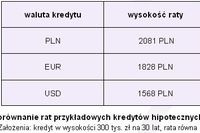

Porównanie rat przykładowych kredytów hipotecznych © fot. mat. prasowe

Przeczytaj także: Kredyty walutowe mocno ograniczone

Wprowadzone w tym okresie podwyżki marż można zaś nazwać kosmetycznymi. Jedynie zwiększająca się systematycznie różnica kursowa była przejawem rosnących kosztów kredytów.Warto zwrócić uwagę, że w tym czasie znaczenie wzrósł udział kredytów refinansowych, co było spowodowane dwoma czynnikami. Mniejsza liczba nowo udzielanych kredytów skłoniła banki do zainteresowania się przejęciem klientów konkurencji. Nie bez znaczenia były także walory „refinansówek”. Po pierwsze, takie kredyty potwierdzają możliwości finansowe kredytobiorcy, mającego już historię regularnie spłacanych rat. Po drugie wskaźnik LTV (kwota kredytu odniesiona do wartości nieruchomości) jest dla banku bezpieczniejszy, ponieważ często wartość nieruchomości kredytobiorcy jest wyższa, a pożyczony i spłacany już kapitał – nawet, jeśli niewiele – niższy.

Chcąc zachęcić klientów do refinansowania, banki wprowadziły oferty z uproszczoną procedurą badania zdolności kredytowej, bazującą na dotychczasowej terminowej spłacie rat. Poza tym wiele banków oferowało możliwość uzyskania w ramach kredytu refinansowego dodatkowej kwoty do przeznaczenia na dowolny cel, czy też spłatę innych drobnych zobowiązań.

Sytuacja zmieniła się diametralnie we wrześniu, kiedy z powodu kryzysu zaufania, trudności w dostępie do kapitału oraz drastycznego wzrostu jego kosztu, banki zostały zmuszone do ograniczenia udzielania kredytów hipotecznych. Do tego dołączyła niepewność co do cen na rynku nieruchomości i obawy o spowolnienie gospodarcze, które mogłoby negatywnie wpłynąć na jakość portfela kredytowego. Zmiany dotknęły głównie ofertę kredytów walutowych, w tym w przeważającym stopniu we frankach szwajcarskich, a część banków w ogóle wycofało – dobrowolnie lub zgodnie z zaleceniem Komisji Nadzoru Finansowego (KNF) – finansowanie w walutach. Z kolei inne zaczęły wymagać wkładu własnego niekiedy w wysokości 20-30 proc. i znacznie podwyższyły marże.

O ile jeszcze w sierpniu średnia marża dla kredytu we frankach wahała się w granicach 1-1,5 p.p., to obecnie (pod koniec roku) zbliża się nawet do 3 p.p. Aktualnie na kredytowanie w tej jeszcze do niedawna zdecydowanie najpopularniejszej walucie mogą więc liczyć jedynie osoby posiadające wolne środki, a finansowanie nieruchomości w 100 proc. dostępne jest wyłącznie dla ponadprzeciętnie zarabiających. Oprócz podwyżek marż i wymogu posiadania wkładu własnego, w przypadku kredytów walutowych zaostrzone zostały także zasady obliczania zdolności kredytowej. Inna istotna zmiana to podniesienie wymogów względem inwestycji deweloperskich. Niektóre banki wymagają wysokiego stopnia zaawansowania robót budowlanych lub nawet ich ukończenia, wpłat poprzez rachunek powierniczy, czy też zapewnionego finansowania bankowego dla dewelopera.

Trudności z dostępem do kredytów we frankach szwajcarskich sprawiły, że do łask kredytobiorców zaczęły powracać kredyty złotowe, chociaż do września ich udział wśród nowo udzielanych kredytów był znikomy. W tym przypadku nadal możliwe jest finansowanie pełnej wartości nieruchomości. Więcej klientów posiada też zdolność kredytową. W przeciwieństwie do kredytów w walucie, marże kredytów złotowych nie uległy dużemu podwyższeniu (nadal można otrzymać kredyt w złotych z marżą w granicach 1,5 p.p). Nie zmienia to jednak faktu, że pożyczanie w polskiej walucie jest wyraźnie droższe niż we frankach szwajcarskich.

fot. mat. prasowe

Porównanie rat przykładowych kredytów hipotecznych

Porównanie rat przykładowych kredytów hipotecznych

![Kredyty mieszkaniowe. O krok od końca hossy? [© Imagepocket - Fotolia.com] Kredyty mieszkaniowe. O krok od końca hossy?](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Kredyty-mieszkaniowe-O-krok-od-konca-hossy-194172-150x100crop.jpg) Kredyty mieszkaniowe. O krok od końca hossy?

Kredyty mieszkaniowe. O krok od końca hossy?

oprac. : Aleksandra Łukasiewicz / Open Finance

![Przybywa małych kredytów mieszkaniowych [© Igor Yaruta - Fotolia.com] Przybywa małych kredytów mieszkaniowych](https://s3.egospodarka.pl/grafika2/kredyt/Przybywa-malych-kredytow-mieszkaniowych-141984-150x100crop.jpg)

![WIBOR wciąż spada [© carballo - Fotolia.com] WIBOR wciąż spada](https://s3.egospodarka.pl/grafika2/rynek-kredytow-hipotecznych/WIBOR-wciaz-spada-118495-150x100crop.jpg)

![Kredyty mieszkaniowe w euro nadal tanieją [© macgyverhh - Fotolia.com] Kredyty mieszkaniowe w euro nadal tanieją](https://s3.egospodarka.pl/grafika2/rynek-kredytow-hipotecznych/Kredyty-mieszkaniowe-w-euro-nadal-tanieja-117164-150x100crop.jpg)

![Rata kredytu w złotych coraz niższa [© Unclesam - Fotolia.com] Rata kredytu w złotych coraz niższa](https://s3.egospodarka.pl/grafika2/rynek-kredytow-hipotecznych/Rata-kredytu-w-zlotych-coraz-nizsza-116425-150x100crop.jpg)

![Rata kredytu w złotych niższa niż w euro [© egeneralk - Fotolia.com ] Rata kredytu w złotych niższa niż w euro](https://s3.egospodarka.pl/grafika2/rynek-kredytow-hipotecznych/Rata-kredytu-w-zlotych-nizsza-niz-w-euro-116264-150x100crop.jpg)

![Kredyty hipoteczne: mechanizm bilansujący to rzadkość [© Alexander Raths - Fotolia.com] Kredyty hipoteczne: mechanizm bilansujący to rzadkość](https://s3.egospodarka.pl/grafika2/kredyt-hipoteczny/Kredyty-hipoteczne-mechanizm-bilansujacy-to-rzadkosc-114981-150x100crop.jpg)

![Kredyty w euro - raty stabilne [© macgyverhh - Fotolia.com] Kredyty w euro - raty stabilne](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Kredyty-w-euro-raty-stabilne-114353-150x100crop.jpg)

![Kredyty mieszkaniowe - słaby 2012 rok [© Torbz - Fotolia.com] Kredyty mieszkaniowe - słaby 2012 rok](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Kredyty-mieszkaniowe-slaby-2012-rok-113639-150x100crop.jpg)

![Rata kredytu w euro spadła o jedną czwartą [© tungphoto - Fotolia.com] Rata kredytu w euro spadła o jedną czwartą](https://s3.egospodarka.pl/grafika2/rynek-kredytow-hipotecznych/Rata-kredytu-w-euro-spadla-o-jedna-czwarta-111378-150x100crop.jpg)

![Ustawa o NBP - zmiany [© denphumi - Fotolia.com] Ustawa o NBP - zmiany](https://s3.egospodarka.pl/grafika/nbp/Ustawa-o-NBP-zmiany-iQjz5k.jpg)

![Leasing Europejski EFL dla MSP [© denphumi - Fotolia.com] Leasing Europejski EFL dla MSP](https://s3.egospodarka.pl/grafika/Leasing-Europejski/Leasing-Europejski-EFL-dla-MSP-iQjz5k.jpg)

![Jak najkorzystniej wysyłać i odbierać przelewy walutowe w EURO [© Production Perig - Fotolia.com] Jak najkorzystniej wysyłać i odbierać przelewy walutowe w EURO](https://s3.egospodarka.pl/grafika2/przelewy-bankowe/Jak-najkorzystniej-wysylac-i-odbierac-przelewy-walutowe-w-EURO-205900-150x100crop.jpg)

![Porównanie i ocena wyników mailingu - czy tylko wskaźniki są ważne? [© lichtmeister - fotolia.com] Porównanie i ocena wyników mailingu - czy tylko wskaźniki są ważne?](https://s3.egospodarka.pl/grafika2/mailing/Porownanie-i-ocena-wynikow-mailingu-czy-tylko-wskazniki-sa-wazne-220933-150x100crop.jpg)

![13 najczęstszych błędów przy wysyłaniu mailingu [© taramara78 - Fotolia.com] 13 najczęstszych błędów przy wysyłaniu mailingu](https://s3.egospodarka.pl/grafika2/mailing/13-najczestszych-bledow-przy-wysylaniu-mailingu-228007-150x100crop.jpg)

![Najem prywatny 2023. Podatek od wynajmu mieszkania, innych nieruchomości i ruchomości - jakie zmiany? [© jrwasserman - Fotolia.com] Najem prywatny 2023. Podatek od wynajmu mieszkania, innych nieruchomości i ruchomości - jakie zmiany?](https://s3.egospodarka.pl/grafika2/wynajem-mieszkania/Najem-prywatny-2023-Podatek-od-wynajmu-mieszkania-innych-nieruchomosci-i-ruchomosci-jakie-zmiany-249905-150x100crop.jpg)

![Co zmienia darmowy dostęp do Rejestru Cen Nieruchomości? [© pexels] Co zmienia darmowy dostęp do Rejestru Cen Nieruchomości? [© pexels]](https://s3.egospodarka.pl/grafika2/Rejestr-Cen-Nieruchomosci/Co-zmienia-darmowy-dostep-do-Rejestru-Cen-Nieruchomosci-270800-50x33crop.jpg) Co zmienia darmowy dostęp do Rejestru Cen Nieruchomości?

Co zmienia darmowy dostęp do Rejestru Cen Nieruchomości?

![Najlepsze lokaty 2026? Średnie oprocentowanie spadło poniżej 4,7% [© pexels] Najlepsze lokaty 2026? Średnie oprocentowanie spadło poniżej 4,7%](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-2026-Srednie-oprocentowanie-spadlo-ponizej-4-7-270611-150x100crop.jpg)

![Jak Polacy oszczędzają pieniądze? Najważniejsze cele finansowe na 2026 [© pexels] Jak Polacy oszczędzają pieniądze? Najważniejsze cele finansowe na 2026](https://s3.egospodarka.pl/grafika2/oszczedzanie/Jak-Polacy-oszczedzaja-pieniadze-Najwazniejsze-cele-finansowe-na-2026-270535-150x100crop.jpg)

![Kieszonkowe dla dziecka, czyli nauka zarządzania budżetem domowym [© AntonioDiaz - Fotolia.com] Kieszonkowe dla dziecka, czyli nauka zarządzania budżetem domowym](https://s3.egospodarka.pl/grafika2/kieszonkowe/Kieszonkowe-dla-dziecka-czyli-nauka-zarzadzania-budzetem-domowym-247450-150x100crop.jpg)

![Gdy upada towarzystwo ubezpieczeniowe [© BillionPhotos.com - Fotolia.com] Gdy upada towarzystwo ubezpieczeniowe](https://s3.egospodarka.pl/grafika2/upadlosc/Gdy-upada-towarzystwo-ubezpieczeniowe-166797-150x100crop.jpg)

![Budowa domu 2026: Co musisz wiedzieć o nowych planach ogólnych gmin i jak wpłyną na Twoją działkę? [© wygenerowane przez AI] Budowa domu 2026: Co musisz wiedzieć o nowych planach ogólnych gmin i jak wpłyną na Twoją działkę?](https://s3.egospodarka.pl/grafika2/budowa-domu/Budowa-domu-2026-Co-musisz-wiedziec-o-nowych-planach-ogolnych-gmin-i-jak-wplyna-na-Twoja-dzialke-270824-150x100crop.jpg)

![Lider i czas pracy, czyli jak stawiać granice, nie tracąc autorytetu? [© wygenerowane przez AI] Lider i czas pracy, czyli jak stawiać granice, nie tracąc autorytetu?](https://s3.egospodarka.pl/grafika2/lider/Lider-i-czas-pracy-czyli-jak-stawiac-granice-nie-tracac-autorytetu-270856-150x100crop.jpg)

![Zmiany w szkolnych stołówkach: od września roślinny obiad raz w tygodniu i dieta planetarna [© wygenerowane przez AI] Zmiany w szkolnych stołówkach: od września roślinny obiad raz w tygodniu i dieta planetarna](https://s3.egospodarka.pl/grafika2/stolowka-szkolna/Zmiany-w-szkolnych-stolowkach-od-wrzesnia-roslinny-obiad-raz-w-tygodniu-i-dieta-planetarna-270855-150x100crop.jpg)

![Interpretacja indywidualna PIP: nowe rozwiązanie chroniące przedsiębiorców. Co warto wiedzieć? [© wygenerowane przez AI] Interpretacja indywidualna PIP: nowe rozwiązanie chroniące przedsiębiorców. Co warto wiedzieć?](https://s3.egospodarka.pl/grafika2/interpretacja-indywidualna/Interpretacja-indywidualna-PIP-nowe-rozwiazanie-chroniace-przedsiebiorcow-Co-warto-wiedziec-270854-150x100crop.jpg)

![Program Aktywni Rodzice w Pracy: 1500 zł miesięcznie dla pracujących mam. Jak skorzystać? [© wygenerowane przez AI] Program Aktywni Rodzice w Pracy: 1500 zł miesięcznie dla pracujących mam. Jak skorzystać?](https://s3.egospodarka.pl/grafika2/ZUS/Program-Aktywni-Rodzice-w-Pracy-1500-zl-miesiecznie-dla-pracujacych-mam-Jak-skorzystac-270853-150x100crop.jpg)

![Najwyższe zarobki w Polsce: kto zarabia powyżej 20 tys. zł i jak dołączyć do elity? [© pexels] Najwyższe zarobki w Polsce: kto zarabia powyżej 20 tys. zł i jak dołączyć do elity?](https://s3.egospodarka.pl/grafika2/wynagrodzenia/Najwyzsze-zarobki-w-Polsce-kto-zarabia-powyzej-20-tys-zl-i-jak-dolaczyc-do-elity-270843-150x100crop.jpg)