Przewalutowanie kredytu z CHF na PLN opłacalne?

2008-11-19 13:44

Frank szwajcarski miał dbać o interesy finansowe wielu Polaków zaciągających kredyt hipoteczny i mimo upływu lat zachowywał dobrą kondycję i dobrze spełniał swoje obowiązki. Jednakże ostatnie wydarzenia sprawiły, że forma franka zaczyna niepokoić - poinformowali eksperci z Credit House Polska.

Przeczytaj także: Kredyty we frankach wciąż tańsze

Credit House Polska zauważa, że skutkiem kryzysu finansowego, który objął praktycznie wszystkie rynki świata, jest nieufność instytucji finansowych względem siebie, co owocuje praktycznym brakiem transakcji na rynku międzybankowym. Co to oznacza dla przeciętnego kredytobiorcy? Banki, które posiadają w swojej ofercie kredyty, niezależnie czy są to kredyty gotówkowe, hipoteczne czy kredyty dla firm, środki na akcję kredytową pozyskują głównie z posiadanych środków swoich klientów (lokaty bankowe itp.) bądź pożyczają je na rynku międzybankowym. Załamanie się transakcji na rynku międzybankowym spowodowało, iż to ostatnie źródło pozyskania środków na akcję kredytową, przynajmniej przez jakiś czas, jest praktycznie niedostępne.- Jeśli banki chcą udzielać kredytów w innych walutach niż PLN, w tym w CHF, muszą posiadać środki w tej właśnie walucie – mówi Sylwester Kowalski z Credit House Polska – Doradcy Kredytowi. – A pozyskanie w tej chwili na rynku międzybankowym CHF graniczy niemal z cudem. Dodatkowym problemem jest to, iż kredyty hipoteczne są udzielane na lat 20, 30 i więcej, natomiast środki uzyskiwane z rynku międzybankowego pożyczane były na dużo krótsze okresy i po wygaśnięciu tych umów banki muszą pozyskiwać nowe środki pod istniejące już portfele kredytowe, tak, aby zachować pełne pokrycie kredytów indeksowanych do CHF w tej właśnie walucie. Dopiero nadwyżki można przeznaczać na udzielanie nowych kredytów.

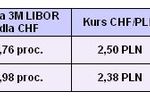

Te zależności spowodowały, iż banki w ostatnim miesiącu dość radykalnie podniosły marże na kredytach indeksowanych do CHF. – To dlatego – mówi Sylwester Kowalski – że nawet jeśli bankom uda się pozyskać środki na udzielanie kredytów indeksowanych do CHF, to pozyskają je po cenie dużo wyższej niż stawki LIBOR, a w ostatnim czasie byliśmy świadkami dużego wzrostu stawek LIBOR 3 miesięcznego (który stanowi podstawę oprocentowania kredytów hipotecznych) do poziomu prawie 3,20%, nienotowanego od 2001 roku. Na szczęcie nie było to długotrwałe i wskaźnik ten wraca do poziomu sprzed kryzysu. Na dziś LIBOR 3 miesięczny osiąga wartość około 2,15%.

Dodatkowo, jak zaznacza Credit House Polska, pojawiły się problemy polskiej waluty względem USD, EURO, GBP i właśnie CHF, wywołane m.in. poprzez działania spekulacyjne na rynku walutowym. Kurs średni w NBP franka szwajcarskiego osiągnął pod koniec października nienotowany od dawna poziom 2,69, wobec najniższego kursu w ostatnim czasie poniżej 2,00 PLN za jednego franka (w tej chwili kurs kształtuje się na poziomie około 2,47).

Czy to oznacza zmierzch kredytów w CHF? Czy powinno się w tej chwili zaciągać kredyt w tej walucie? Czy posiadacze kredytów w CHF powinni pomyśleć o ich przewalutowaniu?

Sylwester Kowalski, Credit House Polska: – Zaciągając kredyt w innej walucie niż PLN, zawsze musimy sobie zdawać sprawę z podwójnego ryzyka z tym związanego: ryzyka zmiany stopy procentowej oraz ryzyka kursowego. W przypadku kredytu w PLN mamy tylko ryzyko związane ze zmianą stóp procentowych. Co to oznacza dla osób, które posiadają kredyt w CHF? Jeśli zastanawiają się one, pod wpływem ostatnich wydarzeń nad przewalutowaniem kredytu na PLN, muszą przed podjęciem decyzji wiedzieć, po jakim kursie zaciągały kredyt (chodzi o kurs kupna stosowany do uruchomienia środków) i porównać go z obecnym kursem sprzedaży. Muszą również sprawdzić z jaką marżą posiadają kredyt w CHF.

Dla porównania Credit House Polska przedstawił kredyt zaciągnięty w CHF na kwotę 250 000 i 500 000 w listopadzie 2007 roku oraz listopadzie 2006 roku. Kredyt na 30 lat.

fot. mat. prasowe

Przeczytaj także:

![Przewalutowanie kredytu w euro: czy to się opłaca? [© egeneralk - Fotolia.com] Przewalutowanie kredytu w euro: czy to się opłaca?]() Przewalutowanie kredytu w euro: czy to się opłaca?

Przewalutowanie kredytu w euro: czy to się opłaca?

![Przewalutowanie kredytu w euro: czy to się opłaca? [© egeneralk - Fotolia.com] Przewalutowanie kredytu w euro: czy to się opłaca?](https://s3.egospodarka.pl/grafika2/przewalutowanie-kredytu/Przewalutowanie-kredytu-w-euro-czy-to-sie-oplaca-119237-150x100crop.jpg) Przewalutowanie kredytu w euro: czy to się opłaca?

Przewalutowanie kredytu w euro: czy to się opłaca?

oprac. : Regina Anam / eGospodarka.pl

![Przewalutowanie kredytu wg propozycji PO: dla kogo opłacalne? [© Gina Sanders - Fotolia.com] Przewalutowanie kredytu wg propozycji PO: dla kogo opłacalne?](https://s3.egospodarka.pl/grafika2/przewalutowanie-kredytu/Przewalutowanie-kredytu-wg-propozycji-PO-dla-kogo-oplacalne-159469-150x100crop.jpg)

![Mocny złoty jedynym sposobem na kredyt we frankach? [© P.CH. - Fotolia.com] Mocny złoty jedynym sposobem na kredyt we frankach?](https://s3.egospodarka.pl/grafika2/kredyty-walutowe/Mocny-zloty-jedynym-sposobem-na-kredyt-we-frankach-152724-150x100crop.jpg)

![Czy to czas na przewalutowanie kredytu w CHF? [© P.CH. - Fotolia.com] Czy to czas na przewalutowanie kredytu w CHF?](https://s3.egospodarka.pl/grafika2/kredyty-walutowe/Czy-to-czas-na-przewalutowanie-kredytu-w-CHF-150571-150x100crop.jpg)

![Kredyty w euro nie drożeją [© Kristin Gründler - Fotolia.com] Kredyty w euro nie drożeją](https://s3.egospodarka.pl/grafika2/kredyty-we-frankach-szwajcarskich/Kredyty-w-euro-nie-drozeja-127018-150x100crop.jpg)

![Kredyty walutowe sprawiają kłopoty [© Yanterric - Fotolia.com] Kredyty walutowe sprawiają kłopoty](https://s3.egospodarka.pl/grafika2/przewalutowanie-kredytu/Kredyty-walutowe-sprawiaja-klopoty-125956-150x100crop.jpg)

![Kredyt denominowany: przewalutowanie opłacalne? [© Schlierner - Fotolia.com] Kredyt denominowany: przewalutowanie opłacalne?](https://s3.egospodarka.pl/grafika2/przewalutowanie-kredytu/Kredyt-denominowany-przewalutowanie-oplacalne-123521-150x100crop.jpg)

![Zasady kredytowania: restrykcje KNF [© denphumi - Fotolia.com] Zasady kredytowania: restrykcje KNF](https://s3.egospodarka.pl/grafika/zasady-kredytowania/Zasady-kredytowania-restrykcje-KNF-iQjz5k.jpg)

![Młode pokolenie odrzuca luksus. Czym jest dla niego sukces finansowy? [© Freepik] Młode pokolenie odrzuca luksus. Czym jest dla niego sukces finansowy?](https://s3.egospodarka.pl/grafika2/sukces-finansowy/Mlode-pokolenie-odrzuca-luksus-Czym-jest-dla-niego-sukces-finansowy-268095-150x100crop.jpg)

![Gold Butter Index, czyli inflacja od kuchni. Sprawdź porównanie cen masła i złota w ostatniej dekadzie [© wygenerowane przez AI] Gold Butter Index, czyli inflacja od kuchni. Sprawdź porównanie cen masła i złota w ostatniej dekadzie](https://s3.egospodarka.pl/grafika2/ceny-zlota/Gold-Butter-Index-czyli-inflacja-od-kuchni-Sprawdz-porownanie-cen-masla-i-zlota-w-ostatniej-dekadzie-268060-150x100crop.png)

![Dlaczego firmom opłaca się korzystać z kantorów internetowych? [© Halfpoint - Fotolia.com] Dlaczego firmom opłaca się korzystać z kantorów internetowych?](https://s3.egospodarka.pl/grafika2/wymiana-walut/Dlaczego-firmom-oplaca-sie-korzystac-z-kantorow-internetowych-219575-150x100crop.jpg)

![5 błędów, które mogą pogrążyć twój artykuł natywny [© DDRockstar - Fotolia.com] 5 błędów, które mogą pogrążyć twój artykuł natywny](https://s3.egospodarka.pl/grafika2/artykul-natywny/5-bledow-ktore-moga-pograzyc-twoj-artykul-natywny-229455-150x100crop.jpg)

![Ranking kont firmowych - w jakim banku założysz najlepsze konto firmowe w 2025 r. [© DigitalMarketingAgency - pixabay.com] Ranking kont firmowych - w jakim banku założysz najlepsze konto firmowe w 2025 r.](https://s3.egospodarka.pl/grafika2/konto-firmowe/Ranking-kont-firmowych-w-jakim-banku-zalozysz-najlepsze-konto-firmowe-w-2025-r-266886-150x100crop.jpg)

![Praca zdalna po nowelizacji Kodeksu pracy - korzyści i obowiązki [© pixabay.com] Praca zdalna po nowelizacji Kodeksu pracy - korzyści i obowiązki](https://s3.egospodarka.pl/grafika2/praca-zdalna/Praca-zdalna-po-nowelizacji-Kodeksu-pracy-korzysci-i-obowiazki-250502-150x100crop.jpg)

![Ceny mieszkań nieznacznie spadły, ale to rata kredytu zaskoczyła [© Freepik] Ceny mieszkań nieznacznie spadły, ale to rata kredytu zaskoczyła [© Freepik]](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Ceny-mieszkan-nieznacznie-spadly-ale-to-rata-kredytu-zaskoczyla-267988-50x33crop.jpg) Ceny mieszkań nieznacznie spadły, ale to rata kredytu zaskoczyła

Ceny mieszkań nieznacznie spadły, ale to rata kredytu zaskoczyła

![Wyniki TFI i funduszy inwestycyjnych I-VI 2012 [© Piotr Adamowicz - Fotolia.com] Wyniki TFI i funduszy inwestycyjnych I-VI 2012](https://s3.egospodarka.pl/grafika2/towarzystwa-funduszy-inwestycyjnych/Wyniki-TFI-i-funduszy-inwestycyjnych-I-VI-2012-107818-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Długi Polaków wynoszą 84,7 mld zł [© Freepik] Długi Polaków wynoszą 84,7 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-wynosza-84-7-mld-zl-265322-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe V 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe V 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-V-2025-r-266990-150x100crop.jpg)

![Tajemniczy Przedsiębiorca w banku. Jak wypadła ocena? [© Antonio - Fotolia.com] Tajemniczy Przedsiębiorca w banku. Jak wypadła ocena?](https://s3.egospodarka.pl/grafika2/banki/Tajemniczy-Przedsiebiorca-w-banku-Jak-wypadla-ocena-188815-150x100crop.jpg)

![Jak stworzyć spójną strukturę wynagrodzeń w firmie? Poradnik krok po kroku [© wygenerowane przez AI] Jak stworzyć spójną strukturę wynagrodzeń w firmie? Poradnik krok po kroku](https://s3.egospodarka.pl/grafika2/opis-stanowisk/Jak-stworzyc-spojna-strukture-wynagrodzen-w-firmie-Poradnik-krok-po-kroku-268113-150x100crop.png)

![850 tys. zł na cyfrową zmianę - lada moment rusza program grantowy Dig.IT dla MŚP [© wygenerowane przez AI] 850 tys. zł na cyfrową zmianę - lada moment rusza program grantowy Dig.IT dla MŚP](https://s3.egospodarka.pl/grafika2/Dig-IT/850-tys-zl-na-cyfrowa-zmiane-lada-moment-rusza-program-grantowy-Dig-IT-dla-MSP-268112-150x100crop.png)

![Większy bagaż podręczny w Ryanair stał się faktem. Koniec wyższych opłat? [© Freepik] Większy bagaż podręczny w Ryanair stał się faktem. Koniec wyższych opłat?](https://s3.egospodarka.pl/grafika2/Ryanair/Wiekszy-bagaz-podreczny-w-Ryanair-stal-sie-faktem-Koniec-wyzszych-oplat-268110-150x100crop.jpg)

![Unia reguluje AI. Co oznacza AI Act dla polskich firm i użytkowników? [© Freepik] Unia reguluje AI. Co oznacza AI Act dla polskich firm i użytkowników?](https://s3.egospodarka.pl/grafika2/AI-Act/Unia-reguluje-AI-Co-oznacza-AI-Act-dla-polskich-firm-i-uzytkownikow-268109-150x100crop.jpg)

![Oto najlepiej płatne zawody w Polsce. Jak zacząć karierę, aby dobrze zarabiać? [© Freepik] Oto najlepiej płatne zawody w Polsce. Jak zacząć karierę, aby dobrze zarabiać?](https://s3.egospodarka.pl/grafika2/wynagrodzenia/Oto-najlepiej-platne-zawody-w-Polsce-Jak-zaczac-kariere-aby-dobrze-zarabiac-268108-150x100crop.jpg)

![Polacy coraz chętniej kupują marki własne. Trafia do nich już co czwarta złotówka wydana na FMCG [© wygenerowane przez AI] Polacy coraz chętniej kupują marki własne. Trafia do nich już co czwarta złotówka wydana na FMCG](https://s3.egospodarka.pl/grafika2/marki-wlasne/Polacy-coraz-chetniej-kupuja-marki-wlasne-Trafia-do-nich-juz-co-czwarta-zlotowka-wydana-na-FMCG-268107-150x100crop.png)

![Jawność wynagrodzeń - krok po kroku. Praktyczny poradnik dla pracodawców: jak przygotować się do nowych obowiązków [© wygenerowane przez AI] Jawność wynagrodzeń - krok po kroku. Praktyczny poradnik dla pracodawców: jak przygotować się do nowych obowiązków](https://s3.egospodarka.pl/grafika2/transparentnosc-wynagrodzen/Jawnosc-wynagrodzen-krok-po-kroku-Praktyczny-poradnik-dla-pracodawcow-jak-przygotowac-sie-do-nowych-obowiazkow-268043-150x100crop.png)