Oszczędności Polaków pod lupą

2018-10-31 11:16

Przeczytaj także: Oszczędzanie pieniędzy: w dzieciństwie skarbonka, a na stare lata skarpeta

Światowy Dzień Oszczędzania obchodzimy już po raz 94. Ustanowiono go przy okazji Międzynarodowej Konferencji Kas Oszczędnościowych, do której doszło w 1924 roku w Mediolanie. Już wówczas podejmowano starania, aby promować stabilny i długotrwały rozwój gospodarczy oparty na idei oszczędzania.– Warto wykorzystywać każdą okazję, aby przypominać naszym rodakom, jak ważnym elementem aktywności ekonomicznej jest oszczędzanie, a w szczególności oszczędzanie długoterminowe – podkreśla Krzysztof Pietraszkiewicz, prezes Związku Banków Polskich. – Zapotrzebowanie na oszczędności jest i przez wiele lat będzie bardzo duże. To od nas, w dużym stopniu, zależy bezpieczeństwo socjalne, w tym wysokość oszczędności na cele emerytalne, tak istotny w wieku senioralnym poziom oszczędności na cele zdrowotne, czy też oszczędności ukierunkowane na potrzeby edukacyjne. Również rozwiązanie problemów mieszkaniowych związane jest z rozwijaniem skłonności do oszczędzania. Mając na uwadze powyższe wyzwania, środowisko bankowe od wielu lat prowadzi szeroką akcję edukacyjną w tym zakresie skierowaną do dzieci i młodzieży – dodaje.

Rośnie stopa oszczędności Polaków

Jak dowodzi raport „InfoKREDYT: Oszczędzanie i Kredytowanie Polaków”, w ostatnich latach oszczędności Polaków zdecydowanie się powiększyły. To niewątpliwie zasługa coraz wyższych dochodów oraz rekordowo wręcz niskiego bezrobocia. Szacunki OECD wskazują, że w tym roku stopa oszczędności Polaków może przewyższyć 2,5%. Na huraoptymizm jest jednak za wcześnie, ponieważ - jak zaznacza Związek Banków Polskich - to wciąż niezbyt wiele. Wystarczy spojrzeć chociażby na Niemcy, gdzie stopa oszczędności już od wielu lat kształtuje się na poziomie około 10%. Pokaźniejsze oszczędności mają również Czesi, którzy w ostatnim roku ze swoich wynagrodzeń odłożyli średnio 5,5%. Wzorem do naśladowania, są kraje skandynawskie, których obywatele kładą szczególnie istotny nacisk na gromadzenie dodatkowych środków. Np. w Szwecji w 2017 roku stopa oszczędności osiągnęła poziom blisko 16%.

Do nadrobienia zaległości konieczne jest również powiększenie wartości oszczędności przypadającej na jednego obywatela. Jak wskazują dane OECD poziom naszych oszczędności per capita zwiększył się o ponad 70% w ciągu ostatnich 8 lat. Niestety jest to wciąż wartość ponad czterokrotnie niższa niż w Wielkiej Brytanii i prawie sześciokrotnie w porównaniu do Holandii.

Niski poziom zadłużenia

Powody do zadowolenia daje natomiast to, że Polacy unikają zadłużania się ponad stan. Według danych OECD Polskie gospodarstwa domowe posiadają niski poziom zadłużenia w stosunku do dochodu rozporządzalnego, wynosi on niewiele ponad 60%. Dla porównania dług Greków, Szwedów, czy Holendrów przewyższa znacząco ich dochód. W przypadku holenderskich gospodarstw domowych jest to wartość nawet 2,5 razy większa. Mniej od nas zadłużają się z kolei Czesi i Litwini. Z drugiej strony może to również oznaczać, iż Polacy nie czują się na tyle bezpiecznie materialnie, albo nie posiadają wystarczającej wiedzy finansowej, aby móc sobie pozwolić na zaciąganie większych zobowiązań.

5 kluczowych faktów z raportu

#1 Oszczędzamy krótkoterminowo, ale zadłużamy się długoterminowo

Polacy odkładają coraz więcej, jednak wciąż nie stawiają sobie długoterminowych celów związanych z efektywnym pomnażaniem oszczędności. Jak pokazuje raport Polak Oszczędny 2017 zrealizowany przez BGŻ Optima blisko połowa ankietowanych jest zainteresowana wyłącznie krótkoterminowym oszczędzaniem – maksymalnie na okres roku. Aż 20% nie myśli o oszczędzaniu w perspektywie dłuższej, niż pół roku. Zamiast tego konsekwentnie odkładamy nasze oszczędności na rachunkach ROR lub krótkoterminowych lokatach. Kontrastuje to z faktem, iż pożyczamy na coraz dłuższe okresy. Dla przykładu w ciągu ostatnich 5 lat średni okres „życia” kredytów konsumenckich wzrósł o ponad półtora roku. Jak podaje Biuro Informacji Kredytowej obecnie wynosi on 45 miesięcy, w porównaniu do 24 miesięcy w 2012 roku. Znacznie łatwiej jest się nam zobowiązać do kilku lat spłacania rat kredytu, niż tego samego okresu regularnego oszczędzania.

Jak pokazują dane prawie 40% respondentów w ogóle nie oszczędza na emeryturę, a tylko co trzeci Polak jest zainteresowany oszczędzaniem dłuższym niż 3 lata.

#2 Pierwszy krok – edukacja ekonomiczna

Na decyzje związane z naszymi finansami wpływa w dużej mierze poziom naszej wiedzy ekonomicznej. Mniejszej skłonności do pomnażania własnych oszczędności towarzyszy brak wiedzy jak to dobrze robić. Jak pokazują niezależne badania przeprowadzone przez Bank BGŻ, Polacy niechętnie sięgają po wiedzę z zakresu finansów. Ponad połowa zapytanych o przyczynę niechęci do inwestowania Polaków wskazuje brak wystarczającej wiedzy. Prawie 40% ankietowanych twierdzi natomiast, iż nie posiada odpowiedniej wielkości kapitału, by móc myśleć o inwestowaniu. Świadczy to o tym, iż pomimo tego, że gromadzimy coraz więcej środków, wciąż nie czujemy się z poziomem naszych oszczędności bezpiecznie.

fot. mat. prasowe

Dlaczego nie inwestujemy?

Ponad połowa Polaków deklaruje, że nie ma wystarczającej wiedzy i umiejętności, żeby inwestować.

Dane OECD pokazują, że w Polsce jest najniższy poziom edukacji finansowej spośród badanych krajów. Nie mając wystarczającej wiedzy Polacy nie są zainteresowani produktami oszczędnościowo-inwestycyjnymi, co potwierdzają dane ZBP. Paradoksalnie badania Warszawskiego Instytutu Bankowości wskazują, że aż 45% z nas ocenia poziom swojej wiedzy finansowej jako zadowalający. Jedynie 17% Polaków przyznaje, że ich wiedza z zakresu finansów jest niewielka – częściej podkreślają to mieszkańcy wsi, niż dużych metropolii, jednak co do zasady problem dotyczy obydwu populacji.

Niski poziom wiedzy z zakresu finansów sprzyja również popularności korzystania z alternatywnych i ryzykownych źródeł wspomagania finansowego. Polacy chętnie biorą pożyczki w firmach pożyczkowych, których produkty kredytowe niekiedy należą do najdroższych na rynku. Jednocześnie maleje liczba klientów posiadających zadłużenie wyłącznie w sektorze bankowym. Decyzje o skorzystaniu z usług firm pożyczkowych podejmowane są niejednokrotnie

bez szerszej wiedzy nt. kosztu takiego kredytu czy pożyczki. Niestety czasami służą one spłacie wcześniejszego zadłużenia. Szczególnie niepokojącym jest fakt, iż klienci sektora

pożyczkowego to w 40% osoby młode, do 35 roku życia, a co czwarta osoba biorąca pożyczkę nie ukończyła 25 roku życia. Wielu z nich nie radzi sobie ze spłacaniem długów.

fot. mat. prasowe

Jak Polacy oceniają swoją wiedzę finansową?

45% Polaków ocenia swoją wiedzę o finansach osobistych jako zadowalającą.

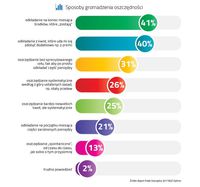

#3 Spontanicznie oszczędzamy i zaciągamy kredyty

Oszczędzanie nie stanowi dla Polaków nawyku, około 40% z nas odkłada pieniądze, które zostają im z miesięcznego budżetu lub które nieoczekiwanie otrzymują. W konsekwencji nie powiększamy naszych oszczędności regularnie, a jedynie od czasu do czasu. Z raportu Polak Oszczędny 2017 wynika, że jedynie co czwarta osoba w Polsce odkłada systematycznie według z góry ustalonych zasad. Pokazują to również najnowsze badania ZBP przeprowadzone w lipcu tego roku, w których bankowcy zapytani o częstotliwość odkładania pieniędzy przez ich klientów w 60% wskazuje, że są to wpłaty nieregularne. Aż 38% z nich podkreśla, iż istnieje pełna dowolność co do wysokości oraz częstości wpłat. Równocześnie jedynie 21% respondentów wskazuje, iż otrzymują comiesięczne regularne wpłaty małych kwot.

fot. mat. prasowe

Jaką częstotliwość oszczędzania preferują klienci?

Regularne, comiesięczne wpłaty małych kwot np. przy wypłacie robi co piąty z nas.

Jednocześnie rośnie zainteresowanie produktami oszczędnościowymi. Na stawiane w ramach najnowszych badań ZBP pytanie jak często w przeciągu ostatniego roku klienci banków pytali o produkty oszczędnościowe w porównaniu do lat poprzednich, niespełna 40% respondentów odpowiada, iż nieco częściej lub zdecydowanie częściej. Jeszcze bardziej wzrosło zainteresowanie produktami kredytowymi - wskazuje na to 56 % badanych. Świadczy to o większej aktywności ekonomicznej Polaków, a także o wzrastającym zaufaniu do instytucji finansowych. To pozytywny czynnik potwierdzający, iż coraz częściej decydujemy się na różnego rodzaju inwestycje, a ponadto zaczynamy myśleć jak efektywnie zagospodarować nasze oszczędności.

fot. mat. prasowe

Sposoby gromadzenia oszczędności

41% Polaków preferuje odkładanie na koniec miesiąca środków, które „zostają”.

Na obraz poczynań Polaków w zakresie finansów niekorzystnie wpływa rosnąca liczba zaciąganych pożyczek oraz wzrost liczby osób z zadłużeniem zarówno w bankach, jak i firmach pożyczkowych. Jak wynika z raportu Biura Informacji Kredytowej po dwóch latach od udzielenia ponad 12% pożyczek pozabankowych klasyfikowanych jest do kategorii

opóźnionych o ponad 90 dni, podczas gdy w bankach do kategorii tej zaliczane jest 4,3% kredytów gotówkowych i 2,7% kredytów ratalnych.

#4 Wzrastają nasze oszczędności, ale także zobowiązania

Dochody Polaków wciąż wzrastają, a wraz z nimi rośnie nasza skłonność do oszczędzania. Jak wskazują dane OECD stopa oszczędności (czyli stosunek oszczędności do dochodów) w 2017 roku wyniosła w Polsce 1,82% i była najwyższą odnotowaną wartością od 2010 roku. Według prognoz w ciągu najbliższych dwóch lat ma ona wzrosnąć do 3,6%. Jednocześnie jak wskazują dane GUS, tzw. dochód do rozporządzenia gospodarstw domowych w 2017 roku wzrósł o 6,3%, co potwierdza tezę, iż wraz ze wzrostem naszych dochodów, wzrasta skłonność do o oszczędzania.

Z danych Komisji Nadzoru Finansowego wynika, iż Polacy posiadają w bankowych depozytach środki o łącznej wartości 775,8 mld zł. Patrząc jednak na oszczędności Polaków szerzej, łączna ich wartość znacznie przewyższa wartość depozytów. Wiele z zaoszczędzonych środków przeznaczanych jest bowiem na zakup nieruchomości, które stanowią dla wielu swoistą formę lokaty. Z kolei z przybliżonych szacunków portalu Analizy Online, który do wartości depozytów i gotówki w obiegu dodaje także m.in. wartość funduszy inwestycyjnych oraz OFE wynika, że oszczędności gospodarstw domowych na koniec II kw. 2018 roku wyniosły 1 394. Oznacza to, iż według szacunków w ciągu ostatnich 3 lat Polacy powiększyli wartość swoich oszczędności o ponad 250 mld zł.

Jak pokazuje struktura naszych oszczędności znaczna ich część (Około 55% – wg. danych KNF i NBP) zgromadzona i ulokowana jest w depozytach bieżących i terminowych. Wysoki udział niskooprocentowanych środków w ogóle oszczędności jest niestety stałym zjawiskiem.

fot. mat. prasowe

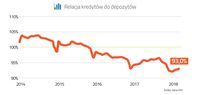

Relacja kredytów do depozytów

Stosunek kredytów do depozytów systematycznie maleje i wynosi obecnie 93%.

Mniej niż oszczędności, pod względem wartości, Polacy mają kredytów – jak wskazuje KNF łączna wartość kredytów gospodarstw domowych w Polsce wynosi już 678,2 mld zł. Oznacza to, iż stosunek kredytów do depozytów systematycznie maleje i wynosi obecnie 93%. Znaczną większość kredytów (399,2 mld zł) stanowią kredyty mieszkaniowe. Jednocześnie dane NBP wskazują, że zadłużonych jest ponad 40,5% Polaków, a ok. 14% gospodarstw domowych ma kredyt mieszkaniowy.

Z danych wynika, iż wartość zaciąganych kredytów rośnie szybciej niż ich liczba, co oznacza, że Polacy zadłużają się na coraz to większe kwoty. Dane Biura Informacji Kredytowej podkreślają, iż w ostatnim roku liczba kredytów mieszkaniowych wzrosła o 4,9% natomiast ich wartość już o ponad 11%. Podobnie wygląda to w przypadku kredytów gotówkowych i ratalnych. W 2017 roku ich liczba wzrosła jedynie o 1% podczas gdy ich wartość zwiększyła się o 3,5%.

#5 Oszczędzamy bez przyjemności, wydajemy dla przyjemności

Polacy traktują oszczędzanie jako przykrą konieczność, nie czerpią z gromadzenia środków satysfakcji. Jak wynika z raportu Finansowy Barometr ING w dłuższej perspektywie, Polacy wolą wydawać, niż oszczędzać – ponad 40% ankietowanych zgadza się z tą tezą. W tej kwestii wyróżniamy się na tle Europy, której to obywatele zdecydowanie częściej

wskazują, że nie tylko z wydawania potrafią czerpać satysfakcję.

fot. mat. prasowe

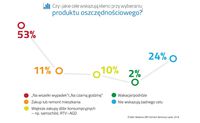

Czy i jakie cele wskazują klienci przy wybieraniu produktu oszczędnościowego?

53% Polaków wybiera produkt oszczędnościowy "na wszelki wypadek" lub "na czarną godzinę".

Takie podejście do oszczędzania ma związek z celami motywującymi nas do oszczędzania lub zaciągania zobowiązań. Jak wskazują badania ZBP, aż 53% bankowców podkreśla, że ich klienci oszczędzają „na czarną godzinę”. 24 proc. zapytanych wskazuje, iż ich klienci nie posiadają żadnego celu, a podróże lub większe zakupy dóbr konsumpcyjnych to cel wskazywany jedynie przez 12% pytanych. Zatem nie czerpiemy przyjemności z oszczędzania ponieważ środki te w większości są przeznaczone na wypadek zajścia niespodziewanych okoliczności. Zupełnie inne motywacje kierują nami, gdy decydujemy się na zaciągnięcie kredytu. 40% ankietowanych wskazuje, że ich klienci biorą kredyt, aby zakupić np. samochód lub sprzęt RTV i AGD. Jedynie 15% klientów decyduje się na zaciągnięcie zobowiązania po to, aby uzupełnić budżet.

Jak pokazują dane, skłonność do oszczędzania wzrasta z wiekiem. W przeprowadzonych ankietach respondenci wskazują, iż osoby najbardziej zainteresowane produktami

oszczędnościowymi to osoby w wieku 50-65 lat. Bankowcy odnotowują, że osoby młode (tj. 25-35 lat) to jedynie 2% spośród klientów korzystających z produktów oszczędnościowych. To zatrważająca statystyka, tym bardziej jeżeli porównamy ją z danymi co do wieku zaciągania kredytów. Jak podkreślają ankietowani, aż w 40% osoby zadłużające się to osoby poniżej 35 roku życia. Największą grupę biorącą kredyty (55%) stanowią natomiast osoby w wieku 35-50 lat.

fot. mat. prasowe

W jakim wieku są najczęściej klienci zaciągający kredyty?

Największą grupę biorącą kredyty (55%) stanowią osoby w wieku 35-50 lat.

Na wzrost preferencji konsumpcyjnych wskazują dane NBP z których wynika, iż w ostatnich latach zdecydowanie wzrosła liczba kredytów konsumpcyjnych w porównaniu do liczby kredytów mieszkaniowych. Na przestrzeni ostatnich trzech lat tempo przyrostu kredytów konsumpcyjnych dla sektora niefinansowego znacząco przewyższało 5%, w ostatnim

roku osiągając niespełna 7%. Dla porównania tempo wzrostu kredytów mieszkaniowych od kilku lat jest względnie stałe i wynosi około 3%.

![Światowy Dzień Oszczędzania. Jakie oszczędności mają Polacy? [© Andrey Popov - Fotolia.com] Światowy Dzień Oszczędzania. Jakie oszczędności mają Polacy?](https://s3.egospodarka.pl/grafika2/oszczednosci/Swiatowy-Dzien-Oszczedzania-Jakie-oszczednosci-maja-Polacy-255837-150x100crop.jpg) Światowy Dzień Oszczędzania. Jakie oszczędności mają Polacy?

Światowy Dzień Oszczędzania. Jakie oszczędności mają Polacy?

oprac. : eGospodarka.pl

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Oszczędności Polaków pod lupą [© christianchan - Fotolia.com] Oszczędności Polaków pod lupą](https://s3.egospodarka.pl/grafika2/stopa-oszczednosci/Oszczednosci-Polakow-pod-lupa-211571-200x133crop.jpg)

![Jak Polacy oszczędzają pieniądze? Najważniejsze cele finansowe na 2026 [© pexels] Jak Polacy oszczędzają pieniądze? Najważniejsze cele finansowe na 2026](https://s3.egospodarka.pl/grafika2/oszczedzanie/Jak-Polacy-oszczedzaja-pieniadze-Najwazniejsze-cele-finansowe-na-2026-270535-150x100crop.jpg)

![Oszczędności Polaków: co łączy pokolenie Zet i Silver w zarządzaniu finansami? [© wygenerowane przez AI] Oszczędności Polaków: co łączy pokolenie Zet i Silver w zarządzaniu finansami?](https://s3.egospodarka.pl/grafika2/oszczedzanie-pieniedzy/Oszczednosci-Polakow-co-laczy-pokolenie-Zet-i-Silver-w-zarzadzaniu-finansami-269385-150x100crop.jpg)

![Poduszka finansowa: na ile wystarczą nam oszczędności? [© pixabay] Poduszka finansowa: na ile wystarczą nam oszczędności?](https://s3.egospodarka.pl/grafika2/oszczedzanie/Poduszka-finansowa-na-ile-wystarcza-nam-oszczednosci-269348-150x100crop.jpg)

![Finansowe paradoksy w Polsce: które regiony oszczędzają najwięcej, a które najmniej? [© wygenerowane przez AI] Finansowe paradoksy w Polsce: które regiony oszczędzają najwięcej, a które najmniej?](https://s3.egospodarka.pl/grafika2/oszczedzanie-pieniedzy/Finansowe-paradoksy-w-Polsce-ktore-regiony-oszczedzaja-najwiecej-a-ktore-najmniej-268865-150x100crop.jpg)

![Oszczędzanie pieniędzy: poduszka finansowa wystarcza na 3 miesiące [© Freepik] Oszczędzanie pieniędzy: poduszka finansowa wystarcza na 3 miesiące](https://s3.egospodarka.pl/grafika2/oszczedzanie/Oszczedzanie-pieniedzy-poduszka-finansowa-wystarcza-na-3-miesiace-267216-150x100crop.jpg)

![Czy Polacy wiedzą w co inwestować i jak oszczędzać pieniądze? [© blackday - Fotolia] Czy Polacy wiedzą w co inwestować i jak oszczędzać pieniądze?](https://s3.egospodarka.pl/grafika2/oszczedzanie/Czy-Polacy-wiedza-w-co-inwestowac-i-jak-oszczedzac-pieniadze-262283-150x100crop.jpg)

![Polak jednak umie oszczędzać pieniądze? [© 3D Animation Production Company z Pixabay] Polak jednak umie oszczędzać pieniądze?](https://s3.egospodarka.pl/grafika2/oszczedzanie/Polak-jednak-umie-oszczedzac-pieniadze-260311-150x100crop.jpg)

![Oszczędności Polaków lokowane najczęściej na oprocentowanych kontach [© Peter Atkins - Fotolia.com] Oszczędności Polaków lokowane najczęściej na oprocentowanych kontach](https://s3.egospodarka.pl/grafika2/oszczedzanie/Oszczednosci-Polakow-lokowane-najczesciej-na-oprocentowanych-kontach-257711-150x100crop.jpg)

![Co 5. Polak bez oszczędności [© Jakub Krechowicz - Fotolia.com] Co 5. Polak bez oszczędności](https://s3.egospodarka.pl/grafika2/oszczednosci-Polakow/Co-5-Polak-bez-oszczednosci-256861-150x100crop.jpg)

![Wszystkich Świętych: na znicze wydajemy 35 złotych [© katarinagondova - Fotolia.com] Wszystkich Świętych: na znicze wydajemy 35 złotych](https://s3.egospodarka.pl/grafika2/znicze/Wszystkich-Swietych-na-znicze-wydajemy-35-zlotych-211585-150x100crop.jpg)

![5 błędów, które mogą pogrążyć twój artykuł natywny [© DDRockstar - Fotolia.com] 5 błędów, które mogą pogrążyć twój artykuł natywny](https://s3.egospodarka.pl/grafika2/artykul-natywny/5-bledow-ktore-moga-pograzyc-twoj-artykul-natywny-229455-150x100crop.jpg)

![Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych w czerwcu 2025 [© Andrey Popov - Fotolia.com] Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych w czerwcu 2025](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Ranking-lokat-i-kont-oszczednosciowych-Przeglad-mozliwosci-dostepnych-w-czerwcu-2025-267094-150x100crop.jpg)

![Remarketing - jak skutecznie podążać za klientem [© Coloures-Pic - Fotolia.com] Remarketing - jak skutecznie podążać za klientem](https://s3.egospodarka.pl/grafika2/remarketing/Remarketing-jak-skutecznie-podazac-za-klientem-219431-150x100crop.jpg)

![Nowe limity podatkowe na 2025 rok [© cookie_studio na Freepik] Nowe limity podatkowe na 2025 rok](https://s3.egospodarka.pl/grafika2/limity-podatkowe/Nowe-limity-podatkowe-na-2025-rok-262813-150x100crop.jpg)

![Ceny mieszkań stabilne a zdolność kredytowa rośnie. O ile nie masz dzieci [© pexels] Ceny mieszkań stabilne a zdolność kredytowa rośnie. O ile nie masz dzieci [© pexels]](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Ceny-mieszkan-stabilne-a-zdolnosc-kredytowa-rosnie-O-ile-nie-masz-dzieci-270929-50x33crop.jpg) Ceny mieszkań stabilne a zdolność kredytowa rośnie. O ile nie masz dzieci

Ceny mieszkań stabilne a zdolność kredytowa rośnie. O ile nie masz dzieci

![Wzrost PKB nie pomógł. Rekordowa liczba niewypłacalności firm w 2025 roku [© pexels] Wzrost PKB nie pomógł. Rekordowa liczba niewypłacalności firm w 2025 roku](https://s3.egospodarka.pl/grafika2/niewyplacalnosc-firmy/Wzrost-PKB-nie-pomogl-Rekordowa-liczba-niewyplacalnosci-firm-w-2025-roku-270876-150x100crop.jpg)

![Kredyty hipoteczne: marże stabilne, oprocentowanie najniższe w historii [© fotomek - Fotolia.com] Kredyty hipoteczne: marże stabilne, oprocentowanie najniższe w historii](https://s3.egospodarka.pl/grafika2/koszty-kredytu/Kredyty-hipoteczne-marze-stabilne-oprocentowanie-najnizsze-w-historii-233688-150x100crop.jpg)

![Kieszonkowe dla dziecka, czyli nauka zarządzania budżetem domowym [© AntonioDiaz - Fotolia.com] Kieszonkowe dla dziecka, czyli nauka zarządzania budżetem domowym](https://s3.egospodarka.pl/grafika2/kieszonkowe/Kieszonkowe-dla-dziecka-czyli-nauka-zarzadzania-budzetem-domowym-247450-150x100crop.jpg)

![Najlepsze lokaty 2026? Średnie oprocentowanie spadło poniżej 4,7% [© pexels] Najlepsze lokaty 2026? Średnie oprocentowanie spadło poniżej 4,7%](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-2026-Srednie-oprocentowanie-spadlo-ponizej-4-7-270611-150x100crop.jpg)

![SENT obejmie odzież i obuwie. Nowe obowiązki dla branży retail i e-commerce [© pexels] SENT obejmie odzież i obuwie. Nowe obowiązki dla branży retail i e-commerce](https://s3.egospodarka.pl/grafika2/SENT/SENT-obejmie-odziez-i-obuwie-Nowe-obowiazki-dla-branzy-retail-i-e-commerce-271059-150x100crop.jpg)

![Czy mężczyźni naprawdę rzadziej chorują na depresję? Eksperci mają wątpliwości [© pexels] Czy mężczyźni naprawdę rzadziej chorują na depresję? Eksperci mają wątpliwości](https://s3.egospodarka.pl/grafika2/dobrostan-psychiczny/Czy-mezczyzni-naprawde-rzadziej-choruja-na-depresje-Eksperci-maja-watpliwosci-271060-150x100crop.jpg)

![11,3 mld euro na rynku nieruchomości CEE. Polska wśród kluczowych rynków [© pexels] 11,3 mld euro na rynku nieruchomości CEE. Polska wśród kluczowych rynków](https://s3.egospodarka.pl/grafika2/nieruchomosci-komercyjne/11-3-mld-euro-na-rynku-nieruchomosci-CEE-Polska-wsrod-kluczowych-rynkow-271061-150x100crop.jpg)

![Epidemia krótkowzroczności. Dlaczego Europa traci miliardy i jak temu zapobiec? [© wygenerowane przez AI] Epidemia krótkowzroczności. Dlaczego Europa traci miliardy i jak temu zapobiec?](https://s3.egospodarka.pl/grafika2/wzrok/Epidemia-krotkowzrocznosci-Dlaczego-Europa-traci-miliardy-i-jak-temu-zapobiec-271053-150x100crop.jpg)

![Czy samozatrudniony może wziąć urlop? Praktyczny poradnik dla prowadzących JDG [© wygenerowane przez AI] Czy samozatrudniony może wziąć urlop? Praktyczny poradnik dla prowadzących JDG](https://s3.egospodarka.pl/grafika2/umowa-B2B/Czy-samozatrudniony-moze-wziac-urlop-Praktyczny-poradnik-dla-prowadzacych-JDG-271054-150x100crop.jpg)

![Niedocenianie pracowników zabija zaangażowanie w pracę [© pexels] Niedocenianie pracowników zabija zaangażowanie w pracę](https://s3.egospodarka.pl/grafika2/rynek-pracy/Niedocenianie-pracownikow-zabija-zaangazowanie-w-prace-271055-150x100crop.jpg)