Inwestowanie na giełdzie ma męską twarz. Jaki jest inwestor giełdowy 2016?

2016-12-02 12:16

Przeczytaj także: Obroty na giełdzie: skoki bywają przestrogą

To już XIV edycja Ogólnopolskiego Badania Inwestorów, którego autorzy cyklicznie przyglądają się zachowaniom i preferencjom polskich inwestorów giełdowych. Analiza ta pozwala na stworzenie dość szczegółowego portretu odsłaniającego nie tylko męską twarz inwestycji, ale również sposoby inwestowania oraz rodzaj wykorzystywanych instrumentów finansowych.Inwestowanie na giełdzie, czyli męski świat

W kwestii płci statystycznego inwestora tegoroczne wyniki nie stanowią zupełnie żadnego zaskoczenia. Podobnie jak w przypadku poprzednich edycji badania, jest on mężczyzną - ponad 82% wszystkich respondentów to panowie, co jednak warto podkreślić odsetek ten podniósł się w porównaniu z ubiegłym rokiem o 5,5 punktu procentowego. Czyżby panie zupełnie wycofywały się ze środowiska inwestorskiego?

Niezależnie jednak od płci ankietowanych, legitymują się oni głównie wykształceniem wyższym lub licencjatem (43,6%). Znamienne jest to, że 27,4% tej grupy to absolwenci uczelni o profilu ekonomicznym. Okazuje się, że względem poprzedniej edycji badania statystyczny inwestor nieco się postarzał. O ile w zeszłym roku przeważnie należał on do grupy 26-35 lat (37,1% ówczesnych badanych i wzrost o 3,8 punktu procentowego względem 2014 r.), o tyle już w tym roku największą grupą osób "bawiących się" w inwestowanie na giełdzie były osoby z przedziału 36-45 lat, stanowiące 30,6% ogółu badanych.

Zestawiając wyniki tegoroczne oraz te z roku minionego zauważymy, że udział grupy 26-35 lat spadł o prawie 10 punktów, zaś odsetek respondentów do 45 roku życia jest wyższy dokładnie o 6,3 punktu. Co jednak istotne, systematycznie rośnie udział inwestorów liczących 46-55 lat (17,9%) oraz starszych niż 56 (17,4%). Oznacza to równocześnie tyle, że im starszy jest inwestor, tym analogicznie większy staż posiada, wartość portfela inwestycyjnego jest wyższa, a stopień jego dywersyfikacji znaczący.

fot. mat. prasowe

Wykształcenie

Niemal 44% respondentów ma wyższe wykształcenie, w tym licencjat.

Jak inwestujemy?

Co do zasady inwestowanie na giełdzie nie jest podstawowym źródłem utrzymania – ponad 60% respondentów to osoby zatrudnione na umowę o pracę lub zlecenie, prowadzące własną działalność gospodarczą (17,4%) albo przebywające na rencie lub emeryturze (9,1%).

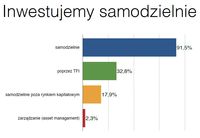

Tylko 2,1% wszystkich badanych to zawodowi inwestorzy giełdowi. W konsekwencji obecność na polskim rynku kapitałowym nie wymaga od nas przesadnie dużej ilości czasu. Prawie 1/3 badanych na inwestowanie poświęca do godziny dziennie. Następni w kolejności są ci, którzy na ten cel wygospodarowali kilka godzin tygodniowo (24,9%) oraz kilka w miesiącu (19,5%). Inwestorzy, którym inwestowanie na giełdzie zajmuje wiele godzin dziennie stanowili 16,4% wszystkich badanych, co w porównaniu do zeszłego roku jest wynikiem mniejszym o równe dwa punkty. Inwestujemy przede wszystkim samodzielnie (91,5%), ewentualnie z pomocą TFI.

fot. mat. prasowe

Inwestujemy po godzinach

Dla niemal 2/3 respondentów inwestowanie jest dodatkowym zajęciem, wykonywanym po pracy.

Przyszłość najważniejsza

Wynikiem, który cieszy, jest liczba inwestorów, którzy giełdę traktują jako sposób gromadzenia kapitału na emeryturę. Taką odpowiedź zaznaczyło 23,5% badanych i jest to najwyższy wynik w historii OBI. Bardzo istotna jest dla nas także dywersyfikacja przychodów, która stanowi najważniejszy aspekt obecności na giełdzie dla 46,2% ankietowanych. Na trzecim miejscu znalazła się ochrona przed inflacją z wynikiem 17,1%. Żeby zrealizować ten cel inwestorzy decydują się przede wszystkim na zakup akcji spółek notowanych na GPW (80,6%), depozyty bankowe (28,6%) oraz jednostki funduszy inwestycyjnych (28,3%).

fot. mat. prasowe

Inwestujemy samodzielnie

1/3 respondentów inwestuje poprzez TFI.

Inwestor coraz bardziej świadomy

W zestawieniu z rokiem 2015, podczas podejmowania decyzji inwestycyjnych nadal najchętniej łączymy analizę fundamentalną z techniczną – 44% badanych zaznaczyło właśnie taką odpowiedź. Na drugim miejscu znalazła się sama analiza fundamentalna z wynikiem 19% (wzrost o 1,2 punktu procentowego), zaś zwycięskie podium zamknęła analiza techniczna, którą wybrało 18,1% respondentów. Co kluczowe, w ciągu ostatniego roku spadł odsetek tych, którzy przyznają, że w ogóle nie potrafią wykorzystywać instrumentów analitycznych. Choć nie jest to spadek wielki, bowiem z 18,5% na 17,9%, należy mieć nadzieję, że tendencja ta utrzyma się w ciągu najbliższych lat. Ponadto niezmiennie kierujemy się własnymi analizami (64,1%) jak również wyczuciem (50,3%). Istotne znaczenia mają dla inwestorów również informacje ze spółek - w myśl zasady, że pewnych informacji należy szukać bezpośrednio u źródła. Mając na uwadze decyzje inwestycyjne, spadło znaczenie rekomendacji domów maklerskich (34,4% wobec 40% w roku poprzednim) oraz informacji publikowanych w mediach (spadek o 0,7 punktu)

fot. mat. prasowe

Czym kierujemy się w inwestycjach giełdowych?

Dość spora grupa ankietowanych przyznaje, że nie potrafi analizować instrumentów finansowych.

Gdzie szukamy informacji?

Zdaniem inwestorów najważniejszym źródłem informacji są serwisy domów maklerskich – takiej odpowiedzi udzieliło niespełna 41% badanych. Na drugim miejscu znalazły się portale internetowe, zaś następne w kolejności były strony internetowe spółek, w tym również ich kanały RSS oraz wysyłane newslettery. Wśród najbardziej poczytnych serwisów internetowych prym wiedzie bankier.pl z przewagą prawie 19 punktów nad drugim w kolejności serwisem money.pl. W przypadku mediów drukowanych pierwsze miejsce przypadło Pulsowi Biznesu, zaś tuż za nim uplasowała się GG Parkiet. Trzecie miejsce należy natomiast do dziennika Rzeczpospolita. Zgodnie z przewidywaniami najchętniej oglądamy TVN24 Biznes i Świat oraz siostrzaną stację TVN24. Na trzecim miejscu znalazł się Polsat 1 i 2. Wśród forum internetowych, których polscy inwestorzy używają przede wszystkim do wymiany własnych opinii, nie traktując ich jednak jako wiarygodnego źródła informacji, pierwsze miejsce zajęło forum bankier.pl, które całkowicie zdeklasowało konkurencję. Znajdujące się na drugim miejscu forum przy parkiet.pl ma do lidera prawie 16 punktów straty.

fot. mat. prasowe

Do 7 spółek w portfelu

Największa grupa ankietowanych posiada w portfelu od 4 do 7 spółek.

Walne Zgromadzenie? Nie, dziękuję

Niezależnie jednak od stażu na giełdzie czy ilości posiadanych w portfelu spółek – polscy inwestorzy nadal nie uczestniczą w Walnych Zgromadzeniach. Powody takiej decyzji pozostają podobne do tych, które wymieniane były już w latach ubiegłych. Jest to między innymi brak czasu (45,4%), nie czujemy także, abyśmy mieli wpływ na ich przebieg (29,5%), nie znamy zasad na jakich możemy w nich uczestniczyć (23,6%), a ponadto nie wykazujemy nimi specjalnego zainteresowania (18,4%). Odsetek osób, które nie uczestniczą w WZ, rozkłada się mniej więcej równomiernie wśród posiadaczy portfela o każdej wartości. Wyjątek stanowią dwie grupy – pierwsza, która zarządza aktywami powyżej 100 tys., oraz druga, której portfel jest wart więcej niż 0,5 mln. Reasumując – nie uczestniczymy w Walnych Zgromadzeniach, chyba, że jesteśmy bardzo bogaci.

Sytuacja mało sprzyjająca

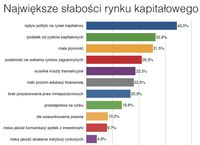

Wśród powodów, które inwestorzy wskazują jako największe słabości polskiego rynku kapitałowego, wymieniają przede wszystkim zbyt duży wpływ polityki (43%). Następne w kolejności są podatki od zysków kapitałowych (32,8%), mała płynność (31,5%), a także podatność na wahania rynków zagranicznych (26,3%). Niezależnie jednak od tych czynników, które utrudniają inwestorom obecność na krajowym parkiecie, nadal zdecydowana większość jest zdania, że polska giełda jest miejscem, na którym możemy lokować kapitał z myślą o naszej emeryturze. Co więcej, badani są również zgodni co do tego, że publikowane prospekty emisyjne zawierają właściwy zakres informacji (55,8% odpowiedzi), a zamieszczane w nich prognozy finansowe uznają za wiarygodne i możliwe do realizacji (45,5%). Dodatkowo z wyników badania wynika, że 46% respondentów jest zdania, iż dostęp do raportów emitentów jest raczej bezproblemowy, choć dotyczy to przede wszystkim spółek dużych. Jednocześnie polski inwestor deklaruje zainteresowanie instrumentami pochodnymi, które chciałby, aby były dostępne na polskiej giełdzie. Są to przede wszystkim opcje na akcje (52,3%), kontrakty na dywidendę (39,6%), jak również na surowce (17,4%).

fot. mat. prasowe

Największe słabości rynku kapitałowego

Jako największa słabość rynku kapitałowego wymieniany jest wpływ polityki na rynek kapitałowy.

![Inwestorzy oczekują zdecydowanych reakcji KNF i GPW [© kasto - Fotolia.com] Inwestorzy oczekują zdecydowanych reakcji KNF i GPW](https://s3.egospodarka.pl/grafika2/gielda/Inwestorzy-oczekuja-zdecydowanych-reakcji-KNF-i-GPW-254575-150x100crop.jpg) Inwestorzy oczekują zdecydowanych reakcji KNF i GPW

Inwestorzy oczekują zdecydowanych reakcji KNF i GPW

oprac. : Aleksandra Baranowska-Skimina / eGospodarka.pl

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Inwestowanie na giełdzie ma męską twarz. Jaki jest inwestor giełdowy 2016? [© ambrozinio - Fotolia.com] Inwestowanie na giełdzie ma męską twarz. Jaki jest inwestor giełdowy 2016?](https://s3.egospodarka.pl/grafika2/inwestowanie-na-gieldzie/Inwestowanie-na-gieldzie-ma-meska-twarz-Jaki-jest-inwestor-gieldowy-2016-185080-200x133crop.jpg)

![Czy na GPW istnieje Rajd św. Mikołaja? [© Myimagine - Fotolia.com] Czy na GPW istnieje Rajd św. Mikołaja?](https://s3.egospodarka.pl/grafika2/rajd-sw-Mikolaja/Czy-na-GPW-istnieje-Rajd-sw-Mikolaja-198287-150x100crop.jpg)

![Giełda edukuje. Wywiad z prezesem GPW w Warszawie, prof. Małgorzatą Zaleską [© Eisenhans - Fotolia.com] Giełda edukuje. Wywiad z prezesem GPW w Warszawie, prof. Małgorzatą Zaleską](https://s3.egospodarka.pl/grafika2/gielda/Gielda-edukuje-Wywiad-z-prezesem-GPW-w-Warszawie-prof-Malgorzata-Zaleska-180242-150x100crop.jpg)

![Odsetki od obligacji plus dywidenda [© apops - Fotolia.com] Odsetki od obligacji plus dywidenda](https://s3.egospodarka.pl/grafika2/inwestowanie-w-akcje/Odsetki-od-obligacji-plus-dywidenda-133684-150x100crop.jpg)

![Giełdy światowe: 2013 rokiem dwóch prędkości [© sergey_p - Fotolia.com] Giełdy światowe: 2013 rokiem dwóch prędkości](https://s3.egospodarka.pl/grafika2/gieldy-swiatowe/Gieldy-swiatowe-2013-rokiem-dwoch-predkosci-129710-150x100crop.jpg)

![Giełdy światowe: rosyjski RTS osłabiony [© 3dmentat - Fotolia.com] Giełdy światowe: rosyjski RTS osłabiony](https://s3.egospodarka.pl/grafika2/gieldy-swiatowe/Gieldy-swiatowe-rosyjski-RTS-oslabiony-128339-150x100crop.jpg)

![Giełdy światowe: Merval zaskakuje [© tokujiro - Fotolia.com] Giełdy światowe: Merval zaskakuje](https://s3.egospodarka.pl/grafika2/gieldy-swiatowe/Gieldy-swiatowe-Merval-zaskakuje-125243-150x100crop.jpg)

![Najlepsze indeksy giełdowe III kw. 2013 [© toshi - Fotolia.com] Najlepsze indeksy giełdowe III kw. 2013](https://s3.egospodarka.pl/grafika2/gieldy-swiatowe/Najlepsze-indeksy-gieldowe-III-kw-2013-124955-150x100crop.jpg)

![Światowe giełdy: kłopoty Azji [© AshDesign - Fotolia.com] Światowe giełdy: kłopoty Azji](https://s3.egospodarka.pl/grafika2/gieldy-swiatowe/Swiatowe-gieldy-klopoty-Azji-122852-150x100crop.jpg)

![Polskie akcje drogie, ale z potencjałem [© jamdesign - Fotolia.com] Polskie akcje drogie, ale z potencjałem](https://s3.egospodarka.pl/grafika2/inwestowanie-na-gieldzie/Polskie-akcje-drogie-ale-z-potencjalem-122414-150x100crop.jpg)

![Życie na kredyt? Polacy są na tak [© wojost11 - Fotolia.com.jpg] Życie na kredyt? Polacy są na tak](https://s3.egospodarka.pl/grafika2/kredyty-konsumpcyjne/Zycie-na-kredyt-Polacy-sa-na-tak-185074-150x100crop.jpg)

![BIK sprawdza, jak spółki cywilne płacą swoje kredyty [© Piotr Adamowicz - Fotolia.com] BIK sprawdza, jak spółki cywilne płacą swoje kredyty](https://s3.egospodarka.pl/grafika2/kredyty-dla-firm/BIK-sprawdza-jak-spolki-cywilne-placa-swoje-kredyty-185082-150x100crop.jpg)

![Jak sprawdzić, czy umowa kredytowa z WIBOR może być do podważenia? [© wygenerowane przez AI] Jak sprawdzić, czy umowa kredytowa z WIBOR może być do podważenia?](https://s3.egospodarka.pl/grafika2/WIBOR/Jak-sprawdzic-czy-umowa-kredytowa-z-WIBOR-moze-byc-do-podwazenia-269894-150x100crop.jpg)

![Ranking najlepszych kont osobistych [© wygenerowane przez AI] Ranking najlepszych kont osobistych](https://s3.egospodarka.pl/grafika2/konto-osobiste/Ranking-najlepszych-kont-osobistych-267141-150x100crop.png)

![Problemy Zalando: Polacy ruszyli na zakupy, Niemcy wciąż czekają [© wygenerowane przez AI] Problemy Zalando: Polacy ruszyli na zakupy, Niemcy wciąż czekają](https://s3.egospodarka.pl/grafika2/Zalando/Problemy-Zalando-Polacy-ruszyli-na-zakupy-Niemcy-wciaz-czekaja-269849-150x100crop.jpg)

![Dzień Dobroczynności: jak się miewa polska filantropia? [© pexels] Dzień Dobroczynności: jak się miewa polska filantropia?](https://s3.egospodarka.pl/grafika2/filantropia/Dzien-Dobroczynnosci-jak-sie-miewa-polska-filantropia-269832-150x100crop.jpg)

![Przelew zagraniczny - jaką opcję wybrać? [© Pio Si - Fotolia.com] Przelew zagraniczny - jaką opcję wybrać?](https://s3.egospodarka.pl/grafika2/przelewy/Przelew-zagraniczny-jaka-opcje-wybrac-219379-150x100crop.jpg)

![Jak temat maila wpływa na open rate i skuteczność mailingu? [© thodonal - Fotolia.com] Jak temat maila wpływa na open rate i skuteczność mailingu?](https://s3.egospodarka.pl/grafika2/mailing/Jak-temat-maila-wplywa-na-open-rate-i-skutecznosc-mailingu-216671-150x100crop.jpg)

![Jak przygotować mailing, aby nie trafić do spamu [© faithie - Fotolia.com] Jak przygotować mailing, aby nie trafić do spamu](https://s3.egospodarka.pl/grafika2/mailing/Jak-przygotowac-mailing-aby-nie-trafic-do-spamu-217419-150x100crop.jpg)

![Delegacje krajowe i zagraniczne: nowe stawki diety przy podróżach służbowych od 29.11.2022 i 01.01.2023 [© Nejron Photo - Fotolia.com] Delegacje krajowe i zagraniczne: nowe stawki diety przy podróżach służbowych od 29.11.2022 i 01.01.2023](https://s3.egospodarka.pl/grafika2/koszty-podatkowe/Delegacje-krajowe-i-zagraniczne-nowe-stawki-diety-przy-podrozach-sluzbowych-od-29-11-2022-i-01-01-2023-249192-150x100crop.jpg)

![Ile kosztują tanie mieszkania w polskich metropoliach? [© pixabay.com] Ile kosztują tanie mieszkania w polskich metropoliach? [© pixabay.com]](https://s3.egospodarka.pl/grafika2/ceny-mieszkan/Ile-kosztuja-tanie-mieszkania-w-polskich-metropoliach-268765-50x33crop.jpg) Ile kosztują tanie mieszkania w polskich metropoliach?

Ile kosztują tanie mieszkania w polskich metropoliach?

![Badanie Oszczędności Polaków III 2015 [© Comugnero Silvana - Fotolia.com] Badanie Oszczędności Polaków III 2015](https://s3.egospodarka.pl/grafika2/oszczedzanie-na-emeryture/Badanie-Oszczednosci-Polakow-III-2015-154811-150x100crop.jpg)

![Oszczędności nie rosną, dysproporcje - tak. Nowe badanie ujawnia, kto śpi spokojnie [© pexels] Oszczędności nie rosną, dysproporcje - tak. Nowe badanie ujawnia, kto śpi spokojnie](https://s3.egospodarka.pl/grafika2/budzet-domowy/Oszczednosci-nie-rosna-dysproporcje-tak-Nowe-badanie-ujawnia-kto-spi-spokojnie-269410-150x100crop.jpg)

![BLIK na czele płatności internetowych. Nowe dane z Black Friday [© pexels] BLIK na czele płatności internetowych. Nowe dane z Black Friday](https://s3.egospodarka.pl/grafika2/sposoby-platnosci/BLIK-na-czele-platnosci-internetowych-Nowe-dane-z-Black-Friday-269782-150x100crop.jpg)

![Depresja, nadciśnienie i finanse: jak zdrowie wpływa na portfele Polaków? [© pixabay] Depresja, nadciśnienie i finanse: jak zdrowie wpływa na portfele Polaków?](https://s3.egospodarka.pl/grafika2/choroby/Depresja-nadcisnienie-i-finanse-jak-zdrowie-wplywa-na-portfele-Polakow-269661-150x100crop.jpg)

![Poduszka finansowa: na ile wystarczą nam oszczędności? [© pixabay] Poduszka finansowa: na ile wystarczą nam oszczędności?](https://s3.egospodarka.pl/grafika2/oszczedzanie/Poduszka-finansowa-na-ile-wystarcza-nam-oszczednosci-269348-150x100crop.jpg)

![Świąteczne zakupy online 2025: Ile Polacy wydadzą na święta, co chcą kupić i jakie prezenty podarują najbliższym? [© wygenerowane przez AI] Świąteczne zakupy online 2025: Ile Polacy wydadzą na święta, co chcą kupić i jakie prezenty podarują najbliższym?](https://s3.egospodarka.pl/grafika2/wydatki-swiateczne/Swiateczne-zakupy-online-2025-Ile-Polacy-wydadza-na-swieta-co-chca-kupic-i-jakie-prezenty-podaruja-najblizszym-269912-150x100crop.jpg)

![Miasta widma i pękające w szwach metropolie - czy to nas czeka w przyszłości? [© wygenerowane przez AI] Miasta widma i pękające w szwach metropolie - czy to nas czeka w przyszłości?](https://s3.egospodarka.pl/grafika2/demografia/Miasta-widma-i-pekajace-w-szwach-metropolie-czy-to-nas-czeka-w-przyszlosci-269914-150x100crop.jpg)

![Świąteczne pułapki online dla seniorów - 6 zasad bezpiecznych zakupów [© wygenerowane przez AI] Świąteczne pułapki online dla seniorów - 6 zasad bezpiecznych zakupów](https://s3.egospodarka.pl/grafika2/zakupy-internetowe/Swiateczne-pulapki-online-dla-seniorow-6-zasad-bezpiecznych-zakupow-269911-150x100crop.jpg)

![Niewidoczni, choć zdolni. Dlaczego osoby z niepełnosprawnościami wciąż są na marginesie rynku pracy? [© wygenerowane przez AI] Niewidoczni, choć zdolni. Dlaczego osoby z niepełnosprawnościami wciąż są na marginesie rynku pracy?](https://s3.egospodarka.pl/grafika2/niepelnosprawni/Niewidoczni-choc-zdolni-Dlaczego-osoby-z-niepelnosprawnosciami-wciaz-sa-na-marginesie-rynku-pracy-269909-150x100crop.jpg)

![Firmy mogą realnie obniżyć podatek od nieruchomości. Nowa interpretacja Ministra Finansów [© wygenerowane przez AI] Firmy mogą realnie obniżyć podatek od nieruchomości. Nowa interpretacja Ministra Finansów](https://s3.egospodarka.pl/grafika2/wymiar-podatku-od-nieruchomosci/Firmy-moga-realnie-obnizyc-podatek-od-nieruchomosci-Nowa-interpretacja-Ministra-Finansow-269908-150x100crop.jpg)

![Wynagrodzenia w Polsce rosną, ale nie wszędzie. Kto zyskuje, a kto traci na rynku pracy? [© wygenerowane przez AI] Wynagrodzenia w Polsce rosną, ale nie wszędzie. Kto zyskuje, a kto traci na rynku pracy?](https://s3.egospodarka.pl/grafika2/wynagrodzenia-pracownikow-fizycznych/Wynagrodzenia-w-Polsce-rosna-ale-nie-wszedzie-Kto-zyskuje-a-kto-traci-na-rynku-pracy-269907-150x100crop.jpg)

![Złośliwe modele AI - jak sztuczna inteligencja zmienia cyberataki? [© pexels] Złośliwe modele AI - jak sztuczna inteligencja zmienia cyberataki?](https://s3.egospodarka.pl/grafika2/sztuczna-inteligencja/Zlosliwe-modele-AI-jak-sztuczna-inteligencja-zmienia-cyberataki-269905-150x100crop.jpg)