Problem z dobrymi danymi makroekonomicznymi z USA

2012-10-16 13:09

Przeczytaj także: Nerwowy początek tygodnia na rynkach wschodzących

W tym roku zaś rynek przez długi czas ignorował słabe dane (również z USA) pod wpływem oczekiwań na działania banków centralnych. Dziś kolejne raporty: produkcja w USA, ZEW w Niemczech oraz rynek pracy w Polsce, a także seria ważnych wyników kwartalnych spółek.Dobre dane z USA...

Kolejne dane z amerykańskiej gospodarki sugerują, iż najgorszy w tym roku okres dekoniunktury może być już za nami. Szczególnie dobre były dane o sprzedaży detalicznej. Sprzedaż wzrosła o 1,2% m/m i był to trzeci miesiąc wyraźnego wzrostu sprzedaży w USA. W efekcie w trzecim kwartale sprzedaż wzrosła o niemal 3,5%, podczas gdy w drugim skurczyła się o ponad 1,5%. Roczna dynamika sprzedaży wyniosła 5,3% i była najwyższa od marca. Dane o sprzedaży korespondują z lepszymi danymi dotyczącymi nastrojów konsumentów oraz z lepszymi ostatnio danymi z rynku pracy.

Na tym tle trochę słabiej wygląda raport o aktywności ekonomicznej z okolic Nowego Jorku. Wskaźnik lokalnego Fed wyniósł -6,2 pkt., podczas gdy oczekiwano -4,5 pkt., choć i tak jest to wzrost z -10,4 pkt. we wrześniu, co było poziomem najniższym od 2009 roku. Widać zatem, iż przemysł uzależniony w większym stopniu od koniunktury globalnej ciągle nie radzi sobie najlepiej, ale popyt wewnętrzny, stymulowany ekspansywną polityką gospodarczą, w ostatnim czasie ożywia się. Problem z lepszymi amerykańskimi danymi jest taki, że w momencie gdy te dane pogarszały się rynki akcji rosły. Tym samym trudno uznać te raporty za jednoznaczne sygnały kupna. Mimo to ograniczają one ryzyko głębokiej korekty.

...oraz dobre dane z Polski

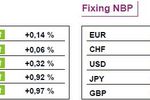

Pozytywnie zaskoczyły również dane z Polski. Inflacja na poziomie 3,8% R/R okazała się niższa niż oczekiwane przez rynek 3,9%, głównie dzięki niższym cenom żywności oraz odzieży i obuwia. Ten spadek inflacji powinien ostatecznie przesądzić o obniżce stóp procentowych w Polsce na listopadowym posiedzeniu. Jednocześnie pozytywnie zaskoczyły dane o bilansie handlowym. Nie tylko deficyt na rachunku obrotów bieżących na poziomie 633 mln EUR był niższy niż zakładał konsensus (ponad 1 mld EUR), ale zostało to osiągnięte dzięki relatywnie mocnemu eksportowi. Roczna dynamika eksportu (4,3%) była nadal pozytywna pomimo bardzo niekorzystnego efektu bazy statystycznej. To drugi miesiąc pozytywnego zaskoczenia ze strony eksportu. Teoretycznie powinno to oznaczać, iż perspektywy wzrostu polskiej gospodarki nie wyglądają tak źle. Z drugiej jednak strony, dane kłócą się z bardzo słabą publikacją dotyczącą produkcji przemysłowej za sierpień. Dane o wrześniowej produkcji poznamy w środę, zaś już dziś poznamy dane o dynamice zatrudnienia i wynagrodzeń. Oczekujemy, iż będzie to odpowiednio 0,1% i 2,8% w skali roku.

Dobre wyniki Citi, dziś m.in. Goldman Sachs, Intel i IBM

W tym tygodniu czeka nas spora ilość publikacji raportów kwartalnych amerykańskich spółek. Serię tę dobrze rozpoczął Citigroup podając wyniki lepsze od oczekiwań, zarówno w zakresie zysku na akcję (1,06 USD), jak i przychodów (19,41 mld USD). Z drugiej strony wyniki były słabsze niż wypracowane w analogicznym okresie ubiegłego roku (1,23 USD i 20,83 mld USD). Dziś przed sesją w USA wyniki podadzą m.in. Goldman Sachs, Coca Cola oraz Johnson&Johnson, zaś po sesji poznamy raporty IBM i Intela.

Na wykresach:

fot. mat. prasowe

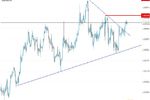

EUR/USD, m15 - na większych interwałach mamy nadal sporo niezdecydowania; ubiegły tydzień sugerował, iż korekta na fali 4 mogła zostać zakończona, co powinno zwiastować wzrosty na fali 5 (widoczne dobrze na interwale dziennym), jednak jak na razie kupującym brakuje zdecydowania; bardziej klarowanie wygląda interwał 15-minutowy, gdzie konsolidacja w formacji klina została zakończona przez byki; co więcej wybicie górą nastąpiło na początku handlu w Europie, co często pokazuje sentyment inwestorów i zapowiada pożądany kierunek na cały dzień; teoretyczny zasięg wybicia to 1,3022

fot. mat. prasowe

USD/JPY, D1 - blisko wybicia górą jest też na parze USD/JPY, gdzie ostatnio nie działo się zbyt wiele; było tak, gdyż kupujący byli ograniczani linią poprowadzoną po lokalnych szczytach, która była kilkukrotnie respektowana; niezdolność podaży do trwałego przełamania wsparcia na poziomie 78 jenów za dolara doprowadziła jednak w końcu do bardziej zdecydowanej akcji byków; w konsekwencji pojawiła się szansa na wzrosty w rejon 80,50

fot. mat. prasowe

Silver, H4 - lepsze dane z USA to generalnie złe wiadomości dla rynku metali szlachetnych; na rynku srebra konsolidacja po dłuższym okresie wzrostów zakończyła się niewielką na razie przeceną; kupujący na moment obecny próbują bronić poziomu 32,40 USD za uncję; jeśli to się nie uda, kolejnym wsparciem będzie poziom 31,27 USD

Wszystkie opinie i prognozy przedstawione w niniejszym opracowaniu są jedynie wyrazem opinii autorów w dniu publikacji.

Mocna przecenia na chińskim rynku akcji

Mocna przecenia na chińskim rynku akcji

oprac. : Przemysław Kwiecień / X-Trade Brokers DM S.A.

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![IPO 2025 na świecie: 171 mld USD i rosnąca rola sztucznej inteligencji [© pexels] IPO 2025 na świecie: 171 mld USD i rosnąca rola sztucznej inteligencji](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/IPO-2025-na-swiecie-171-mld-USD-i-rosnaca-rola-sztucznej-inteligencji-270664-150x100crop.jpg)

![Opłacalność inwestycji w praktyce. Ekspert wyjaśnia, na co zwrócić uwagę [© wygenerowane przez AI] Opłacalność inwestycji w praktyce. Ekspert wyjaśnia, na co zwrócić uwagę](https://s3.egospodarka.pl/grafika2/inwestycja/Oplacalnosc-inwestycji-w-praktyce-Ekspert-wyjasnia-na-co-zwrocic-uwage-270656-150x100crop.jpg)

![Jak przygotować skuteczną kreację do mailingu. 7 praktycznych porad [© dizain - Fotolia.com] Jak przygotować skuteczną kreację do mailingu. 7 praktycznych porad](https://s3.egospodarka.pl/grafika2/mailing/Jak-przygotowac-skuteczna-kreacje-do-mailingu-7-praktycznych-porad-219161-150x100crop.jpg)

![Linki dofollow i nofollow - jakie są różnice i czy linki nofollow mają sens? [© amathieu - fotolia.com] Linki dofollow i nofollow - jakie są różnice i czy linki nofollow mają sens?](https://s3.egospodarka.pl/grafika2/linki-sponsorowane/Linki-dofollow-i-nofollow-jakie-sa-roznice-i-czy-linki-nofollow-maja-sens-227269-150x100crop.jpg)

![Jak pisać i publikować artykuły sponsorowane. 6 najczęściej popełnianych błędów [© nikolai sorokin - fotolia.com] Jak pisać i publikować artykuły sponsorowane. 6 najczęściej popełnianych błędów](https://s3.egospodarka.pl/grafika2/artykul-sponsorowany/Jak-pisac-i-publikowac-artykuly-sponsorowane-6-najczesciej-popelnianych-bledow-228344-150x100crop.jpg)

![Od 2025 r. zmiany m.in. w składkach ZUS, składce zdrowotnej, podatku VAT i podatku od nieruchomości. Co warto wiedzieć już teraz? [© ksushsh - Fotolia.com] Od 2025 r. zmiany m.in. w składkach ZUS, składce zdrowotnej, podatku VAT i podatku od nieruchomości. Co warto wiedzieć już teraz?](https://s3.egospodarka.pl/grafika2/skladki-ZUS/Od-2025-r-zmiany-m-in-w-skladkach-ZUS-skladce-zdrowotnej-podatku-VAT-i-podatku-od-nieruchomosci-Co-warto-wiedziec-juz-teraz-262291-150x100crop.jpg)

Jak kupić pierwsze mieszkanie? Eksperci podpowiadają

Jak kupić pierwsze mieszkanie? Eksperci podpowiadają

![Kredyty mieszkaniowe: para kupi o 10 m2 więcej niż rok temu [© pexels] Kredyty mieszkaniowe: para kupi o 10 m2 więcej niż rok temu](https://s3.egospodarka.pl/grafika2/sila-nabywcza/Kredyty-mieszkaniowe-para-kupi-o-10-m2-wiecej-niz-rok-temu-269604-150x100crop.jpg)

![Jak Polacy oszczędzają pieniądze? Najważniejsze cele finansowe na 2026 [© pexels] Jak Polacy oszczędzają pieniądze? Najważniejsze cele finansowe na 2026](https://s3.egospodarka.pl/grafika2/oszczedzanie/Jak-Polacy-oszczedzaja-pieniadze-Najwazniejsze-cele-finansowe-na-2026-270535-150x100crop.jpg)

![Najlepsze lokaty 2026? Średnie oprocentowanie spadło poniżej 4,7% [© pexels] Najlepsze lokaty 2026? Średnie oprocentowanie spadło poniżej 4,7%](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-2026-Srednie-oprocentowanie-spadlo-ponizej-4-7-270611-150x100crop.jpg)

![Kieszonkowe dla dziecka, czyli nauka zarządzania budżetem domowym [© AntonioDiaz - Fotolia.com] Kieszonkowe dla dziecka, czyli nauka zarządzania budżetem domowym](https://s3.egospodarka.pl/grafika2/kieszonkowe/Kieszonkowe-dla-dziecka-czyli-nauka-zarzadzania-budzetem-domowym-247450-150x100crop.jpg)

![AI gap coraz bliżej? Firmy inwestują w technologię, nie w rekrutację [© pexels] AI gap coraz bliżej? Firmy inwestują w technologię, nie w rekrutację](https://s3.egospodarka.pl/grafika2/HR/AI-gap-coraz-blizej-Firmy-inwestuja-w-technologie-nie-w-rekrutacje-270720-150x100crop.jpg)

![Kupno auta to dopiero początek. Przewodnik po formalnościach, terminach i karach za ich niedopełnienie [© wygenerowane przez AI] Kupno auta to dopiero początek. Przewodnik po formalnościach, terminach i karach za ich niedopełnienie](https://s3.egospodarka.pl/grafika2/kupno-samochodu/Kupno-auta-to-dopiero-poczatek-Przewodnik-po-formalnosciach-terminach-i-karach-za-ich-niedopelnienie-270667-150x100crop.jpg)

![Umiejętności, których nie zastąpi AI. Jak budować sukces w erze sztucznej inteligencji? [© wygenerowane przez AI] Umiejętności, których nie zastąpi AI. Jak budować sukces w erze sztucznej inteligencji?](https://s3.egospodarka.pl/grafika2/kompetencje-przyszlosci/Umiejetnosci-ktorych-nie-zastapi-AI-Jak-budowac-sukces-w-erze-sztucznej-inteligencji-270719-150x100crop.jpg)

![Pęknięta rura: zagrożenie dla nieruchomości, zdrowia i budżetu [© pixabay] Pęknięta rura: zagrożenie dla nieruchomości, zdrowia i budżetu](https://s3.egospodarka.pl/grafika2/awaria-rur/Peknieta-rura-zagrozenie-dla-nieruchomosci-zdrowia-i-budzetu-270708-150x100crop.jpg)

![Praca w IT: gdzie spada popyt, a gdzie rosną wynagrodzenia [© pexels] Praca w IT: gdzie spada popyt, a gdzie rosną wynagrodzenia](https://s3.egospodarka.pl/grafika2/rynek-pracy/Praca-w-IT-gdzie-spada-popyt-a-gdzie-rosna-wynagrodzenia-270707-150x100crop.jpg)

![Badania internetu Gemius/PBI I 2026 [© pexels] Badania internetu Gemius/PBI I 2026](https://s3.egospodarka.pl/grafika2/badania-internetu/Badania-internetu-Gemius-PBI-I-2026-270718-150x100crop.jpg)