Najlepsze fundusze otwarte III kw. 2010

2010-10-05 13:19

Przeczytaj także: Najlepsze fundusze otwarte VIII 2010

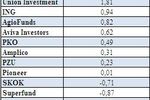

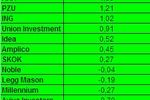

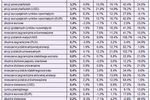

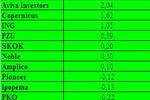

Popyt ze strony inwestorów zagranicznych oraz publikacje niższej od wcześniejszych prognoz inflacji wpłynęły na spadki rentowności polskich obligacji (co oznacza wzrost cen obligacji). Indeks Bloomberg’a skupiający wszystkie dłużne polskie papiery skarbowe o zapadalności powyżej jednego roku wzrósł w ciągu ostatniego kwartału o 2,55%. Natomiast mediana stóp zwrotu w tej grupie funduszy wyniosła 2,7%, co jak na tą klasę aktywów, jest bardzo dobrym wynikiem. Panujące na rynku długu trendy najlepiej wykorzystali zarządzający funduszem Skarbiec – Depozytywy DPW, którego jednostka uczestnictwa wzrosła aż o 5,9%. Ponad 4%-owe zyski przyniosły fundusze BPH Obligacji 2 oraz Allianz Obligacji. Ostatni z funduszy korzysta z aktywnego zarządzania portfelem, o czym świadczą wysokie różnice między zmodyfikowanym czasem trwania (MD) portfela obligacji na koniec kolejnych okresów półrocznych.

Zmodyfikowany czas trwania to miara, która pozwala ocenić jaki wpływ ma zmiana rynkowych stóp procentowych na zmianę ceny portfela obligacji. Wartość MD dla portfela Allianz Obligacji na koniec pierwszego półrocza (6,22) oznacza, że jeżeli rynkowa stopa procentowa spanie o 0,1 punktu procentowego to procentowa zmiana ceny portfela obligacji zmieni się w przybliżeniu o 0,622%. Im wyższy jest zmodyfikowany czas trwania, tym wyższa jest zmienność obligacji. Wyniki funduszu Allianz Obligacji obrazują jak trudnym zadaniem jest aktywne zarządzanie portfelem oraz trafne prognozowanie przyszłych rynkowych stóp procentowych. Choć ostatni kwartał okazał się bardzo dobry pod względem wyników, to stopa zwrotu za ostatnie 6 miesięcy jest dla niego wciąż ujemna.

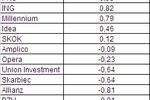

Po lipcowych wzrostach i sierpniowej korekcie, wrzesień był tym miesiącem, który doprowadził indeks szerokiego rynku WIG na nowe szczyty trwającej od lutego 2009 hossy. Natomiast indeksowi amerykańskich akcji - S&P500 do pokonania kwietniowych szczytów brakuje jeszcze około 80 punktów, czyli wzrostów o kolejne 7%. Wysokie poziomy indeksów akcji polskich to m.in. pokłosie wzrostów na światowych giełdach (przede wszystkim na rynkach wschodzących), jak również dobrych danych makroekonomicznych napływających z naszego „podwórka”. Szczególnie dobrze wypadł wrześniowy wskaźnik PMI dla Polski, który wzrósł do najwyższego poziomu od blisko 4 lat, co jest bardzo dobrym prognostykiem dla przyszłej produkcji przemysłowej w naszym kraju. Również wskaźnik wyprzedzający CLI dla Polski obliczany przez OECD nadal pozostaje w trendzie wzrostem, co historycznie, w większości przypadków, zwiastowało dalszą poprawę koniunktury na giełdzie.

W ostatnich tygodniach września również indeks WIG20 stoczył bój o osiągnięcie nowych rocznych maksimów. Indeks obrazujący zachowania Blue chipów notowanych na warszawskiej giełdzie miał o tyle utrudnione zadanie, że jest indeksem cenowym. Oznacza to, że wypłacane dywidendy przez spółki wschodzące w jego skład pomniejszają wartość indeksu. Dlatego też, gdyby skorygować WIG20 o wypłaty części zysków dla akcjonariuszy, to notowałby on już wcześniej nowe rekordy.

Obserwując wykresy wydaje się, że w najbliższym czasie indeks WIG20 będzie próbował ostatecznie rozprawić z kwietniowym maksimum, a trwający trend wzrostowy powinien mu w tym pomóc. Z drugiej strony, wysokie notowania indeksów sprawiają, iż inwestorzy chętniej myślą o realizacji części zysków – szczególnie jeśli pojawiłyby się negatywne przesłanki z globalnych rynków. Taki scenariusz mógłby okazać się pretekstem dla korekty ostatnich wzrostów. W tej sytuacji punktem wsparcia powinny okazać się poziomy w okolicach 2550-2560, oraz 2500 punktów.

Do pobrania:

![Najlepsze fundusze otwarte IX 2011 [© denphumi - Fotolia.com] Najlepsze fundusze otwarte IX 2011](https://s3.egospodarka.pl/grafika/najlepsze-fundusze-inwestycyjne/Najlepsze-fundusze-otwarte-IX-2011-iQjz5k.jpg) Najlepsze fundusze otwarte IX 2011

Najlepsze fundusze otwarte IX 2011

1 2

oprac. : Marek Arent / expander

![Najlepsze fundusze otwarte VIII 2011 [© denphumi - Fotolia.com] Najlepsze fundusze otwarte VIII 2011](https://s3.egospodarka.pl/grafika/najlepsze-fundusze-inwestycyjne/Najlepsze-fundusze-otwarte-VIII-2011-iQjz5k.jpg)

![Najlepsze fundusze otwarte VII 2011 [© denphumi - Fotolia.com] Najlepsze fundusze otwarte VII 2011](https://s3.egospodarka.pl/grafika/najlepsze-fundusze-inwestycyjne/Najlepsze-fundusze-otwarte-VII-2011-iQjz5k.jpg)

![Najlepsze fundusze otwarte V 2011 [© denphumi - Fotolia.com] Najlepsze fundusze otwarte V 2011](https://s3.egospodarka.pl/grafika/najlepsze-fundusze-inwestycyjne/Najlepsze-fundusze-otwarte-V-2011-iQjz5k.jpg)

![Najlepsze fundusze otwarte IV 2011 [© denphumi - Fotolia.com] Najlepsze fundusze otwarte IV 2011](https://s3.egospodarka.pl/grafika/najlepsze-fundusze-inwestycyjne/Najlepsze-fundusze-otwarte-IV-2011-iQjz5k.jpg)

![IPO 2025 na świecie: 171 mld USD i rosnąca rola sztucznej inteligencji [© pexels] IPO 2025 na świecie: 171 mld USD i rosnąca rola sztucznej inteligencji](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/IPO-2025-na-swiecie-171-mld-USD-i-rosnaca-rola-sztucznej-inteligencji-270664-150x100crop.jpg)

![Opłacalność inwestycji w praktyce. Ekspert wyjaśnia, na co zwrócić uwagę [© wygenerowane przez AI] Opłacalność inwestycji w praktyce. Ekspert wyjaśnia, na co zwrócić uwagę](https://s3.egospodarka.pl/grafika2/inwestycja/Oplacalnosc-inwestycji-w-praktyce-Ekspert-wyjasnia-na-co-zwrocic-uwage-270656-150x100crop.jpg)

![Skuteczny mailing. Jaka lista mailingowa i targetowanie będą najlepsze? [© georgejmclittle - Fotolia.com] Skuteczny mailing. Jaka lista mailingowa i targetowanie będą najlepsze?](https://s3.egospodarka.pl/grafika2/mailing/Skuteczny-mailing-Jaka-lista-mailingowa-i-targetowanie-beda-najlepsze-216468-150x100crop.jpg)

![13 najczęstszych błędów przy wysyłaniu mailingu [© taramara78 - Fotolia.com] 13 najczęstszych błędów przy wysyłaniu mailingu](https://s3.egospodarka.pl/grafika2/mailing/13-najczestszych-bledow-przy-wysylaniu-mailingu-228007-150x100crop.jpg)

![Artykuł natywny, czyli jaki? Jak napisać dobry artykuł natywny? [© Trueffelpix - Fotolia.com] Artykuł natywny, czyli jaki? Jak napisać dobry artykuł natywny?](https://s3.egospodarka.pl/grafika2/artykul-natywny/Artykul-natywny-czyli-jaki-Jak-napisac-dobry-artykul-natywny-215898-150x100crop.jpg)

Jak kupić pierwsze mieszkanie? Eksperci podpowiadają

Jak kupić pierwsze mieszkanie? Eksperci podpowiadają

![Kredyty mieszkaniowe: para kupi o 10 m2 więcej niż rok temu [© pexels] Kredyty mieszkaniowe: para kupi o 10 m2 więcej niż rok temu](https://s3.egospodarka.pl/grafika2/sila-nabywcza/Kredyty-mieszkaniowe-para-kupi-o-10-m2-wiecej-niz-rok-temu-269604-150x100crop.jpg)

![Najlepsze lokaty 2026? Średnie oprocentowanie spadło poniżej 4,7% [© pexels] Najlepsze lokaty 2026? Średnie oprocentowanie spadło poniżej 4,7%](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-2026-Srednie-oprocentowanie-spadlo-ponizej-4-7-270611-150x100crop.jpg)

![Jak Polacy oszczędzają pieniądze? Najważniejsze cele finansowe na 2026 [© pexels] Jak Polacy oszczędzają pieniądze? Najważniejsze cele finansowe na 2026](https://s3.egospodarka.pl/grafika2/oszczedzanie/Jak-Polacy-oszczedzaja-pieniadze-Najwazniejsze-cele-finansowe-na-2026-270535-150x100crop.jpg)

![Kieszonkowe dla dziecka, czyli nauka zarządzania budżetem domowym [© AntonioDiaz - Fotolia.com] Kieszonkowe dla dziecka, czyli nauka zarządzania budżetem domowym](https://s3.egospodarka.pl/grafika2/kieszonkowe/Kieszonkowe-dla-dziecka-czyli-nauka-zarzadzania-budzetem-domowym-247450-150x100crop.jpg)

![Cicha epidemia: popularne napoje dosłownie "rozpuszczają" zęby Polaków [© wygenerowane przez AI] Cicha epidemia: popularne napoje dosłownie "rozpuszczają" zęby Polaków](https://s3.egospodarka.pl/grafika2/zeby/Cicha-epidemia-popularne-napoje-doslownie-rozpuszczaja-zeby-Polakow-270722-150x100crop.jpg)

![AI zabierze Ci pracę? Sprawdź, jak się przygotować na zawodową rewolucję [© wygenerowane przez AI] AI zabierze Ci pracę? Sprawdź, jak się przygotować na zawodową rewolucję](https://s3.egospodarka.pl/grafika2/przekwalifikowanie-zawodowe/AI-zabierze-Ci-prace-Sprawdz-jak-sie-przygotowac-na-zawodowa-rewolucje-270668-150x100crop.jpg)

![AI gap coraz bliżej? Firmy inwestują w technologię, nie w rekrutację [© pexels] AI gap coraz bliżej? Firmy inwestują w technologię, nie w rekrutację](https://s3.egospodarka.pl/grafika2/HR/AI-gap-coraz-blizej-Firmy-inwestuja-w-technologie-nie-w-rekrutacje-270720-150x100crop.jpg)

![Kupno auta to dopiero początek. Przewodnik po formalnościach, terminach i karach za ich niedopełnienie [© wygenerowane przez AI] Kupno auta to dopiero początek. Przewodnik po formalnościach, terminach i karach za ich niedopełnienie](https://s3.egospodarka.pl/grafika2/kupno-samochodu/Kupno-auta-to-dopiero-poczatek-Przewodnik-po-formalnosciach-terminach-i-karach-za-ich-niedopelnienie-270667-150x100crop.jpg)

![Umiejętności, których nie zastąpi AI. Jak budować sukces w erze sztucznej inteligencji? [© wygenerowane przez AI] Umiejętności, których nie zastąpi AI. Jak budować sukces w erze sztucznej inteligencji?](https://s3.egospodarka.pl/grafika2/kompetencje-przyszlosci/Umiejetnosci-ktorych-nie-zastapi-AI-Jak-budowac-sukces-w-erze-sztucznej-inteligencji-270719-150x100crop.jpg)

![Pęknięta rura: zagrożenie dla nieruchomości, zdrowia i budżetu [© pixabay] Pęknięta rura: zagrożenie dla nieruchomości, zdrowia i budżetu](https://s3.egospodarka.pl/grafika2/awaria-rur/Peknieta-rura-zagrozenie-dla-nieruchomosci-zdrowia-i-budzetu-270708-150x100crop.jpg)

![Praca w IT: gdzie spada popyt, a gdzie rosną wynagrodzenia [© pexels] Praca w IT: gdzie spada popyt, a gdzie rosną wynagrodzenia](https://s3.egospodarka.pl/grafika2/rynek-pracy/Praca-w-IT-gdzie-spada-popyt-a-gdzie-rosna-wynagrodzenia-270707-150x100crop.jpg)