Regularne oszczędzanie a wysokość emerytury

2010-03-17 07:15

Przeczytaj także: Oszczędzanie na emeryturę: nie licz na ZUS

Inwestuj zawsze ten sam odsetek wynagrodzenia

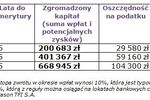

Jeśli zdecydujemy się tylko na oszczędzanie określonej niezmiennej kwoty np. 100 czy 200 zł, to już po kilku latach może być ona zbyt mała, by w momencie przejścia na emeryturę zapewnić utrzymanie poziomu życia, do jakiego będziemy przyzwyczajeni. Wszystko ze względu na wzrost wynagrodzeń. Z powodu podwyższania kwalifikacji, zdobywania doświadczenia zawodowego i awansów zarabiamy więcej. Nasze pensje rosną też z powodu urealniania wynagrodzeń, czyli korygowania ich o wskaźnik inflacji. Ekonomicznie uzasadnione jest więc proporcjonalne do wzrostu wynagrodzeń zwiększanie sumy regularnych inwestycji. Dlatego też zamiast ustalać ich wielkość w postaci stałej kwoty, zdecydowanie lepiej jest z góry określić sobie procentową część naszego wynagrodzenia jaką zamierzamy inwestować.

Szczególnie dotyczy to osób o ponadprzeciętnych dochodach, bowiem składki emerytalne są odprowadzane tylko od uposażeń nieprzekraczających trzydziestokrotności średniego wynagrodzenia. Jeśli państwo zwalnia te pieniądze z konieczności zapłaty składki na ZUS, warto samodzielnie odłożyć większą ich cześć, niż to ma miejsce w wypadku dochodów od których składki już opłacono.

Nie ulegaj pokusie wcześniejszego wydawania

Nasze codzienne życie jest pełne pokus, szczególnie w czasach gdy większość społeczeństwa prowadzi konsumpcyjny tryb życia. Może rodzić to wielką ochotę, by wcześniej, przed emeryturą, wydać choćby cześć zaoszczędzonych środków. W takich sytuacjach często podpieramy się niczym nieuzasadnionym optymizmem, twierdząc, że łatwo w przyszłości uda nam się zrekompensować wydane środki. Nic bardziej mylnego, wcześniejsza wypłata często może zniweczyć długotrwałe wysiłki. Po pierwszej dokonanej wypłacie, ciężko będzie odmówić sobie kolejnych. Poza tym, odrobienie powstałego w ten sposób niedoboru nie będzie wcale łatwe i tanie.

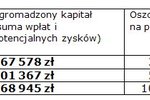

Zakładając, że w momencie przejścia na emeryturę chcemy dysponować kwotą 500 tys. zł musimy od 35 roku życia przez 30 lat oszczędzać po 428 zł miesięcznie. Jeśli jednak wiedzieni pokusą po 20 latach oszczędzania wypłacimy sobie kwotę 50 tys. zł (na przykład na zakup samochodu), to by spełnić nasze pierwotne założenia musimy zwiększyć miesięczną kwotę oszczędności z 428 zł do 1000 zł.

Pamiętajmy, że odpowiednia wielkość naszej emerytury jest ważniejsza niż zdecydowana większość innych powodów, które mogłyby nas skłonić uszczuplenia przeznaczonego na ten cel kapitału.

Włącz autopilota, wyłącz emocje

Zdecydowanie trzeba unikać sytuacji w której co miesiąc samodzielnie wykonujemy przelew z rachunku bieżącego na oszczędnościowy. To bowiem regularnie będzie wywoływało dodatkowe wątpliwości, czy aby nie ma przyjemniejszych sposobów na wydatnie tych pieniędzy. Będzie też skłaniało do sprawdzenia ile już oszczędziliśmy, co w okresach gorszej koninktury na rynkach może spowodować zniechęcenie prowadzące do rezygnacji z regularnego inwestowania. Znacznie lepiej jest ustawić zlecenie stałe, które już bez naszego udziału będzie dokonywało automatycznego transferu na odpowiedni rachunek.

Warto pamiętać, że pieniądze oszczędzane w długiej perspektywie, bardzo lubią spokój. I spokój taki warto im zapewnić. Nie powinniśmy więc ekscytować się bieżącymi wydarzeniami giełdowymi. Te bowiem w wypadku oszczędzania na emeryturę mają niewielkie znaczenie. Najlepiej sprawdzać swój „emerytalny” portfel inwestycyjny nie częściej niż raz na rok, i to tylko po to aby dopasować go do ustalonej na początku struktury aktywów (patrz porada nr 8).

Pracownicy budżetówki a wysokość emerytury

Pracownicy budżetówki a wysokość emerytury

oprac. : Rafał Lerski, Paweł Majtkowski / expander

![Limit wpłat na IKE bez zmian w 2010? [© denphumi - Fotolia.com] Limit wpłat na IKE bez zmian w 2010?](https://s3.egospodarka.pl/grafika/IKE/Limit-wplat-na-IKE-bez-zmian-w-2010-iQjz5k.jpg)

![Co czeka Indywidulane Konta Emerytalne? [© denphumi - Fotolia.com] Co czeka Indywidulane Konta Emerytalne?](https://s3.egospodarka.pl/grafika/IKE/Co-czeka-Indywidulane-Konta-Emerytalne-iQjz5k.jpg)

![Coraz mniej Polaków boi się emerytury, coraz więcej na nią dodatkowo oszczędza [© wygenerowane przez AI] Coraz mniej Polaków boi się emerytury, coraz więcej na nią dodatkowo oszczędza](https://s3.egospodarka.pl/grafika2/oszczedzanie-na-emeryture/Coraz-mniej-Polakow-boi-sie-emerytury-coraz-wiecej-na-nia-dodatkowo-oszczedza-269164-150x100crop.jpg)

![IPO 2025 na świecie: 171 mld USD i rosnąca rola sztucznej inteligencji [© pexels] IPO 2025 na świecie: 171 mld USD i rosnąca rola sztucznej inteligencji](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/IPO-2025-na-swiecie-171-mld-USD-i-rosnaca-rola-sztucznej-inteligencji-270664-150x100crop.jpg)

![Opłacalność inwestycji w praktyce. Ekspert wyjaśnia, na co zwrócić uwagę [© wygenerowane przez AI] Opłacalność inwestycji w praktyce. Ekspert wyjaśnia, na co zwrócić uwagę](https://s3.egospodarka.pl/grafika2/inwestycja/Oplacalnosc-inwestycji-w-praktyce-Ekspert-wyjasnia-na-co-zwrocic-uwage-270656-150x100crop.jpg)

![Remarketing - jak skutecznie podążać za klientem [© Coloures-Pic - Fotolia.com] Remarketing - jak skutecznie podążać za klientem](https://s3.egospodarka.pl/grafika2/remarketing/Remarketing-jak-skutecznie-podazac-za-klientem-219431-150x100crop.jpg)

![Content marketing - co to jest i od czego zacząć? [© patpitchaya - Fotolia.com] Content marketing - co to jest i od czego zacząć?](https://s3.egospodarka.pl/grafika2/content-marketing/Content-marketing-co-to-jest-i-od-czego-zaczac-215740-150x100crop.jpg)

![Koniec rękojmi w sprzedaży konsumenckiej [© Africa Studio - Fotolia.com.jpg] Koniec rękojmi w sprzedaży konsumenckiej](https://s3.egospodarka.pl/grafika2/ustawa-o-prawach-konsumenta/Koniec-rekojmi-w-sprzedazy-konsumenckiej-250738-150x100crop.jpg)

Jak kupić pierwsze mieszkanie? Eksperci podpowiadają

Jak kupić pierwsze mieszkanie? Eksperci podpowiadają

![Kredyty mieszkaniowe: para kupi o 10 m2 więcej niż rok temu [© pexels] Kredyty mieszkaniowe: para kupi o 10 m2 więcej niż rok temu](https://s3.egospodarka.pl/grafika2/sila-nabywcza/Kredyty-mieszkaniowe-para-kupi-o-10-m2-wiecej-niz-rok-temu-269604-150x100crop.jpg)

![Jak Polacy oszczędzają pieniądze? Najważniejsze cele finansowe na 2026 [© pexels] Jak Polacy oszczędzają pieniądze? Najważniejsze cele finansowe na 2026](https://s3.egospodarka.pl/grafika2/oszczedzanie/Jak-Polacy-oszczedzaja-pieniadze-Najwazniejsze-cele-finansowe-na-2026-270535-150x100crop.jpg)

![Najlepsze lokaty 2026? Średnie oprocentowanie spadło poniżej 4,7% [© pexels] Najlepsze lokaty 2026? Średnie oprocentowanie spadło poniżej 4,7%](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-2026-Srednie-oprocentowanie-spadlo-ponizej-4-7-270611-150x100crop.jpg)

![Kieszonkowe dla dziecka, czyli nauka zarządzania budżetem domowym [© AntonioDiaz - Fotolia.com] Kieszonkowe dla dziecka, czyli nauka zarządzania budżetem domowym](https://s3.egospodarka.pl/grafika2/kieszonkowe/Kieszonkowe-dla-dziecka-czyli-nauka-zarzadzania-budzetem-domowym-247450-150x100crop.jpg)

![AI zabierze Ci pracę? Sprawdź, jak się przygotować na zawodową rewolucję [© wygenerowane przez AI] AI zabierze Ci pracę? Sprawdź, jak się przygotować na zawodową rewolucję](https://s3.egospodarka.pl/grafika2/przekwalifikowanie-zawodowe/AI-zabierze-Ci-prace-Sprawdz-jak-sie-przygotowac-na-zawodowa-rewolucje-270668-150x100crop.jpg)

![AI gap coraz bliżej? Firmy inwestują w technologię, nie w rekrutację [© pexels] AI gap coraz bliżej? Firmy inwestują w technologię, nie w rekrutację](https://s3.egospodarka.pl/grafika2/HR/AI-gap-coraz-blizej-Firmy-inwestuja-w-technologie-nie-w-rekrutacje-270720-150x100crop.jpg)

![Kupno auta to dopiero początek. Przewodnik po formalnościach, terminach i karach za ich niedopełnienie [© wygenerowane przez AI] Kupno auta to dopiero początek. Przewodnik po formalnościach, terminach i karach za ich niedopełnienie](https://s3.egospodarka.pl/grafika2/kupno-samochodu/Kupno-auta-to-dopiero-poczatek-Przewodnik-po-formalnosciach-terminach-i-karach-za-ich-niedopelnienie-270667-150x100crop.jpg)

![Umiejętności, których nie zastąpi AI. Jak budować sukces w erze sztucznej inteligencji? [© wygenerowane przez AI] Umiejętności, których nie zastąpi AI. Jak budować sukces w erze sztucznej inteligencji?](https://s3.egospodarka.pl/grafika2/kompetencje-przyszlosci/Umiejetnosci-ktorych-nie-zastapi-AI-Jak-budowac-sukces-w-erze-sztucznej-inteligencji-270719-150x100crop.jpg)

![Pęknięta rura: zagrożenie dla nieruchomości, zdrowia i budżetu [© pixabay] Pęknięta rura: zagrożenie dla nieruchomości, zdrowia i budżetu](https://s3.egospodarka.pl/grafika2/awaria-rur/Peknieta-rura-zagrozenie-dla-nieruchomosci-zdrowia-i-budzetu-270708-150x100crop.jpg)

![Praca w IT: gdzie spada popyt, a gdzie rosną wynagrodzenia [© pexels] Praca w IT: gdzie spada popyt, a gdzie rosną wynagrodzenia](https://s3.egospodarka.pl/grafika2/rynek-pracy/Praca-w-IT-gdzie-spada-popyt-a-gdzie-rosna-wynagrodzenia-270707-150x100crop.jpg)

![Badania internetu Gemius/PBI I 2026 [© pexels] Badania internetu Gemius/PBI I 2026](https://s3.egospodarka.pl/grafika2/badania-internetu/Badania-internetu-Gemius-PBI-I-2026-270718-150x100crop.jpg)