Warto oszczędzać na wkład własny kredytu?

2009-07-23 14:04

Przeczytaj także: Jak uzbierać wkład własny?

Konto oszczędnościowe

Alternatywą może być odkładanie na koncie oszczędnościowym. Według stanu na 06.07.2009 oprocentowanie kont oszczędnościowych wynosi przeciętnie 4,15% dla kwoty 5 tys. zł. Większość kont objętych jest podatkiem Belki. Jednak przykładowo w Eurobanku, dzięki zastosowaniu dziennej kapitalizacji odsetek, oszczędności do sumy 15 tys. zł nie są opodatkowane. Ponieważ jeden klient może otworzyć w banku w sumie pięć kont, może na nich odłożyć bez podatku maksymalnie 75 tys. zł. Konto oprocentowane jest 6,06% w skali roku.

Regularne wpłaty do funduszy

Oszczędzanie na koncie czy z wykorzystaniem książeczki nie wymaga regularnych wpłat, zatem nie mobilizuje do oszczędzania. Alternatywą może być wybór programu systematycznego oszczędzania (w skrócie PSO) w jednym z TFI. Minimalna wpłata miesięczna wynosi najczęściej 50 lub 100 zł, czyli znacznie mniej, niż musi odkładać co miesiąc kredytobiorca z naszego przykładu, oszczędzający na wkład własny. W PSO nie ma zazwyczaj obowiązku dokonywania wpłat co miesiąc, wystarczy, aby uczestnik programu dokonał wpłaty raz do roku w kwocie odpowiadającej 12 miesięcznym składkom. Uczestnicy mają do wyboru od kilku do kilkunastu funduszy, do których trafia składka. Jeśli są to subfundusze funkcjonujące pod jednym „parasolem” uczestnik ma możliwość transferu środków między nimi bez konieczności każdorazowego opłacania podatku Belki. To podnosi efektywność inwestycji. Minimalny okres oszczędzania wynosi 3,5 lub 10 lat.

fot. mat. prasowe

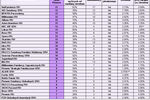

Wybrane programy systematycznego oszczędzania w TFI

Wybrane programy systematycznego oszczędzania w TFI

Bogata jest też oferta programów regularnego oszczędzania z wykorzystaniem ubezpieczeniowych funduszy kapitałowych. W przypadku takich produktów minimalny okres oszczędzania jest jednak dłuższy i wynosi zazwyczaj 10 lat lub więcej. Dlatego nie jest to najlepszy wybór dla kredytobiorcy z naszego przykładu, który oszczędza przez pięć lat. Jeżeli jednak osoba, która chce kupić mieszkanie oszczędza już w programie np. emerytalnym, może do niego otworzyć subkonto, które nie jest ograniczone minimalnym okresem oszczędzania. Programy regularnego oszczędzania oferują towarzystwa ubezpieczeniowe, m.in. Aegon, Aviva, Axa, Credit Agricole, Generali czy Skandia. Programy oparte na ubezpieczeniowych funduszach kapitałowych oferują znacznie szerszy wybór funduszy, do których może trafiać składka. Zwykle jest to kilkadziesiąt podmiotów o różnych strategiach, inwestujących w Polsce i za granicą.

W przypadku inwestycji w fundusze, zarówno ubezpieczeniowe, jak i zarządzane przez TFI, należy pamiętać o ryzyku inwestycyjnym. Przy 5-letnim okresie inwestycyjnym z naszego przykładu, udział akcji w portfelu, nawet przy wysokiej skłonności oszczędzającego do podejmowania ryzyka, nie powinien przekraczać 30%.

![Wkład własny bardzo pożądany [© nestonik - Fotolia.com] Wkład własny bardzo pożądany](https://s3.egospodarka.pl/grafika2/wklad-wlasny/Wklad-wlasny-bardzo-pozadany-113210-150x100crop.jpg) Wkład własny bardzo pożądany

Wkład własny bardzo pożądany

oprac. : K. Siwek, J. Węglarz / expander

![Oszczędzamy na wkład własny [© Igor Mojzes - Fotolia.com] Oszczędzamy na wkład własny](https://s3.egospodarka.pl/grafika2/wklad-wlasny/Oszczedzamy-na-wklad-wlasny-125640-150x100crop.jpg)

![Nowy Ład: zakup nieruchomości bez wkładu własnego receptą na problemy mieszkaniowe? [© drubig-photo - Fotolia.com] Nowy Ład: zakup nieruchomości bez wkładu własnego receptą na problemy mieszkaniowe?](https://s3.egospodarka.pl/grafika2/Nowy-Lad/Nowy-Lad-zakup-nieruchomosci-bez-wkladu-wlasnego-recepta-na-problemy-mieszkaniowe-238464-150x100crop.jpg)

![Wkład własny barierą dla kupujących pierwsze mieszkanie. Rząd pomoże? [© drubig-photo - Fotolia.com] Wkład własny barierą dla kupujących pierwsze mieszkanie. Rząd pomoże?](https://s3.egospodarka.pl/grafika2/pierwsze-mieszkanie/Wklad-wlasny-bariera-dla-kupujacych-pierwsze-mieszkanie-Rzad-pomoze-234521-150x100crop.jpg)

![Jak Polacy zdobywają wkład własny? [© Fotowerk - Fotolia.com] Jak Polacy zdobywają wkład własny?](https://s3.egospodarka.pl/grafika2/oszczedzanie/Jak-Polacy-zdobywaja-wklad-wlasny-137437-150x100crop.jpg)

![Wkład własny zbierzemy w mniej niż 20 miesięcy [© Picture-Factory - Fotolia.com] Wkład własny zbierzemy w mniej niż 20 miesięcy](https://s3.egospodarka.pl/grafika2/wklad-wlasny/Wklad-wlasny-zbierzemy-w-mniej-niz-20-miesiecy-136172-150x100crop.jpg)

![Jak zaoszczędzić na wkład własny? [© Fotowerk - Fotolia.com] Jak zaoszczędzić na wkład własny?](https://s3.egospodarka.pl/grafika2/oszczedzanie/Jak-zaoszczedzic-na-wklad-wlasny-135373-150x100crop.jpg)

![Młode pokolenie odrzuca luksus. Czym jest dla niego sukces finansowy? [© Freepik] Młode pokolenie odrzuca luksus. Czym jest dla niego sukces finansowy?](https://s3.egospodarka.pl/grafika2/sukces-finansowy/Mlode-pokolenie-odrzuca-luksus-Czym-jest-dla-niego-sukces-finansowy-268095-150x100crop.jpg)

![Gold Butter Index, czyli inflacja od kuchni. Sprawdź porównanie cen masła i złota w ostatniej dekadzie [© wygenerowane przez AI] Gold Butter Index, czyli inflacja od kuchni. Sprawdź porównanie cen masła i złota w ostatniej dekadzie](https://s3.egospodarka.pl/grafika2/ceny-zlota/Gold-Butter-Index-czyli-inflacja-od-kuchni-Sprawdz-porownanie-cen-masla-i-zlota-w-ostatniej-dekadzie-268060-150x100crop.png)

![Jak korzystnie przelewać pieniądze do Polski pracując za granicą? [© v.poth - Fotolia.com] Jak korzystnie przelewać pieniądze do Polski pracując za granicą?](https://s3.egospodarka.pl/grafika2/przelewy/Jak-korzystnie-przelewac-pieniadze-do-Polski-pracujac-za-granica-230796-150x100crop.jpg)

![Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych jeszcze w maju [© sasun Bughdaryan - Fotolia.com] Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych jeszcze w maju](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Ranking-lokat-i-kont-oszczednosciowych-Przeglad-mozliwosci-dostepnych-jeszcze-w-maju-266937-150x100crop.jpg)

![Skuteczny mailing. Jaka lista mailingowa i targetowanie będą najlepsze? [© georgejmclittle - Fotolia.com] Skuteczny mailing. Jaka lista mailingowa i targetowanie będą najlepsze?](https://s3.egospodarka.pl/grafika2/mailing/Skuteczny-mailing-Jaka-lista-mailingowa-i-targetowanie-beda-najlepsze-216468-150x100crop.jpg)

![Ważne limity dla prowadzących działalność gospodarczą w 2024 roku [© Andrey Popov - Fotolia.com] Ważne limity dla prowadzących działalność gospodarczą w 2024 roku](https://s3.egospodarka.pl/grafika2/dzialalnosc-gospodarcza/Wazne-limity-dla-prowadzacych-dzialalnosc-gospodarcza-w-2024-roku-263860-150x100crop.jpg)

![Ceny mieszkań nieznacznie spadły, ale to rata kredytu zaskoczyła [© Freepik] Ceny mieszkań nieznacznie spadły, ale to rata kredytu zaskoczyła [© Freepik]](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Ceny-mieszkan-nieznacznie-spadly-ale-to-rata-kredytu-zaskoczyla-267988-50x33crop.jpg) Ceny mieszkań nieznacznie spadły, ale to rata kredytu zaskoczyła

Ceny mieszkań nieznacznie spadły, ale to rata kredytu zaskoczyła

![Wyniki TFI i funduszy inwestycyjnych I-VI 2012 [© Piotr Adamowicz - Fotolia.com] Wyniki TFI i funduszy inwestycyjnych I-VI 2012](https://s3.egospodarka.pl/grafika2/towarzystwa-funduszy-inwestycyjnych/Wyniki-TFI-i-funduszy-inwestycyjnych-I-VI-2012-107818-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Długi Polaków wynoszą 84,7 mld zł [© Freepik] Długi Polaków wynoszą 84,7 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-wynosza-84-7-mld-zl-265322-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe V 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe V 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-V-2025-r-266990-150x100crop.jpg)

![Tajemniczy Przedsiębiorca w banku. Jak wypadła ocena? [© Antonio - Fotolia.com] Tajemniczy Przedsiębiorca w banku. Jak wypadła ocena?](https://s3.egospodarka.pl/grafika2/banki/Tajemniczy-Przedsiebiorca-w-banku-Jak-wypadla-ocena-188815-150x100crop.jpg)

![Polacy coraz chętniej kupują marki własne. Trafia do nich już co czwarta złotówka wydana na FMCG [© wygenerowane przez AI] Polacy coraz chętniej kupują marki własne. Trafia do nich już co czwarta złotówka wydana na FMCG](https://s3.egospodarka.pl/grafika2/marki-wlasne/Polacy-coraz-chetniej-kupuja-marki-wlasne-Trafia-do-nich-juz-co-czwarta-zlotowka-wydana-na-FMCG-268107-150x100crop.png)

![Jawność wynagrodzeń - krok po kroku. Praktyczny poradnik dla pracodawców: jak przygotować się do nowych obowiązków [© wygenerowane przez AI] Jawność wynagrodzeń - krok po kroku. Praktyczny poradnik dla pracodawców: jak przygotować się do nowych obowiązków](https://s3.egospodarka.pl/grafika2/transparentnosc-wynagrodzen/Jawnosc-wynagrodzen-krok-po-kroku-Praktyczny-poradnik-dla-pracodawcow-jak-przygotowac-sie-do-nowych-obowiazkow-268043-150x100crop.png)

![Eko-przywództwo - zrelaksowany lider to korzyść dla wszystkich [© Freepik] Eko-przywództwo - zrelaksowany lider to korzyść dla wszystkich](https://s3.egospodarka.pl/grafika2/przywodztwo/Eko-przywodztwo-zrelaksowany-lider-to-korzysc-dla-wszystkich-268099-150x100crop.jpg)

![Sprawdź e-Doręczenia i nie przegap ważnej sprawy na wakacjach [© Freepik] Sprawdź e-Doręczenia i nie przegap ważnej sprawy na wakacjach](https://s3.egospodarka.pl/grafika2/e-Doreczenia/Sprawdz-e-Doreczenia-i-nie-przegap-waznej-sprawy-na-wakacjach-268094-150x100crop.jpg)

![Porzucony bagaż na lotnisku - jakie sankcje czekają właściciela i co z innymi pasażerami? [© wygenerowane przez AI] Porzucony bagaż na lotnisku - jakie sankcje czekają właściciela i co z innymi pasażerami?](https://s3.egospodarka.pl/grafika2/lotnisko/Porzucony-bagaz-na-lotnisku-jakie-sankcje-czekaja-wlasciciela-i-co-z-innymi-pasazerami-268100-150x100crop.png)

![Praca sezonowa w Polsce: pracownicy wolą rolnictwo od magazynu [© wygenerowane przez AI] Praca sezonowa w Polsce: pracownicy wolą rolnictwo od magazynu](https://s3.egospodarka.pl/grafika2/rynek-pracy/Praca-sezonowa-w-Polsce-pracownicy-wola-rolnictwo-od-magazynu-268065-150x100crop.png)