Fundusze inwestycyjne: dekalog klienta

2007-09-10 13:01

Przeczytaj także: Fundusze zagraniczne do systematycznego oszczędzania

Nie ryzykuj ponad miarę

Klient funduszu powinien uwzględniać swój własny apetyt na ryzyko. Jeśli giełdowe korekty powodują, że nie puszczają mu nerwy, nawet jeśli na parkiecie zainwestował jedynie niewielką część swojego kapitału, to powinien takie inwestycje ograniczyć. W końcu zdrowie jest najważniejsze.

Wyniki to historia

W reklamach fundusze chwalą się wynikami osiągniętymi w przeszłości. Co prawda po interwencji Komisji Nadzoru Finansowego wyraźnie podkreślają, że historyczne wyniki nie są gwarancją przyszłych osiągnięć, ale nadal cyfry te robią wrażenie. Przypomnijmy, ostatnie 5 lat to średnio 280 proc. zysku. A co fundusze akcji mogły powiedzieć 5 lat temu? W 2002 roku stopa zwrotu za ostatnie pięć lat była ujemna! Średnia strata wyniosła 22 proc. Trzeba więc pamiętać, że bessa jest trwałym elementem giełdowego cyklu, i wcześniej czy później dopadnie każdego. Pamiętajmy, długoterminowo akcje przynoszą i tak najlepsze wyniki, ale nie zawsze takie jak podczas hossy.

Fiskus czeka na swoje

Od tego co zarobimy w funduszach inwestycyjnych trzeba zapłacić 19-proc. podatek od zysków kapitałowych. Trzeba to uwzględniać licząc rzeczywiste stopy zwrotu. I tu kłaniają się fundusze parasolowe. Z ich pomocą można zapłacić nieco mniejszy podatek, bo nie są nim obciążone konwersje pomiędzy funduszami. Podatek płaci się dopiero na końcu, co daje szansę na wyższe zyski. W ostatnich tygodniach fundusze parasolowe były szczególnie przydatne. Inwestor, który 5 lat temu zainwestował 10 tys. PLN, i zarobił wspomniane 280 proc. na koncie w funduszu miał 38 tys. PLN. Gdyby zdecydował się wypłacić pieniądze z funduszu akcji, i na czas korekty przenieść pieniądze do bezpiecznego funduszu musiałby zapłacić 5320 PLN podatku, czyli na jego dalsze zyski pracowałoby już tylko 32 680 PLN. Gdyby podobną operację wykonał przenosząc się w ramach funduszu parasolowego, to nadal dysponowały kwotą 38 tys. PLN.

Fundusze nie są za darmo

Decydując się na kupno jednostek jakiegokolwiek funduszu warto sprawdzić jakie pobiera prowizje. W przypadku funduszy akcji opłata sięga nawet 5 proc. wpłacanych środków, i jest tym niższa im bezpieczniejszy fundusz wybieramy. Drugi rodzaj opłaty, to opłata za zarządzanie, pobierana od całości aktywów, ale publikowane przez fundusze wyniki już ją uwzględniają.

Odwaga może się przydać

Widząc jak z dnia na dzień topnieją oszczędności rośnie chęć by wycofać pieniądze. Czasem jednak warto opanować strach, i przeczekać zły okres. Widać, że po gwałtownej fali spadków indeksy warszawskiej giełdy odreagowują, a co za tym idzie straty odrabiają fundusze. Umorzenia jednostek funduszy mogą się okazać klasycznym przykładem wychodzenia z inwestycji „w dołku”. Jeśli inwestujemy długoterminowo, nie można dać się wystraszyć krótkoterminowym korektom.

Chciwość jest dobra?

Tak przynajmniej uważał bohater filmu „Wall Street”, twierdząc że dzięki temu uczuciu powstają fortuny. Czasami można jednak przeholować, bo początku bessy nikt nie przewidzi i czekanie na jeszcze większy zysk może się skończyć wielką stratą. Oczywiście w przypadku oszczędzania długoterminowego nie powinniśmy się obawiać zmian koniunktury. Jeśli jednak zainwestowane kilka lat temu pieniądze mamy zamiar niebawem wykorzystać, to jak pokazują ostatnie dni, czasem warto wycofać się wcześniej.

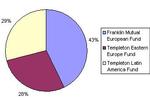

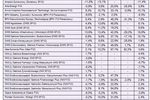

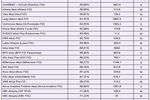

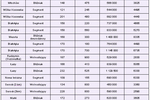

Jakie zagraniczne fundusze wybierają Polacy?

Jakie zagraniczne fundusze wybierają Polacy?

1 2

oprac. : Open Finance

![Ocena ryzyka inwestycyjnego funduszy [© dundersztyc - Fotolia.com] Ocena ryzyka inwestycyjnego funduszy](https://s3.egospodarka.pl/grafika2/fundusz-inwestycyjny/Ocena-ryzyka-inwestycyjnego-funduszy-116311-150x100crop.jpg)

![Czy warto brać kredyt hipoteczny w 2026 roku? Eksperci analizują [© pexels] Czy warto brać kredyt hipoteczny w 2026 roku? Eksperci analizują](https://s3.egospodarka.pl/grafika2/kupno-mieszkania/Czy-warto-brac-kredyt-hipoteczny-w-2026-roku-Eksperci-analizuja-270751-150x100crop.jpg)

![Tłusty Czwartek 2026: Ile zapłacisz za pączka? Przegląd cen i najgorętsze trendy smakowe [© wygenerowane przez AI] Tłusty Czwartek 2026: Ile zapłacisz za pączka? Przegląd cen i najgorętsze trendy smakowe](https://s3.egospodarka.pl/grafika2/Tlusty-Czwartek/Tlusty-Czwartek-2026-Ile-zaplacisz-za-paczka-Przeglad-cen-i-najgoretsze-trendy-smakowe-270747-150x100crop.jpg)

![Ranking kont osobistych z najlepszymi korzyściami dla klientów [© Andrey Popov - Fotolia.com] Ranking kont osobistych z najlepszymi korzyściami dla klientów](https://s3.egospodarka.pl/grafika2/konto-osobiste/Ranking-kont-osobistych-z-najlepszymi-korzysciami-dla-klientow-266814-150x100crop.jpg)

![Kiedy wysłać mailing? Jaki dzień tygodnia i godziny są najlepsze [© ra2 studio - fotolia.com] Kiedy wysłać mailing? Jaki dzień tygodnia i godziny są najlepsze](https://s3.egospodarka.pl/grafika2/mailing/Kiedy-wyslac-mailing-Jaki-dzien-tygodnia-i-godziny-sa-najlepsze-223622-150x100crop.jpg)

![Jaki podatek od nieruchomości zapłacą w 2026 r. mieszkańcy największych miast? [© wygenerowane przez AI] Jaki podatek od nieruchomości zapłacą w 2026 r. mieszkańcy największych miast?](https://s3.egospodarka.pl/grafika2/wymiar-podatku-od-nieruchomosci/Jaki-podatek-od-nieruchomosci-zaplaca-w-2026-r-mieszkancy-najwiekszych-miast-269875-150x100crop.jpg)

Jak kupić pierwsze mieszkanie? Eksperci podpowiadają

Jak kupić pierwsze mieszkanie? Eksperci podpowiadają

![Najlepsze lokaty 2026? Średnie oprocentowanie spadło poniżej 4,7% [© pexels] Najlepsze lokaty 2026? Średnie oprocentowanie spadło poniżej 4,7%](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-2026-Srednie-oprocentowanie-spadlo-ponizej-4-7-270611-150x100crop.jpg)

![Jak Polacy oszczędzają pieniądze? Najważniejsze cele finansowe na 2026 [© pexels] Jak Polacy oszczędzają pieniądze? Najważniejsze cele finansowe na 2026](https://s3.egospodarka.pl/grafika2/oszczedzanie/Jak-Polacy-oszczedzaja-pieniadze-Najwazniejsze-cele-finansowe-na-2026-270535-150x100crop.jpg)

![Gdy upada towarzystwo ubezpieczeniowe [© BillionPhotos.com - Fotolia.com] Gdy upada towarzystwo ubezpieczeniowe](https://s3.egospodarka.pl/grafika2/upadlosc/Gdy-upada-towarzystwo-ubezpieczeniowe-166797-150x100crop.jpg)

![Kieszonkowe dla dziecka, czyli nauka zarządzania budżetem domowym [© AntonioDiaz - Fotolia.com] Kieszonkowe dla dziecka, czyli nauka zarządzania budżetem domowym](https://s3.egospodarka.pl/grafika2/kieszonkowe/Kieszonkowe-dla-dziecka-czyli-nauka-zarzadzania-budzetem-domowym-247450-150x100crop.jpg)

![Co zmienia darmowy dostęp do Rejestru Cen Nieruchomości? [© pexels] Co zmienia darmowy dostęp do Rejestru Cen Nieruchomości?](https://s3.egospodarka.pl/grafika2/Rejestr-Cen-Nieruchomosci/Co-zmienia-darmowy-dostep-do-Rejestru-Cen-Nieruchomosci-270800-150x100crop.jpg)

![AI zmienia usługi dla biznesu. Jakie kompetencje najbardziej poszukiwane w BPO/SSC? [© pexels] AI zmienia usługi dla biznesu. Jakie kompetencje najbardziej poszukiwane w BPO/SSC?](https://s3.egospodarka.pl/grafika2/BPO-SSC/AI-zmienia-uslugi-dla-biznesu-Jakie-kompetencje-najbardziej-poszukiwane-w-BPO-SSC-270799-150x100crop.jpg)

![Wynagrodzenia w obsłudze klienta, czyli nawet 12% podwyżki dla doradców [© pexels] Wynagrodzenia w obsłudze klienta, czyli nawet 12% podwyżki dla doradców](https://s3.egospodarka.pl/grafika2/rynek-pracy/Wynagrodzenia-w-obsludze-klienta-czyli-nawet-12-podwyzki-dla-doradcow-270797-150x100crop.jpg)

![Ceny mieszkań 2026: ile metrów więcej w obwarzanku niż w centrum? [© pexels] Ceny mieszkań 2026: ile metrów więcej w obwarzanku niż w centrum?](https://s3.egospodarka.pl/grafika2/oferta-mieszkan/Ceny-mieszkan-2026-ile-metrow-wiecej-w-obwarzanku-niz-w-centrum-270791-150x100crop.jpg)

![Sukcesja w firmie rodzinnej: 3 pułapki, które mogą zabić Twój biznes [© wygenerowane przez AI] Sukcesja w firmie rodzinnej: 3 pułapki, które mogą zabić Twój biznes](https://s3.egospodarka.pl/grafika2/sukcesja/Sukcesja-w-firmie-rodzinnej-3-pulapki-ktore-moga-zabic-Twoj-biznes-270766-150x100crop.jpg)

![Miłość bez granic: coraz więcej ślubów z obcokrajowcami [© pexels] Miłość bez granic: coraz więcej ślubów z obcokrajowcami](https://s3.egospodarka.pl/grafika2/slub/Milosc-bez-granic-coraz-wiecej-slubow-z-obcokrajowcami-270790-150x100crop.jpg)

![Praca w parze pod lupą. Czy warto zatrudniać małżeństwa i partnerów? Zalety i pułapki [© wygenerowane przez AI] Praca w parze pod lupą. Czy warto zatrudniać małżeństwa i partnerów? Zalety i pułapki](https://s3.egospodarka.pl/grafika2/zatrudnianie-pracownikow/Praca-w-parze-pod-lupa-Czy-warto-zatrudniac-malzenstwa-i-partnerow-Zalety-i-pulapki-270789-150x100crop.jpg)