Koniec carry trade?

2007-03-15 12:35

Co ma wspólnego japońska gospodarka z globalną spekulacją? Bardzo wiele. Za sprawą zakrojonego na masową skalę procederu zwanego carry trade.

Przeczytaj także: Kredyty walutowe a ryzyko kursowe

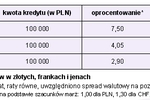

Idea mechanizmu jest prosta. Zaciągamy kredyt w walucie kraju mającego niskie stopy procentowe, jak np. Japonia. Wymieniamy jeny na walutę dającą oprocentowanie znacznie przewyższające koszt naszego kredytu i inwestujemy w denominowane w niej aktywa (np. obligacje, akcje w USA lub na rynkach wschodzących). Odsetki z zagranicznych operacji kapitałowych znacznie przewyższają koszt kredytu i interes kręci się w najlepsze. Po pewnym czasie możemy zakończyć inwestycję, odwracając transakcje: sprzedajemy dochodowe zagraniczne papiery i wracamy do wyjściowej waluty, aby spłacić swoje zobowiązania. Carry trade wygląda wręcz na perpetuum mobile.Są tutaj jednak ukryte pułapki, które mogą doprowadzić do ruiny zaślepionego widmem zysków spekulanta. Nawet w przypadku inwestycji w dość bezpieczne papiery dłużne istnieją dwa rodzaje ryzyka, których nie można bagatelizować: ryzyko stopy procentowej oraz kursu walutowego. Jest oczywiście jeszcze ryzyko rynkowe, które trzeba brać pod uwagę zwłaszcza na mniej stabilnych rynkach wschodzących. Wszystkie trzy kategorie ryzyk współistnieją, jednak jednoczesne nasilenie awersji do nich może zasiać na rynkach finansowych prawdziwą pożogę.

Ryzyko stopy procentowej

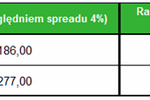

Z punktu widzenia opłacalności carry trade niekorzystne jest podwyższenie kosztu kredytu w walucie, w której spekulant się zadłużył. Obniżka stóp procentowych dla waluty docelowej również nie jest pomyślna. W obu przypadkach obniża się dyferencjał stóp proc., zmniejszając opłacalność inwestycji.

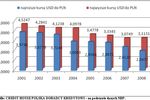

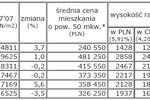

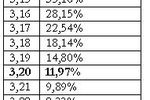

Główna stopa japońska po niedawnej podwyżce wynosi 0,5 proc. Tymczasem w USA kształtuje się ona obecnie na poziomie 5,25 proc. i powoli narasta oczekiwanie na jej obniżkę. Nawet gdyby japońskie stopy podniesiono w br. o kolejne 50 pb, a amerykańskie o tyle samo obcięto, to wciąż pozostaje 3,75 proc. różnicy na korzyść stopy dolarowej. Znacznie bardziej kuszące są liczne rynki wschodzące, gdzie lokalne stopy są dużo wyższe (np. w Brazylii 13 proc., a w Turcji aż 17,5). Nawet w razie ewentualnych głębokich cięć stóp na tamtych rynkach różnica pozostaje znaczna.

Problem w tym, że ryzyko stopy procentowej nie jest autonomiczne. Decyzje władz monetarnych są pochodną tempa rozwoju gospodarczego poszczególnych krajów. Bieżące dane makroekonomiczne kreują politykę monetarną i koszt pieniądza, przez co posiadają wielką moc rozbudzania oczekiwań rynkowych. I właśnie te oczekiwania zwykle przekładają się na nagłe ruchy na rynkach walutowych.

Przeczytaj także:

![Strategia carry trade zbyt ryzykowna Strategia carry trade zbyt ryzykowna]() Strategia carry trade zbyt ryzykowna

Strategia carry trade zbyt ryzykowna

Strategia carry trade zbyt ryzykowna

Strategia carry trade zbyt ryzykowna

oprac. : expander

Więcej na ten temat:

carry trade, kredyt walutowy, kredyt w obcej walucie, ryzyko walutowe, inwestowanie w waluty

![Kredyt w jenach podbije Polskę? [© denphumi - Fotolia.com] Kredyt w jenach podbije Polskę?](https://s3.egospodarka.pl/grafika/kredyt-w-jenach/Kredyt-w-jenach-podbije-Polske-iQjz5k.jpg)

![IPO 2025 na świecie: 171 mld USD i rosnąca rola sztucznej inteligencji [© pexels] IPO 2025 na świecie: 171 mld USD i rosnąca rola sztucznej inteligencji](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/IPO-2025-na-swiecie-171-mld-USD-i-rosnaca-rola-sztucznej-inteligencji-270664-150x100crop.jpg)

![Opłacalność inwestycji w praktyce. Ekspert wyjaśnia, na co zwrócić uwagę [© wygenerowane przez AI] Opłacalność inwestycji w praktyce. Ekspert wyjaśnia, na co zwrócić uwagę](https://s3.egospodarka.pl/grafika2/inwestycja/Oplacalnosc-inwestycji-w-praktyce-Ekspert-wyjasnia-na-co-zwrocic-uwage-270656-150x100crop.jpg)

![Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych w czerwcu 2025 [© Andrey Popov - Fotolia.com] Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych w czerwcu 2025](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Ranking-lokat-i-kont-oszczednosciowych-Przeglad-mozliwosci-dostepnych-w-czerwcu-2025-267094-150x100crop.jpg)

![Ranking chwilówek i pożyczek pozabankowych [© Karolina Chaberek - Fotolia.com] Ranking chwilówek i pożyczek pozabankowych](https://s3.egospodarka.pl/grafika2/pozyczki-pozabankowe/Ranking-chwilowek-i-pozyczek-pozabankowych-216055-150x100crop.jpg)

![Ile można dorobić do emerytury i renty? Nowe limity od 1 grudnia 2025 [© wygenerowane przez AI] Ile można dorobić do emerytury i renty? Nowe limity od 1 grudnia 2025](https://s3.egospodarka.pl/grafika2/ile-mozna-dorobic-do-emerytury/Ile-mozna-dorobic-do-emerytury-i-renty-Nowe-limity-od-1-grudnia-2025-269896-150x100crop.jpg)

Jak kupić pierwsze mieszkanie? Eksperci podpowiadają

Jak kupić pierwsze mieszkanie? Eksperci podpowiadają

![Kredyty mieszkaniowe: para kupi o 10 m2 więcej niż rok temu [© pexels] Kredyty mieszkaniowe: para kupi o 10 m2 więcej niż rok temu](https://s3.egospodarka.pl/grafika2/sila-nabywcza/Kredyty-mieszkaniowe-para-kupi-o-10-m2-wiecej-niz-rok-temu-269604-150x100crop.jpg)

![Najlepsze lokaty 2026? Średnie oprocentowanie spadło poniżej 4,7% [© pexels] Najlepsze lokaty 2026? Średnie oprocentowanie spadło poniżej 4,7%](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-2026-Srednie-oprocentowanie-spadlo-ponizej-4-7-270611-150x100crop.jpg)

![Jak Polacy oszczędzają pieniądze? Najważniejsze cele finansowe na 2026 [© pexels] Jak Polacy oszczędzają pieniądze? Najważniejsze cele finansowe na 2026](https://s3.egospodarka.pl/grafika2/oszczedzanie/Jak-Polacy-oszczedzaja-pieniadze-Najwazniejsze-cele-finansowe-na-2026-270535-150x100crop.jpg)

![Kieszonkowe dla dziecka, czyli nauka zarządzania budżetem domowym [© AntonioDiaz - Fotolia.com] Kieszonkowe dla dziecka, czyli nauka zarządzania budżetem domowym](https://s3.egospodarka.pl/grafika2/kieszonkowe/Kieszonkowe-dla-dziecka-czyli-nauka-zarzadzania-budzetem-domowym-247450-150x100crop.jpg)

![Cicha epidemia: popularne napoje dosłownie "rozpuszczają" zęby Polaków [© wygenerowane przez AI] Cicha epidemia: popularne napoje dosłownie "rozpuszczają" zęby Polaków](https://s3.egospodarka.pl/grafika2/zeby/Cicha-epidemia-popularne-napoje-doslownie-rozpuszczaja-zeby-Polakow-270722-150x100crop.jpg)

![AI zabierze Ci pracę? Sprawdź, jak się przygotować na zawodową rewolucję [© wygenerowane przez AI] AI zabierze Ci pracę? Sprawdź, jak się przygotować na zawodową rewolucję](https://s3.egospodarka.pl/grafika2/przekwalifikowanie-zawodowe/AI-zabierze-Ci-prace-Sprawdz-jak-sie-przygotowac-na-zawodowa-rewolucje-270668-150x100crop.jpg)

![AI gap coraz bliżej? Firmy inwestują w technologię, nie w rekrutację [© pexels] AI gap coraz bliżej? Firmy inwestują w technologię, nie w rekrutację](https://s3.egospodarka.pl/grafika2/HR/AI-gap-coraz-blizej-Firmy-inwestuja-w-technologie-nie-w-rekrutacje-270720-150x100crop.jpg)

![Kupno auta to dopiero początek. Przewodnik po formalnościach, terminach i karach za ich niedopełnienie [© wygenerowane przez AI] Kupno auta to dopiero początek. Przewodnik po formalnościach, terminach i karach za ich niedopełnienie](https://s3.egospodarka.pl/grafika2/kupno-samochodu/Kupno-auta-to-dopiero-poczatek-Przewodnik-po-formalnosciach-terminach-i-karach-za-ich-niedopelnienie-270667-150x100crop.jpg)

![Umiejętności, których nie zastąpi AI. Jak budować sukces w erze sztucznej inteligencji? [© wygenerowane przez AI] Umiejętności, których nie zastąpi AI. Jak budować sukces w erze sztucznej inteligencji?](https://s3.egospodarka.pl/grafika2/kompetencje-przyszlosci/Umiejetnosci-ktorych-nie-zastapi-AI-Jak-budowac-sukces-w-erze-sztucznej-inteligencji-270719-150x100crop.jpg)

![Pęknięta rura: zagrożenie dla nieruchomości, zdrowia i budżetu [© pixabay] Pęknięta rura: zagrożenie dla nieruchomości, zdrowia i budżetu](https://s3.egospodarka.pl/grafika2/awaria-rur/Peknieta-rura-zagrozenie-dla-nieruchomosci-zdrowia-i-budzetu-270708-150x100crop.jpg)

![Praca w IT: gdzie spada popyt, a gdzie rosną wynagrodzenia [© pexels] Praca w IT: gdzie spada popyt, a gdzie rosną wynagrodzenia](https://s3.egospodarka.pl/grafika2/rynek-pracy/Praca-w-IT-gdzie-spada-popyt-a-gdzie-rosna-wynagrodzenia-270707-150x100crop.jpg)