Fundusze Venture Capital: wady i zalety

2009-05-25 11:00

Przeczytaj także: Fundusze VC a umowa inwestycyjna

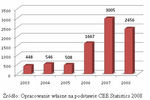

Od kilku lat można zaobserwować wzrost zainteresowania działalnością funduszy venture capital w Polsce. Owemu zainteresowaniu niekoniecznie jednak towarzyszy wzrost wiedzy na temat zasad funkcjonowania rynku wysokiego ryzyka.Efektem tego jest sytuacja, w której przedsiębiorcy rozważający możliwość skorzystania z usług funduszu, nie potrafią jasno zdefiniować charakteru inwestycji venture capital, a co za tym idzie zdiagnozować potencjalnych szans i zagrożeń dla nich samych. Portal IPO.pl postanowił zmienić ten stan rzeczy i opisać najważniejsze plusy i minusy jakie wiążą się z pozyskaniem kapitału od prywatnego inwestora.

Zaczniemy od zalet

Jedną z najważniejszych korzyści jakie daje kapitał wysokiego ryzyka jest umożliwienie realizacji nawet bardzo ryzykownych projektów bez stosownych zabezpieczeń, których np. mógłby wymagać bank. Niejednokrotnie, to jedyny sposób, by zrealizować przedsięwzięcie obarczone dużym ryzykiem już w fazie projektowania produktu, usługi lub też procesu zakładania firmy. Ma to znaczenie szczególnie gdy założyciele, ani ich najbliższe otoczenie nie dysponują odpowiednimi funduszami.

Do zalet venture capital należy również charakter zaangażowanego kapitału. W przypadku fundusz venture pozyskane środki zwiększają kapitał zakładowy spółki. Oznacza to, że firma nie ma obowiązku spłaty udzielonego finansowania, a dodatkowo nie obciążają jej żadne koszty finansowe. Zmiana struktury bilansu nie wpływa zatem negatywnie na zdolność finansową przedsiębiorstwa do zaciągania kolejnych zobowiązań.

Na pozyskanie finansowania ze strony VC mają szansę zarówno małe jak i duże przedsiębiorstwa. Większe znaczenie do rozmiaru spółki ma w tym przypadku innowacyjny, a zarazem możliwy do zrealizowania pomył oraz odpowiednio wykwalifikowana kadra zarządzająca. Można zatem powiedzieć, że o ile dla banku innowacyjność jest synonimem niepewności i zagrożenia, to dla funduszu venture capital może być czynnikiem, który zwiększa szansę na spektakularny sukces. Reasumując dostęp do kapitału ma de facto każdy, jeśli tylko spełnia kryteria rządzące funduszami VC.

Fundusze wysokiego ryzyka unikają zbędnej formalizacji co skutkuje tym, że niższy staje się koszt przygotowania niezbędnej dokumentacji. Niejednokrotnie nawet fundusz uczestniczy w procesie przygotowania dokumentacji potrzebnej do oceny opłacalności inwestycji. Dzięki temu dostęp do kapitału może być zdecydowanie szybszy, niż w przypadku klasycznego kredytu bankowego.

Kolejną zaletą finansowania rozwoju firmy poprzez venture capital jest możliwość uzyskania wartości dodanej, tzw. ‘added value’ w postaci ‘know how’, którą fundusz wniesie do spółki. Często szeroka wiedza oraz rozliczne kontakty, jakimi dysponują menedżerowie funduszu, są nie do przecenienia i pomagają w rozwiązaniu problematycznych sytuacji. Ma to ogromne znaczenie w wielu firmach z sektora wysokich technologii. Pomysłodawcami biznesu są tam często osoby młode, doskonale obeznane z technologią projektu, jednak bez większego doświadczenia i wiedzy na temat zarządzania przedsiębiorstwem. Obecność przedstawicieli funduszu venture capital w radzie nadzorczej, a czasami również w zarządzie, może wpłynąć pozytywnie na poprawę wizerunku firmy poprzez zwiększenie jej wiarygodności w oczach kontrahentów. Zmiany w managemencie spółki mogą również podnieść jej kulturę organizacyjną.

![Venture Capital rozkwita w kryzysie [© denphumi - Fotolia.com] Venture Capital rozkwita w kryzysie](https://s3.egospodarka.pl/grafika/Venture-Capital/Venture-Capital-rozkwita-w-kryzysie-iQjz5k.jpg) Venture Capital rozkwita w kryzysie

Venture Capital rozkwita w kryzysie

oprac. : Rafał Pałgan / IPO.pl

Przeczytaj także

-

![Czym kusi Venture Capital? [© denphumi - Fotolia.com] Czym kusi Venture Capital?]()

Czym kusi Venture Capital?

-

![W co inwestują fundusze VC? W co inwestują fundusze VC?]()

W co inwestują fundusze VC?

-

![Kogo wybierają fundusze VC? Kogo wybierają fundusze VC?]()

Kogo wybierają fundusze VC?

-

![Jak przekonać do siebie fundusze VC? Jak przekonać do siebie fundusze VC?]()

Jak przekonać do siebie fundusze VC?

-

![Fundusze Venture Capital i Private Equity cenią Polskę [© Pixelbliss - Fotolia.com] Fundusze Venture Capital i Private Equity cenią Polskę]()

Fundusze Venture Capital i Private Equity cenią Polskę

-

![Private Equity i Venture Capital: ryzyko i duże zyski [© photo-dave - Fotolia.com] Private Equity i Venture Capital: ryzyko i duże zyski]()

Private Equity i Venture Capital: ryzyko i duże zyski

-

![Private Equity czy Venture Capital? Private Equity czy Venture Capital?]()

Private Equity czy Venture Capital?

-

![Venture Capital ostatnią nadzieją? Venture Capital ostatnią nadzieją?]()

Venture Capital ostatnią nadzieją?

-

![Fundusze VC szansą dla sektora MSP [© denphumi - Fotolia.com] Fundusze VC szansą dla sektora MSP]()

Fundusze VC szansą dla sektora MSP

![Czym kusi Venture Capital? [© denphumi - Fotolia.com] Czym kusi Venture Capital?](https://s3.egospodarka.pl/grafika/Venture-Capital/Czym-kusi-Venture-Capital-iQjz5k.jpg)

![Fundusze Venture Capital i Private Equity cenią Polskę [© Pixelbliss - Fotolia.com] Fundusze Venture Capital i Private Equity cenią Polskę](https://s3.egospodarka.pl/grafika2/venture-capital/Fundusze-Venture-Capital-i-Private-Equity-cenia-Polske-123536-150x100crop.jpg)

![Private Equity i Venture Capital: ryzyko i duże zyski [© photo-dave - Fotolia.com] Private Equity i Venture Capital: ryzyko i duże zyski](https://s3.egospodarka.pl/grafika2/venture-capital/Private-Equity-i-Venture-Capital-ryzyko-i-duze-zyski-108963-150x100crop.jpg)

![Fundusze VC szansą dla sektora MSP [© denphumi - Fotolia.com] Fundusze VC szansą dla sektora MSP](https://s3.egospodarka.pl/grafika/sektor-MSP/Fundusze-VC-szansa-dla-sektora-MSP-iQjz5k.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe IV 2024 r. [© Mariusz Blach - Fotolia.com] Najlepsze lokaty i rachunki oszczędnościowe IV 2024 r.](https://s3.egospodarka.pl/grafika2/lokaty-bankowe/Najlepsze-lokaty-i-rachunki-oszczednosciowe-IV-2024-r-259421-150x100crop.jpg)

![Renta rodzinna. Możesz pracować, ale pamiętaj o limitach [© Paul G z Pixabay] Renta rodzinna. Możesz pracować, ale pamiętaj o limitach](https://s3.egospodarka.pl/grafika2/renta-rodzinna/Renta-rodzinna-Mozesz-pracowac-ale-pamietaj-o-limitach-259414-150x100crop.jpg)

![IPO w Europie: I kw. 2024 oznaką ożywienia [© moomsabuy - Fotolia.com] IPO w Europie: I kw. 2024 oznaką ożywienia](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/IPO-w-Europie-I-kw-2024-oznaka-ozywienia-259409-150x100crop.jpg)

![Skuteczna reklama firmy w internecie. Jakie formy reklamy wybrać? [© tumsasedgars - Fotolia.com] Skuteczna reklama firmy w internecie. Jakie formy reklamy wybrać?](https://s3.egospodarka.pl/grafika2/reklama-internetowa/Skuteczna-reklama-firmy-w-internecie-Jakie-formy-reklamy-wybrac-215656-150x100crop.jpg)

![Jak mierzyć i oceniać skuteczność mailingu. 5 najważniejszych wskaźników [© maicasaa - Fotolia.com] Jak mierzyć i oceniać skuteczność mailingu. 5 najważniejszych wskaźników](https://s3.egospodarka.pl/grafika2/mailing/Jak-mierzyc-i-oceniac-skutecznosc-mailingu-5-najwazniejszych-wskaznikow-219695-150x100crop.jpg)

Rusza budowa osiedla Craft Zabłocie w Krakowie

Rusza budowa osiedla Craft Zabłocie w Krakowie

![GPW w 2023: inwestorzy zagraniczni z kolejnym rekordem na Rynku Głównym [© junce11 - Fotolia.com] GPW w 2023: inwestorzy zagraniczni z kolejnym rekordem na Rynku Głównym](https://s3.egospodarka.pl/grafika2/inwestorzy-gieldowi/GPW-w-2023-inwestorzy-zagraniczni-z-kolejnym-rekordem-na-Rynku-Glownym-258870-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Zdolność kredytowa III 2024: krok w tył [© adam88xx - Fotolia.com] Zdolność kredytowa III 2024: krok w tył](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-III-2024-krok-w-tyl-258597-150x100crop.jpg)

![Dlaczego oprocentowanie lokat nie rośnie? [© vege - Fotolia.com] Dlaczego oprocentowanie lokat nie rośnie?](https://s3.egospodarka.pl/grafika2/stopy-procentowe/Dlaczego-oprocentowanie-lokat-nie-rosnie-244105-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe III 2024 r. [© contrastwerkstatt - Fotolia.com] Najlepsze lokaty i rachunki oszczędnościowe III 2024 r.](https://s3.egospodarka.pl/grafika2/lokaty-bankowe/Najlepsze-lokaty-i-rachunki-oszczednosciowe-III-2024-r-258735-150x100crop.jpg)

![Jakie wynagrodzenia w produkcji i logistyce? [© ekenamillwork z Pixabay] Jakie wynagrodzenia w produkcji i logistyce?](https://s3.egospodarka.pl/grafika2/zarobki-pracownikow-produkcji/Jakie-wynagrodzenia-w-produkcji-i-logistyce-259458-150x100crop.jpg)

![Najczęściej cytowane media III 2024. TVN24 wciąż liderem [© Holger Langmaier z Pixabay] Najczęściej cytowane media III 2024. TVN24 wciąż liderem](https://s3.egospodarka.pl/grafika2/monitoring-mediow/Najczesciej-cytowane-media-III-2024-TVN24-wciaz-liderem-259457-150x100crop.jpg)

![Ulga termomodernizacyjna. Podatnicy karani za braki w przepisach [© Alina G - Fotolia.com] Ulga termomodernizacyjna. Podatnicy karani za braki w przepisach](https://s3.egospodarka.pl/grafika2/ulga-termomodernizacyjna/Ulga-termomodernizacyjna-Podatnicy-karani-za-braki-w-przepisach-259439-150x100crop.jpg)

![Biura na rynkach regionalnych I kw. 2024 [© Juan Diego z Pixabay] Biura na rynkach regionalnych I kw. 2024](https://s3.egospodarka.pl/grafika2/rynek-powierzchni-biurowych/Biura-na-rynkach-regionalnych-I-kw-2024-259438-150x100crop.jpg)

![Eksperci o projekcie nowelizacji ustawy o krajowym systemie cyberbezpieczeństwa [© Pete Linforth z Pixabay] Eksperci o projekcie nowelizacji ustawy o krajowym systemie cyberbezpieczeństwa](https://s3.egospodarka.pl/grafika2/ustawa-o-krajowym-systemie-cyberbezpieczenstwa/Eksperci-o-projekcie-nowelizacji-ustawy-o-krajowym-systemie-cyberbezpieczenstwa-259437-150x100crop.jpg)

![Wynajem długoterminowy i Rent a Car w I kw. 2024 [© Stephane Bonnel - Fotolia.com] Wynajem długoterminowy i Rent a Car w I kw. 2024](https://s3.egospodarka.pl/grafika2/flota-samochodowa/Wynajem-dlugoterminowy-i-Rent-a-Car-w-I-kw-2024-259435-150x100crop.jpg)