Małe spółki z rynków wschodzących: inwestować czy nie?

2018-05-24 12:31

Przeczytaj także: Inwestowanie w nieruchomości, akcje i złoto. Sprawdź, ile możesz stracić

Uważamy, że małe spółki z rynków wschodzących to atrakcyjna propozycja w obecnych warunkach inwestycyjnych, ponieważ liczne nieodpowiednio wyceniane instrumenty, dysproporcje rynkowe oraz słabo zbadane spektrum inwestycyjne to korzystne warunki do generowania współczynnika alfa[1]. Na temat tej klasy aktywów pokutują jednak pewne błędne przekonania przysłaniające kluczowe atuty, które potencjalnie może wykorzystać aktywny zarządzający.Rozpowszechnione błędne przekonania na temat małych spółek z rynków wschodzących

Ta klasa aktywów nie jest „niszowa”

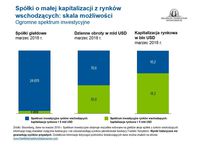

Pomimo rozpowszechnionych stereotypów, akcje małych spółek z rynków wschodzących nie są, naszym zdaniem, niszą inwestycyjną. Ta klasa aktywów obejmuje ponad 24.870 spółek, jej łączna kapitalizacja rynkowa przekracza 10,2 bln USD, a dzienne obroty wynoszą ponad 70 mld USD[2]. Jak widać na poniższym wykresie, zagregowana płynność akcji małych spółek z rynków wschodzących jest porównywalna z płynnością papierów przedsiębiorstw z rynków wschodzących o dużej kapitalizacji.

fot. mat. prasowe

Spektrum inwestycyjne rynków wschodzących

Rozmiar spektrum inwestycyjnego małych spółek z rynków wschodzących stanowi kluczowy atut dla aktywnych zarządzających.

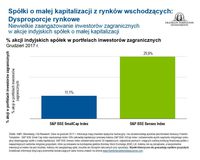

Sądzimy, że sam rozmiar spektrum inwestycyjnego małych spółek z rynków wschodzących stanowi kluczowy atut dla aktywnych zarządzających, zapewniający liczne możliwości związane z odkrywaniem niedoszacowanych spółek. Nieproporcjonalnie duża część akcji małych spółek z rynków wschodzących zwykle znajduje się w portfelach krajowych inwestorów indywidualnych, którzy zazwyczaj mają krótszy horyzont inwestycyjny niż zagraniczni inwestorzy instytucjonalni, przez co częściej przeprowadzają transakcje, co z kolei przekłada się na większą płynność.

Dobrym przykładem tego zjawiska są Indie, gdzie inwestorzy mają do wyboru ogromną liczbę spółek, a większość instrumentów jest w posiadaniu inwestorów lokalnych. Co więcej, nieproporcjonalnie duży udział lokalnych inwestorów w rynku może generować mniej skorelowane wyniki, które byłyby trudne do uzyskania dla inwestorów koncentrujących się na spółkach o dużej kapitalizacji.

fot. mat. prasowe

% akcji indyjskich spółek w portfelach inwestorów zagranicznych

W Indiach większość instrumentów jest w posiadaniu inwestorów lokalnych.

Kluczową różnicą pomiędzy spółkami o małej kapitalizacji z rynków rozwiniętych i rynków wschodzących jest fakt, że te drugie są często ważnymi graczami na rynkach lokalnych; kapitalizacja rynkowa rzędu 5 mld USD w niektórych krajach, indeksach lub sektorach może plasować spółkę w czołówce — są to często uznane przedsiębiorstwa z długą historią dobrych wyników. Wiele spośród tych przedsiębiorstw to spółki rodzinne, które wyróżniają się stabilnością w porównaniu z małymi spółkami z rynków rozwiniętych.

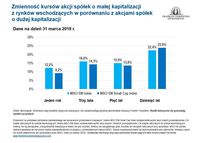

Te inwestycje nie muszą charakteryzować się większą zmiennością

Inne błędne przekonanie na temat inwestycji w małe spółki z rynków wschodzących dotyczy zmienności cen tych aktywów, która miałaby być rzekomo większa niż zmienność kursów akcji dużych przedsiębiorstw. Podobnie jak wszelkiego rodzaju inwestycje, akcje małych spółek z rynków wschodzących związane są z realnym i przewidywanym ryzykiem. Niektóre z tych czynników ryzyka, takie jak większa zmienność na tle rynków rozwiniętych, związane są z akcjami spółek z rynków wschodzących ogółem.

Choć pojedyncze spółki często wykazują się dużą zmiennością, nasze badania pokazują, że korelacja[3] pomiędzy różnymi małymi przedsiębiorstwami z rynków wschodzących jest generalnie niższa, po części w związku z ekspansywnością i różnorodnością spółek w tym segmencie inwestycyjnym. Przykładowo, koreański sprzedawca oferujący produkty w formie sprzedaży telewizyjnej i internetowej podlega wpływowi innych czynników niż indyjski producent cementu. Pozwala to obniżyć ryzyko na poziomie klasy aktywów, a zagregowana zmienność indeksu MSCI EM Small Cap Index była w rzeczywistości niższa niż zmienność indeksu MSCI EM Large Cap Index w okresach trzech i pięciu lat według danych na dzień 31 grudnia 2017 r., co widać na poniższym wykresie.

fot. mat. prasowe

Zmienność kursów akcji spółek o małej i dużej kapitalizacji

Zagregowana zmienność indeksu MSCI EM Small Cap Index była w rzeczywistości niższa niż zmienność indeksu MSCI EM Large Cap Index.

Lekceważone i niedostatecznie zbadane

Akcje małych spółek z rynków wschodzących nie tylko nie są zauważane przez wielu zarządzających inwestycjami, ale są także słabo zbadane przez analityków po stronie sprzedażowej. Jest to związane nie tylko z ogromną liczbą spółek, ale także z względnie niewielkimi zasobami dostępnych informacji. Nie dziwi zatem fakt, że średnia liczba akcji małych spółek z rynków wschodzących rekomendowanych do analiz jest znacznie niższa niż ten sam wskaźnik dla akcji większych przedsiębiorstw z rynków wschodzących. Co więcej, na temat wielu spółek o małej kapitalizacji jest bardzo niewiele lub nie ma żadnych dostępnych wyników analiz.

Dostępność wyników analiz jest jeszcze mniejsza w przypadku dużej liczby akcji małych spółek z rynków wschodzących, które nie są ujęte w indeksie MSCI EM Small Cap Index. Taka sytuacja daje, według nas, ogromną przewagę aktywnym zarządzającym, którzy mogą prowadzić bezpośrednie analizy tych spółek; prawdopodobieństwo niedoszacowania akcji względnie nieznanej małej spółki z rynku wschodzącego, która nie jest obecna w indeksie jest znacznie większe niż szansa na niedoszacowanie dużego przedsiębiorstwa z licznymi rekomendacjami analityków.

fot. mat. prasowe

Rekomendacje analityków

Nawet spółki ujęte w indeksie są słabo zbadane przez analityków.

Wykorzystanie dostępu do ekspozycji na rynek lokalny jako uzupełnienie portfeli akcji spółek z rynków wschodzących

W kontekście ogólnych długofalowych sukcesów rynków wschodzących jako światowych gospodarek oraz jako kategorii aktywów kapitałowych należy wspomnieć, że większość krajów zaliczanych do rynków wschodzących zintegrowała się z gospodarką światową jak nigdy wcześniej. W rezultacie odnoszące największe sukcesy tamtejsze spółki o największych rozmiarach zaczęły wychodzić poza swe rynki krajowe oraz eksportować i inwestować na całym świecie. Czynniki krajowe nie mają już decydującego wpływ na ceny akcji wielu spośród tych spółek. Przykłady takich przedsiębiorstw można znaleźć w branży elektronicznej, przemyśle motoryzacyjnym czy sektorach związanych z konsumpcją; są to spółki, które generują znaczącą część swoich przychodów w gospodarkach rozwiniętych, a nie na swoich rynkach krajowych.

Z kolei małe spółki z rynków wschodzących generalnie oferują dokładnie taką ekspozycję, jaka od początku przyciągała inwestorów na te rynki, czyli ekspozycję na popyt krajowy, korzystne czynniki demograficzne, lokalne inicjatywy reformatorskie oraz innowacyjne niszowe produkty.

W rezultacie sektory, na które inwestorzy kupujący akcje spółek o małej kapitalizacji z rynków wschodzących mają ekspozycję zwykle znacząco różnią się od sektorów, na które ekspozycję zapewniają akcje większych przedsiębiorstw. Indeks MSCI Emerging Markets Index jest nieproporcjonalnie zdominowany przez ekspozycję na sektory technologii informatycznych i finansów. Globalne lub krajowe trendy makroekonomiczne mają zwykle większy wpływ na te sektory. Co więcej, wśród akcji spółek o dużej kapitalizacji większą przewagę mają papiery spółek skarbu państwa. Choć przedsiębiorstwa państwowe często są, według nas, dobrze zarządzane, interesy podstawowego właściciela nie zawsze są zgodne z interesami inwestorów posiadających pakiety mniejszościowe.

Z kolei akcje spółek o małej kapitalizacji z rynków wschodzących oferują największą ekspozycję na takie sektory, jak dobra wyższego rzędu czy ochrona zdrowia. Takie przedsiębiorstwa często w większym stopniu koncentrują się na rynkach lokalnych, a wiele z nich to dominujący gracze w mniejszych branżach. Najskuteczniejsze małe spółki z rynków wschodzących wykorzystują te lokalne atuty na potrzeby międzynarodowego rozwoju, przygotowując grunt pod stopniową transformację w średnie lub nawet duże przedsiębiorstwa.

Różnice w ekspozycji ekonomicznej mogą być znaczące nawet w obrębie jednego sektora. Przykładowo, w sektorze materiałów mamy przedsiębiorstwa wydobywcze, które z natury zwykle mają dużą kapitalizację i są bardzo podatne na wpływ czynników zewnętrznych, takich jak światowe ceny surowców.

Mniejsze spółki z sektora materiałów z rynków wschodzących to przedsiębiorstwa mające większą ekspozycję na lokalne czynniki gospodarcze i dynamikę popytu. Dywersyfikacja portfela poprzez dodanie do niego akcji małych spółek z rynków wschodzących zapewnia zatem ekspozycję uzupełniającą inwestycje w duże przedsiębiorstwa z rynków wschodzących.

Poszukiwanie wzrostu w wolno rosnącym świecie

Rynki wschodzące to potencjalnie jasny punkt na miejscami niewyraźnej gospodarczej mapie świata. Prognozy Międzynarodowego Funduszu Walutowego ze stycznia 2018 r. przewidywały przyspieszenie wzrostu światowego produktu krajowego brutto (PKB) do 3,9% w 2018 r.[4] Jak to miało miejsce już wcześniej, prognozy wzrostu dla rynków wschodzących są wyższe od prognoz dla rynków światowych i utrzymują się na poziomie 4,9%.[5] W takich warunkach, inwestowanie w mniejsze spółki z rynków wschodzących może zapewniać ekspozycję na wiele spośród najszybciej rosnących przedsiębiorstw z najszybciej rosnących krajów na świecie.

Warto także przypomnieć, że jest to typowo organiczny wzrost wielu mniejszych spółek w obszarze podstawowej działalności stymulowany przez dynamikę lokalnych rynków, a nie globalne czynniki makroekonomiczne. Poza wzrostem organicznym małe spółki z rynków wschodzących mogą także notować wzrosty cen akcji będące efektem włączenia do indeksu (które przyciągnie pasywny kapitał inwestorów oraz zwiększy zainteresowanie analityków z domów maklerskich, co z kolei pozwoli przyciągnąć także kapitał aktywny) oraz mogą stawać się celami fuzji i przejęć. Są to czynniki stymulujące wzrost, w dużej mierze niezależne od sytuacji makroekonomicznej.

fot. mat. prasowe

Historyczne dane o średniorocznym wzroście sprzedaży w okresie 3 lat

Inwestowanie w mniejsze spółki z rynków wschodzących może zapewniać ekspozycję na wiele spośród najszybciej rosnących przedsiębiorstw.

Aktywne podejście

Jak wspomniano wcześniej, indeks MSCI EM Small Cap Index ma swoją wyraźnie określoną strukturę i jest przeważony w kierunku dóbr konsumpcyjnych wyższego rzędu, materiałów i przemysłu. Aktywni zarządzający nie muszą podzielać tych preferencji, jeżeli uznają, że większe pokłady wartości można znaleźć gdzie indziej lub że ekspozycja na dane instrumenty nie jest rozsądna w aktualnych warunkach inwestycyjnych.

Należy przede wszystkim zauważyć, że jest wiele małych spółek z rynków wschodzących, które pozostaną małe z różnych przyczyn, takich jak kwestie związane z ładem korporacyjnym, niska jakość zarządzania, brak wzrostu całego rynku czy inne czynniki. Zadaniem aktywnego zarządzającego jest identyfikowanie tych małych spółek z rynków wschodzących, które mogą odnieść sukces w dłuższej perspektywie, z myślą o ograniczaniu ryzyka spadków i jednoczesnym zwiększaniu zwrotów skorygowanych o ryzyko.

W zespole Franklin Templeton Emerging Markets Equity uważamy, że małe spółki z rynków wschodzących to żyzny grunt dla aktywnych zarządzających, którzy potrafią skoncentrować się na zarządzaniu ryzykiem i czynnikach stymulujących długofalowy wzrost tej klasy aktywów. Analizami małych spółek z rynków wschodzących zajmuje się nasz duży zespół ponad 80 zarządzających portfelami i analityków działających na rynkach lokalnych w 20 oddziałach na całym świecie, dzięki czemu możemy regularnie spotykać się z przedstawicielami spółek, w które inwestujemy lub planujemy zainwestować.

Stosując podejście oparte na szczegółowych analizach indywidualnych, wykorzystywaniu możliwości o solidnie uzasadnionym potencjale i długiej perspektywie inwestycyjnej, dążymy do inwestowania w spółki mające solidne zarządy, które, według nas, są zdolne do podejmowania trafnych strategicznych decyzji.

- Wskaźnik alfa to miara różnicy pomiędzy rzeczywistą a oczekiwaną stopą zwrotu funduszu przy poziomie ryzyka rynkowego mierzonego wskaźnikiem beta. Dodatni wskaźnik alfa oznacza, że fundusz wypracował lepszy wynik, niż można było się spodziewać na podstawie wskaźnika beta. Z kolei ujemny wskaźnik alfa oznacza, że wynik funduszu nie dorównał oczekiwaniom formułowanym na podstawie wskaźnika beta. Niektórzy inwestorzy postrzegają wskaźnik alfa jako miarę wartości dodanej lub odjętej przez zarządzającego portfelem funduszu.

- Źródła: Bloomberg, dane na dzień 31 marca 2018 r. Dodatkowe informacje dotyczące podmiotów dostarczających dane można znaleźć na stronie www.franklintempletondatasources.com.

- Korelacja to wskaźnik zgodności kierunku zmian dwóch inwestycji. Korelacja mieści się w przedziale od 1 (zupełna korelacja dodatnia, występująca, gdy dwie klasy aktywów zawsze poruszały się w przeszłości w tym samym kierunku) do -1 (zupełna korelacja ujemna, występująca, gdy dwie klasy aktywów zawsze poruszały się w przeszłości w przeciwnych kierunkach).

- Źródło: Międzynarodowy Fundusz Walutowy, „World Economic Outlook”, styczeń 2018 r. Realizacja jakichkolwiek prognoz, założeń lub szacunków nie jest w żaden sposób gwarantowana.

- Ibid.

Manraj Sekhon, CFA,CIO

Chetan Sehgal

Starszy dyrektor zarządzający, dyrektor ds. zarządzania portfelami inwestycyjnymi

Vikas Chiranewal, CFA

Starszy wiceprezes, starszy dyrektor wykonawczy

Krzysztof Musialik, CFA

Starszy wiceprezes, starszy dyrektor wykonawczy

![Saxo Bank: jakie akcje będą przynosić zyski? [© kasto - Fotolia.com] Saxo Bank: jakie akcje będą przynosić zyski?](https://s3.egospodarka.pl/grafika2/inwestowanie-w-akcje/Saxo-Bank-jakie-akcje-beda-przynosic-zyski-225805-150x100crop.jpg) Saxo Bank: jakie akcje będą przynosić zyski?

Saxo Bank: jakie akcje będą przynosić zyski?

oprac. : eGospodarka.pl

Przeczytaj także

-

![3 powody, aby zainteresować się spółkami z coraz wyższą dywidendą [© Andrey Popov - Fotolia.com] 3 powody, aby zainteresować się spółkami z coraz wyższą dywidendą]()

3 powody, aby zainteresować się spółkami z coraz wyższą dywidendą

-

![Dywidendowe akcje vs obligacje tych samych firm. Co lepsze? [© chinnarach - Fotolia.com] Dywidendowe akcje vs obligacje tych samych firm. Co lepsze?]()

Dywidendowe akcje vs obligacje tych samych firm. Co lepsze?

-

![Małe i średnie spółki - większy potencjał niż myślisz [© sakura - Fotolia.com ] Małe i średnie spółki - większy potencjał niż myślisz]()

Małe i średnie spółki - większy potencjał niż myślisz

-

![W jakim kierunku zmierzają rynki wschodzące? [© photon_photo - Fotolia.com] W jakim kierunku zmierzają rynki wschodzące?]()

W jakim kierunku zmierzają rynki wschodzące?

-

![Inwestowanie pieniędzy w pandemii. Jak to robią Polacy? Inwestowanie pieniędzy w pandemii. Jak to robią Polacy?]()

Inwestowanie pieniędzy w pandemii. Jak to robią Polacy?

-

![W co inwestować? Polak wybiera inwestycje w nieruchomości albo lokaty [© Andrey Popov - Fotolia.com] W co inwestować? Polak wybiera inwestycje w nieruchomości albo lokaty]()

W co inwestować? Polak wybiera inwestycje w nieruchomości albo lokaty

-

![Inwestycja w mieszkanie na wynajem: czy pandemia to dobry moment? [© maselkoo99 - Fotolia.com] Inwestycja w mieszkanie na wynajem: czy pandemia to dobry moment?]()

Inwestycja w mieszkanie na wynajem: czy pandemia to dobry moment?

-

![Inwestowanie w kryptowaluty: czy bitcoin ma sens? [© ZoomTeam - Fotolia.com] Inwestowanie w kryptowaluty: czy bitcoin ma sens?]()

Inwestowanie w kryptowaluty: czy bitcoin ma sens?

-

![Wzrosty na GPW. Czy to dobry moment na inwestowanie w akcje? [© manusapon - Fotolia.com] Wzrosty na GPW. Czy to dobry moment na inwestowanie w akcje?]()

Wzrosty na GPW. Czy to dobry moment na inwestowanie w akcje?

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Małe spółki z rynków wschodzących: inwestować czy nie? [© REDPIXEL - Fotolia.com] Małe spółki z rynków wschodzących: inwestować czy nie?](https://s3.egospodarka.pl/grafika2/inwestowanie-w-akcje/Male-spolki-z-rynkow-wschodzacych-inwestowac-czy-nie-206102-200x133crop.jpg)

![3 powody, aby zainteresować się spółkami z coraz wyższą dywidendą [© Andrey Popov - Fotolia.com] 3 powody, aby zainteresować się spółkami z coraz wyższą dywidendą](https://s3.egospodarka.pl/grafika2/jak-inwestowac/3-powody-aby-zainteresowac-sie-spolkami-z-coraz-wyzsza-dywidenda-222395-150x100crop.jpg)

![Dywidendowe akcje vs obligacje tych samych firm. Co lepsze? [© chinnarach - Fotolia.com] Dywidendowe akcje vs obligacje tych samych firm. Co lepsze?](https://s3.egospodarka.pl/grafika2/inwestowanie-w-akcje/Dywidendowe-akcje-vs-obligacje-tych-samych-firm-Co-lepsze-209092-150x100crop.jpg)

![Małe i średnie spółki - większy potencjał niż myślisz [© sakura - Fotolia.com ] Małe i średnie spółki - większy potencjał niż myślisz](https://s3.egospodarka.pl/grafika2/inwestowanie-w-akcje/Male-i-srednie-spolki-wiekszy-potencjal-niz-myslisz-206686-150x100crop.jpg)

![W jakim kierunku zmierzają rynki wschodzące? [© photon_photo - Fotolia.com] W jakim kierunku zmierzają rynki wschodzące?](https://s3.egospodarka.pl/grafika2/rynki-wschodzace/W-jakim-kierunku-zmierzaja-rynki-wschodzace-196809-150x100crop.jpg)

![W co inwestować? Polak wybiera inwestycje w nieruchomości albo lokaty [© Andrey Popov - Fotolia.com] W co inwestować? Polak wybiera inwestycje w nieruchomości albo lokaty](https://s3.egospodarka.pl/grafika2/oszczedzanie-pieniedzy/W-co-inwestowac-Polak-wybiera-inwestycje-w-nieruchomosci-albo-lokaty-233893-150x100crop.jpg)

![Inwestycja w mieszkanie na wynajem: czy pandemia to dobry moment? [© maselkoo99 - Fotolia.com] Inwestycja w mieszkanie na wynajem: czy pandemia to dobry moment?](https://s3.egospodarka.pl/grafika2/kupno-mieszkania/Inwestycja-w-mieszkanie-na-wynajem-czy-pandemia-to-dobry-moment-233883-150x100crop.jpg)

![Inwestowanie w kryptowaluty: czy bitcoin ma sens? [© ZoomTeam - Fotolia.com] Inwestowanie w kryptowaluty: czy bitcoin ma sens?](https://s3.egospodarka.pl/grafika2/Bitcoin/Inwestowanie-w-kryptowaluty-czy-bitcoin-ma-sens-229971-150x100crop.jpg)

![Wzrosty na GPW. Czy to dobry moment na inwestowanie w akcje? [© manusapon - Fotolia.com] Wzrosty na GPW. Czy to dobry moment na inwestowanie w akcje?](https://s3.egospodarka.pl/grafika2/jak-inwestowac/Wzrosty-na-GPW-Czy-to-dobry-moment-na-inwestowanie-w-akcje-229817-150x100crop.jpg)

![Inwestowanie na giełdzie: analiza spółki CCC [© leszekglasner - Fotolia.com] Inwestowanie na giełdzie: analiza spółki CCC](https://s3.egospodarka.pl/grafika2/inwestowanie-na-gieldzie/Inwestowanie-na-gieldzie-analiza-spolki-CCC-206077-150x100crop.jpg)

![Jak najkorzystniej wysyłać i odbierać przelewy walutowe w EURO [© Production Perig - Fotolia.com] Jak najkorzystniej wysyłać i odbierać przelewy walutowe w EURO](https://s3.egospodarka.pl/grafika2/przelewy-bankowe/Jak-najkorzystniej-wysylac-i-odbierac-przelewy-walutowe-w-EURO-205900-150x100crop.jpg)

![Popyt na kredyty mieszkaniowe na wysokim poziomie w IV 2024 [© Magdziak Marcin - Fotolia.com] Popyt na kredyty mieszkaniowe na wysokim poziomie w IV 2024](https://s3.egospodarka.pl/grafika2/kredyty-mieszkaniowe/Popyt-na-kredyty-mieszkaniowe-na-wysokim-poziomie-w-IV-2024-259570-150x100crop.jpg)

![Linki dofollow i nofollow - jakie są różnice i czy linki nofollow mają sens? [© amathieu - fotolia.com] Linki dofollow i nofollow - jakie są różnice i czy linki nofollow mają sens?](https://s3.egospodarka.pl/grafika2/linki-sponsorowane/Linki-dofollow-i-nofollow-jakie-sa-roznice-i-czy-linki-nofollow-maja-sens-227269-150x100crop.jpg)

![Dlaczego firmom opłaca się korzystać z kantorów internetowych? [© Halfpoint - Fotolia.com] Dlaczego firmom opłaca się korzystać z kantorów internetowych?](https://s3.egospodarka.pl/grafika2/wymiana-walut/Dlaczego-firmom-oplaca-sie-korzystac-z-kantorow-internetowych-219575-150x100crop.jpg)

![Ranking kantorów internetowych. Gdzie najlepsze kursy walut? [© Pavel Bobrovskiy - Fotolia.com] Ranking kantorów internetowych. Gdzie najlepsze kursy walut?](https://s3.egospodarka.pl/grafika2/kantory-internetowe/Ranking-kantorow-internetowych-Gdzie-najlepsze-kursy-walut-218154-150x100crop.jpg)

![Święta i dni wolne od pracy w Niemczech w 2024 roku [© pixabay.com] Święta i dni wolne od pracy w Niemczech w 2024 roku](https://s3.egospodarka.pl/grafika2/swieta/Swieta-i-dni-wolne-od-pracy-w-Niemczech-w-2024-roku-256673-150x100crop.jpg)

![Chińskie firmy zatrudniają w Polsce. Jacy to pracodawcy? [© 金召 步 z Pixabay] Chińskie firmy zatrudniają w Polsce. Jacy to pracodawcy? [© 金召 步 z Pixabay]](https://s3.egospodarka.pl/grafika2/rynek-pracy/Chinskie-firmy-zatrudniaja-w-Polsce-Jacy-to-pracodawcy-259418-50x33crop.jpg) Chińskie firmy zatrudniają w Polsce. Jacy to pracodawcy?

Chińskie firmy zatrudniają w Polsce. Jacy to pracodawcy?

![Najlepsze lokaty i rachunki oszczędnościowe IV 2024 r. [© Mariusz Blach - Fotolia.com] Najlepsze lokaty i rachunki oszczędnościowe IV 2024 r.](https://s3.egospodarka.pl/grafika2/lokaty-bankowe/Najlepsze-lokaty-i-rachunki-oszczednosciowe-IV-2024-r-259421-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![GPW w 2023: inwestorzy zagraniczni z kolejnym rekordem na Rynku Głównym [© junce11 - Fotolia.com] GPW w 2023: inwestorzy zagraniczni z kolejnym rekordem na Rynku Głównym](https://s3.egospodarka.pl/grafika2/inwestorzy-gieldowi/GPW-w-2023-inwestorzy-zagraniczni-z-kolejnym-rekordem-na-Rynku-Glownym-258870-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe III 2024 r. [© contrastwerkstatt - Fotolia.com] Najlepsze lokaty i rachunki oszczędnościowe III 2024 r.](https://s3.egospodarka.pl/grafika2/lokaty-bankowe/Najlepsze-lokaty-i-rachunki-oszczednosciowe-III-2024-r-258735-150x100crop.jpg)

![Zdolność kredytowa III 2024: krok w tył [© adam88xx - Fotolia.com] Zdolność kredytowa III 2024: krok w tył](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-III-2024-krok-w-tyl-258597-150x100crop.jpg)

![Badania internetu Gemius/PBI IV 2024 [© StockSnap z Pixabay] Badania internetu Gemius/PBI IV 2024](https://s3.egospodarka.pl/grafika2/badania-internetu/Badania-internetu-Gemius-PBI-IV-2024-259606-150x100crop.jpg)

![Pracownicze Plany Kapitałowe w 2023 roku [© sasun Bughdaryan - Fotolia.com] Pracownicze Plany Kapitałowe w 2023 roku](https://s3.egospodarka.pl/grafika2/Pracownicze-Plany-Kapitalowe/Pracownicze-Plany-Kapitalowe-w-2023-roku-259599-150x100crop.jpg)

![Najpopularniejsze marki sieci detalicznych w Polsce 2023: Rossmann, Lidl i Biedronka [© camillaperrucci z Pixabay] Najpopularniejsze marki sieci detalicznych w Polsce 2023: Rossmann, Lidl i Biedronka](https://s3.egospodarka.pl/grafika2/marki/Najpopularniejsze-marki-sieci-detalicznych-w-Polsce-2023-Rossmann-Lidl-i-Biedronka-259598-150x100crop.jpg)

![Koszty utrzymania mieszkania wzrosły o 21% przez 2 lata [© Pio Si - Fotolia.com] Koszty utrzymania mieszkania wzrosły o 21% przez 2 lata](https://s3.egospodarka.pl/grafika2/koszty-utrzymania-mieszkania/Koszty-utrzymania-mieszkania-wzrosly-o-21-przez-2-lata-259595-150x100crop.jpg)

![Dlaczego moja firma jest niewidoczna dla Google? [© Firmbee z Pixabay] Dlaczego moja firma jest niewidoczna dla Google?](https://s3.egospodarka.pl/grafika2/Google/Dlaczego-moja-firma-jest-niewidoczna-dla-Google-259592-150x100crop.jpg)

![Cyberprzestępcy "łowią" na informacje o śmierci i pogrzebach [© Nacho Juarez z Pixabay] Cyberprzestępcy "łowią" na informacje o śmierci i pogrzebach](https://s3.egospodarka.pl/grafika2/cyberprzestepcy/Cyberprzestepcy-lowia-na-informacje-o-smierci-i-pogrzebach-259589-150x100crop.jpg)