Optymistyczny początek tygodnia na rynkach finansowych

2013-09-17 11:28

Przeczytaj także: Optymistyczny początek tygodnia na rynkach finansowych

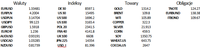

W protokole z posiedzenia można wyczytać, iż RBA nie wyklucza kontynuacji cyklu luzowania polityki monetarnej nie został jeszcze zakończony podkreślając czynniki ryzyka dla wzrostu gospodarczego (słaby rynek pracy, niezadowalający wzrost wynagrodzeń oraz wysoki kurs dolara australijskiego: kurs AUD/USD jest bowiem najwyżej od połowy czerwca). Z drugiej strony RBA podkreśliło, iż niskie stopy procentowe są silnym bodźcem dla gospodarki, czego najlepszym przykładem jest ciągły, choć umiarkowany wzrost cen na rynku nieruchomości.Dolar amerykański powoli odrabia straty po weekendowej luce na otwarciu, natomiast na rynku akcji nastąpiła realizacja zysków: kurs instrumentu US500 skorygował się do połowy luki otwarcia, natomiast US100 odzwierciedlających indeks NASDAQ znajduje się niżej, niż przed otwarciem.

Wspomniane korekty kursów zdają się odzwierciedlać fakt, iż inwestorzy zwracają swoją uwagę na nadciągające posiedzenie Federalnego Komitetu Otwartego Runku (ang. FOMC). Powoli też obserwatorzy sceny politycznej w USA zdają sobie sprawę, iż wycofanie się Summers’a (restrykcyjnie mówiąc jastrząb) z wyścigu o fotel prezesa FED niekoniecznie przekłada się na automatyczne namaszczenie Janet Yellen (luźno mówiąc: gołąb). Zarówno Donald Kohn, Stanley Fisher, Roger Ferguson czy Tim Geithner (choć nie wyraża zbytniego zainteresowania pozycją prezesa FED) są postrzegani jako potencjalni kandydaci. Wczoraj Kohn powiedział na konferencji amerykańskiego think-thanku Brookings Institution, że „bardzo luźna polityka pieniężna często prowadzi do braku równowagi, której nie można przeciwdziałać w drodze rozporządzenia”. Można zatem przypuszczać, iż Kohn prowadziłby FED ścieżką, zbliżoną do tej, którą poszedł by Lawrence Summers.

fot. mat. prasowe

Z dzisiejszych market movers należy wymienić wystąpienie publiczne członka zarządu ECB.

fot. mat. prasowe

XAU/USD przy ważnym wsparciu

fot. mat. prasowe

Fala wzrostowa na złocie z końca czerwca została już zniesiona w 50% i tym samym kruszec wybronił w zeszłym tygodniu poziom 1300 dolarów za uncję. Obecnie na horyzoncie znajduje się poziom 1336 USD, który jest najbliższym oporem pokrywającym się z 38.2% zniesieniem. Po przebiciu tej bariery kolejnym przystankiem będzie 1373.62, z którego pokonaniem XAU/USD prawdopodobnie może mieć większy problem. Wsparcie znajduje się dokładnie na 1306.76 USD/oz i ewentualny spadek poniżej tego poziomu, otworzy drogę na 1276.88, a następnie 1180.15 (tegoroczny dołek).

Ostatnia informacja o wycofaniu kandydatury Lawrence’a Summers’a z wyścigu o fotel szefa FED wspiera odreagowanie cen złota. Summers był postrzegany przez rynek zdecydowanie bardziej jastrzębio niż jego główna rywalka - Janett Jellen, pod przewodnictwem której FED prawdopodobnie utrzyma dłużej luźną politykę monetarną.

Ostatni raport CFTC (Commodity Futures Trading Commission) pozycji na rynku futures, pokazał spadek pozycji długich netto o 1.9 mln uncji, do 12.3 mln. Wartość pozycji krótkich jest najmniejsza od 7 miesięcy.

Tygodniowe odpływy z funduszy ETF były z kolei najwyższe od początku sierpnia (13.4 ton).

Biorąc pod uwagę dobre nastroje na rynkach akcji (wysoki apetyt na ryzyko) oraz pozycjonowanie na rynku futures/ETF, prawdopodobne jest ponowne zejście w okolice 1300 USD, co wydaje się dobrą bazą do zajmowania długich pozycji.

Jeśli FOMC ogłosi w środę ograniczenie skupu o mniej niż 15 mld USD, złoto powinno zyskiwać na wartości. Najważniejsza będzie jednak konferencja po decyzji i retoryka jaką przyjmie tym razem Ben Bernanke. Optymizm odnośnie perspektywy gospodarczej USA może wspierać notowania dolara (osłabiać złoto).

„Interesujące manewry” w wykonaniu CBRT

fot. mat. prasowe

EUR/TRY, interwał czterogodzinny

EUR/TRY, interwał czterogodzinny

Dziś o 13:00 poznamy decyzję Banku Centralnego Turcji (CBRT) dotyczącą stóp procentowych. Biorąc pod uwagę ostatnią wypowiedź szefa CBRT Basci’ego, iż Komitet Polityki Monetarnej nie będzie zmieniał stóp tak długo, jak inflacja i oczekiwania inflacyjne nie odchylą się znacząco od prognozowanej ścieżki stóp procentowych, jakakolwiek zmiana nie jest przewidywana. Inwestorzy będą jednak szukali wskazówek odnośnie „interesujących manewrów”, które zapowiadał ostatnio szef CBRT. Wiemy już, że dotyczyć to będzie wykorzystania narzędzia wprowadzonego w 2011 roku o nazwie „Reserve Option Mechanism” (ROM). ROM pozwala bankom komercyjnym utrzymywać część rezerw obowiązkowych w walutach zagranicznych (głównie USD i EUR) oraz złocie. Dzięki użyciu specjalnego współczynnika (ROC – reserve option coefficient), który jest rosnącą funkcją zapotrzebowania banków na utrzymywanie rezerw w walutach zagranicznych, Bank Centralny może zarządzać płynnością w tym segmencie. Kiedy z kraju odpływa kapitał zagraniczny, rezerwy mogą służyć bankom jako bufor bezpieczeństwa, dostarczając dolary czy euro niezbędne do utrzymania płynności sektora. Zmniejszając współczynnik ROC, CBRT pozwoli bankom utrzymywać mniej rezerw na jednostkę liry utrzymywanej jako rezerwa obowiązkowa. Oznacza to, że EUR i USD trafią na rynek, co powinno umocnić lirę. Bank Centralny sygnalizował, że chce wykorzystać 60 mld USD rezerw (ponad 50% rezerw w walutach zagranicznych).

Sukces działań CBRT zależny będzie od sentymentu panującego wokół walut rynków wschodzących, gdyż ekonomiści zorientowani na rynku tureckim twierdzą, że 60 mld USD, to kropla w morzu potrzeb.

EUR/TRY zniosła w 23.6% falę wzrostową zapoczątkowaną w kwietniu i wyznaczyła dokładnie na zniesieniu (2.6573) lokalne wsparcie. Celem na ten tydzień jest przynajmniej 2.7257. Gdyby jednak rynki uwierzyły w możliwość obrony liry, możemy skierować się w stronę 2.5900.

Ostatnie wydarzenia

- USA: Produkcja przemysłowa w sierpniu 0.4% m/m (oczekiwano 0.5%)

Kalendarz na najbliższe godziny

GBP 10:30 Inflacja CPI r/r; prognoza 2.7%, poprzednio 2.8%

EUR 11:00 Niemiecki Indeks Instytutu ZEW; prognoza 45.3, poprzednio 42.0

PLN 14:00 Przeciętne zatrudnienie r/r; prognoza -0.6%, poprzednio -0.7%

Przeciętne wynagrodzenie r/r; prognoza 2.9%, poprzednio 3.5%

CAD 14:30 Sprzedaż hurtowa m/m; prognoza 0.6%, poprzednio -0.5%

USD 14:30 Inflacja CPI m/m; prognoza 0.1%, poprzednio 0.2%

Inflacja bazowa CPI m/m; prognoza 0.1%, poprzednio 0.2%

USD 15:00 Napływ kapitałów długoterminowych do USA; prognoza -45.3 mld, poprzednio -66.9 mld

Wszystkie opinie i prognozy przedstawione w niniejszym opracowaniu są jedynie wyrazem opinii autorów w dniu publikacji.

Cisza przed burzą na rynkach finansowych w końcówce tygodnia

Cisza przed burzą na rynkach finansowych w końcówce tygodnia

oprac. : Wojciech Stokowiec, Dominik Rożko / BRE FOREX ECN

Przeczytaj także

-

![Odczyty PMI rozczarowały, jednak nie popsuły nastrojów na rynkach finansowych Odczyty PMI rozczarowały, jednak nie popsuły nastrojów na rynkach finansowych]()

Odczyty PMI rozczarowały, jednak nie popsuły nastrojów na rynkach finansowych

-

![Odczyty PMI rozczarowały, jednak nie popsuły nastrojów Odczyty PMI rozczarowały, jednak nie popsuły nastrojów]()

Odczyty PMI rozczarowały, jednak nie popsuły nastrojów

-

![Fatalny PMI z Chin Fatalny PMI z Chin]()

Fatalny PMI z Chin

-

![Dane z USA ponownie gorzej od oczekiwań Dane z USA ponownie gorzej od oczekiwań]()

Dane z USA ponownie gorzej od oczekiwań

-

![BoJ osłabia japońskiego jena BoJ osłabia japońskiego jena]()

BoJ osłabia japońskiego jena

-

![Słabe dane z Japonii bez wpływu na rynki Słabe dane z Japonii bez wpływu na rynki]()

Słabe dane z Japonii bez wpływu na rynki

-

![PKB w Strefie Euro pierwszym wskazaniem dla Mario Draghiego PKB w Strefie Euro pierwszym wskazaniem dla Mario Draghiego]()

PKB w Strefie Euro pierwszym wskazaniem dla Mario Draghiego

-

![Raport o inflacji z dużym wpływem na funta brytyjskiego Raport o inflacji z dużym wpływem na funta brytyjskiego]()

Raport o inflacji z dużym wpływem na funta brytyjskiego

-

![Nowa szefowa FED nie zachwiała rynkiem Nowa szefowa FED nie zachwiała rynkiem]()

Nowa szefowa FED nie zachwiała rynkiem

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Popyt na kredyty mieszkaniowe na wysokim poziomie w IV 2024 [© Magdziak Marcin - Fotolia.com] Popyt na kredyty mieszkaniowe na wysokim poziomie w IV 2024](https://s3.egospodarka.pl/grafika2/kredyty-mieszkaniowe/Popyt-na-kredyty-mieszkaniowe-na-wysokim-poziomie-w-IV-2024-259570-150x100crop.jpg)

![Banki centralne kupiły 290 ton złota w I kw. 2024 [© Christian_DuB z Pixabay] Banki centralne kupiły 290 ton złota w I kw. 2024](https://s3.egospodarka.pl/grafika2/banki-centralne/Banki-centralne-kupily-290-ton-zlota-w-I-kw-2024-259545-150x100crop.jpg)

![Jak przygotować mailing, aby nie trafić do spamu [© faithie - Fotolia.com] Jak przygotować mailing, aby nie trafić do spamu](https://s3.egospodarka.pl/grafika2/mailing/Jak-przygotowac-mailing-aby-nie-trafic-do-spamu-217419-150x100crop.jpg)

![Przelew zagraniczny - jaką opcję wybrać? [© Pio Si - Fotolia.com] Przelew zagraniczny - jaką opcję wybrać?](https://s3.egospodarka.pl/grafika2/przelewy/Przelew-zagraniczny-jaka-opcje-wybrac-219379-150x100crop.jpg)

![Jak temat maila wpływa na open rate i skuteczność mailingu? [© thodonal - Fotolia.com] Jak temat maila wpływa na open rate i skuteczność mailingu?](https://s3.egospodarka.pl/grafika2/mailing/Jak-temat-maila-wplywa-na-open-rate-i-skutecznosc-mailingu-216671-150x100crop.jpg)

![Długie weekendy - jak wygląda kalendarz 2024? [© pixabay.com] Długie weekendy - jak wygląda kalendarz 2024?](https://s3.egospodarka.pl/grafika2/dlugie-weekendy/Dlugie-weekendy-jak-wyglada-kalendarz-2024-256367-150x100crop.jpg)

![Chińskie firmy zatrudniają w Polsce. Jacy to pracodawcy? [© 金召 步 z Pixabay] Chińskie firmy zatrudniają w Polsce. Jacy to pracodawcy? [© 金召 步 z Pixabay]](https://s3.egospodarka.pl/grafika2/rynek-pracy/Chinskie-firmy-zatrudniaja-w-Polsce-Jacy-to-pracodawcy-259418-50x33crop.jpg) Chińskie firmy zatrudniają w Polsce. Jacy to pracodawcy?

Chińskie firmy zatrudniają w Polsce. Jacy to pracodawcy?

![Najlepsze lokaty i rachunki oszczędnościowe IV 2024 r. [© Mariusz Blach - Fotolia.com] Najlepsze lokaty i rachunki oszczędnościowe IV 2024 r.](https://s3.egospodarka.pl/grafika2/lokaty-bankowe/Najlepsze-lokaty-i-rachunki-oszczednosciowe-IV-2024-r-259421-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![GPW w 2023: inwestorzy zagraniczni z kolejnym rekordem na Rynku Głównym [© junce11 - Fotolia.com] GPW w 2023: inwestorzy zagraniczni z kolejnym rekordem na Rynku Głównym](https://s3.egospodarka.pl/grafika2/inwestorzy-gieldowi/GPW-w-2023-inwestorzy-zagraniczni-z-kolejnym-rekordem-na-Rynku-Glownym-258870-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe III 2024 r. [© contrastwerkstatt - Fotolia.com] Najlepsze lokaty i rachunki oszczędnościowe III 2024 r.](https://s3.egospodarka.pl/grafika2/lokaty-bankowe/Najlepsze-lokaty-i-rachunki-oszczednosciowe-III-2024-r-258735-150x100crop.jpg)

![Zdolność kredytowa III 2024: krok w tył [© adam88xx - Fotolia.com] Zdolność kredytowa III 2024: krok w tył](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-III-2024-krok-w-tyl-258597-150x100crop.jpg)

![AI Act - zakazy i obowiązki [© Kohji Asakawa z Pixabay] AI Act - zakazy i obowiązki](https://s3.egospodarka.pl/grafika2/AI-Act/AI-Act-zakazy-i-obowiazki-259583-150x100crop.jpg)

![Mrożenie cen energii. Pomoc publiczna niezgodna z prawem UE [© Victoria z Pixabay] Mrożenie cen energii. Pomoc publiczna niezgodna z prawem UE](https://s3.egospodarka.pl/grafika2/zamrozenie-cen-energii/Mrozenie-cen-energii-Pomoc-publiczna-niezgodna-z-prawem-UE-259582-150x100crop.jpg)

![Rośnie liczba cyberataków na biznesową pocztę e-mail [© Javierafael - Fotolia.com] Rośnie liczba cyberataków na biznesową pocztę e-mail](https://s3.egospodarka.pl/grafika2/poczta-elektroniczna/Rosnie-liczba-cyberatakow-na-biznesowa-poczte-e-mail-259580-150x100crop.jpg)

![Sprzedaż nowych mieszkań wyhamowała w kwietniu w oczekiwaniu na nowy program dopłat? [© Kybele - Fotolia.com] Sprzedaż nowych mieszkań wyhamowała w kwietniu w oczekiwaniu na nowy program dopłat?](https://s3.egospodarka.pl/grafika2/mieszkania-od-deweloperow/Sprzedaz-nowych-mieszkan-wyhamowala-w-kwietniu-w-oczekiwaniu-na-nowy-program-doplat-259575-150x100crop.jpg)

![Rozliczenie składki zdrowotnej za 2023 rok tylko do 20 maja [© Voyagerix - Fotolia.com] Rozliczenie składki zdrowotnej za 2023 rok tylko do 20 maja](https://s3.egospodarka.pl/grafika2/rozliczenie-skladki-zdrowotnej/Rozliczenie-skladki-zdrowotnej-za-2023-rok-tylko-do-20-maja-259571-150x100crop.jpg)

![Czy powrót inflacji wpłynął na wyniki wyborów? [© Gerd Altmann z Pixabay] Czy powrót inflacji wpłynął na wyniki wyborów?](https://s3.egospodarka.pl/grafika2/inflacja/Czy-powrot-inflacji-wplynal-na-wyniki-wyborow-259568-150x100crop.jpg)

![Bezpośrednie inwestycje zagraniczne, czyli mocna strona Polski? [© Credit Commerce z Pixabay] Bezpośrednie inwestycje zagraniczne, czyli mocna strona Polski?](https://s3.egospodarka.pl/grafika2/inwestowanie/Bezposrednie-inwestycje-zagraniczne-czyli-mocna-strona-Polski-259567-150x100crop.jpg)