Rynek nieskarbowych papierów dłużnych 2010

2011-03-01 12:49

Przeczytaj także: Debiut BOŚ SA na Catalyst

Inwestorzy

Z podsumowania Fitch wynika również, że w 2010 roku najbardziej aktywnymi inwestorami na rynku nieskarbowych papierów dłużnych były banki (udział: 33,76%), które inwestowały głównie w emisje komunalne i listy zastawne. Na drugim miejscu są przedsiębiorstwa z udziałem 28,49%, a na trzecim fundusze inwestycyjne (udział: 15,6%). Z roku na rok widać wyraźne ograniczenie zainteresowania inwestycjami w instrumenty dłużne ze strony inwestorów zagranicznych.

2010 – rok problemów strefy Euro

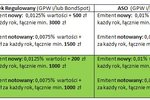

Rok 2010 przyniósł bardzo dynamiczny rozwój polskiego rynku obligacji nieskarbowych. Cały rynek na koniec roku wyniósł 67,279 mld PLN, co oznacza wzrost w porównaniu do poprzedniego roku o 40%. W poszczególnych segmentach sytuacja wygląda jeszcze lepiej. Przedsiębiorstwa podpisały 35 nowych programów emisji (+75% r/r), 104 emisje długoterminowych obligacji (+47% r/r) były niewykupione na koniec grudnia, a wartość tej części rynku wyniosła 17,577 mld PLN (+45% r/r). Jednostki samorządowe podpisały 268 nowych programów (+31% r/r), 458 emisji (+10%) funkcjonowało na rynku, a wartość tego segmentu rynku wyniosła 10,855 mld PLN (+57% r/r). Rynek KPD wzrósł o 48% i jego wartość wyniosła 14,794 mld PLN.

Zdaniem Fitch, ze światowego rynku długu warto odnotować dwie rzeczy, które miały miejsce w ubiegłym roku. Po pierwsze, wartość emisji obligacji high yield (z ratingiem nieinwestycyjnym) po raz kolejny ustanowiła rekord i wyniosła łącznie 406,7 mld USD, w tym w USA 217,5 mld USD (+66% r/r), a w Europie 55,9 mld USD (+46% r/r). Stało się to głównie z powodu mniejszej ilości emisji z ratingiem inwestycyjnym oraz większej wiary inwestorów co do ożywienia światowej gospodarki i przez to większej akceptacji ryzyka w zamian za wyższą dochodowość. Po drugie, rekord pobiła również wartość emisji podmiotów z krajów Emerging Markets i wyniosła 758,7 mld USD wobec 695 mld USD rok wcześniej. Odzwierciedla to przepływ kapitału na rynki mniej rozwinięte, z większym potencjałem wzrostu od krajów Europy zachodniej czy USA dotkniętych dodatkowo kryzysem w sektorze bankowym.

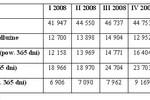

Rok 2010 był pierwszym pełnym rokiem funkcjonowania Catalyst uruchomionego przez GPW oraz BondSpot w dniu 30 września 2009 r. W ciągu roku na rynku Catalyst zadebiutowało 69 serii instrumentów dłużnych, a na koniec roku notowanych było 109 serii obligacji o wartości nominalnej wynoszącej 21,552 mld zł. W opinii autorów podsumowania, to niewątpliwy sukces, pamiętając jak mało osób wierzyło w powodzenie tego projektu. Do pełni szczęścia brakuje przede wszystkim większych obrotów, co z pewnością zapewniłoby dopuszczenie banków do bezpośredniego zawierania na tym rynku transakcji.

Jeśli chodzi o prognozy na 2011, to na podstawie wewnętrznych analiz oraz ankiet przeprowadzanych co kwartał przez Fitch wśród 100 największych inwestorów w Europie wynika, że podaż obligacji high yield będzie kontynuowana. Wynika to z ograniczeń w kredytach dla takich podmiotów oraz szukania dochodowości przez inwestorów. Dodatkowo, w styczniu 2011 już 55% inwestorów obawia się inflacji, podczas gdy w lipcu 2010 taki odsetek wynosił tylko 12%. Większość uważa również, że strefa euro poradzi sobie z problemami państw peryferyjnych (Grecja, Irlandia, Portugalia, Hiszpania, Włochy), które tak nastraszyły inwestorów w ubiegłym roku. Z rynków nie zniknie jednak zmienność. Inwestorzy zakładają także wzrost wolumenu emisji obligacji przez banki oraz przedsiębiorstwa z Emerging Markets. Takie firmy pozostaną w tym roku ulubionym emitentem inwestorów.

Przeczytaj także:

![Bank Gospodarstwa Krajowego na Catalyst [© denphumi - Fotolia.com] Bank Gospodarstwa Krajowego na Catalyst]() Bank Gospodarstwa Krajowego na Catalyst

Bank Gospodarstwa Krajowego na Catalyst

![Bank Gospodarstwa Krajowego na Catalyst [© denphumi - Fotolia.com] Bank Gospodarstwa Krajowego na Catalyst](https://s3.egospodarka.pl/grafika/Catalyst/Bank-Gospodarstwa-Krajowego-na-Catalyst-iQjz5k.jpg) Bank Gospodarstwa Krajowego na Catalyst

Bank Gospodarstwa Krajowego na Catalyst

1 2

oprac. : Aleksandra Baranowska-Skimina / eGospodarka.pl

![Kolejne banki spółdzielcze debiutują na Catalyst [© denphumi - Fotolia.com] Kolejne banki spółdzielcze debiutują na Catalyst](https://s3.egospodarka.pl/grafika/Catalyst/Kolejne-banki-spoldzielcze-debiutuja-na-Catalyst-iQjz5k.jpg)

![Private equity: kapitał dla najlepszych firm [© tiero - Fotolia.com] Private equity: kapitał dla najlepszych firm](https://s3.egospodarka.pl/grafika2/rynek-obligacji/Private-equity-kapital-dla-najlepszych-firm-109255-150x100crop.jpg)

![Kredyt czy emisja obligacji? [© tiero - Fotolia.com] Kredyt czy emisja obligacji?](https://s3.egospodarka.pl/grafika2/rynek-obligacji/Kredyt-czy-emisja-obligacji-107677-150x100crop.jpg)

![Pekao Bank Hipoteczny SA na Catalyst [© denphumi - Fotolia.com] Pekao Bank Hipoteczny SA na Catalyst](https://s3.egospodarka.pl/grafika/Catalyst/Pekao-Bank-Hipoteczny-SA-na-Catalyst-iQjz5k.jpg)

![Czy Catalyst ożywi rynek obligacji? [© denphumi - Fotolia.com] Czy Catalyst ożywi rynek obligacji?](https://s3.egospodarka.pl/grafika/catalyst/Czy-Catalyst-ozywi-rynek-obligacji-iQjz5k.jpg)

![Czy Catalyst odniesie sukces? [© denphumi - Fotolia.com] Czy Catalyst odniesie sukces?](https://s3.egospodarka.pl/grafika/gielda/Czy-Catalyst-odniesie-sukces-iQjz5k.jpg)

![3 banki spółdzielcze dołączyły do Catalyst [© denphumi - Fotolia.com] 3 banki spółdzielcze dołączyły do Catalyst](https://s3.egospodarka.pl/grafika/banki-spoldzielcze/3-banki-spoldzielcze-dolaczyly-do-Catalyst-iQjz5k.jpg)

![Najlepsze lokaty 2026? Średnie oprocentowanie spadło poniżej 4,7% [© pexels] Najlepsze lokaty 2026? Średnie oprocentowanie spadło poniżej 4,7%](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-2026-Srednie-oprocentowanie-spadlo-ponizej-4-7-270611-150x100crop.jpg)

![Budżet domowy krok po kroku. Jak w 6 krokach zyskać kontrolę nad finansami? [© pexels] Budżet domowy krok po kroku. Jak w 6 krokach zyskać kontrolę nad finansami?](https://s3.egospodarka.pl/grafika2/budzet-domowy/Budzet-domowy-krok-po-kroku-Jak-w-6-krokach-zyskac-kontrole-nad-finansami-270574-150x100crop.jpg)

![Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych w listopadzie 2025 [© wygenerowane przez AI] Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych w listopadzie 2025](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Ranking-lokat-i-kont-oszczednosciowych-Przeglad-mozliwosci-dostepnych-w-listopadzie-2025-269450-150x100crop.png)

![Content marketing - co to jest i od czego zacząć? [© patpitchaya - Fotolia.com] Content marketing - co to jest i od czego zacząć?](https://s3.egospodarka.pl/grafika2/content-marketing/Content-marketing-co-to-jest-i-od-czego-zaczac-215740-150x100crop.jpg)

Jak kupić pierwsze mieszkanie? Eksperci podpowiadają

Jak kupić pierwsze mieszkanie? Eksperci podpowiadają

![Kredyty mieszkaniowe: para kupi o 10 m2 więcej niż rok temu [© pexels] Kredyty mieszkaniowe: para kupi o 10 m2 więcej niż rok temu](https://s3.egospodarka.pl/grafika2/sila-nabywcza/Kredyty-mieszkaniowe-para-kupi-o-10-m2-wiecej-niz-rok-temu-269604-150x100crop.jpg)

![Jak Polacy oszczędzają pieniądze? Najważniejsze cele finansowe na 2026 [© pexels] Jak Polacy oszczędzają pieniądze? Najważniejsze cele finansowe na 2026](https://s3.egospodarka.pl/grafika2/oszczedzanie/Jak-Polacy-oszczedzaja-pieniadze-Najwazniejsze-cele-finansowe-na-2026-270535-150x100crop.jpg)

![Rynek pracy w Polsce: między automatyzacją, niepewnością a potrzebą stabilności [© pexels] Rynek pracy w Polsce: między automatyzacją, niepewnością a potrzebą stabilności](https://s3.egospodarka.pl/grafika2/rynek-pracy/Rynek-pracy-w-Polsce-miedzy-automatyzacja-niepewnoscia-a-potrzeba-stabilnosci-270646-150x100crop.jpg)

![Zakaz palenia węglem: bardziej niż smog przerażają koszty ogrzewania? [© pexels] Zakaz palenia węglem: bardziej niż smog przerażają koszty ogrzewania?](https://s3.egospodarka.pl/grafika2/koszty-ogrzewania/Zakaz-palenia-weglem-bardziej-niz-smog-przerazaja-koszty-ogrzewania-270645-150x100crop.jpg)

![Raport płacowy Hays: zarobki, satysfakcja i plany zawodowe Polaków [© pexels] Raport płacowy Hays: zarobki, satysfakcja i plany zawodowe Polaków](https://s3.egospodarka.pl/grafika2/wynagrodzenia/Raport-placowy-Hays-zarobki-satysfakcja-i-plany-zawodowe-Polakow-270639-150x100crop.jpg)

![Dlaczego mamy płacić więcej poza Allegro? ERLI pozywa Allegro o nadużywanie pozycji dominującej [© wygenerowane przez AI] Dlaczego mamy płacić więcej poza Allegro? ERLI pozywa Allegro o nadużywanie pozycji dominującej](https://s3.egospodarka.pl/grafika2/Allegro/Dlaczego-mamy-placic-wiecej-poza-Allegro-ERLI-pozywa-Allegro-o-naduzywanie-pozycji-dominujacej-270635-150x100crop.jpg)

![Miesiąc z jawnością wynagrodzeń - czy coś się zmieniło? [© wygenerowane przez AI] Miesiąc z jawnością wynagrodzeń - czy coś się zmieniło?](https://s3.egospodarka.pl/grafika2/jawnosc-zarobkow/Miesiac-z-jawnoscia-wynagrodzen-czy-cos-sie-zmienilo-270621-150x100crop.jpg)

![Fałszywe faktury w KSeF. Jak wykryć oszustwo i zgłosić nadużycie? Poradnik dla przedsiębiorców [© wygenerowane przez AI] Fałszywe faktury w KSeF. Jak wykryć oszustwo i zgłosić nadużycie? Poradnik dla przedsiębiorców](https://s3.egospodarka.pl/grafika2/faktura-kosztowa/Falszywe-faktury-w-KSeF-Jak-wykryc-oszustwo-i-zglosic-naduzycie-Poradnik-dla-przedsiebiorcow-270634-150x100crop.jpg)

![Nowa rzeczywistość rynku pracy: bez home office i juniorów? [© pexels] Nowa rzeczywistość rynku pracy: bez home office i juniorów?](https://s3.egospodarka.pl/grafika2/praca-zdalna/Nowa-rzeczywistosc-rynku-pracy-bez-home-office-i-juniorow-270631-150x100crop.jpg)