Wypłacalność banków II kw. 2010 r.

2010-08-31 11:58

Przeczytaj także: Wypłacalność banków I kw. 2010 r.

Dostępność nie wzrośnie

O ile można oczekiwać, że konsekwencją wysokich wskaźników wypłacalności będzie zwiększona konkurencja między bankami o klientów, która powinna koncentrować się głównie na poprawie oferty, o tyle trudno oczekiwać, że jednocześnie luzowane będą kryteria dostępności kredytów.

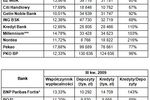

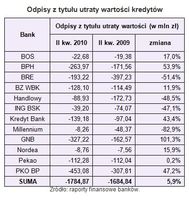

Poziom rezerw i odpisów na tzw. złe kredyty nadal jest bardzo wysoki. Choć w pięciu dużych bankach poziom odpisów spadł w porównaniu z 2009 rokiem, to w większości zanotowano ich wzrost (patrz niżej), a łączna kwota rezerw wzrosła o prawie 6 proc. Z kolei z danych KNF wynika, że w pierwszym półroczu banki utworzyły rezerwy i odpisy na kwotę 5,9 mld PLN – o 170 mln PLN wyższą niż na koniec I półrocza 2009. Z danych Komisji wynika także, że kwota odpisów w II kwartale była o 300 mln PLN wyższa niż w pierwszym.

Oznacza to, że banki wciąż mają problem ze spłacalnością udzielonych wcześniej kredytów. Naturalną postawą jest w takiej sytuacji zaostrzenie kryteriów przyznawania nowych kredytów (co zrobiono już w 2009 r.), ponieważ banki chcą w ten sposób uniknąć błędów popełnianych w przeszłości, kiedy o kredyty było szczególnie łatwo.

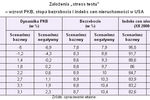

W tym miejscu warto się zatrzymać nad Rekomendacją T, która wchodzi w życie na raty – część zapisów weszła w życie przed tygodniem (23 sierpnia), część zacznie obowiązywać w grudniu. O ile w przypadku kredytów hipotecznych nowe rozwiązania legislacyjne nie zmieniają rzeczywistej oferty bankowej w istotny sposób, o tyle w przypadku kredytów gotówkowych rozwiązania zabraniające udzielania kredytów, których raty stanowiłyby 50 proc. lub więcej miesięcznych dochodów kredytobiorców, mogą istotnie wpłynąć na ich dostępność. Nie da się wykluczyć, że do czasu wejścia w życie nowych zapisów i zaostrzenia kryteriów ich przyznawania, niektóre banki będą starały się sprzedać jak najwięcej kredytów gotówkowych.

fot. mat. prasowe

Odpisy z tytułu utraty wartości kredytów

Odpisy z tytułu utraty wartości kredytów

Sądzimy, że ze względu na wysokie współczynniki wypłacalności, banki zaczną aktywniej walczyć o klientów kredytowych, co może zaowocować spadkiem marż. W przypadku kredytów hipotecznych coraz bardziej do pomyślenia staje się oferta z 1-pkt proc. marży dla klientów, którzy podpisując umowę kredytową zobowiążą się do skorzystania z innych (droższych) produktów finansowych.

Natomiast nic nie wskazuje na to, żeby obniżone mogły zostać kryteria dostępności kredytowej – nadal jest to oferta skierowana do osób o dobrym standingu finansowym.

Ceną za spadek marż kredytów może być dalsze obniżanie oprocentowania lokat i depozytów lub – jeśli wkrótce dojdzie do podwyżki stóp procentowych – wyraźne opóźnienia w podnoszeniu ich oprocentowania. Tym samym wojna depozytowa odejdzie ostatecznie do historii. Ponieważ najtańszym źródłem pieniędzy dla banków pozostają RORy (z reguły nisko oprocentowane, lub nieoprocentowane wcale), sądzimy, że banki będą starały się promować te właśnie produkty w drugim półroczu bardziej niż lokaty.

Przeczytaj także:

![Wypłacalność banków III kw. 2010 r. Wypłacalność banków III kw. 2010 r.]() Wypłacalność banków III kw. 2010 r.

Wypłacalność banków III kw. 2010 r.

Wypłacalność banków III kw. 2010 r.

Wypłacalność banków III kw. 2010 r.

1 2

oprac. : Emil Szweda, Bernard Waszczyk / Open Finance

Więcej na ten temat:

wypłacalność banków, współczynnik wypłacalności banków, kredyty, rezerwy banków, zyski banków, wyniki finansowe banków, wyniki banków, sektor bankowy

![Redukcja kosztów priorytetem dla banków [© SVLuma - Fotolia.com] Redukcja kosztów priorytetem dla banków](https://s3.egospodarka.pl/grafika2/banki/Redukcja-kosztow-priorytetem-dla-bankow-246283-150x100crop.jpg)

![Za rekordowe zyski banków płaci całe społeczeństwo [© paxome z Pixabay] Za rekordowe zyski banków płaci całe społeczeństwo](https://s3.egospodarka.pl/grafika2/zyski-bankow/Za-rekordowe-zyski-bankow-placi-cale-spoleczenstwo-266527-150x100crop.jpg)

![Polskie banki straciły 1257 milionów złotych [© denphumi - Fotolia.com] Polskie banki straciły 1257 milionów złotych](https://s3.egospodarka.pl/grafika/sektor-bankowy/Polskie-banki-stracily-1257-milionow-zlotych-iQjz5k.jpg)

![Karta szkolna Visa payWave z BZ WBK [© denphumi - Fotolia.com] Karta szkolna Visa payWave z BZ WBK](https://s3.egospodarka.pl/grafika/karty-platnicze/Karta-szkolna-Visa-payWave-z-BZ-WBK-iQjz5k.jpg)

![Ranking kantorów internetowych. Gdzie najlepsze kursy walut? [© Pavel Bobrovskiy - Fotolia.com] Ranking kantorów internetowych. Gdzie najlepsze kursy walut?](https://s3.egospodarka.pl/grafika2/kantory-internetowe/Ranking-kantorow-internetowych-Gdzie-najlepsze-kursy-walut-218154-150x100crop.jpg)

![Jak mierzyć i oceniać skuteczność mailingu. 5 najważniejszych wskaźników [© maicasaa - Fotolia.com] Jak mierzyć i oceniać skuteczność mailingu. 5 najważniejszych wskaźników](https://s3.egospodarka.pl/grafika2/mailing/Jak-mierzyc-i-oceniac-skutecznosc-mailingu-5-najwazniejszych-wskaznikow-219695-150x100crop.jpg)

![Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych we wrześniu 2025 [© freepik] Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych we wrześniu 2025](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Ranking-lokat-i-kont-oszczednosciowych-Przeglad-mozliwosci-dostepnych-we-wrzesniu-2025-268649-150x100crop.jpg)

![Najem prywatny 2023. Podatek od wynajmu mieszkania, innych nieruchomości i ruchomości - jakie zmiany? [© jrwasserman - Fotolia.com] Najem prywatny 2023. Podatek od wynajmu mieszkania, innych nieruchomości i ruchomości - jakie zmiany?](https://s3.egospodarka.pl/grafika2/wynajem-mieszkania/Najem-prywatny-2023-Podatek-od-wynajmu-mieszkania-innych-nieruchomosci-i-ruchomosci-jakie-zmiany-249905-150x100crop.jpg)

![Ceny mieszkań stabilne a zdolność kredytowa rośnie. O ile nie masz dzieci [© pexels] Ceny mieszkań stabilne a zdolność kredytowa rośnie. O ile nie masz dzieci [© pexels]](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Ceny-mieszkan-stabilne-a-zdolnosc-kredytowa-rosnie-O-ile-nie-masz-dzieci-270929-50x33crop.jpg) Ceny mieszkań stabilne a zdolność kredytowa rośnie. O ile nie masz dzieci

Ceny mieszkań stabilne a zdolność kredytowa rośnie. O ile nie masz dzieci

![Wzrost PKB nie pomógł. Rekordowa liczba niewypłacalności firm w 2025 roku [© pexels] Wzrost PKB nie pomógł. Rekordowa liczba niewypłacalności firm w 2025 roku](https://s3.egospodarka.pl/grafika2/niewyplacalnosc-firmy/Wzrost-PKB-nie-pomogl-Rekordowa-liczba-niewyplacalnosci-firm-w-2025-roku-270876-150x100crop.jpg)

![Kredyty hipoteczne: marże stabilne, oprocentowanie najniższe w historii [© fotomek - Fotolia.com] Kredyty hipoteczne: marże stabilne, oprocentowanie najniższe w historii](https://s3.egospodarka.pl/grafika2/koszty-kredytu/Kredyty-hipoteczne-marze-stabilne-oprocentowanie-najnizsze-w-historii-233688-150x100crop.jpg)

![Kieszonkowe dla dziecka, czyli nauka zarządzania budżetem domowym [© AntonioDiaz - Fotolia.com] Kieszonkowe dla dziecka, czyli nauka zarządzania budżetem domowym](https://s3.egospodarka.pl/grafika2/kieszonkowe/Kieszonkowe-dla-dziecka-czyli-nauka-zarzadzania-budzetem-domowym-247450-150x100crop.jpg)

![Najlepsze lokaty 2026? Średnie oprocentowanie spadło poniżej 4,7% [© pexels] Najlepsze lokaty 2026? Średnie oprocentowanie spadło poniżej 4,7%](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-2026-Srednie-oprocentowanie-spadlo-ponizej-4-7-270611-150x100crop.jpg)

![Europa w tyle za Chinami i USA. Nowy raport o innowacjach w inżynierii [© pexels] Europa w tyle za Chinami i USA. Nowy raport o innowacjach w inżynierii](https://s3.egospodarka.pl/grafika2/inzynieria/Europa-w-tyle-za-Chinami-i-USA-Nowy-raport-o-innowacjach-w-inzynierii-271095-150x100crop.jpg)

![Rynek pracy w Polsce, czyli więcej satysfakcji, ale i większy stres [© pexels] Rynek pracy w Polsce, czyli więcej satysfakcji, ale i większy stres](https://s3.egospodarka.pl/grafika2/rynek-pracy/Rynek-pracy-w-Polsce-czyli-wiecej-satysfakcji-ale-i-wiekszy-stres-271094-150x100crop.jpg)

![Nowe przepisy o ochronie ludności. Miasta będą budować schrony [© wygenerowane przez AI] Nowe przepisy o ochronie ludności. Miasta będą budować schrony](https://s3.egospodarka.pl/grafika2/ustawa-o-ochronie-ludnosci-i-obronie-cywilnej/Nowe-przepisy-o-ochronie-ludnosci-Miasta-beda-budowac-schrony-271082-150x100crop.png)

![Ukraińcy coraz liczniejsi na rynku pracy. 60% chce zmian [© pixabay] Ukraińcy coraz liczniejsi na rynku pracy. 60% chce zmian](https://s3.egospodarka.pl/grafika2/zatrudnianie-cudzoziemcow/Ukraincy-coraz-liczniejsi-na-rynku-pracy-60-chce-zmian-271081-150x100crop.jpg)

![Europa stawia na convenience, inwestorzy wracają do sektora spożywczego. To koniec ery hipermarketów? [© pexels] Europa stawia na convenience, inwestorzy wracają do sektora spożywczego. To koniec ery hipermarketów?](https://s3.egospodarka.pl/grafika2/handel-detaliczny/Europa-stawia-na-convenience-inwestorzy-wracaja-do-sektora-spozywczego-To-koniec-ery-hipermarketow-271078-150x100crop.jpg)