Prywatyzacja GPW: kto ma szanse objąć akcje?

2009-08-30 04:10

Przeczytaj także: Deutsche Börse chce kupić akcje GPW

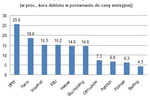

Warszawska giełda, pomimo lipcowych perturbacji spowodowanych zmianami ustawodawstwa w związku z koniecznością łatania budżetu państwa i wypłatą dywidendy, radzi sobie bardzo dobrze, wiodąc prym najbardziej aktywnego parkietu w Europie Środkowo-Wschodniej. Wydaje się zatem, że prywatyzacja GPW może być dość intratną transakcją polskiego rządu. W kolejce do objęcia akcji ustawiają się wielcy zagraniczni gracze, którzy bacznie obserwując obroty i atrakcyjność regionu, z biegiem czasu będą musieli wyłożyć coraz większe pieniądze na stół. Wśród pretendentów do przejęcia polskiej giełdy można znaleźć Deutsche Börse, London Stock Exchange (LSE), Nasdaq QMX oraz New York Exchange Euronext (NYSE Euronext).W lipcu polski rząd dopuścił zainteresowanych inwestorów do przeprowadzenia „due dilligance” warszawskiego parkietu. Jak zapewniał jeden z twórców polskiego rynku kapitałowego – Wiesław Rozłucki – ważniejsze od wartości oferty mogą okazać się plany strategiczne. Największe wątpliwości budzi zgłoszenie się niemieckiej giełdy do wyścigu o polską giełdę. Niektórzy bowiem węszą spisek, w którym Niemcy po przejęciu akcji GPW, mieliby sprzedać nabyte akcje wiedeńskiemu parkietowi, czyli największej konkurencji w regionie. Dla podgrzania atmosfery należy dodać, że Wiener Börse po zakończeniu hossy na światowych rynkach straciła fotel lidera pod względem obrotów. Przebieg handlu od początku bieżącego roku został zobrazowany na poniższym wykresie (skumulowane obroty podane w mld EUR):

fot. mat. prasowe

Skumulowana wartość obrotów [w mld EUR]

Skumulowana wartość obrotów [w mld EUR]

![Debiut Izostal SA na GPW [© denphumi - Fotolia.com] Debiut Izostal SA na GPW](https://s3.egospodarka.pl/grafika/GPW/Debiut-Izostal-SA-na-GPW-iQjz5k.jpg) Debiut Izostal SA na GPW

Debiut Izostal SA na GPW

oprac. : Wojciech Demski / IPO.pl

![Skumulowana wartość obrotów [w mld EUR] Skumulowana wartość obrotów [w mld EUR]](https://s3.egospodarka.pl/grafika2/prywatyzacja-gieldy/Prywatyzacja-GPW-kto-ma-szanse-objac-akcje-35670-200x200.jpg)

![Zadebiutowały akcje GPW [© denphumi - Fotolia.com] Zadebiutowały akcje GPW](https://s3.egospodarka.pl/grafika/GPW/Zadebiutowaly-akcje-GPW-iQjz5k.jpg)

![Prywatyzacja GPW a fuzja giełdowa [© denphumi - Fotolia.com] Prywatyzacja GPW a fuzja giełdowa](https://s3.egospodarka.pl/grafika/gielda/Prywatyzacja-GPW-a-fuzja-gieldowa-iQjz5k.jpg)

![Giełda - jak się zmieniała na przestrzeni lat? [© xy - Fotolia.com] Giełda - jak się zmieniała na przestrzeni lat?](https://s3.egospodarka.pl/grafika2/gielda/Gielda-jak-sie-zmieniala-na-przestrzeni-lat-251291-150x100crop.jpg)

![GPW: inwestorzy aktywni mimo pandemii, 32 mln zł zysku netto [© Travis - Fotolia.com] GPW: inwestorzy aktywni mimo pandemii, 32 mln zł zysku netto](https://s3.egospodarka.pl/grafika2/GPW/GPW-inwestorzy-aktywni-mimo-pandemii-32-mln-zl-zysku-netto-233762-150x100crop.jpg)

![Wyniki finansowe GPW: II kw. 2020 rekordowy mimo pandemii [© Travis - Fotolia.com] Wyniki finansowe GPW: II kw. 2020 rekordowy mimo pandemii](https://s3.egospodarka.pl/grafika2/GPW/Wyniki-finansowe-GPW-II-kw-2020-rekordowy-mimo-pandemii-231737-150x100crop.jpg)

![Wyniki finansowe GPW I kw. 2018 [© miztanya - Fotolia.com] Wyniki finansowe GPW I kw. 2018](https://s3.egospodarka.pl/grafika2/GPW/Wyniki-finansowe-GPW-I-kw-2018-205334-150x100crop.jpg)

![Wejście spółki na giełdę: który model wybrać? [© denphumi - Fotolia.com] Wejście spółki na giełdę: który model wybrać?](https://s3.egospodarka.pl/grafika/wejscie-na-gielde/Wejscie-spolki-na-gielde-ktory-model-wybrac-iQjz5k.jpg)

![Linki dofollow i nofollow - jakie są różnice i czy linki nofollow mają sens? [© amathieu - fotolia.com] Linki dofollow i nofollow - jakie są różnice i czy linki nofollow mają sens?](https://s3.egospodarka.pl/grafika2/linki-sponsorowane/Linki-dofollow-i-nofollow-jakie-sa-roznice-i-czy-linki-nofollow-maja-sens-227269-150x100crop.jpg)

![Jak najkorzystniej wysyłać i odbierać przelewy walutowe w EURO [© Production Perig - Fotolia.com] Jak najkorzystniej wysyłać i odbierać przelewy walutowe w EURO](https://s3.egospodarka.pl/grafika2/przelewy-bankowe/Jak-najkorzystniej-wysylac-i-odbierac-przelewy-walutowe-w-EURO-205900-150x100crop.jpg)

![Ceny mieszkań stabilne a zdolność kredytowa rośnie. O ile nie masz dzieci [© pexels] Ceny mieszkań stabilne a zdolność kredytowa rośnie. O ile nie masz dzieci [© pexels]](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Ceny-mieszkan-stabilne-a-zdolnosc-kredytowa-rosnie-O-ile-nie-masz-dzieci-270929-50x33crop.jpg) Ceny mieszkań stabilne a zdolność kredytowa rośnie. O ile nie masz dzieci

Ceny mieszkań stabilne a zdolność kredytowa rośnie. O ile nie masz dzieci

![Wzrost PKB nie pomógł. Rekordowa liczba niewypłacalności firm w 2025 roku [© pexels] Wzrost PKB nie pomógł. Rekordowa liczba niewypłacalności firm w 2025 roku](https://s3.egospodarka.pl/grafika2/niewyplacalnosc-firmy/Wzrost-PKB-nie-pomogl-Rekordowa-liczba-niewyplacalnosci-firm-w-2025-roku-270876-150x100crop.jpg)

![Kredyty hipoteczne: marże stabilne, oprocentowanie najniższe w historii [© fotomek - Fotolia.com] Kredyty hipoteczne: marże stabilne, oprocentowanie najniższe w historii](https://s3.egospodarka.pl/grafika2/koszty-kredytu/Kredyty-hipoteczne-marze-stabilne-oprocentowanie-najnizsze-w-historii-233688-150x100crop.jpg)

![Kieszonkowe dla dziecka, czyli nauka zarządzania budżetem domowym [© AntonioDiaz - Fotolia.com] Kieszonkowe dla dziecka, czyli nauka zarządzania budżetem domowym](https://s3.egospodarka.pl/grafika2/kieszonkowe/Kieszonkowe-dla-dziecka-czyli-nauka-zarzadzania-budzetem-domowym-247450-150x100crop.jpg)

![Najlepsze lokaty 2026? Średnie oprocentowanie spadło poniżej 4,7% [© pexels] Najlepsze lokaty 2026? Średnie oprocentowanie spadło poniżej 4,7%](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-2026-Srednie-oprocentowanie-spadlo-ponizej-4-7-270611-150x100crop.jpg)

![Indie - rynek pełen szans, ale i pułapek. 5 rzeczy, które musisz znać, zanim zaczniesz ekspansję [© wygenerowane przez AI] Indie - rynek pełen szans, ale i pułapek. 5 rzeczy, które musisz znać, zanim zaczniesz ekspansję](https://s3.egospodarka.pl/grafika2/Indie/Indie-rynek-pelen-szans-ale-i-pulapek-5-rzeczy-ktore-musisz-znac-zanim-zaczniesz-ekspansje-271067-150x100crop.jpg)

![Boom na elektryki skończył się z dopłatami. Jak rynek poradzi sobie po programie NaszEauto? [© wygenerowane przez AI] Boom na elektryki skończył się z dopłatami. Jak rynek poradzi sobie po programie NaszEauto?](https://s3.egospodarka.pl/grafika2/elektromobilnosc/Boom-na-elektryki-skonczyl-sie-z-doplatami-Jak-rynek-poradzi-sobie-po-programie-NaszEauto-271077-150x100crop.jpg)

![Fiskus skontroluje wracających z Dubaju? Kryzys na Bliskim Wschodzie ujawnia, jak faktycznie działa rezydencja podatkowa [© wygenerowane przez AI] Fiskus skontroluje wracających z Dubaju? Kryzys na Bliskim Wschodzie ujawnia, jak faktycznie działa rezydencja podatkowa](https://s3.egospodarka.pl/grafika2/zmiana-rezydencji-podatkowej/Fiskus-skontroluje-wracajacych-z-Dubaju-Kryzys-na-Bliskim-Wschodzie-ujawnia-jak-faktycznie-dziala-rezydencja-podatkowa-271076-150x100crop.jpg)

![Boom na akademiki w Krakowie. Studenci napędzają inwestycje [© pexels] Boom na akademiki w Krakowie. Studenci napędzają inwestycje](https://s3.egospodarka.pl/grafika2/prywatne-akademiki/Boom-na-akademiki-w-Krakowie-Studenci-napedzaja-inwestycje-271075-150x100crop.jpg)

![Oszczędzanie, rzeczy z drugiej ręki i rabaty w zamian za dane. Nowe zachowania konsumentów [© pexels] Oszczędzanie, rzeczy z drugiej ręki i rabaty w zamian za dane. Nowe zachowania konsumentów](https://s3.egospodarka.pl/grafika2/zachowania-konsumentow/Oszczedzanie-rzeczy-z-drugiej-reki-i-rabaty-w-zamian-za-dane-Nowe-zachowania-konsumentow-271074-150x100crop.jpg)

![Wyciek danych w firmie bez włamania? Zagrożenie czyha wewnątrz organizacji [© pexels] Wyciek danych w firmie bez włamania? Zagrożenie czyha wewnątrz organizacji](https://s3.egospodarka.pl/grafika2/wyciek-danych/Wyciek-danych-w-firmie-bez-wlamania-Zagrozenie-czyha-wewnatrz-organizacji-271071-150x100crop.jpg)

![Co każda firma powinna wiedzieć o KSeF? Wyjaśniamy najważniejsze zasady i pułapki dotyczące e-faktur [© wygenerowane przez AI] Co każda firma powinna wiedzieć o KSeF? Wyjaśniamy najważniejsze zasady i pułapki dotyczące e-faktur](https://s3.egospodarka.pl/grafika2/zasady-wystawiania-faktur/Co-kazda-firma-powinna-wiedziec-o-KSeF-Wyjasniamy-najwazniejsze-zasady-i-pulapki-dotyczace-e-faktur-271070-150x100crop.jpg)