Kredyt refinansowy: kiedy jest opłacalny?

2007-08-30 13:15

Przeczytaj także: Refinansowanie kredytu korzystne?

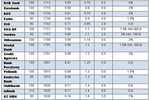

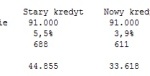

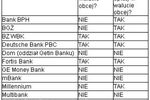

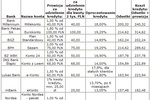

W pierwszym przypadku cel może być osiągnięty poprzez znalezienie banku oferującego możliwie długi okres spłaty. W ten sposób zostaje zmniejszona wysokość miesięcznej raty, choć będzie to skutkowało ostatecznie wyższym kosztem całej operacji (wyższy koszt odsetkowy). Jeżeli natomiast powodem zmiany kredytodawcy jest chęć znalezienia banku o tańszej ofercie to należy się skupić na poszukiwaniu jak najniższego oprocentowania dostępnego po poniesieniu minimalnych opłat wstępnych. Ustalmy, ile musiałoby wynosić oprocentowanie, żeby operacja była opłacalna. Załóżmy, że refinansowany kredyt wynosi 200 000 PLN, jest zaciągnięty w CHF przy marży odsetkowej w wysokości 2%. Pozostały okres do spłaty to 25 lat. Dokonamy obliczeń dla stopy LIBOR na poziomie 2,8%. Przyjmiemy, że koszty wstępne przyznania kredytu wyniosą tyle, ile średnia rynkowa opisana w poprzednim paragrafie: 13 100 PLN.

fot. mat. prasowe

Porównanie kosztów obsługi kredytu

Co przyniesie nowy kredyt?

W wyniku refinansowania rata kredytowa spadnie o ok. 40 PLN. Oszczędność w całym, dwudziestopięcioletnim okresie spłaty da kwotę 12 000 PLN. Czy to dużo? Niekoniecznie. Opłaty wstępne przeniesienia zadłużenia sumują się do 13 100 PLN. Przy założeniu, że koszty nowego kredytu są finansowane z własnej kieszeni to taka inwestycja zwróciłaby się dopiero po 10 latach. Aby mówić o atrakcyjnym refinansowaniu podany okres powinien wynieść ok. 2 lat. Wniosek? Niższe o jeden punkt oprocentowanie u konkurencji w przypadku kredytu walutowego nie jest atrakcyjne!

Kiedy to ma sens?

Refinansowanie kredytu hipotecznego jest zasadne jedynie w 3 sytuacjach:

- dla chęci obniżenia miesięcznych płatności poprzez maksymalne wydłużenie okresu kredytowania w nowym banku (koszty operacji nie są wtedy tak istotne),

- przy jednoczesnej zmianie waluty w nowym banku (zupełnie nowe warunki kredytowania, odmienna strategia finansowania) oraz

- w sytuacji kiedy różnica w oprocentowaniu kredytu jest istotnie wysoka (w naszym przykładzie próg opłacalności jest powyżej 1 punkta procentowego różnicy).

Jak wynika z przytoczonych wyżej obliczeń, niższa rata nowego kredytu nie musi oznaczać, że operacja jest opłacalna. Należy ją przeanalizować w szerszym kontekście, mając w szczególności na uwadze okres, po jakim się zwróci. Rentowność przedsięwzięcia ma mniejsze znaczenie, kiedy jej ideą jest uzyskanie większej płynności finansowej przez kredytobiorcę (np. poprzez wydłużenie okresu spłaty lub zmianę waluty). W przypadku analizy jedynie „surowych” kosztów i zysków należy uważniej oceniać oferty bankowe.

Kredyty refinansowe atrakcyjniejsze

Kredyty refinansowe atrakcyjniejsze

1 2

oprac. : Marta Kamińska / eGospodarka.pl

Przeczytaj także

-

![Kredyt refinansowy to oszczędność Kredyt refinansowy to oszczędność]()

Kredyt refinansowy to oszczędność

-

![Refinansowanie kredytu a ulga odsetkowa [© anna - Fotolia.com] Refinansowanie kredytu a ulga odsetkowa]()

Refinansowanie kredytu a ulga odsetkowa

-

![Czy refinansowanie kredytu jest opłacalne? Czy refinansowanie kredytu jest opłacalne?]()

Czy refinansowanie kredytu jest opłacalne?

-

![Czy przenieść kredyt hipoteczny do innego banku? Czy przenieść kredyt hipoteczny do innego banku?]()

Czy przenieść kredyt hipoteczny do innego banku?

-

![Ranking kredytów refinansowych IV 2006 Ranking kredytów refinansowych IV 2006]()

Ranking kredytów refinansowych IV 2006

-

![Frankowicze w opałach. Rata kredytu rośnie do blisko 2000 zł [© BestStock - Fotolia.com] Frankowicze w opałach. Rata kredytu rośnie do blisko 2000 zł]()

Frankowicze w opałach. Rata kredytu rośnie do blisko 2000 zł

-

![Niższe stopy procentowe nie wszystkim obniżą raty kredytu. Lepsze wakacje kredytowe? [© VIPDesign - Fotolia.com] Niższe stopy procentowe nie wszystkim obniżą raty kredytu. Lepsze wakacje kredytowe?]()

Niższe stopy procentowe nie wszystkim obniżą raty kredytu. Lepsze wakacje kredytowe?

-

![Kredyt złotowy z oprocentowaniem jak dla frankowicza? [© grzegorzz - Fotolia.com] Kredyt złotowy z oprocentowaniem jak dla frankowicza?]()

Kredyt złotowy z oprocentowaniem jak dla frankowicza?

-

![Przewalutowanie kredytu we frankach opłaca się bankom? [© Stockfotos-MG - Fotolia.com] Przewalutowanie kredytu we frankach opłaca się bankom?]()

Przewalutowanie kredytu we frankach opłaca się bankom?

![Refinansowanie kredytu a ulga odsetkowa [© anna - Fotolia.com] Refinansowanie kredytu a ulga odsetkowa](https://s3.egospodarka.pl/grafika/ulgi/Refinansowanie-kredytu-a-ulga-odsetkowa-skVsXY.jpg)

![Frankowicze w opałach. Rata kredytu rośnie do blisko 2000 zł [© BestStock - Fotolia.com] Frankowicze w opałach. Rata kredytu rośnie do blisko 2000 zł](https://s3.egospodarka.pl/grafika2/kredyty-we-frankach/Frankowicze-w-opalach-Rata-kredytu-rosnie-do-blisko-2000-zl-233541-150x100crop.jpg)

![Niższe stopy procentowe nie wszystkim obniżą raty kredytu. Lepsze wakacje kredytowe? [© VIPDesign - Fotolia.com] Niższe stopy procentowe nie wszystkim obniżą raty kredytu. Lepsze wakacje kredytowe?](https://s3.egospodarka.pl/grafika2/raty-kredytu/Nizsze-stopy-procentowe-nie-wszystkim-obniza-raty-kredytu-Lepsze-wakacje-kredytowe-227963-150x100crop.jpg)

![Kredyt złotowy z oprocentowaniem jak dla frankowicza? [© grzegorzz - Fotolia.com] Kredyt złotowy z oprocentowaniem jak dla frankowicza?](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Kredyt-zlotowy-z-oprocentowaniem-jak-dla-frankowicza-220514-150x100crop.jpg)

![Przewalutowanie kredytu we frankach opłaca się bankom? [© Stockfotos-MG - Fotolia.com] Przewalutowanie kredytu we frankach opłaca się bankom?](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Przewalutowanie-kredytu-we-frankach-oplaca-sie-bankom-217110-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe IV 2024 r. [© Mariusz Blach - Fotolia.com] Najlepsze lokaty i rachunki oszczędnościowe IV 2024 r.](https://s3.egospodarka.pl/grafika2/lokaty-bankowe/Najlepsze-lokaty-i-rachunki-oszczednosciowe-IV-2024-r-259421-150x100crop.jpg)

![Renta rodzinna. Możesz pracować, ale pamiętaj o limitach [© Paul G z Pixabay] Renta rodzinna. Możesz pracować, ale pamiętaj o limitach](https://s3.egospodarka.pl/grafika2/renta-rodzinna/Renta-rodzinna-Mozesz-pracowac-ale-pamietaj-o-limitach-259414-150x100crop.jpg)

![IPO w Europie: I kw. 2024 oznaką ożywienia [© moomsabuy - Fotolia.com] IPO w Europie: I kw. 2024 oznaką ożywienia](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/IPO-w-Europie-I-kw-2024-oznaka-ozywienia-259409-150x100crop.jpg)

![Ranking kredytów i pożyczek konsolidacyjnych [© Africa Studio - Fotolia.com] Ranking kredytów i pożyczek konsolidacyjnych](https://s3.egospodarka.pl/grafika2/kredyt-konsolidacyjny/Ranking-kredytow-i-pozyczek-konsolidacyjnych-203373-150x100crop.jpg)

![Skuteczny mailing. Jaka lista mailingowa i targetowanie będą najlepsze? [© georgejmclittle - Fotolia.com] Skuteczny mailing. Jaka lista mailingowa i targetowanie będą najlepsze?](https://s3.egospodarka.pl/grafika2/mailing/Skuteczny-mailing-Jaka-lista-mailingowa-i-targetowanie-beda-najlepsze-216468-150x100crop.jpg)

![Reklama natywna - 5 najważniejszych zalet [© tashatuvango - Fotolia.com] Reklama natywna - 5 najważniejszych zalet](https://s3.egospodarka.pl/grafika2/artykul-natywny/Reklama-natywna-5-najwazniejszych-zalet-226496-150x100crop.jpg)

![Chińskie firmy zatrudniają w Polsce. Jacy to pracodawcy? [© 金召 步 z Pixabay] Chińskie firmy zatrudniają w Polsce. Jacy to pracodawcy? [© 金召 步 z Pixabay]](https://s3.egospodarka.pl/grafika2/rynek-pracy/Chinskie-firmy-zatrudniaja-w-Polsce-Jacy-to-pracodawcy-259418-50x33crop.jpg) Chińskie firmy zatrudniają w Polsce. Jacy to pracodawcy?

Chińskie firmy zatrudniają w Polsce. Jacy to pracodawcy?

![GPW w 2023: inwestorzy zagraniczni z kolejnym rekordem na Rynku Głównym [© junce11 - Fotolia.com] GPW w 2023: inwestorzy zagraniczni z kolejnym rekordem na Rynku Głównym](https://s3.egospodarka.pl/grafika2/inwestorzy-gieldowi/GPW-w-2023-inwestorzy-zagraniczni-z-kolejnym-rekordem-na-Rynku-Glownym-258870-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Zdolność kredytowa III 2024: krok w tył [© adam88xx - Fotolia.com] Zdolność kredytowa III 2024: krok w tył](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-III-2024-krok-w-tyl-258597-150x100crop.jpg)

![Dlaczego oprocentowanie lokat nie rośnie? [© vege - Fotolia.com] Dlaczego oprocentowanie lokat nie rośnie?](https://s3.egospodarka.pl/grafika2/stopy-procentowe/Dlaczego-oprocentowanie-lokat-nie-rosnie-244105-150x100crop.jpg)

![Chińskie firmy zatrudniają w Polsce. Jacy to pracodawcy? [© 金召 步 z Pixabay] Chińskie firmy zatrudniają w Polsce. Jacy to pracodawcy?](https://s3.egospodarka.pl/grafika2/rynek-pracy/Chinskie-firmy-zatrudniaja-w-Polsce-Jacy-to-pracodawcy-259418-150x100crop.jpg)

![Jednolity rynek UE podtrzymuje miliony miejsc pracy [© Dušan Cvetanović z Pixabay] Jednolity rynek UE podtrzymuje miliony miejsc pracy](https://s3.egospodarka.pl/grafika2/Unia-Europejska/Jednolity-rynek-UE-podtrzymuje-miliony-miejsc-pracy-259422-150x100crop.jpg)

![Instalacja fotowoltaiczna czy turbina wiatrowa - w co warto zainwestować? [© Maria Maltseva z Pixabay] Instalacja fotowoltaiczna czy turbina wiatrowa - w co warto zainwestować?](https://s3.egospodarka.pl/grafika2/instalacja-fotowoltaiczna/Instalacja-fotowoltaiczna-czy-turbina-wiatrowa-w-co-warto-zainwestowac-259387-150x100crop.jpg)

![Work-life balance nie dla Polaka? [© Anrita z Pixabay] Work-life balance nie dla Polaka?](https://s3.egospodarka.pl/grafika2/prawo-do-urlopu/Work-life-balance-nie-dla-Polaka-259413-150x100crop.jpg)

![Jakie wynagrodzenia w produkcji i logistyce? [© ekenamillwork z Pixabay] Jakie wynagrodzenia w produkcji i logistyce?](https://s3.egospodarka.pl/grafika2/zarobki-pracownikow-produkcji/Jakie-wynagrodzenia-w-produkcji-i-logistyce-259458-150x100crop.jpg)