Inwestowanie w IKE: jaką wybrać formę?

2007-02-02 13:28

Przeczytaj także: Limit wpłat na IKE bez zmian w 2010?

Skumulowana stopa zwrotu inwestora „A” wynosi 94 proc., podczas gdy zysk inwestora „B” – 53 proc., czyli jest prawie połowę niższa, a różni ich przecież tylko moment podjęcia decyzji o rozpoczęciu inwestycji. Zdecydowanie efektywniej pomnaża więc swoje pieniądze inwestor „A”. Oczywiście można sądzić, że role się odwrócą, jeśli WIG zacząłby spadać. Jednak nie sposób przewidzieć tego na początku roku. A zmieniać formę inwestycji w IKE jest stosunkowo łatwo.

Psychologiczne bezpieczeństwo

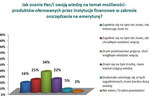

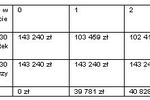

Innym często popełnianym błędem, za który również odpowiada nasza psychika, jest wybór formy inwestycji w ramach IKE. Wielu ludzi sądzi, że skoro w grę wchodzi tak poważna sprawa jak emerytura, należy pieniądze inwestować bezpiecznie, co często mylone jest z rozwagą. Otóż nie jest to właściwy pogląd, ponieważ w wieloletnich planach inwestycyjnych kluczem do osiągnięcia sukcesu jest procent składany. Inwestując pieniądze w lokaty lub obligacje skarbowe jesteśmy w stanie ochronić je wyłącznie przed skutkami inflacji, choć oczywiście mamy psychiczny komfort bezpiecznego ulokowania kapitału. Jeśli będziemy w ramach IKE inwestować pieniądze na lokacie oprocentowanej na – średnio rocznie – 4 proc. i co roku odkładać na ten cel 3 tys. PLN, po 30 latach zgromadzimy 90 tys. kapitału i 84 tys. (nieopodatkowanych!) odsetek. W tym samym czasie – uwzględniając 2-proc. inflację – rzecz, która dziś jest warta 3000 PLN, podrożeje do 5430 PLN. Ponieważ 3 tys. PLN to obecna wysokość średniej pensji, przeliczmy nasze oszczędności na pensje: przez 30 lat odłożymy 30 dzisiejszych pensji, a w zamian otrzymamy... 32 średnie pensje. Po 30 latach oszczędzania!

Spróbujmy więc pomnożyć nasze pieniądze unikając bezpiecznych i niskooprocentowanych lokat. Zainwestujmy nasze pieniądze w fundusz akcji, który przyniesie 8 proc. zysku średniorocznie. Suma odkładanego kapitału nie zmieni się – przez 30 lat będzie to 90 tys. PLN. Nasz zysk – nieopodatkowany – wyniesie zaś 285 tys. PLN. W sumie będziemy dysponować kapitałem rzędu 375 tys. PLN, co będzie stanowić równowartość 69 średnich pensji obowiązujących za 30 lat. To już coś. Gdyby uzyskana stopa zwrotu sięgnęła 10 proc. rocznie, mielibyśmy 569,8 tys. PLN – 105 średnich pensji. Mając taki kapitał możemy pozwolić sobie na odłożenie go na bezpieczną lokatę i do końca życia finansować swoje potrzeby z odsetek. Ale to dopiero za 30 lat...

W jednym roku inwestowania różnica między 4 a 8 proc. może wydawać się mało istotna – inwestując 3 tys. PLN zarobimy 120 albo 240 PLN. Ale ta sama różnica przez 30 lat inwestowania wywrze ogromny wpływ na końcową wartość inwestycji. Dlatego rozsądniej – w tym wypadku – omijać bezpieczne i nisko oprocentowane lokaty czy obligacje.

Co jeszcze warto wiedzieć o IKE

- Można mieć tylko jedno IKE.

- Od zysków kapitałowych nie płaci się podatku, jeśli nie wypłaci się środków do momentu przejścia na emeryturę.

- Nie ma obowiązku wpłat ustalonej kwoty w równych odstępach czasu.

- Instytucję prowadzącą IKE można zmienić już po roku bez żadnych dodatkowych opłat.

- Można wypłacić pieniądze z IKE w dowolnym momencie (ale wtedy trzeba zapłacić podatek od zysków kapitałowych, jeśli wypłata ma miejsce przed osiągnięciem wieku emerytalnego).

Przeczytaj także:

![Co czeka Indywidulane Konta Emerytalne? [© denphumi - Fotolia.com] Co czeka Indywidulane Konta Emerytalne?]() Co czeka Indywidulane Konta Emerytalne?

Co czeka Indywidulane Konta Emerytalne?

![Co czeka Indywidulane Konta Emerytalne? [© denphumi - Fotolia.com] Co czeka Indywidulane Konta Emerytalne?](https://s3.egospodarka.pl/grafika/IKE/Co-czeka-Indywidulane-Konta-Emerytalne-iQjz5k.jpg) Co czeka Indywidulane Konta Emerytalne?

Co czeka Indywidulane Konta Emerytalne?

1 2

oprac. : Emil Szweda / Open Finance

![Coraz mniej Polaków boi się emerytury, coraz więcej na nią dodatkowo oszczędza [© wygenerowane przez AI] Coraz mniej Polaków boi się emerytury, coraz więcej na nią dodatkowo oszczędza](https://s3.egospodarka.pl/grafika2/oszczedzanie-na-emeryture/Coraz-mniej-Polakow-boi-sie-emerytury-coraz-wiecej-na-nia-dodatkowo-oszczedza-269164-150x100crop.jpg)

![IKE nadal zbyt mało popularne w Polsce [© Freepik] IKE nadal zbyt mało popularne w Polsce](https://s3.egospodarka.pl/grafika2/IKE/IKE-nadal-zbyt-malo-popularne-w-Polsce-266831-150x100crop.jpg)

![Ulga IKZE. Ile można zyskać jeszcze w 2023 roku? [© contrastwerkstatt - Fotolia.com] Ulga IKZE. Ile można zyskać jeszcze w 2023 roku?](https://s3.egospodarka.pl/grafika2/IKZE/Ulga-IKZE-Ile-mozna-zyskac-jeszcze-w-2023-roku-256676-150x100crop.jpg)

![IKE i IKZE a zwolnienie z podatków [© david_franklin - Fotolia.com] IKE i IKZE a zwolnienie z podatków](https://s3.egospodarka.pl/grafika2/IKZE/IKE-i-IKZE-a-zwolnienie-z-podatkow-256288-150x100crop.jpg)

![Emerytury: III filar, czyli PPE, IKE i IKZE [© drubig-photo - Fotolia.com] Emerytury: III filar, czyli PPE, IKE i IKZE](https://s3.egospodarka.pl/grafika2/emerytury/Emerytury-III-filar-czyli-PPE-IKE-i-IKZE-183473-150x100crop.jpg)

![Oszczędzanie na emeryturę: może IKE lub IKZE? [© Syda Productions - Fotolia.com] Oszczędzanie na emeryturę: może IKE lub IKZE?](https://s3.egospodarka.pl/grafika2/oszczedzanie-na-emeryture/Oszczedzanie-na-emeryture-moze-IKE-lub-IKZE-154531-150x100crop.jpg)

![Świadczenia emerytalne: co przyniósł 2012 rok? [© apops - Fotolia.com] Świadczenia emerytalne: co przyniósł 2012 rok?](https://s3.egospodarka.pl/grafika2/emerytury/Swiadczenia-emerytalne-co-przyniosl-2012-rok-112196-150x100crop.jpg)

![W 2013 większy limit wpłat na IKE [© aleciccotelli - Fotolia.com] W 2013 większy limit wpłat na IKE](https://s3.egospodarka.pl/grafika2/IKE/W-2013-wiekszy-limit-wplat-na-IKE-106534-150x100crop.jpg)

![Czy warto brać kredyt hipoteczny w 2026 roku? Eksperci analizują [© pexels] Czy warto brać kredyt hipoteczny w 2026 roku? Eksperci analizują](https://s3.egospodarka.pl/grafika2/kupno-mieszkania/Czy-warto-brac-kredyt-hipoteczny-w-2026-roku-Eksperci-analizuja-270751-150x100crop.jpg)

![Porównanie i ocena wyników mailingu - czy tylko wskaźniki są ważne? [© lichtmeister - fotolia.com] Porównanie i ocena wyników mailingu - czy tylko wskaźniki są ważne?](https://s3.egospodarka.pl/grafika2/mailing/Porownanie-i-ocena-wynikow-mailingu-czy-tylko-wskazniki-sa-wazne-220933-150x100crop.jpg)

![Artykuł sponsorowany vs natywny. 8 różnic, które wpływają na skuteczność publikacji [© DDRockstar - Fotolia.com] Artykuł sponsorowany vs natywny. 8 różnic, które wpływają na skuteczność publikacji](https://s3.egospodarka.pl/grafika2/content-marketing/Artykul-sponsorowany-vs-natywny-8-roznic-ktore-wplywaja-na-skutecznosc-publikacji-222399-150x100crop.jpg)

![5 błędów, które mogą pogrążyć twój artykuł natywny [© DDRockstar - Fotolia.com] 5 błędów, które mogą pogrążyć twój artykuł natywny](https://s3.egospodarka.pl/grafika2/artykul-natywny/5-bledow-ktore-moga-pograzyc-twoj-artykul-natywny-229455-150x100crop.jpg)

Jak kupić pierwsze mieszkanie? Eksperci podpowiadają

Jak kupić pierwsze mieszkanie? Eksperci podpowiadają

![Jak Polacy oszczędzają pieniądze? Najważniejsze cele finansowe na 2026 [© pexels] Jak Polacy oszczędzają pieniądze? Najważniejsze cele finansowe na 2026](https://s3.egospodarka.pl/grafika2/oszczedzanie/Jak-Polacy-oszczedzaja-pieniadze-Najwazniejsze-cele-finansowe-na-2026-270535-150x100crop.jpg)

![Najlepsze lokaty 2026? Średnie oprocentowanie spadło poniżej 4,7% [© pexels] Najlepsze lokaty 2026? Średnie oprocentowanie spadło poniżej 4,7%](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-2026-Srednie-oprocentowanie-spadlo-ponizej-4-7-270611-150x100crop.jpg)

![Gdy upada towarzystwo ubezpieczeniowe [© BillionPhotos.com - Fotolia.com] Gdy upada towarzystwo ubezpieczeniowe](https://s3.egospodarka.pl/grafika2/upadlosc/Gdy-upada-towarzystwo-ubezpieczeniowe-166797-150x100crop.jpg)

![Kieszonkowe dla dziecka, czyli nauka zarządzania budżetem domowym [© AntonioDiaz - Fotolia.com] Kieszonkowe dla dziecka, czyli nauka zarządzania budżetem domowym](https://s3.egospodarka.pl/grafika2/kieszonkowe/Kieszonkowe-dla-dziecka-czyli-nauka-zarzadzania-budzetem-domowym-247450-150x100crop.jpg)

![Rośnie budowlany klub miliarderów: jaki przychód daje miejsce w TOP 30 firm budowlanych? [© pexels] Rośnie budowlany klub miliarderów: jaki przychód daje miejsce w TOP 30 firm budowlanych?](https://s3.egospodarka.pl/grafika2/firmy-budowlane/Rosnie-budowlany-klub-miliarderow-jaki-przychod-daje-miejsce-w-TOP-30-firm-budowlanych-270808-150x100crop.jpg)

![Ageizm w pracy dotyka już 30-latków. Nowe dane z rynku pracy [© pexels] Ageizm w pracy dotyka już 30-latków. Nowe dane z rynku pracy](https://s3.egospodarka.pl/grafika2/ageizm/Ageizm-w-pracy-dotyka-juz-30-latkow-Nowe-dane-z-rynku-pracy-270806-150x100crop.jpg)

![Ryanair rekrutuje 120 pracowników w Krakowie i Katowicach. Jak aplikować i ile można zarobić? [© wygenerowane przez AI] Ryanair rekrutuje 120 pracowników w Krakowie i Katowicach. Jak aplikować i ile można zarobić?](https://s3.egospodarka.pl/grafika2/Ryanair/Ryanair-rekrutuje-120-pracownikow-w-Krakowie-i-Katowicach-Jak-aplikowac-i-ile-mozna-zarobic-270803-150x100crop.jpg)

![Przewodnik PIT freelancera. Jak rozliczyć PIT, który formularz wybrać i jakie ulgi wykorzystać? [© wygenerowane przez AI] Przewodnik PIT freelancera. Jak rozliczyć PIT, który formularz wybrać i jakie ulgi wykorzystać?](https://s3.egospodarka.pl/grafika2/freelancer/Przewodnik-PIT-freelancera-Jak-rozliczyc-PIT-ktory-formularz-wybrac-i-jakie-ulgi-wykorzystac-270802-150x100crop.jpg)

![Ruszyły rozliczenia PIT za 2025 r. Kto musi złożyć deklarację i jakie kary grożą za spóźnienie? [© wygenerowane przez AI] Ruszyły rozliczenia PIT za 2025 r. Kto musi złożyć deklarację i jakie kary grożą za spóźnienie?](https://s3.egospodarka.pl/grafika2/PIT/Ruszyly-rozliczenia-PIT-za-2025-r-Kto-musi-zlozyc-deklaracje-i-jakie-kary-groza-za-spoznienie-270801-150x100crop.jpg)

![Co zmienia darmowy dostęp do Rejestru Cen Nieruchomości? [© pexels] Co zmienia darmowy dostęp do Rejestru Cen Nieruchomości?](https://s3.egospodarka.pl/grafika2/Rejestr-Cen-Nieruchomosci/Co-zmienia-darmowy-dostep-do-Rejestru-Cen-Nieruchomosci-270800-150x100crop.jpg)