Jak wybrać fundusz inwestycyjny?

2007-01-17 10:24

Przeczytaj także: Które fundusze inwestycyjne najlepsze?

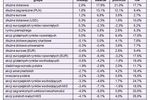

Pierwsze wrażenie najmniejszych

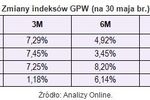

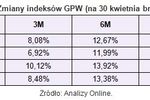

Z drugiej strony startujące z małym portfelem fundusze – których elastyczność w inwestycjach powinna być większa – także stają przed sporym wyzwaniem. Jeżeli w pierwszych okresach funkcjonowania nie udowodnią, że potrafią efektywnie wykorzystać swoje atuty, mogą na długo zniechęcić do siebie inwestorów. Historia pokazuje, że udany debiut na konkurencyjnym rynku produktów inwestycyjnych szybko przekłada się na wzrost zarządzanych aktywów. Efekt „młodego funduszu“ widać doskonale na wynikach: PKO/CS Akcji Małych i Średnich Spółek, CU Akcji Polskich, AIG FIO Akcji, które w pierwszych miesiącach zachowywały się znacznie lepiej niż wielcy rywale. Również w porównaniu z indeksami giełdowymi stopy zwrotu debiutantów przedstawiają się imponująco.

Fundusz AIG FIO Akcji w ciągu pierwszych 8 miesięcy działalności od lipca 2004 do marca 2005 r. przyniósł ponad 38 proc. zysku, podczas gdy w tym samym czasie najlepsza spośród „wielkiej czwórki“ Unikorona Akcji dała zarobić tylko 20 proc. Najmocniejszy z głównych indeksów WIG20 wzrósł w obserwowanym okresie o 24 proc. Warto zauważyć, że każdy z wymienionych młodych funduszy dysponował na starcie znacznie mniejszymi portfelami niż Arka Akcji czy Pioneer Akcji Polskich.

Nadmierne rozdęcie niemile widziane

Dobre wyniki są tylko jednym z czynników powodującym rozrastanie się funduszy. Innym są różnego rodzaju mody i tendencje rynkowe, boom na małe i średnie firmy. Stąd potrzeba było jedynie trzech tygodni, kiedy latem 2006 r. do ING FIO Akcji MSS napłynęło kilkadziesiąt milionów złotych i osiągnięty został pułap, przy którym fundusz nie przyjmował kolejnych wpłat. Fundusz AIG Małych Spółek potrzebował jedynie kilku dni jesienią 2006 r., by osiągnąć maksymalny poziom aktywów.

Ustalając maksymalną wartość aktywów zarządzający bronią się przed nadmiernym rozdęciem portfela i utratą możliwości elastycznego podejścia do inwestycji. Teoretycznie im większe aktywa zgromadzi fundusz, tym lepiej dla jego właścicieli (większe wpływy z opłat za zarządzanie). W praktyce, ta zachłanność na środki inwestorów może jednak utrudnić osiąganie wysokich stóp zwrotu.

Stopy zwrotu najważniejsze

Niewątpliwym atutem dużych funduszy są uzyskiwane korzyści skali, widoczne choćby w przyciąganiu najlepszych ekspertów i analityków. Jeśli dodamy do tego większy wpływ gigantów na sytuację w firmach wchodzących w skład ich portfela i możliwość wprowadzania swoich reprezentantów do rad nadzorczych spółek, trudno jednoznacznie odpowiedzieć czy wartość zarządzanych aktywów ma istotne znaczenie. Rozmiar funduszu z pewnością decyduje o sile na rynku i możliwych do zastosowania strategiach, lecz ostatecznie wszystko sprowadza się do osiąganych stóp zwrotu. Jeśli fundusz potrafi zainwestować powierzone mu środki lepiej niż konkurencja, siłą rzeczy przyciągnie kolejne miliony.

Coraz więcej osób będzie wierzyło w kontynuację dobrej serii, lecz musimy pamiętać o jednej z podstawowych zasad inwestowania w fundusze: najlepsi w danym okresie ustępują miejsca rywalom w kolejnym. W całym długofalowym procesie inwestycyjnym kluczowe znaczenie mają kompetencje dyrektorów inwestycyjnych. W Polsce, gdzie rynek produktów inwestycyjnych dynamicznie rośnie, będziemy w dalszym ciągu obserwować przetasowania w czołówce rankingów i wymianę liderów.

Przeczytaj także:

![Fundusze akcji najkorzystniejsze w 2010? Fundusze akcji najkorzystniejsze w 2010?]() Fundusze akcji najkorzystniejsze w 2010?

Fundusze akcji najkorzystniejsze w 2010?

Fundusze akcji najkorzystniejsze w 2010?

Fundusze akcji najkorzystniejsze w 2010?

1 2

oprac. : Open Finance

![Ocena ryzyka inwestycyjnego funduszy [© dundersztyc - Fotolia.com] Ocena ryzyka inwestycyjnego funduszy](https://s3.egospodarka.pl/grafika2/fundusz-inwestycyjny/Ocena-ryzyka-inwestycyjnego-funduszy-116311-150x100crop.jpg)

![Fundusze obligacji przestaną zarabiać? [© ambrozinio - Fotolia.com] Fundusze obligacji przestaną zarabiać?](https://s3.egospodarka.pl/grafika2/fundusz-obligacji/Fundusze-obligacji-przestana-zarabiac-106973-150x100crop.jpg)

![Czy warto brać kredyt hipoteczny w 2026 roku? Eksperci analizują [© pexels] Czy warto brać kredyt hipoteczny w 2026 roku? Eksperci analizują](https://s3.egospodarka.pl/grafika2/kupno-mieszkania/Czy-warto-brac-kredyt-hipoteczny-w-2026-roku-Eksperci-analizuja-270751-150x100crop.jpg)

![Tłusty Czwartek 2026: Ile zapłacisz za pączka? Przegląd cen i najgorętsze trendy smakowe [© wygenerowane przez AI] Tłusty Czwartek 2026: Ile zapłacisz za pączka? Przegląd cen i najgorętsze trendy smakowe](https://s3.egospodarka.pl/grafika2/Tlusty-Czwartek/Tlusty-Czwartek-2026-Ile-zaplacisz-za-paczka-Przeglad-cen-i-najgoretsze-trendy-smakowe-270747-150x100crop.jpg)

![Porównanie i ocena wyników mailingu - czy tylko wskaźniki są ważne? [© lichtmeister - fotolia.com] Porównanie i ocena wyników mailingu - czy tylko wskaźniki są ważne?](https://s3.egospodarka.pl/grafika2/mailing/Porownanie-i-ocena-wynikow-mailingu-czy-tylko-wskazniki-sa-wazne-220933-150x100crop.jpg)

![Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych w sierpniu 2025 [© Freepik] Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych w sierpniu 2025](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Ranking-lokat-i-kont-oszczednosciowych-Przeglad-mozliwosci-dostepnych-w-sierpniu-2025-268073-150x100crop.jpg)

![Najem prywatny 2023. Podatek od wynajmu mieszkania, innych nieruchomości i ruchomości - jakie zmiany? [© jrwasserman - Fotolia.com] Najem prywatny 2023. Podatek od wynajmu mieszkania, innych nieruchomości i ruchomości - jakie zmiany?](https://s3.egospodarka.pl/grafika2/wynajem-mieszkania/Najem-prywatny-2023-Podatek-od-wynajmu-mieszkania-innych-nieruchomosci-i-ruchomosci-jakie-zmiany-249905-150x100crop.jpg)

Jak kupić pierwsze mieszkanie? Eksperci podpowiadają

Jak kupić pierwsze mieszkanie? Eksperci podpowiadają

![Najlepsze lokaty 2026? Średnie oprocentowanie spadło poniżej 4,7% [© pexels] Najlepsze lokaty 2026? Średnie oprocentowanie spadło poniżej 4,7%](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-2026-Srednie-oprocentowanie-spadlo-ponizej-4-7-270611-150x100crop.jpg)

![Jak Polacy oszczędzają pieniądze? Najważniejsze cele finansowe na 2026 [© pexels] Jak Polacy oszczędzają pieniądze? Najważniejsze cele finansowe na 2026](https://s3.egospodarka.pl/grafika2/oszczedzanie/Jak-Polacy-oszczedzaja-pieniadze-Najwazniejsze-cele-finansowe-na-2026-270535-150x100crop.jpg)

![Gdy upada towarzystwo ubezpieczeniowe [© BillionPhotos.com - Fotolia.com] Gdy upada towarzystwo ubezpieczeniowe](https://s3.egospodarka.pl/grafika2/upadlosc/Gdy-upada-towarzystwo-ubezpieczeniowe-166797-150x100crop.jpg)

![Kieszonkowe dla dziecka, czyli nauka zarządzania budżetem domowym [© AntonioDiaz - Fotolia.com] Kieszonkowe dla dziecka, czyli nauka zarządzania budżetem domowym](https://s3.egospodarka.pl/grafika2/kieszonkowe/Kieszonkowe-dla-dziecka-czyli-nauka-zarzadzania-budzetem-domowym-247450-150x100crop.jpg)

![T-Mobile zwróci klientom rabaty utracone za spóźnione płatności [© wygenerowane przez AI] T-Mobile zwróci klientom rabaty utracone za spóźnione płatności](https://s3.egospodarka.pl/grafika2/T-Mobile/T-Mobile-zwroci-klientom-rabaty-utracone-za-spoznione-platnosci-270770-150x100crop.jpg)

![KSeF dla zwolnionych z VAT: Przewodnik po nowych zasadach fakturowania [© wygenerowane przez AI] KSeF dla zwolnionych z VAT: Przewodnik po nowych zasadach fakturowania](https://s3.egospodarka.pl/grafika2/zwolnienie-z-VAT/KSeF-dla-zwolnionych-z-VAT-Przewodnik-po-nowych-zasadach-fakturowania-270768-150x100crop.jpg)

![Zwrot podatku na celowniku oszustów. Jak bezpiecznie rozliczyć PIT? [© wygenerowane przez AI] Zwrot podatku na celowniku oszustów. Jak bezpiecznie rozliczyć PIT?](https://s3.egospodarka.pl/grafika2/rozliczenie-PIT/Zwrot-podatku-na-celowniku-oszustow-Jak-bezpiecznie-rozliczyc-PIT-270763-150x100crop.png)

![Dotacje i ulgi B+R w 2026 roku: jak firmy finansują rozwój? [© pexels] Dotacje i ulgi B+R w 2026 roku: jak firmy finansują rozwój?](https://s3.egospodarka.pl/grafika2/plynnosc-finansowa/Dotacje-i-ulgi-B-R-w-2026-roku-jak-firmy-finansuja-rozwoj-270764-150x100crop.jpg)

![Wojna i inflacja ważniejsze niż klimat? Są wyniki Indeksu Zrównoważonego Rozwoju [© pexels] Wojna i inflacja ważniejsze niż klimat? Są wyniki Indeksu Zrównoważonego Rozwoju](https://s3.egospodarka.pl/grafika2/greenwashing/Wojna-i-inflacja-wazniejsze-niz-klimat-Sa-wyniki-Indeksu-Zrownowazonego-Rozwoju-270760-150x100crop.jpg)

![Miłość, pieniądze, granice. Co Polacy sądzą o finansach w związku i relacjach w biurze? [© wygenerowane przez AI] Miłość, pieniądze, granice. Co Polacy sądzą o finansach w związku i relacjach w biurze?](https://s3.egospodarka.pl/grafika2/finanse-w-zwiazku/Milosc-pieniadze-granice-Co-Polacy-sadza-o-finansach-w-zwiazku-i-relacjach-w-biurze-270765-150x100crop.jpg)