Obligacje. Jak działa immunizacja? Jak ograniczyć ryzyko rynkowe?

2022-07-02 00:30

![Obligacje. Jak działa immunizacja? Jak ograniczyć ryzyko rynkowe? [© apops - Fotolia.com] Obligacje. Jak działa immunizacja? Jak ograniczyć ryzyko rynkowe?](https://s3.egospodarka.pl/grafika2/obligacje/Obligacje-Jak-dziala-immunizacja-Jak-ograniczyc-ryzyko-rynkowe-246153-200x133crop.jpg)

Na czym polega proces immunizacji portfela obligacji? © apops - Fotolia.com

Przeczytaj także: Inwestowanie w akcje i obligacje. Jak nie stracić?

Immunizacja portfela za pomocą obligacji zerokuponowych

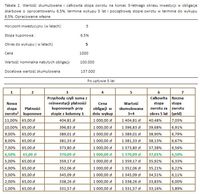

Aby zrozumieć podstawowe zasady immunizacji portfela obligacji na przykład ze względu na jednorazową płatność – rozważmy przykład. Załóżmy, że dysponujemy kwotą 500.000, chcemy mieć zagwarantowaną określoną kwotę w przyszłości na zakup np. samochodu lub spłatę naszego zobowiązania. Omówimy praktyczne zastosowanie immunizacji za pomocą dwóch rodzajów obligacji obecnie dostępnych w Polsce pierwsze to obligacje skarbowe 2 letnie zerokuponowe o symbolu OK0724 (wyliczenia w zależności od zmiany rentowności zawiera tabela 1). Niewielka zmiana ceny zakupu ma istotny wpływ na późniejszy zysk. Zauważmy, że od chwili zakupu czekamy do wykupu w cenie 1000, a wahania ceny i zmiany stóp procentowych są dla nas bez znaczenia – czyli dobrze uodporniliśmy nasz portfel – tabela 1 pokazuje, że nasz cel osiągamy gdy cena zakupu obligacji wyniesie 880 przy rentowności 6,6% rocznie i całkowitej stopie zwrotu 13,64%, w przypadku wyższej ceny nie osiągniemy celu, zaś w przypadku niższej ceny cel możemy osiągnąć zakupując odpowiednio mniej obligacji lub za tą samą kwotę uzyskać wyższy zysk.

Na tym właśnie polega zjawisko immunizacji jest to uodpornienie naszego portfela na zmiany stóp procentowych, a tym samym na jego wartość przy osiągnięciu naszego założonego celu i o ile w przypadku obligacji zerokuponowych jest to stosunkowo łatwe – należy określić dostępną kwotę inwestycji, obliczyć i skonstruować portfel. Ponieważ na rynku jest tylko 2-3 emisje obligacji zero kuponowych, musimy użyć obligacji z kuponem i tu sprawy się komplikują.

fot. mat. prasowe

Tabela 1. Przykładowe roczne rentowności, całkowita stopa zwrotu i różnica końcowa

Tabela 1 pokazuje, że nasz cel osiągamy gdy cena zakupu obligacji wyniesie 880 przy rentowności 6,6% rocznie i całkowitej stopie zwrotu 13,64%.

Immunizacja portfela za pomocą obligacji kuponowych

W swojej istocie immunizacja portfela sprowadza się do zagwarantowania sobie osiągnięcia założonej stopy zwrotu.

Załóżmy, że chcielibyśmy mieć zagwarantowaną stopę zwrotu przez następne pięć lat w wysokości 6,5% co oznacza, że przykładowo z kwoty 100.000 x 1,065^5 = 137.000, gdyby istniały na rynku na przykład obligacje zerokuponowe – pięcioletnie o rentowności 6,25% i nominale 1000, to po prostu moglibyśmy kupić w cenie (1000/1,065^5)= 729,88 - kupilibyśmy 137 takich obligacji po cenie 729,88 i za pięć lat otrzymalibyśmy 137.000 z zainwestowanej 100.000 kwoty. Niestety na rynku nie ma takich obligacji i należy zastosować inne rozwiązanie – gwarantujące nam osiągnięcie celu. Można jeszcze rozważyć zakup 2 letnich zerokuponowych obligacji, a następnie po upływie dwóch lat reinwestować, otrzymaną sumę na następny okres, ale w tym przypadku nie mamy już zagwarantowanej stopy zwrotu ponieważ nie wiemy jaka ona będzie za dwa lata. Co należy zrobić? Naszym celem jest zainwestowanie 100.000 tak aby za 5 lat otrzymać 137.000.

Załóżmy, że kupujemy za 100.000 obligacje skarbowe (założenie jak najbardziej na czasie), w cenie równej wartości nominalnej 1000 (PLN) o okresie zapadalności 5 lat, i stopie zwrotu w terminie do wykupu 6,5%. Zakładaną stopę zwrotu osiągniemy tylko wtedy gdy odsetki będą reinwestowane według rocznej stopy 6,5%. Z tabeli nr 1 wynika, że skumulowana wartość inwestycji jest uzależniona od stopy reinwestycji kuponów.

Załóżmy, ze bezpośrednio po zakupie obligacji wystąpiła dana zmiana stóp procentowych, a następnie utrzymywała się na stałym poziomie do okresu wykupu. W tabeli 2 obliczono wartość inwestycji na koniec okresu. Jeżeli stopy procentowe pozostają stałe w całym okresie to pozwalają reinwestować kupony po 6,5% rocznie i tylko wówczas osiągamy założony cel – 137.000. W przypadku wzrostu stóp procentowych skumulowana wartość na koniec okresu jest wyższa od zakładanej ponieważ kupony były reinwestowane po wyższej stopie procentowej. Oczywiście w przypadku spadku rynkowych stóp procentowych – całkowita stopa zwrotu jest niższa od zakładanej – i nie osiągamy zakładanego celu. Wniosek jest następujący: Inwestycja w obligacje kuponowe, nie gwarantuje osiągnięcia zakładanego celu inwestycyjnego.

fot. mat. prasowe

Tabela 2. Wartość skumulowana i całkowita stopa zwrotu na koniec 5-letniego okresu inwestycji

W tabeli 2 obliczono wartość inwestycji na koniec okresu. Jeżeli stopy procentowe pozostają stałe w całym okresie to pozwalają reinwestować kupony po 6,5% rocznie i tylko wówczas osiągamy założony cel – 137.000.

Załóżmy teraz, że zamiast obligacji 5-letnich – wybieramy inwestycje w obligacje 10 letnie o oprocentowaniu też, 6,5% (obecnie to założenie jest jak najbardziej realne), których cena rynkowa jest równa ich wartości nominalnej. Dla tych obligacji stopa zwrotu w terminie do wykupu jest równa 6,5%.

W tabeli 3 przedstawiono wartość skumulowaną oraz całkowita stopę zwrotu z inwestycji w przypadku zmian rynkowych stóp procentowych, która następuje bezpośrednio po zakupie obligacji. W 4 kolumnie zawarto cenę rynkową obligacji 5-letniej obligacji czyli obligacji 10 letniej po upływie 5-lat i oprocentowaniu 6,5% przy założeniu, że rynkowe stopy procentowe wzrastają/spadają to osiągnięta wartości skumulowana na koniec okresu będzie niższa/wyższa od wartości planowanej.

fot. mat. prasowe

Tabela 3. Wartość skumulowana i całkowita stopa zwrotu na koniec 5-letniego okresu inwestycji

W tabeli 3 przedstawiono wartość skumulowaną oraz całkowita stopę zwrotu z inwestycji w przypadku zmian rynkowych stóp procentowych, która następuje bezpośrednio po zakupie obligacji.

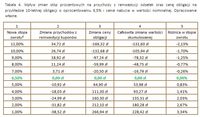

Z kolei tabela 4 przedstawia wpływ zmian stóp procentowych na przychody z reinwestycji odsetek oraz cenę obligacji na przykładzie obligacji 10 letniej o oprocentowaniu 6,5% i cenie nabycia w wartości nominalnej. Wnioski jakie można wyciągnąć z powyższej tabeli świadczą o występowaniu zależności pomiędzy ryzykiem stóp procentowych (ryzykiem ceny) a ryzykiem reinwestycji. W wyniku przenikania się tych ryzyk w naszym przypadku docelowa wartość portfela zostanie osiągnięta tylko w przypadku gdy stopy rynkowe pozostaną na niezmienionym poziomie przez cały okres inwestycji.

fot. mat. prasowe

Tabela 4. Wpływ zmian stóp procentowych na przychody z reinwestycji odsetek oraz cenę obligacji

Tabela 4 przedstawia wpływ zmian stóp procentowych na przychody z reinwestycji odsetek oraz cenę obligacji na przykładzie obligacji 10 letniej o oprocentowaniu 6,5% i cenie nabycia w wartości nominalnej.

Możemy też kupić obligacje dwuletnie zerokuponowe omawiane powyżej OK0724, wówczas nie podejmujemy ryzyka stóp procentowych (za dwa lata wykup równy nominałowi 1000 zł), ale podejmujemy ryzyko reinwestycji ponieważ za dwa lata pozostanie nam jeszcze trzy i jest niewiadomą jakie będą stopy procentowe za dwa lata co może nam uniemożliwić osiągnięcie zakładanego celu – dlatego też mając horyzont 5-letni i cel 6,5% rocznie nie możemy inwestować w obligacje dwuletnie tylko z nadzieja, że za dwa lata jakoś to będzie.

Co w takim razie należy zrobić aby osiągnąć zakładana stopę zwrotu 6,5% w okresie 5 lat. Wiemy, że ani obligacje zerokuponowe, ani obligacje 5 letnie o stałym oprocentowaniu 6,5% , ani obligacje 10 letnie z kuponem 6,5% nie gwarantują osiągnięcia naszego celu.

Należałoby wybrać takie obligacje, które niezależnie od zmiany rynkowych stóp procentowych zapewnią nam osiągnięcie zakładanej wartości na koniec okresu.

Rozważmy 6-letnie obligacje o oprocentowaniu 6,5%, sprzedawanych w wartości nominalnej 1000 zł. Dane dotyczące wartości skumulowanej oraz całkowitej stopy zwrotu zawiera tabela 4. Analiza kolumny 6 i 7 pozwala stwierdzić, że całkowita stopa zwrotu oraz wartość skumulowana na koniec 5-letniego okresu inwestycji tylko minimalnie różnią się od zakładanej stopy zwrotu.

Uzasadnienie tego zjawiska jest następujące: w przypadku gdy rynkowe stopy procentowe rosną, to wzrost przychodów z reinwestycji kuponów kompensuje straty wynikające ze spadku ceny obligacji. W przeciwnym wypadku gdy rynkowe stopy spadają wielkość wzrostu ceny obligacji pokrywa spadek dochodu z reinwestycji kuponów – tak właśnie działa immunizacja.

fot. mat. prasowe

Tabela 5. Wartość skumulowana i całkowita stopa zwrotu na koniec 5-letniego okresu inwestycji

Analiza kolumny 6 i 7 pozwala stwierdzić, że całkowita stopa zwrotu oraz wartość skumulowana na koniec 5-letniego okresu inwestycji tylko minimalnie różnią się od zakładanej stopy zwrotu.

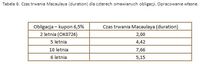

Przyczyną dla której założony cel inwestycji jest osiągnięty niezależnie od zmian rynkowych stóp procentowych to czas trwania Macaulaya (duration Macaulaya). Wartość tej wielkości omawianych czterech obligacji przedstawiono w tabeli 5. Zauważmy, że w przypadku ostatniej z analizowanych obligacji, dla której to osiągnięta stopa zwrotu jest niezależna (wahania w minimalnym stopniu) od wahań rynkowych stóp procentowych wynosi 5,15 i ma najbliższą wartość jak zakładany okres inwestycji – 5 lat.

fot. mat. prasowe

Tabela 6. Czas trwania Macaulaya (duration) dla czterech omawianych obligacji

Zauważmy, że w przypadku ostatniej z analizowanych obligacji, dla której to osiągnięta stopa zwrotu jest niezależna (wahania w minimalnym stopniu) od wahań rynkowych stóp procentowych wynosi 5,15 i ma najbliższą wartość jak zakładany okres inwestycji – 5 lat.

Z powyższego można wywnioskować, że w celu zabezpieczenia docelowej wartości skumulowanej (całkowita stopa zwrotu) przed zmianami stóp procentowych powinniśmy wybrać obligacje (portfel obligacji) których, czas trwania Macaulaya ma taką samą wartość jak długość zakładanego okresu inwestycji, wartość obecna wpływów gotówkowych z obligacji ( lub portfela obligacji) na początku okresu inwestycji jest równa wartości obecnej płatności gotówkowych dotyczących naszego celu (zobowiązania).

Ponieważ immunizację portfela można również stosować za pomocą obligacji korporacyjnych należy wówczas pamiętać o ryzyku kredytowym i ryzyku wcześniejszego wykupu, które to ryzyka mogą wymusić korygowanie składu portfela lub wręcz uniemożliwić nam realizację celu. Na koniec należy jeszcze wspomnieć, że istnieje jeszcze immunizacja warunkowa w której określana jest docelowa stopa zwrotu z portfela i tak zwana minimalna stopa zwrotu. Dopóki jest możliwe osiągnięcie stopy zwrotu przekraczającą stopę minimalną możemy stosować aktywne strategie zarządzania portfelem obligacji, w przeciwnym wypadku stosujemy całkowitą immunizację portfela. Istnieje też immunizacja wielookresowa, polegająca na tym aby zapewnić sobie określone płatności (dochód) w określonych okresach – w istocie jest to połączenie wielu osobnych portfeli w jeden zapewniający wypłaty w planowanych okresach.

Ryszard Żabiński

Doradca Inwestycyjny, CIIA

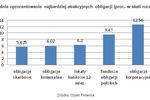

Rentowność obligacji a ceny akcji

Rentowność obligacji a ceny akcji

oprac. : eGospodarka.pl

Przeczytaj także

-

![Kryzys dynamizuje rynek obligacji Kryzys dynamizuje rynek obligacji]()

Kryzys dynamizuje rynek obligacji

-

![Dla kogo fundusze obligacji, a dla kogo obligacje? Dla kogo fundusze obligacji, a dla kogo obligacje?]()

Dla kogo fundusze obligacji, a dla kogo obligacje?

-

![Posiadacze obligacji skarbowych zaczną tracić miliony złotych [© Andrzej Wilusz - Fotolia.com] Posiadacze obligacji skarbowych zaczną tracić miliony złotych]()

Posiadacze obligacji skarbowych zaczną tracić miliony złotych

-

![7 sposobów na to jak zostać milionerem [© bzyxx - Fotolia.com] 7 sposobów na to jak zostać milionerem]()

7 sposobów na to jak zostać milionerem

-

![Inwestowanie w ziemię zawsze opłacalne [© pixabay.com] Inwestowanie w ziemię zawsze opłacalne]()

Inwestowanie w ziemię zawsze opłacalne

-

![W co inwestować w czasach wysokiej inflacji? [© Sven Vietense - Fotolia.com] W co inwestować w czasach wysokiej inflacji?]()

W co inwestować w czasach wysokiej inflacji?

-

![Czy inwestowanie w obligacje jest teraz opłacalne? Czy inwestowanie w obligacje jest teraz opłacalne?]()

Czy inwestowanie w obligacje jest teraz opłacalne?

-

![Nowe obligacje skarbowe (prawie) ochronią przed inflacją [© Magdziak Marcin - Fotolia.com] Nowe obligacje skarbowe (prawie) ochronią przed inflacją]()

Nowe obligacje skarbowe (prawie) ochronią przed inflacją

-

![Oprocentowanie obligacji skarbowych rośnie zbyt wolno [© Fotografeusz - Fotolia.com] Oprocentowanie obligacji skarbowych rośnie zbyt wolno]()

Oprocentowanie obligacji skarbowych rośnie zbyt wolno

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Posiadacze obligacji skarbowych zaczną tracić miliony złotych [© Andrzej Wilusz - Fotolia.com] Posiadacze obligacji skarbowych zaczną tracić miliony złotych](https://s3.egospodarka.pl/grafika2/obligacje-skarbowe/Posiadacze-obligacji-skarbowych-zaczna-tracic-miliony-zlotych-258281-150x100crop.jpg)

![7 sposobów na to jak zostać milionerem [© bzyxx - Fotolia.com] 7 sposobów na to jak zostać milionerem](https://s3.egospodarka.pl/grafika2/inwestowanie/7-sposobow-na-to-jak-zostac-milionerem-251745-150x100crop.jpg)

![Inwestowanie w ziemię zawsze opłacalne [© pixabay.com] Inwestowanie w ziemię zawsze opłacalne](https://s3.egospodarka.pl/grafika2/inwestowanie/Inwestowanie-w-ziemie-zawsze-oplacalne-248295-150x100crop.jpg)

![W co inwestować w czasach wysokiej inflacji? [© Sven Vietense - Fotolia.com] W co inwestować w czasach wysokiej inflacji?](https://s3.egospodarka.pl/grafika2/inwestowanie/W-co-inwestowac-w-czasach-wysokiej-inflacji-246642-150x100crop.jpg)

![Nowe obligacje skarbowe (prawie) ochronią przed inflacją [© Magdziak Marcin - Fotolia.com] Nowe obligacje skarbowe (prawie) ochronią przed inflacją](https://s3.egospodarka.pl/grafika2/obligacje-skarbowe/Nowe-obligacje-skarbowe-prawie-ochronia-przed-inflacja-245434-150x100crop.jpg)

![Oprocentowanie obligacji skarbowych rośnie zbyt wolno [© Fotografeusz - Fotolia.com] Oprocentowanie obligacji skarbowych rośnie zbyt wolno](https://s3.egospodarka.pl/grafika2/obligacje-skarbowe/Oprocentowanie-obligacji-skarbowych-rosnie-zbyt-wolno-244924-150x100crop.jpg)

!["Mieszkanie bez wkładu własnego". Czym jest spłata rodzinna i kto może z niej skorzystać? [© pixabay.com] "Mieszkanie bez wkładu własnego". Czym jest spłata rodzinna i kto może z niej skorzystać?](https://s3.egospodarka.pl/grafika2/Mieszkanie-bez-wkladu-wlasnego/Mieszkanie-bez-wkladu-wlasnego-Czym-jest-splata-rodzinna-i-kto-moze-z-niej-skorzystac-246127-150x100crop.jpg)

![Poręczenie kredytu. Jak działa i kiedy może być ryzykowne? [© dmitrimaruta - Fotolia.com] Poręczenie kredytu. Jak działa i kiedy może być ryzykowne?](https://s3.egospodarka.pl/grafika2/poreczenie-kredytu/Poreczenie-kredytu-Jak-dziala-i-kiedy-moze-byc-ryzykowne-246258-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe IV 2024 r. [© Mariusz Blach - Fotolia.com] Najlepsze lokaty i rachunki oszczędnościowe IV 2024 r.](https://s3.egospodarka.pl/grafika2/lokaty-bankowe/Najlepsze-lokaty-i-rachunki-oszczednosciowe-IV-2024-r-259421-150x100crop.jpg)

![Renta rodzinna. Możesz pracować, ale pamiętaj o limitach [© Paul G z Pixabay] Renta rodzinna. Możesz pracować, ale pamiętaj o limitach](https://s3.egospodarka.pl/grafika2/renta-rodzinna/Renta-rodzinna-Mozesz-pracowac-ale-pamietaj-o-limitach-259414-150x100crop.jpg)

![IPO w Europie: I kw. 2024 oznaką ożywienia [© moomsabuy - Fotolia.com] IPO w Europie: I kw. 2024 oznaką ożywienia](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/IPO-w-Europie-I-kw-2024-oznaka-ozywienia-259409-150x100crop.jpg)

![Ranking kantorów internetowych. Gdzie najlepsze kursy walut? [© Pavel Bobrovskiy - Fotolia.com] Ranking kantorów internetowych. Gdzie najlepsze kursy walut?](https://s3.egospodarka.pl/grafika2/kantory-internetowe/Ranking-kantorow-internetowych-Gdzie-najlepsze-kursy-walut-218154-150x100crop.jpg)

![Jak reklamować ośrodek wypoczynkowy lub hotel? [© kadmy - fotolia.com] Jak reklamować ośrodek wypoczynkowy lub hotel?](https://s3.egospodarka.pl/grafika2/reklama-internetowa/Jak-reklamowac-osrodek-wypoczynkowy-lub-hotel-221435-150x100crop.jpg)

![Ranking kredytów i pożyczek konsolidacyjnych [© Africa Studio - Fotolia.com] Ranking kredytów i pożyczek konsolidacyjnych](https://s3.egospodarka.pl/grafika2/kredyt-konsolidacyjny/Ranking-kredytow-i-pozyczek-konsolidacyjnych-203373-150x100crop.jpg)

![Taryfikator mandatów 2023 [© whitelook - Fotolia.com] Taryfikator mandatów 2023](https://s3.egospodarka.pl/grafika2/taryfikator-mandatow/Taryfikator-mandatow-2023-249824-150x100crop.jpg)

Rusza budowa osiedla Craft Zabłocie w Krakowie

Rusza budowa osiedla Craft Zabłocie w Krakowie

![GPW w 2023: inwestorzy zagraniczni z kolejnym rekordem na Rynku Głównym [© junce11 - Fotolia.com] GPW w 2023: inwestorzy zagraniczni z kolejnym rekordem na Rynku Głównym](https://s3.egospodarka.pl/grafika2/inwestorzy-gieldowi/GPW-w-2023-inwestorzy-zagraniczni-z-kolejnym-rekordem-na-Rynku-Glownym-258870-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Zdolność kredytowa III 2024: krok w tył [© adam88xx - Fotolia.com] Zdolność kredytowa III 2024: krok w tył](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-III-2024-krok-w-tyl-258597-150x100crop.jpg)

![Dlaczego oprocentowanie lokat nie rośnie? [© vege - Fotolia.com] Dlaczego oprocentowanie lokat nie rośnie?](https://s3.egospodarka.pl/grafika2/stopy-procentowe/Dlaczego-oprocentowanie-lokat-nie-rosnie-244105-150x100crop.jpg)

![Jednolity rynek UE podtrzymuje miliony miejsc pracy [© Dušan Cvetanović z Pixabay] Jednolity rynek UE podtrzymuje miliony miejsc pracy](https://s3.egospodarka.pl/grafika2/Unia-Europejska/Jednolity-rynek-UE-podtrzymuje-miliony-miejsc-pracy-259422-150x100crop.jpg)

![Instalacja fotowoltaiczna czy turbina wiatrowa - w co warto zainwestować? [© Maria Maltseva z Pixabay] Instalacja fotowoltaiczna czy turbina wiatrowa - w co warto zainwestować?](https://s3.egospodarka.pl/grafika2/instalacja-fotowoltaiczna/Instalacja-fotowoltaiczna-czy-turbina-wiatrowa-w-co-warto-zainwestowac-259387-150x100crop.jpg)

![Work-life balance nie dla Polaka? [© Anrita z Pixabay] Work-life balance nie dla Polaka?](https://s3.egospodarka.pl/grafika2/prawo-do-urlopu/Work-life-balance-nie-dla-Polaka-259413-150x100crop.jpg)

![Jakie wynagrodzenia w produkcji i logistyce? [© ekenamillwork z Pixabay] Jakie wynagrodzenia w produkcji i logistyce?](https://s3.egospodarka.pl/grafika2/zarobki-pracownikow-produkcji/Jakie-wynagrodzenia-w-produkcji-i-logistyce-259458-150x100crop.jpg)

![Najczęściej cytowane media III 2024. TVN24 wciąż liderem [© Holger Langmaier z Pixabay] Najczęściej cytowane media III 2024. TVN24 wciąż liderem](https://s3.egospodarka.pl/grafika2/monitoring-mediow/Najczesciej-cytowane-media-III-2024-TVN24-wciaz-liderem-259457-150x100crop.jpg)

![Ulga termomodernizacyjna. Podatnicy karani za braki w przepisach [© Alina G - Fotolia.com] Ulga termomodernizacyjna. Podatnicy karani za braki w przepisach](https://s3.egospodarka.pl/grafika2/ulga-termomodernizacyjna/Ulga-termomodernizacyjna-Podatnicy-karani-za-braki-w-przepisach-259439-150x100crop.jpg)

![Biura na rynkach regionalnych I kw. 2024 [© Juan Diego z Pixabay] Biura na rynkach regionalnych I kw. 2024](https://s3.egospodarka.pl/grafika2/rynek-powierzchni-biurowych/Biura-na-rynkach-regionalnych-I-kw-2024-259438-150x100crop.jpg)