System finansowy w Polsce 2013

2014-11-05 10:29

Przeczytaj także: Rynki finansowe - podsumowanie 2008r.

- Szybki wzrost sumy bilansowej sektora bankowości spółdzielczej w ostatnich latach wynikał przede wszystkim z przyciągania przez banki spółdzielcze depozytów gospodarstw domowych dzięki oferowaniu atrakcyjnego oprocentowania. Środki te w znacznej części zostały ulokowane w bankach zrzeszających. Przerzucanie kosztów pozyskania depozytów na banki zrzeszające zmuszało je do podejmowania wysokiego ryzyka. Sposób działania zrzeszeń banków spółdzielczych wymaga zmian nie tylko ze względu na problemy związane z takim modelem biznesowym, ale również z uwagi na wprowadzone przez regulacje CRDIV/CRR nowe wymogi kapitałowe i płynnościowe dla instytucji kredytowych. Spełnienie nowych norm nadzorczych może wymagać zacieśnienia współpracy banków spółdzielczych i zrzeszających w ramach systemu ochrony instytucjonalnej, czyli grupy podmiotów wzajemnie gwarantujących swoją płynność i wypłacalność.

- Znaczenie SKOK-ów w systemie finansowym pozostawało niewielkie (ich aktywa stanowiły na koniec 2013 r. 0,9% aktywów krajowych instytucji finansowych). Sytuacja kapitałowa kas była trudna, a wartość funduszy własnych nieadekwatna do skali i ryzyka prowadzonej działalności. Wprowadzone w 2013 r. zmiany regulacyjne wyposażyły KNF i BFG w narzędzia, które pozwoliły na rozpoczęcie procesów restrukturyzacyjnych w tym sektorze. Od listopada 2013 r. depozyty członków kas są objęte gwarancjami BFG.

- Szacunki wskazują, że w 2013 r. firmy pożyczkowe udzieliły 2,7 mld zł kredytów konsumenckich i pożyczek, a wartość ich należności z tego tytułu wyniosła na koniec roku 3,1 mld zł. Część z tych podmiotów finansuje swoją działalność kredytami bankowymi, emisją obligacji lub pożyczkami od podmiotów dominujących, i w związku z tym są one zaliczane do sektora shadow banking. Brak nadzoru nad firmami pożyczkowymi ma negatywny wpływ na poziom bezpieczeństwa konsumentów oraz rozwój całego rynku pośrednictwa kredytowego w Polsce. Nieprawidłowości występujące na tym rynku kreują ryzyko społeczne i mogą obniżać zaufanie społeczeństwa do instytucji finansowych. Obligatoryjna sprawozdawczość tych podmiotów byłaby cennym źródłem informacji umożliwiających m.in. monitorowanie ich działalności.

- Największą dynamikę przyrostu aktywów (28,9%) odnotowano w 2013 r. w sektorze funduszy inwestycyjnych. Wzrost ten wynikał zarówno z dużego napływu środków w ujęciu netto, jak i dodatniego wyniku z działalności inwestycyjnej tych podmiotów. Środki zgromadzone w funduszach inwestycyjnych osiągnęły najwyższą wartość w historii funkcjonowania sektora, a ich relacja do depozytów bankowych gospodarstw domowych ponownie zwiększyła się. Obniżki stóp procentowych NBP, a w ślad za nimi oprocentowania depozytów bankowych, skłaniały gospodarstwa domowe do lokowania oszczędności w jednostkach uczestnictwa krajowych funduszy inwestycyjnych. Dużym zainteresowaniem nadal cieszyły się fundusze aktywów niepublicznych, służące indywidualnym rozwiązaniom inwestycyjnym dla przedsiębiorstw lub zamożnych osób prywatnych.

- Przyjęte w grudniu 2013 r. zmiany w funkcjonowaniu sektora funduszy emerytalnych, zakładające m.in. przekazanie 3 lutego 2014 r. 51,5% aktywów netto na subkonto w ZUS, związane z tym umorzenie portfela obligacji skarbowych znajdujących się w posiadaniu OFE, oraz wprowadzenie dobrowolności przekazywania przyszłych składek na ubezpieczenie emerytalne do OFE, istotnie wpłyną na strukturę aktywów sektora finansowego w Polsce, a także na wielkość niektórych segmentów krajowego rynku długoterminowych papierów dłużnych.

- Na koniec 2013 r. polski sektor ubezpieczeń miał wystarczające środki własne na pokrycie ustawowych parametrów wypłacalności oraz lokaty wyższe niż zobowiązania wynikające z zawartych umów ubezpieczeń. Odnotowany w dziale ubezpieczeń na życie spadek składki o 14,1% wynikał z ograniczenia sprzedaży tzw. polisolokat (oferowanych głównie w ramach bancassurance w formie ubezpieczenia grupowego), która tworzyła nieprzejrzysty łańcuch powiązań między krajowymi instytucjami finansowymi. Ograniczenie to było związane z zapowiedzią działań KNF, zmierzających do eliminowania tych produktów z rynku. Zakłady ubezpieczeń powinny odpowiednio przygotować się do nowych regulacji ostrożnościowych, które wejdą w życie 1 stycznia 2016 r. i wprowadzą nowe wymogi kapitałowe i jednolite standardy zarządzania ryzykiem dla sektorów ubezpieczeniowych we wszystkich krajach UE.

fot. mat. prasowe

Pozabankowe zewnętrzne źródła finansowania polskich przedsiębiorstw

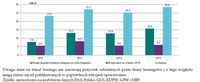

Ważnym pozabankowym źródłem finansowania krajowych podmiotów niefinansowych, w szczególności z sektora małych i średnich przedsiębiorstw, był leasing.

![NBP: akcja kredytowa będzie rosła [© thepoeticimage - Fotolia.com] NBP: akcja kredytowa będzie rosła](https://s3.egospodarka.pl/grafika2/NBP/NBP-akcja-kredytowa-bedzie-rosla-155901-150x100crop.jpg) NBP: akcja kredytowa będzie rosła

NBP: akcja kredytowa będzie rosła

oprac. : eGospodarka.pl

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Od Wall Street po waluty: 10 największych niespodzianek na rynkach finansowych w 2025 roku [© pexels] Od Wall Street po waluty: 10 największych niespodzianek na rynkach finansowych w 2025 roku](https://s3.egospodarka.pl/grafika2/rynek-finansowy/Od-Wall-Street-po-waluty-10-najwiekszych-niespodzianek-na-rynkach-finansowych-w-2025-roku-270218-150x100crop.jpg)

![Jak Dyrektywa CCD II wpłynie na sektor bankowy? [© Gosia K. z Pixabay] Jak Dyrektywa CCD II wpłynie na sektor bankowy?](https://s3.egospodarka.pl/grafika2/Dyrektywa-CCD-II/Jak-Dyrektywa-CCD-II-wplynie-na-sektor-bankowy-258998-150x100crop.jpg)

![Czym żyły rynki finansowe w 2023 roku? [© pixabay.com] Czym żyły rynki finansowe w 2023 roku?](https://s3.egospodarka.pl/grafika2/rynki-finansowe/Czym-zyly-rynki-finansowe-w-2023-roku-257289-150x100crop.jpg)

![BIK Kredyt Trendy: jak Polacy zaciągali kredyty w 2019 roku? [© Magdziak Marcin - Fotolia.com] BIK Kredyt Trendy: jak Polacy zaciągali kredyty w 2019 roku?](https://s3.egospodarka.pl/grafika2/kredyty-konsumpcyjne/BIK-Kredyt-Trendy-jak-Polacy-zaciagali-kredyty-w-2019-roku-228167-150x100crop.jpg)

![BIK przedstawia najnowsze trendy kredytowe [© samrit - Fotolia] BIK przedstawia najnowsze trendy kredytowe](https://s3.egospodarka.pl/grafika2/kredyty-konsumpcyjne/BIK-przedstawia-najnowsze-trendy-kredytowe-211051-150x100crop.jpg)

![Rynek kredytowy: zmienne preferencje banków i kredytobiorców [© ambrozinio - Fotolia.com] Rynek kredytowy: zmienne preferencje banków i kredytobiorców](https://s3.egospodarka.pl/grafika2/rynek-kredytowy/Rynek-kredytowy-zmienne-preferencje-bankow-i-kredytobiorcow-192218-150x100crop.jpg)

![System finansowy w Polsce. Nie można popełnić błędu [© marcinm111 - Fotolia.com] System finansowy w Polsce. Nie można popełnić błędu](https://s3.egospodarka.pl/grafika2/system-finansowy/System-finansowy-w-Polsce-Nie-mozna-popelnic-bledu-191136-150x100crop.jpg)

![Kredytowy Dzień Babci i Dziadka [© czarny_bez - Fotolia.com.jpg] Kredytowy Dzień Babci i Dziadka](https://s3.egospodarka.pl/grafika2/rynek-kredytowy/Kredytowy-Dzien-Babci-i-Dziadka-187299-150x100crop.jpg)

![Rynek kredytowy: banki zaostrzyły politykę [© Filip Olejowski - Fotolia.com] Rynek kredytowy: banki zaostrzyły politykę](https://s3.egospodarka.pl/grafika2/polityka-kredytowa/Rynek-kredytowy-banki-zaostrzyly-polityke-184093-150x100crop.jpg)

![OGNIVO ułatwi zmianę konta [© pogonici - Fotolia.com] OGNIVO ułatwi zmianę konta](https://s3.egospodarka.pl/grafika2/przeniesienie-konta/OGNIVO-ulatwi-zmiane-konta-145973-150x100crop.jpg)

![BGŻ Optima wprowadza Fundusz z 6,5% lokatą [© apops - Fotolia.com] BGŻ Optima wprowadza Fundusz z 6,5% lokatą](https://s3.egospodarka.pl/grafika2/oferta-bankow/BGZ-Optima-wprowadza-Fundusz-z-6-5-lokata-146007-150x100crop.jpg)

![Tłusty Czwartek 2026: Ile zapłacisz za pączka? Przegląd cen i najgorętsze trendy smakowe [© wygenerowane przez AI] Tłusty Czwartek 2026: Ile zapłacisz za pączka? Przegląd cen i najgorętsze trendy smakowe](https://s3.egospodarka.pl/grafika2/Tlusty-Czwartek/Tlusty-Czwartek-2026-Ile-zaplacisz-za-paczka-Przeglad-cen-i-najgoretsze-trendy-smakowe-270747-150x100crop.jpg)

![Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych jeszcze w maju [© sasun Bughdaryan - Fotolia.com] Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych jeszcze w maju](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Ranking-lokat-i-kont-oszczednosciowych-Przeglad-mozliwosci-dostepnych-jeszcze-w-maju-266937-150x100crop.jpg)

![Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych w sierpniu 2025 [© Freepik] Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych w sierpniu 2025](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Ranking-lokat-i-kont-oszczednosciowych-Przeglad-mozliwosci-dostepnych-w-sierpniu-2025-268073-150x100crop.jpg)

![Ranking kont firmowych - w jakim banku założysz najlepsze konto firmowe w 2025 r. [© DigitalMarketingAgency - pixabay.com] Ranking kont firmowych - w jakim banku założysz najlepsze konto firmowe w 2025 r.](https://s3.egospodarka.pl/grafika2/konto-firmowe/Ranking-kont-firmowych-w-jakim-banku-zalozysz-najlepsze-konto-firmowe-w-2025-r-266886-150x100crop.jpg)

![Renta wdowia - wnioski już od 1 stycznia 2025 [© Freepik] Renta wdowia - wnioski już od 1 stycznia 2025](https://s3.egospodarka.pl/grafika2/renta-wdowia/Renta-wdowia-wnioski-juz-od-1-stycznia-2025-263356-150x100crop.jpg)

Jak kupić pierwsze mieszkanie? Eksperci podpowiadają

Jak kupić pierwsze mieszkanie? Eksperci podpowiadają

![Najlepsze lokaty 2026? Średnie oprocentowanie spadło poniżej 4,7% [© pexels] Najlepsze lokaty 2026? Średnie oprocentowanie spadło poniżej 4,7%](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-2026-Srednie-oprocentowanie-spadlo-ponizej-4-7-270611-150x100crop.jpg)

![Jak Polacy oszczędzają pieniądze? Najważniejsze cele finansowe na 2026 [© pexels] Jak Polacy oszczędzają pieniądze? Najważniejsze cele finansowe na 2026](https://s3.egospodarka.pl/grafika2/oszczedzanie/Jak-Polacy-oszczedzaja-pieniadze-Najwazniejsze-cele-finansowe-na-2026-270535-150x100crop.jpg)

![Kredyty mieszkaniowe: para kupi o 10 m2 więcej niż rok temu [© pexels] Kredyty mieszkaniowe: para kupi o 10 m2 więcej niż rok temu](https://s3.egospodarka.pl/grafika2/sila-nabywcza/Kredyty-mieszkaniowe-para-kupi-o-10-m2-wiecej-niz-rok-temu-269604-150x100crop.jpg)

![Gdy upada towarzystwo ubezpieczeniowe [© BillionPhotos.com - Fotolia.com] Gdy upada towarzystwo ubezpieczeniowe](https://s3.egospodarka.pl/grafika2/upadlosc/Gdy-upada-towarzystwo-ubezpieczeniowe-166797-150x100crop.jpg)

![Kieszonkowe dla dziecka, czyli nauka zarządzania budżetem domowym [© AntonioDiaz - Fotolia.com] Kieszonkowe dla dziecka, czyli nauka zarządzania budżetem domowym](https://s3.egospodarka.pl/grafika2/kieszonkowe/Kieszonkowe-dla-dziecka-czyli-nauka-zarzadzania-budzetem-domowym-247450-150x100crop.jpg)

![Złamałeś nogę w drodze do lub z pracy? Sprawdź jak otrzymać 100% zasiłku chorobowego z ZUS [© wygenerowane przez AI] Złamałeś nogę w drodze do lub z pracy? Sprawdź jak otrzymać 100% zasiłku chorobowego z ZUS](https://s3.egospodarka.pl/grafika2/wypadek-w-drodze-do-pracy/Zlamales-noge-w-drodze-do-lub-z-pracy-Sprawdz-jak-otrzymac-100-zasilku-chorobowego-z-ZUS-270732-150x100crop.jpg)

![Lotnisko Warszawa-Radom: nowe połączenia i plan rozwoju na 2026 rok [© pexels] Lotnisko Warszawa-Radom: nowe połączenia i plan rozwoju na 2026 rok](https://s3.egospodarka.pl/grafika2/prawa-pasazera-linii-lotniczych/Lotnisko-Warszawa-Radom-nowe-polaczenia-i-plan-rozwoju-na-2026-rok-270740-150x100crop.jpg)

![Lojalność pracowników pod lupą: dlaczego benefity już nie wystarczą? [© pexels] Lojalność pracowników pod lupą: dlaczego benefity już nie wystarczą?](https://s3.egospodarka.pl/grafika2/zaangazowanie-w-prace/Lojalnosc-pracownikow-pod-lupa-dlaczego-benefity-juz-nie-wystarcza-270746-150x100crop.jpg)

![1,5 biliona dolarów na zbrojenia. Kto zarobi na rekordowym budżecie obronnym USA? [© wygenerowane przez AI] 1,5 biliona dolarów na zbrojenia. Kto zarobi na rekordowym budżecie obronnym USA?](https://s3.egospodarka.pl/grafika2/wydatki-na-obronnosc/1-5-biliona-dolarow-na-zbrojenia-Kto-zarobi-na-rekordowym-budzecie-obronnym-USA-270741-150x100crop.jpg)

![1 na 10 reklam w social mediach to oszustwo. Platformy zarobiły na nich 725 mln zł w Polsce w 2025 r. [© wygenerowane przez AI] 1 na 10 reklam w social mediach to oszustwo. Platformy zarobiły na nich 725 mln zł w Polsce w 2025 r.](https://s3.egospodarka.pl/grafika2/scam/1-na-10-reklam-w-social-mediach-to-oszustwo-Platformy-zarobily-na-nich-725-mln-zl-w-Polsce-w-2025-r-270733-150x100crop.jpg)

![Więcej transakcji, więcej optymizmu. Co czeka private equity w 2026 roku? [© pexels] Więcej transakcji, więcej optymizmu. Co czeka private equity w 2026 roku?](https://s3.egospodarka.pl/grafika2/fundusze-PE/Wiecej-transakcji-wiecej-optymizmu-Co-czeka-private-equity-w-2026-roku-270729-150x100crop.jpg)