Faktoring lekarstwem na zatory płatnicze

2011-08-16 13:11

Przeczytaj także: Płynność finansowa w czasie spowolnienia gospodarczego. Pomoże faktoring

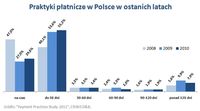

Prognozy nie napawają optymizmem. Spora grupa przedsiębiorców nie płaci nie tylko dlatego, że nie ma pieniędzy. Część firm celowo zwleka z uregulowaniem zobowiązań wobec kontrahentów, żeby mieć do dyspozycji więcej środków – mówi Tomasz Starzyk z D&B Poland. W taki sposób kredytują sobie bieżącą działalność. Dlatego też w przyszłości będziemy świadkami wydłużających się terminów spłat, nie tylko do 90 lecz nawet do 120 dni.

fot. mat. prasowe

Praktyki płatnicze w Polsce w ostatnich latach

Praktyki płatnicze w Polsce w ostatnich latach

Badanie: Nieterminowe płatności są główną barierą rozwoju

Zatory płatnicze były w drugim kwartale 2011 roku największą barierą rozwoju polskich firm – wynika z najnowszego badania laureatów konkursu „Gazele Biznesu”. Zapytane o to, co najbardziej hamuje ich rozwój, co czwarta z tych najbardziej dynamicznie rozwijających się spółek wskazała, że jest to niemoc w ściąganiu zobowiązań. Kwartał wcześniej tę odpowiedź wskazało 14 proc. firm, a przed sześcioma miesiącami tylko 10 proc. Jak wskazują autorzy badania zator płatniczy, do tej pory był dopiero trzecią bądź czwartą największą przeszkodą polskich firm. Na czele niechlubnego rankingu znalazł się po raz pierwszy w dwuletniej historii badania.

„Co ciekawe, problem narasta, mimo że teoretycznie sytuacja finansowa statystycznej firmy się poprawia. Depozyty przedsiębiorstw w bankach szybko rosną (w maju 2011 r. poszły w górę o 8,2 proc. r/r), a wskaźnik płynności (oszczędności wobec bieżących zobowiązań) wzrósł w pierwszym kwartale 2011 r. do rekordowego poziomu 38,9 proc. To znaczy, że raczej spada moralność płatnicza niż pogarsza się kondycja firm”, czytamy w podsumowaniu badania.

Jak radzić sobie z zatorami…

Zazwyczaj firmy, które mają problem z płynnością finansową ratują się kredytem obrotowym. Na własne ryzyko pożyczają niezbędne do dalszej działalności pieniądze z banku, które oddadzą, gdy kontrahenci spłacą wierzytelności. Innym rozwiązaniem pozwalającym finansowanie bieżącej działalności firmy jest faktoring. W tej usłudze faktorant (klient) sprzedaje swojej wierzytelności faktorowi (bankowi lub firmie faktorowi) a w zamian otrzymuje zaliczki na poczet niezapłaconych jeszcze faktur. Jednak, jak wskazują eksperci, firmy sięgają po to rozwiązanie zbyt późno.

Świadome zarządzanie płynnością finansową powinno być standardem w każdej firmie. Tymczasem w Polsce obserwujemy paradoks. Usługa, która dla każdej firmy jest szansą na szybki rozwój, w obiegowej opinii traktowana jest jak koło ratunkowe – mówi Dariusz Filipek, Kierownik Zespołu Obsługi Faktoringu Deutsche Bank PBC. Firmy sięgają po faktoring w ostateczności, choć wielu problemów z płynnością finansową mogłyby uniknąć, gdyby z tej usługi skorzystały wcześniej -dodaje. Na co dzień faktoring ułatwia planowanie przepływu gotówki i pozwala uniknąć kłopotów finansowych związanych z brakiem płynności firmy. Stosowany jako stały element strategii finansowej w przedsiębiorstwie pozwala na pozbycie się tzw. luki finansowej, która jest zjawiskiem coraz powszechniej występującym w przedsiębiorstwach zmuszonych przez rynek do wydłużania terminów płatności swoim kontrahentom.

![Ustawa antyzatorowa odniosła połowiczny sukces [© Freepik_com] Ustawa antyzatorowa odniosła połowiczny sukces](https://s3.egospodarka.pl/grafika2/ustawa-antyzatorowa/Ustawa-antyzatorowa-odniosla-polowiczny-sukces-258529-150x100crop.jpg) Ustawa antyzatorowa odniosła połowiczny sukces

Ustawa antyzatorowa odniosła połowiczny sukces

oprac. : Kamila Urbańska / eGospodarka.pl

![Sektor MŚP w kolejce po faktoring [© apops - Fotolia.com] Sektor MŚP w kolejce po faktoring](https://s3.egospodarka.pl/grafika2/Sektor-MSP/Sektor-MSP-w-kolejce-po-faktoring-255908-150x100crop.jpg)

![Zakaz cesji wierzytelności w świetle nowych przepisów [© Magdziak Marcin - Fotolia.com] Zakaz cesji wierzytelności w świetle nowych przepisów](https://s3.egospodarka.pl/grafika2/zakaz-cesji/Zakaz-cesji-wierzytelnosci-w-swietle-nowych-przepisow-252821-150x100crop.jpg)

![Nowelizacja ustawy antyzatorowej nadzieją czy rozczarowaniem? [© whitelook - Fotolia.com] Nowelizacja ustawy antyzatorowej nadzieją czy rozczarowaniem?](https://s3.egospodarka.pl/grafika2/ustawa-o-przeciwdzialaniu-nadmiernym-opoznieniom-w-transakcjach-handlowych/Nowelizacja-ustawy-antyzatorowej-nadzieja-czy-rozczarowaniem-250840-150x100crop.jpg)

![Zakaz cesji wierzytelności powiększa zatory płatnicze? [© Bacho Foto - Fotolia.com] Zakaz cesji wierzytelności powiększa zatory płatnicze?](https://s3.egospodarka.pl/grafika2/zalegle-platnosci/Zakaz-cesji-wierzytelnosci-powieksza-zatory-platnicze-232049-150x100crop.jpg)

![Eksporterze, globalne terminy płatności ciągle długie [© apops - Fotolia.com] Eksporterze, globalne terminy płatności ciągle długie](https://s3.egospodarka.pl/grafika2/zatory-platnicze/Eksporterze-globalne-terminy-platnosci-ciagle-dlugie-219384-150x100crop.jpg)

![Zatory płatnicze - jak radzą sobie inne kraje? [© Andrey Popov - Fotolia.com] Zatory płatnicze - jak radzą sobie inne kraje?](https://s3.egospodarka.pl/grafika2/nieterminowe-platnosci/Zatory-platnicze-jak-radza-sobie-inne-kraje-211670-150x100crop.jpg)

![Zatory płatnicze blokują rozwój firm [© Freedomz - Fotolia.com] Zatory płatnicze blokują rozwój firm](https://s3.egospodarka.pl/grafika2/nieterminowe-platnosci/Zatory-platnicze-blokuja-rozwoj-firm-210486-150x100crop.jpg)

![Uwaga eksporterzy! Globalne terminy płatności coraz dłuższe [© sittinan - Fotolia.com] Uwaga eksporterzy! Globalne terminy płatności coraz dłuższe](https://s3.egospodarka.pl/grafika2/zatory-platnicze/Uwaga-eksporterzy-Globalne-terminy-platnosci-coraz-dluzsze-206068-150x100crop.jpg)

![IPO 2025 na świecie: 171 mld USD i rosnąca rola sztucznej inteligencji [© pexels] IPO 2025 na świecie: 171 mld USD i rosnąca rola sztucznej inteligencji](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/IPO-2025-na-swiecie-171-mld-USD-i-rosnaca-rola-sztucznej-inteligencji-270664-150x100crop.jpg)

![Opłacalność inwestycji w praktyce. Ekspert wyjaśnia, na co zwrócić uwagę [© wygenerowane przez AI] Opłacalność inwestycji w praktyce. Ekspert wyjaśnia, na co zwrócić uwagę](https://s3.egospodarka.pl/grafika2/inwestycja/Oplacalnosc-inwestycji-w-praktyce-Ekspert-wyjasnia-na-co-zwrocic-uwage-270656-150x100crop.jpg)

![Przelew zagraniczny - jaką opcję wybrać? [© Pio Si - Fotolia.com] Przelew zagraniczny - jaką opcję wybrać?](https://s3.egospodarka.pl/grafika2/przelewy/Przelew-zagraniczny-jaka-opcje-wybrac-219379-150x100crop.jpg)

![Ranking chwilówek i pożyczek pozabankowych [© Karolina Chaberek - Fotolia.com] Ranking chwilówek i pożyczek pozabankowych](https://s3.egospodarka.pl/grafika2/pozyczki-pozabankowe/Ranking-chwilowek-i-pozyczek-pozabankowych-216055-150x100crop.jpg)

![Jak zwiększyć otwieralność mailingu? 6 sposobów na wysoki Open Rate [© jakub krechowicz - fotolia.com] Jak zwiększyć otwieralność mailingu? 6 sposobów na wysoki Open Rate](https://s3.egospodarka.pl/grafika2/mailing/Jak-zwiekszyc-otwieralnosc-mailingu-6-sposobow-na-wysoki-Open-Rate-222959-150x100crop.jpg)

![Składka zdrowotna 2026 i podatek liniowy - ile wynosi, jaki limit odliczenia [© wygenerowane przez AI] Składka zdrowotna 2026 i podatek liniowy - ile wynosi, jaki limit odliczenia](https://s3.egospodarka.pl/grafika2/skladka-na-ubezpieczenie-zdrowotne/Skladka-zdrowotna-2026-i-podatek-liniowy-ile-wynosi-jaki-limit-odliczenia-270127-150x100crop.jpg)

Jak kupić pierwsze mieszkanie? Eksperci podpowiadają

Jak kupić pierwsze mieszkanie? Eksperci podpowiadają

![Kredyty mieszkaniowe: para kupi o 10 m2 więcej niż rok temu [© pexels] Kredyty mieszkaniowe: para kupi o 10 m2 więcej niż rok temu](https://s3.egospodarka.pl/grafika2/sila-nabywcza/Kredyty-mieszkaniowe-para-kupi-o-10-m2-wiecej-niz-rok-temu-269604-150x100crop.jpg)

![Jak Polacy oszczędzają pieniądze? Najważniejsze cele finansowe na 2026 [© pexels] Jak Polacy oszczędzają pieniądze? Najważniejsze cele finansowe na 2026](https://s3.egospodarka.pl/grafika2/oszczedzanie/Jak-Polacy-oszczedzaja-pieniadze-Najwazniejsze-cele-finansowe-na-2026-270535-150x100crop.jpg)

![Najlepsze lokaty 2026? Średnie oprocentowanie spadło poniżej 4,7% [© pexels] Najlepsze lokaty 2026? Średnie oprocentowanie spadło poniżej 4,7%](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-2026-Srednie-oprocentowanie-spadlo-ponizej-4-7-270611-150x100crop.jpg)

![Kieszonkowe dla dziecka, czyli nauka zarządzania budżetem domowym [© AntonioDiaz - Fotolia.com] Kieszonkowe dla dziecka, czyli nauka zarządzania budżetem domowym](https://s3.egospodarka.pl/grafika2/kieszonkowe/Kieszonkowe-dla-dziecka-czyli-nauka-zarzadzania-budzetem-domowym-247450-150x100crop.jpg)

![AI zabierze Ci pracę? Sprawdź, jak się przygotować na zawodową rewolucję [© wygenerowane przez AI] AI zabierze Ci pracę? Sprawdź, jak się przygotować na zawodową rewolucję](https://s3.egospodarka.pl/grafika2/przekwalifikowanie-zawodowe/AI-zabierze-Ci-prace-Sprawdz-jak-sie-przygotowac-na-zawodowa-rewolucje-270668-150x100crop.jpg)

![AI gap coraz bliżej? Firmy inwestują w technologię, nie w rekrutację [© pexels] AI gap coraz bliżej? Firmy inwestują w technologię, nie w rekrutację](https://s3.egospodarka.pl/grafika2/HR/AI-gap-coraz-blizej-Firmy-inwestuja-w-technologie-nie-w-rekrutacje-270720-150x100crop.jpg)

![Kupno auta to dopiero początek. Przewodnik po formalnościach, terminach i karach za ich niedopełnienie [© wygenerowane przez AI] Kupno auta to dopiero początek. Przewodnik po formalnościach, terminach i karach za ich niedopełnienie](https://s3.egospodarka.pl/grafika2/kupno-samochodu/Kupno-auta-to-dopiero-poczatek-Przewodnik-po-formalnosciach-terminach-i-karach-za-ich-niedopelnienie-270667-150x100crop.jpg)

![Umiejętności, których nie zastąpi AI. Jak budować sukces w erze sztucznej inteligencji? [© wygenerowane przez AI] Umiejętności, których nie zastąpi AI. Jak budować sukces w erze sztucznej inteligencji?](https://s3.egospodarka.pl/grafika2/kompetencje-przyszlosci/Umiejetnosci-ktorych-nie-zastapi-AI-Jak-budowac-sukces-w-erze-sztucznej-inteligencji-270719-150x100crop.jpg)

![Pęknięta rura: zagrożenie dla nieruchomości, zdrowia i budżetu [© pixabay] Pęknięta rura: zagrożenie dla nieruchomości, zdrowia i budżetu](https://s3.egospodarka.pl/grafika2/awaria-rur/Peknieta-rura-zagrozenie-dla-nieruchomosci-zdrowia-i-budzetu-270708-150x100crop.jpg)

![Praca w IT: gdzie spada popyt, a gdzie rosną wynagrodzenia [© pexels] Praca w IT: gdzie spada popyt, a gdzie rosną wynagrodzenia](https://s3.egospodarka.pl/grafika2/rynek-pracy/Praca-w-IT-gdzie-spada-popyt-a-gdzie-rosna-wynagrodzenia-270707-150x100crop.jpg)

![Badania internetu Gemius/PBI I 2026 [© pexels] Badania internetu Gemius/PBI I 2026](https://s3.egospodarka.pl/grafika2/badania-internetu/Badania-internetu-Gemius-PBI-I-2026-270718-150x100crop.jpg)