Rynek Private Equity będzie rosnąć

2008-08-06 12:51

Przeczytaj także: Fundusze PE coraz popularniejsze

Przeważająca większość inwestycji trafiła do spółek dojrzałych. Wykupy i refinansowanie pochłonęły przeszło 80% środków, czyli 612 mln EUR. Pozostałą część środków (134 mln EUR) przeznaczono na inwestycje Venture Capital, obejmujące finansowanie spółek we wczesnych etapach rozwoju: zasiew, start i ekspansja. Według szacunków PSIK firmy PE/VC pozyskały przeszło 3.3 mld EUR na nowe inwestycje, o ponad 1 mld EUR więcej niż w roku ubiegłym (niecałe 2.3 mld EUR w 2006 roku).

fot. mat. prasowe

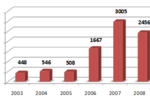

Podział inwestycji pod względem etapu rozwoju spółki

Jeśli chodzi o strukturę branżową inwestycji PE/VC w Polsce, to w 2007 roku największym zainteresowaniem cieszyły się spółki z sektorów produkcji i dystrybucji dóbr konsumpcyjnych oraz produkcji dla biznesu. Fundusze zrealizowały w tych sektorach odpowiednio 140 mln EUR i 138 mln EUR. Dużym zainteresowaniem cieszyły się także spółki z sektora usług finansowych, w które zainwestowano 132 mln EUR. Wśród inwestycji Venture Capital dominowały spółki energetyczne i surowcowe. Fundusze zrealizowały w tym sektorze inwestycje o wartości 62 mln EUR.

Według danych EVCA w 2007 roku fundusze wyszły z 30 polskich spółek, sprzedając akcje o wartości początkowej 164 mln EUR, z czego wyjścia ze spółek dojrzałych wyniosły 138 mln EUR. Należy zaznaczyć, iż najpopularniejszą metodą była sprzedaż innemu funduszowi PE/VC. Na drugim miejscu uplasowały się: sprzedaż inwestorowi strategicznemu - wśród wyjść z inwestycji Venture i zwrot pożyczki - wśród wyjść z wykupów.

fot. mat. prasowe

Dezinwestycje w Polsce w 2007 roku

Polską coraz bardziej zaczęły interesować się globalne fundusze, np. The Carlyle Group, Bridgepoint, CVC i Warburg Pincus. Poszukują one dużych transakcji (minimalna wartość rozważanych projektów to ok. 100 mln EUR), a kilka z nich otworzyło w 2007 roku swoje biura w Polsce, m.in. Bridgepoint,

3i i The Carlyle Group.

Należy zauważyć, że na rynku brakuje polskich źródeł zasilania w kapitał. W Polsce ze źródeł krajowych pozyskano jedynie 3,8 proc. kapitału.

Perspektywy rozwoju rynku Private Equity

Chwilowe spowolnienie inwestycji Private Equity związane z tym, że sprzedający często nie pogodzili się jeszcze z niższymi wycenami, a kupujący zastanawiają się, czy nie można kupić jeszcze taniej, powinno być przejściowe. Liczba oraz wartość transakcji powinna wzrosnąć. Do naszego regionu Europy cały czas napływają nowi gracze zarówno z USA jak i Europy Zachodniej. Kryzys finansowy na rynkach dojrzałych może zachęcić globalne fundusze PE do wejścia na rynki wschodzące, w tym Europy Centralnej.

Z ankiet przeprowadzanych wśród inwestorów finansowych wynika, że zarządzających funduszami Private Equity cechuje ostrożny optymizm. Spowolnienie na rynku, które obecnie się pojawiło nie powinno być długotrwałe. W perspektywie najbliższych kilku lat wielkość rynku (rozumianego jako wartość przeprowadzonych inwestycji) powinna wzrosnąć.

Pełna wersja raportu do pobrania:

Przeczytaj także:

![Rynek private equity w Polsce 2016: trendy i szanse [© eenevski - Fotolia.com] Rynek private equity w Polsce 2016: trendy i szanse]() Rynek private equity w Polsce 2016: trendy i szanse

Rynek private equity w Polsce 2016: trendy i szanse

![Rynek private equity w Polsce 2016: trendy i szanse [© eenevski - Fotolia.com] Rynek private equity w Polsce 2016: trendy i szanse](https://s3.egospodarka.pl/grafika2/private-equity/Rynek-private-equity-w-Polsce-2016-trendy-i-szanse-176768-150x100crop.jpg) Rynek private equity w Polsce 2016: trendy i szanse

Rynek private equity w Polsce 2016: trendy i szanse

1 2

oprac. : Marta Kamińska / eGospodarka.pl

![Private equity w Europie 2015 [© stanciuc - Fotolia.com] Private equity w Europie 2015](https://s3.egospodarka.pl/grafika2/private-equity/Private-equity-w-Europie-2015-155112-150x100crop.jpg)

![Rynek private equity w Polsce [© nito - Fotolia.com] Rynek private equity w Polsce](https://s3.egospodarka.pl/grafika2/private-equity/Rynek-private-equity-w-Polsce-138295-150x100crop.jpg)

![Private equity w Europie 2014 [© mindscanner - Fotolia.com] Private equity w Europie 2014](https://s3.egospodarka.pl/grafika2/private-equity/Private-equity-w-Europie-2014-135560-150x100crop.jpg)

![Fundusze Venture Capital i Private Equity cenią Polskę [© Pixelbliss - Fotolia.com] Fundusze Venture Capital i Private Equity cenią Polskę](https://s3.egospodarka.pl/grafika2/venture-capital/Fundusze-Venture-Capital-i-Private-Equity-cenia-Polske-123536-150x100crop.jpg)

![Private equity w Europie 2012 [© Ben Chams - Fotolia.com] Private equity w Europie 2012](https://s3.egospodarka.pl/grafika2/private-equity/Private-equity-w-Europie-2012-114764-150x100crop.jpg)

![Private Equity i Venture Capital: ryzyko i duże zyski [© photo-dave - Fotolia.com] Private Equity i Venture Capital: ryzyko i duże zyski](https://s3.egospodarka.pl/grafika2/venture-capital/Private-Equity-i-Venture-Capital-ryzyko-i-duze-zyski-108963-150x100crop.jpg)

![Rynek Venture Capital i PE podupada? [© denphumi - Fotolia.com] Rynek Venture Capital i PE podupada?](https://s3.egospodarka.pl/grafika/private-equity/Rynek-Venture-Capital-i-PE-podupada-iQjz5k.jpg)

![Co czeka fundusze VC w dobie kryzysu? [© denphumi - Fotolia.com] Co czeka fundusze VC w dobie kryzysu?](https://s3.egospodarka.pl/grafika/fundusze-private-equity/Co-czeka-fundusze-VC-w-dobie-kryzysu-iQjz5k.jpg)

![KPP: w 2009 r. wzrost PKB o 4,5 proc. [© denphumi - Fotolia.com] KPP: w 2009 r. wzrost PKB o 4,5 proc.](https://s3.egospodarka.pl/grafika/budzet-panstwa/KPP-w-2009-r-wzrost-PKB-o-4-5-proc-iQjz5k.jpg)

![Rynek kredytowy w Polsce w III kw.2008 [© denphumi - Fotolia.com] Rynek kredytowy w Polsce w III kw.2008](https://s3.egospodarka.pl/grafika/kredyty-mieszkaniowe/Rynek-kredytowy-w-Polsce-w-III-kw-2008-iQjz5k.jpg)

![Konflikt w Cieśninie Ormuz podbija ceny ropy. Co to oznacza dla gospodarki i inwestorów? [© wygenerowane przez AI] Konflikt w Cieśninie Ormuz podbija ceny ropy. Co to oznacza dla gospodarki i inwestorów?](https://s3.egospodarka.pl/grafika2/paliwo/Konflikt-w-Ciesninie-Ormuz-podbija-ceny-ropy-Co-to-oznacza-dla-gospodarki-i-inwestorow-270986-150x100crop.jpg)

![Skuteczny mailing. Jaka lista mailingowa i targetowanie będą najlepsze? [© georgejmclittle - Fotolia.com] Skuteczny mailing. Jaka lista mailingowa i targetowanie będą najlepsze?](https://s3.egospodarka.pl/grafika2/mailing/Skuteczny-mailing-Jaka-lista-mailingowa-i-targetowanie-beda-najlepsze-216468-150x100crop.jpg)

![Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych w sierpniu 2025 [© Freepik] Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych w sierpniu 2025](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Ranking-lokat-i-kont-oszczednosciowych-Przeglad-mozliwosci-dostepnych-w-sierpniu-2025-268073-150x100crop.jpg)

![Ranking kont osobistych z najlepszymi korzyściami dla klientów [© Andrey Popov - Fotolia.com] Ranking kont osobistych z najlepszymi korzyściami dla klientów](https://s3.egospodarka.pl/grafika2/konto-osobiste/Ranking-kont-osobistych-z-najlepszymi-korzysciami-dla-klientow-266814-150x100crop.jpg)

![Ulga B+R 2024/2025. Kto może skorzystać? [© Freepik] Ulga B+R 2024/2025. Kto może skorzystać?](https://s3.egospodarka.pl/grafika2/ulga-B-R/Ulga-B-R-2024-2025-Kto-moze-skorzystac-265197-150x100crop.jpg)

![Ceny mieszkań stabilne a zdolność kredytowa rośnie. O ile nie masz dzieci [© pexels] Ceny mieszkań stabilne a zdolność kredytowa rośnie. O ile nie masz dzieci [© pexels]](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Ceny-mieszkan-stabilne-a-zdolnosc-kredytowa-rosnie-O-ile-nie-masz-dzieci-270929-50x33crop.jpg) Ceny mieszkań stabilne a zdolność kredytowa rośnie. O ile nie masz dzieci

Ceny mieszkań stabilne a zdolność kredytowa rośnie. O ile nie masz dzieci

![Wzrost PKB nie pomógł. Rekordowa liczba niewypłacalności firm w 2025 roku [© pexels] Wzrost PKB nie pomógł. Rekordowa liczba niewypłacalności firm w 2025 roku](https://s3.egospodarka.pl/grafika2/niewyplacalnosc-firmy/Wzrost-PKB-nie-pomogl-Rekordowa-liczba-niewyplacalnosci-firm-w-2025-roku-270876-150x100crop.jpg)

![Kieszonkowe dla dziecka, czyli nauka zarządzania budżetem domowym [© AntonioDiaz - Fotolia.com] Kieszonkowe dla dziecka, czyli nauka zarządzania budżetem domowym](https://s3.egospodarka.pl/grafika2/kieszonkowe/Kieszonkowe-dla-dziecka-czyli-nauka-zarzadzania-budzetem-domowym-247450-150x100crop.jpg)

![Najlepsze lokaty 2026? Średnie oprocentowanie spadło poniżej 4,7% [© pexels] Najlepsze lokaty 2026? Średnie oprocentowanie spadło poniżej 4,7%](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-2026-Srednie-oprocentowanie-spadlo-ponizej-4-7-270611-150x100crop.jpg)

![Kredyty hipoteczne: marże stabilne, oprocentowanie najniższe w historii [© fotomek - Fotolia.com] Kredyty hipoteczne: marże stabilne, oprocentowanie najniższe w historii](https://s3.egospodarka.pl/grafika2/koszty-kredytu/Kredyty-hipoteczne-marze-stabilne-oprocentowanie-najnizsze-w-historii-233688-150x100crop.jpg)

![Bez feedbacku i doceniania trudno o satysfakcję z pracy [© pexels] Bez feedbacku i doceniania trudno o satysfakcję z pracy](https://s3.egospodarka.pl/grafika2/rynek-pracy/Bez-feedbacku-i-doceniania-trudno-o-satysfakcje-z-pracy-271025-150x100crop.jpg)

![Rejestr Cen Nieruchomości bez opłat. Jak sprawdzić cenę mieszkania? [© pexels] Rejestr Cen Nieruchomości bez opłat. Jak sprawdzić cenę mieszkania?](https://s3.egospodarka.pl/grafika2/Rejestr-Cen-Nieruchomosci/Rejestr-Cen-Nieruchomosci-bez-oplat-Jak-sprawdzic-cene-mieszkania-271024-150x100crop.jpg)

![Jak świadomie wybrać mieszkanie? Cena to nie jedyny koszt - na co jeszcze zwrócić uwagę? [© wygenerowane przez AI] Jak świadomie wybrać mieszkanie? Cena to nie jedyny koszt - na co jeszcze zwrócić uwagę?](https://s3.egospodarka.pl/grafika2/zakup-mieszkania/Jak-swiadomie-wybrac-mieszkanie-Cena-to-nie-jedyny-koszt-na-co-jeszcze-zwrocic-uwage-271018-150x100crop.jpg)

![Ustawa o KSC podpisana. Firmy mają tylko miesiąc na przygotowanie do NIS2 [© wygenerowane przez AI] Ustawa o KSC podpisana. Firmy mają tylko miesiąc na przygotowanie do NIS2](https://s3.egospodarka.pl/grafika2/Ustawa-KSC/Ustawa-o-KSC-podpisana-Firmy-maja-tylko-miesiac-na-przygotowanie-do-NIS2-271012-150x100crop.jpg)

![W Polsce brakuje pracowników. 57% firm ma problemy z rekrutacją, jakich kompetencji poszukują? [© pexels] W Polsce brakuje pracowników. 57% firm ma problemy z rekrutacją, jakich kompetencji poszukują?](https://s3.egospodarka.pl/grafika2/poszukiwane-kompetencje/W-Polsce-brakuje-pracownikow-57-firm-ma-problemy-z-rekrutacja-jakich-kompetencji-poszukuja-271011-150x100crop.jpg)

![Okiem CEO: generatywna AI i M&A napędzą sektor finansowy [© pexels] Okiem CEO: generatywna AI i M&A napędzą sektor finansowy](https://s3.egospodarka.pl/grafika2/CEO/Okiem-CEO-generatywna-AI-i-M-A-napedza-sektor-finansowy-271010-150x100crop.jpg)