Jakie lokaty strukturyzowane w 2008 roku?

2008-01-02 13:28

Przeczytaj także: Inwestowanie w 2008 roku: lokaty strukturyzowane

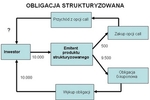

Przepis na „strukturę” jest prosty. Należy wziąć od klienta umowne 100 zł i część z tych środków ulokować w bezpiecznych obligacjach, za resztę kupić opcję – instrument, na którym można sporo zarobić, ale można też stracić cały zainwestowany w nią kapitał. Mamy więc złożenie ognia i wody, a efekt jest następujący: inwestycja zapewniająca gwarancję kapitału (na określonym poziomie, z reguły 100 proc.) i dająca szansą na zysk.Siła lokaty strukturyzowanej zależy od tego co instytucja finansowa zrobi ze środkami, które zostają po zakupie obligacji. Możliwie duża część powinna zostać przeznaczona na zakup opcji. Im więcej opcji, tym więcej potencjalnego zysku. Oczywiście podstawowe znaczenie ma nie tylko to ile, ale jaką opcję wbudujemy w taką lokatę. Tutaj możliwości jest mnóstwo. Zarabiać można praktycznie na wszystkim: od akcji, przez indeksy giełdowe, surowce, towary rolne, nieruchomości czy fundusze hedge. Na to nakładają się różnorodne strategie opcyjne, gdzie zysk wcale nie musi być zależny od skali wzrostu jakiegoś instrumentu finansowego, ale może być obliczany na mnóstwo innych, bardziej wyrafinowanych sposobów.

Początek drogi

Polacy zainwestowali w lokaty strukturyzowane ok. 10 mld zł – są to tylko szacunki, banki nie podają oficjalnych danych. Według serwisu na koniec ubiegłego roku polski rynek „struktur” wart był 2 mld euro. W ubiegłym roku tego typu produkty były na fali – interesowały się nimi kolejne instytucje finansowe, nie tylko banki ale także ubezpieczyciele, doradcy finansowi czy butiki inwestycyjne. Na naszym rynku aktywnie działają największe banki inwestycyjne, które w praktyce wyceniają i sprzedają opcje wbudowane w te produkty (m.in. Societe Generale, BNP Paribas, Deutsche Bank, Goldmann Sachs czy JP Morgan).

Specyfiką polskiego rynku struktur jest furtka podatkowa przez którą pieniądze płyną – jak na razie – szerokim strumieniem. Okazuje się, że lokaty strukturyzowane można „opakować” w ubezpieczenie na życie, dzięki czemu finalny zysk jest wolny od podatku Belki. Jest to zupełnie inny typ ubezpieczenia niż to, które znają posiadacze funduszy inwestycyjnych opakowanych w polisy firm takich jak Aegon czy Axa. W oferowaniu „opakowań” dla lokat strukturyzowanych zaczynają się specjalizować kolejne towarzystwa. Silną pozycję wypracowało sobie relatywnie niewielkie towarzystwo ubezpieczeniowe Europa należące do Getin Holding. Coraz aktywniej działają takie firmy jak Allianz i Generali, a także – przy większych projektach z bankami – ING Nat-Ned oraz Commercial Union. Poza polisami na życie struktury oferowane są także w formach lokat bankowych (BRE Bank, BPH), funduszy zamkniętych (KBC), obligacji (Millennium, Raiffeisen) czy nawet luksemburskich funduszy inwestycyjnych (Fortis Bank).

Inwestowanie w produkty strukturyzowane

Inwestowanie w produkty strukturyzowane

oprac. : eGospodarka.pl

Przeczytaj także

-

![Lokaty strukturyzowane: będzie lepiej Lokaty strukturyzowane: będzie lepiej]()

Lokaty strukturyzowane: będzie lepiej

-

![Jak działają lokaty strukturyzowane? Jak działają lokaty strukturyzowane?]()

Jak działają lokaty strukturyzowane?

-

![Lokaty strukturyzowane zamiast funduszy Lokaty strukturyzowane zamiast funduszy]()

Lokaty strukturyzowane zamiast funduszy

-

![Lokaty strukturyzowane lepsze niż fundusze inwestycyjne Lokaty strukturyzowane lepsze niż fundusze inwestycyjne]()

Lokaty strukturyzowane lepsze niż fundusze inwestycyjne

-

![Oszczędzanie: lokaty strukturyzowane Oszczędzanie: lokaty strukturyzowane]()

Oszczędzanie: lokaty strukturyzowane

-

![Inwestowanie w produkty strukturyzowane Inwestowanie w produkty strukturyzowane]()

Inwestowanie w produkty strukturyzowane

-

![Oszczędzanie: produkty strukturyzowane Oszczędzanie: produkty strukturyzowane]()

Oszczędzanie: produkty strukturyzowane

-

![Ubezpieczenia inwestycyjne: fakty i mity [© olly - Fotolia.com] Ubezpieczenia inwestycyjne: fakty i mity]()

Ubezpieczenia inwestycyjne: fakty i mity

-

![Jak dobrze wybrać produkty strukturyzowane [© tiero - Fotolia.com] Jak dobrze wybrać produkty strukturyzowane]()

Jak dobrze wybrać produkty strukturyzowane

![Ubezpieczenia inwestycyjne: fakty i mity [© olly - Fotolia.com] Ubezpieczenia inwestycyjne: fakty i mity](https://s3.egospodarka.pl/grafika2/ubezpieczenia-inwestycyjne/Ubezpieczenia-inwestycyjne-fakty-i-mity-141440-150x100crop.jpg)

![Jak dobrze wybrać produkty strukturyzowane [© tiero - Fotolia.com] Jak dobrze wybrać produkty strukturyzowane](https://s3.egospodarka.pl/grafika2/produkty-strukturyzowane/Jak-dobrze-wybrac-produkty-strukturyzowane-140485-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe IV 2024 r. [© Mariusz Blach - Fotolia.com] Najlepsze lokaty i rachunki oszczędnościowe IV 2024 r.](https://s3.egospodarka.pl/grafika2/lokaty-bankowe/Najlepsze-lokaty-i-rachunki-oszczednosciowe-IV-2024-r-259421-150x100crop.jpg)

![Renta rodzinna. Możesz pracować, ale pamiętaj o limitach [© Paul G z Pixabay] Renta rodzinna. Możesz pracować, ale pamiętaj o limitach](https://s3.egospodarka.pl/grafika2/renta-rodzinna/Renta-rodzinna-Mozesz-pracowac-ale-pamietaj-o-limitach-259414-150x100crop.jpg)

![IPO w Europie: I kw. 2024 oznaką ożywienia [© moomsabuy - Fotolia.com] IPO w Europie: I kw. 2024 oznaką ożywienia](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/IPO-w-Europie-I-kw-2024-oznaka-ozywienia-259409-150x100crop.jpg)

![Artykuł sponsorowany vs natywny. 8 różnic, które wpływają na skuteczność publikacji [© DDRockstar - Fotolia.com] Artykuł sponsorowany vs natywny. 8 różnic, które wpływają na skuteczność publikacji](https://s3.egospodarka.pl/grafika2/content-marketing/Artykul-sponsorowany-vs-natywny-8-roznic-ktore-wplywaja-na-skutecznosc-publikacji-222399-150x100crop.jpg)

![Ranking kont firmowych 2023. W jakim banku najlepsze konto firmowe? [© Karolina Chaberek - Fotolia.com] Ranking kont firmowych 2023. W jakim banku najlepsze konto firmowe?](https://s3.egospodarka.pl/grafika2/konto-bankowe/Ranking-kont-firmowych-2023-W-jakim-banku-najlepsze-konto-firmowe-251614-150x100crop.jpg)

![Dodatkowy urlop opiekuńczy i nowe umowy na okres próbny. Zmiany w Kodeksie pracy uchwalone [© virtua73 - Fotolia.com] Dodatkowy urlop opiekuńczy i nowe umowy na okres próbny. Zmiany w Kodeksie pracy uchwalone](https://s3.egospodarka.pl/grafika2/kodeks-pracy/Dodatkowy-urlop-opiekunczy-i-nowe-umowy-na-okres-probny-Zmiany-w-Kodeksie-pracy-uchwalone-250696-150x100crop.jpg)

![Chińskie firmy zatrudniają w Polsce. Jacy to pracodawcy? [© 金召 步 z Pixabay] Chińskie firmy zatrudniają w Polsce. Jacy to pracodawcy? [© 金召 步 z Pixabay]](https://s3.egospodarka.pl/grafika2/rynek-pracy/Chinskie-firmy-zatrudniaja-w-Polsce-Jacy-to-pracodawcy-259418-50x33crop.jpg) Chińskie firmy zatrudniają w Polsce. Jacy to pracodawcy?

Chińskie firmy zatrudniają w Polsce. Jacy to pracodawcy?

![GPW w 2023: inwestorzy zagraniczni z kolejnym rekordem na Rynku Głównym [© junce11 - Fotolia.com] GPW w 2023: inwestorzy zagraniczni z kolejnym rekordem na Rynku Głównym](https://s3.egospodarka.pl/grafika2/inwestorzy-gieldowi/GPW-w-2023-inwestorzy-zagraniczni-z-kolejnym-rekordem-na-Rynku-Glownym-258870-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Zdolność kredytowa III 2024: krok w tył [© adam88xx - Fotolia.com] Zdolność kredytowa III 2024: krok w tył](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-III-2024-krok-w-tyl-258597-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe III 2024 r. [© contrastwerkstatt - Fotolia.com] Najlepsze lokaty i rachunki oszczędnościowe III 2024 r.](https://s3.egospodarka.pl/grafika2/lokaty-bankowe/Najlepsze-lokaty-i-rachunki-oszczednosciowe-III-2024-r-258735-150x100crop.jpg)

![Biurowce w Warszawie: 3 nowe budynki i modernizacja [© Bartek z Pixabay] Biurowce w Warszawie: 3 nowe budynki i modernizacja](https://s3.egospodarka.pl/grafika2/rynek-powierzchni-biurowych/Biurowce-w-Warszawie-3-nowe-budynki-i-modernizacja-259462-150x100crop.jpg)

![Chińskie firmy zatrudniają w Polsce. Jacy to pracodawcy? [© 金召 步 z Pixabay] Chińskie firmy zatrudniają w Polsce. Jacy to pracodawcy?](https://s3.egospodarka.pl/grafika2/rynek-pracy/Chinskie-firmy-zatrudniaja-w-Polsce-Jacy-to-pracodawcy-259418-150x100crop.jpg)

![Jednolity rynek UE podtrzymuje miliony miejsc pracy [© Dušan Cvetanović z Pixabay] Jednolity rynek UE podtrzymuje miliony miejsc pracy](https://s3.egospodarka.pl/grafika2/Unia-Europejska/Jednolity-rynek-UE-podtrzymuje-miliony-miejsc-pracy-259422-150x100crop.jpg)

![Instalacja fotowoltaiczna czy turbina wiatrowa - w co warto zainwestować? [© Maria Maltseva z Pixabay] Instalacja fotowoltaiczna czy turbina wiatrowa - w co warto zainwestować?](https://s3.egospodarka.pl/grafika2/instalacja-fotowoltaiczna/Instalacja-fotowoltaiczna-czy-turbina-wiatrowa-w-co-warto-zainwestowac-259387-150x100crop.jpg)

![Work-life balance nie dla Polaka? [© Anrita z Pixabay] Work-life balance nie dla Polaka?](https://s3.egospodarka.pl/grafika2/prawo-do-urlopu/Work-life-balance-nie-dla-Polaka-259413-150x100crop.jpg)