Produkty finansowe mają być inkluzywne

2019-10-23 10:45

Przeczytaj także: Fintechy wymagają regulacji i nadzoru

Wyłonieniu powyższych tendencji posłużyła analiza 1000 raportów sporządzonych przez największe instytucje finansowe na świecie oraz 40 publikacji naukowych. Eksperci są przekonani, że zataczająca coraz szersze kręgi cyfryzacja i automatyzacja oraz wywołany tym spadek cen zaowocują inkluzywnością branży finansowej. Specjaliści będą łatwiej pozyskiwać informacje o specyfice i wymaganiach danych grup i tym samym celniej odpowiadać na ich potrzeby.- Konto osobiste, karta płatnicza, a nawet aplikacja bankowa to przykłady produktów, z których powinien korzystać każdy. Nadal jednak istnieje spore grono osób, które tego nie robi. To wyzwanie dla banków, które właśnie teraz przechodzą z modelu rozwoju ekstensywnego do intensywnego. To oznacza m.in. większe skupienie się na docieraniu z ofertą do osób aktualnie wykluczonych. Dzięki nowoczesnym technologiom będzie to łatwiejsze. Automatyzacja nie będzie jednak całkowita. Robot, na podstawie kilku parametrów, dobierze ofertę skrojoną na miarę potrzeb klienta, ale to doradca będzie musiał do niego dotrzeć i wytłumaczyć szczegóły. Oczywiście duże znaczenie będzie miało obniżenie kosztów produktów, ale równie istotna będzie transparentność oferty – mówi Krzysztof Jajuga, prezes zarządu CFA Society Poland.

Inkluzywny, czyli przeznaczony dla każdego

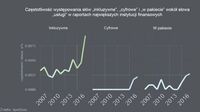

Analiza słów kluczowych pojawiających się raportach instytucji finansowych wskazuje, że w ostatnich latach hasłem przewodnim stała się inkluzywność, a więc poszerzanie dostępności produktów finansowych również w grupach, które dotychczas uznawane były za wykluczone, np. ludzi uboższych lub małych firm.

fot. mat. prasowe

Częstotliwość występowania słów

W ostatnich latach najbardziej na znaczeniu zyskała inkluzywność, czyli zwiększanie dostępności oferty finansowej dla grup dotychczas wykluczonych.

Co prawda, w Polsce ubankowienie systematycznie rośnie, ale nadal pozostaje pole do popisu dla instytucji finansowych. Z raportu Związku Banków Polskich z 2019 roku wynika, że aż 89% Polaków powyżej 15 roku życia ma konto w banku, co oznacza, że nadal co dziesiąta osoba pozostaje bez tego podstawowego produktu finansowego. Natomiast sondaż CBOS wskazuje, że aż 45% Polaków nie posiada żadnych oszczędności, a co za tym idzie produktów oszczędnościowych. To wciąż ogromny potencjał dla banków do edukacji i przekonania do odpowiednich usług.

Kiedyś wysokiej klasy sprzęt RTV czy nowoczesne samochody kosztowały tyle, że tylko nieliczni mogli sobie na nie pozwolić. Dziś, dzięki rozpowszechnieniu technologii, usprawnieniu dystrybucji i co za tym idzie, spadkowi cen są dostępne szeroko. Konsumenci mogą też łatwo dotrzeć do opinii o produktach. Podobnie będzie w finansach – wskazują eksperci CFA Society Poland. Rewolucja technologiczna i pojawienie się nowych podmiotów na rynku, takich jak fintechy i bigtechy, sprawią, że wiele mniejszych firm czy osób o niskich dochodach będzie mogło sięgnąć po teraz niedostępne dla nich produkty finansowe. Będą one bardziej zrozumiałe, tańsze, a dzięki nowoczesnym technologiom, idealnie dopasowane do klientów.

Produkty finansowe skrojone cyfrowo na miarę klienta

Warunkiem większej dostępności produktów finansowych jest ich przejrzystość i dopasowanie do potrzeb. Jak wskazują eksperci CFA Society Poland, szerszy zasięg będzie dotyczył przede wszystkim najprostszych produktów, czyli np. depozytów, pożyczek, kart płatniczych. Spadek cen sprawi, że łatwiej będzie dotrzeć z ofertą i przybliżać ją tym, którzy do tej pory nie mieli z nią styczności.

Wszystkie te zmiany umożliwi technologia. Uczenie maszynowe, sztuczna inteligencja i big data odgrywają coraz większą rolę w doradztwie finansowym, obsłudze klienta, sprzedaży itp. Eksperci CFA Society Poland podkreślają mocno znaczenie chmury, która ich zdaniem zmienia sektor finansowy na dwa sposoby. Po pierwsze znacząco obniża koszty infrastruktury, które mają duży udział we wszystkich wydatkach firm. Po drugie obniża bariery wejścia na rynek, ułatwiając start małym organizacjom, dzięki czemu wspomaga konkurencję i rozwój nowych modeli biznesowych.

Po produkty finansowe nie tylko do banku

Kierunek zmian, przed którym stoi rynek finansowy, to także łączenie różnego rodzaju usług finansowych, np. ubezpieczenia z oszczędzaniem, ale również produktów z zupełnie innych branż np. abonamentu na telefon z kontem oszczędnościowym. Tę ewolucję będzie wspierać postępująca automatyzacja i cyfryzacja. Jednak zdaniem ekspertów CFA Society Poland, pełna automatyzacja to nie jest przyszłość – zaufanie i kontakt z drugim człowiekiem pozostaną niezbędne, szczególnie w przypadku skomplikowanych produktów finansowych, np. inwestycyjnych.

Nowe technologie znacząco wpłyną na dostępność, ale jak wskazują eksperci CFA Society Poland – to nie fintechy będą dominować, ale duże instytucje, które je przejmą. Ogromne znaczenie natomiast będą mieć tzw. bigtechy, czyli np. Amazon, Apple, Facebook, Google, a także popularne dziś w Chinach Alibaba i Tencent, które uzyskując możliwość oferowania produktów finansowych mogą mocno wpłynąć na rynek.

Metodologia

Raport „Przyszłość sektora finansowego. Ewolucje i rewolucje” został przygotowany przez Spot Data na zlecenie CFA Society Poland w okresie od sierpnia do października 2019 r. Za pomocą algorytmów do analizy tekstów Latent Dirichlet Allocation (LDA) przeprowadzono zautomatyzowaną analizę 1000 raportów najważniejszych instytucji finansowych opublikowanych w trakcie ostatnich 15 lat (do 2018 r.) oraz 40 publikacji naukowych pochodzących z banków centralnych i instytucji nadzorczych. Następnie przeprowadzono 9 wywiadów pogłębionych z członkami CFA Society Poland poszerzających wiedzę na temat zjawisk zidentyfikowanych metodą LDA.

![Karty płatnicze są problemem banków. Dlaczego? [© Freepik] Karty płatnicze są problemem banków. Dlaczego?](https://s3.egospodarka.pl/grafika2/banki/Karty-platnicze-sa-problemem-bankow-Dlaczego-265395-150x100crop.jpg) Karty płatnicze są problemem banków. Dlaczego?

Karty płatnicze są problemem banków. Dlaczego?

oprac. : eGospodarka.pl

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Produkty finansowe mają być inkluzywne [© vasabii - Fotolia.com] Produkty finansowe mają być inkluzywne](https://s3.egospodarka.pl/grafika2/uslugi-finansowe/Produkty-finansowe-maja-byc-inkluzywne-223975-200x133crop.jpg)

![Zawody przyszłości, czyli kim zostać, żeby nie bać się sztucznej inteligencji? [© Freepik] Zawody przyszłości, czyli kim zostać, żeby nie bać się sztucznej inteligencji?](https://s3.egospodarka.pl/grafika2/sztuczna-inteligencja/Zawody-przyszlosci-czyli-kim-zostac-zeby-nie-bac-sie-sztucznej-inteligencji-263915-150x100crop.jpg)

![Polska gospodarka cyfrowa: ile jest warta? [© StockSnap z Pixabay] Polska gospodarka cyfrowa: ile jest warta?](https://s3.egospodarka.pl/grafika2/cyfryzacja/Polska-gospodarka-cyfrowa-ile-jest-warta-260833-150x100crop.jpg)

![Bankowość detaliczna: świetne wyniki przydadzą się w trudniejszych czasach [© Vladislav Kochelaevs - Fotolia.com] Bankowość detaliczna: świetne wyniki przydadzą się w trudniejszych czasach](https://s3.egospodarka.pl/grafika2/banki/Bankowosc-detaliczna-swietne-wyniki-przydadza-sie-w-trudniejszych-czasach-259894-150x100crop.jpg)

![Cyfryzacja Polski: w obecnym tempie bez szans na sukces [© Joshua Woroniecki z Pixabay] Cyfryzacja Polski: w obecnym tempie bez szans na sukces](https://s3.egospodarka.pl/grafika2/cyfryzacja/Cyfryzacja-Polski-w-obecnym-tempie-bez-szans-na-sukces-258564-150x100crop.jpg)

![Luksusowe marki: czy klasyka i prestiż potrzebują nowych technologii? [© pixabay.com] Luksusowe marki: czy klasyka i prestiż potrzebują nowych technologii?](https://s3.egospodarka.pl/grafika2/dobra-luksusowe/Luksusowe-marki-czy-klasyka-i-prestiz-potrzebuja-nowych-technologii-255597-150x100crop.jpg)

![Klienci chcą, aby banki angażowały się w zrównoważony rozwój [© pixabay.com] Klienci chcą, aby banki angażowały się w zrównoważony rozwój](https://s3.egospodarka.pl/grafika2/banki/Klienci-chca-aby-banki-angazowaly-sie-w-zrownowazony-rozwoj-248430-150x100crop.jpg)

![FinTechy liczą się coraz bardziej. Czego oczekują od nich konsumenci? [© michaklootwijk - Fotolia.com] FinTechy liczą się coraz bardziej. Czego oczekują od nich konsumenci?](https://s3.egospodarka.pl/grafika2/uslugi-finansowe/FinTechy-licza-sie-coraz-bardziej-Czego-oczekuja-od-nich-konsumenci-242465-150x100crop.jpg)

![BIK: firmy pożyczkowe we IX 2019 [© Magdziak Marcin - Fotolia.com] BIK: firmy pożyczkowe we IX 2019](https://s3.egospodarka.pl/grafika2/firmy-pozyczkowe/BIK-firmy-pozyczkowe-we-IX-2019-223933-150x100crop.jpg)

![Przeniesienie konta bankowego w III kw. 2019 r. [© fotomek - Fotolia.com] Przeniesienie konta bankowego w III kw. 2019 r.](https://s3.egospodarka.pl/grafika2/OGNIVO/Przeniesienie-konta-bankowego-w-III-kw-2019-r-223987-150x100crop.jpg)

![Wzrost PKB nie pomógł. Rekordowa liczba niewypłacalności firm w 2025 roku [© pexels] Wzrost PKB nie pomógł. Rekordowa liczba niewypłacalności firm w 2025 roku](https://s3.egospodarka.pl/grafika2/niewyplacalnosc-firmy/Wzrost-PKB-nie-pomogl-Rekordowa-liczba-niewyplacalnosci-firm-w-2025-roku-270876-150x100crop.jpg)

![Ranking najlepszych kont osobistych [© wygenerowane przez AI] Ranking najlepszych kont osobistych](https://s3.egospodarka.pl/grafika2/konto-osobiste/Ranking-najlepszych-kont-osobistych-267141-150x100crop.png)

![Skuteczny mailing. Jaka lista mailingowa i targetowanie będą najlepsze? [© georgejmclittle - Fotolia.com] Skuteczny mailing. Jaka lista mailingowa i targetowanie będą najlepsze?](https://s3.egospodarka.pl/grafika2/mailing/Skuteczny-mailing-Jaka-lista-mailingowa-i-targetowanie-beda-najlepsze-216468-150x100crop.jpg)

![Jak przygotować mailing, aby nie trafić do spamu [© faithie - Fotolia.com] Jak przygotować mailing, aby nie trafić do spamu](https://s3.egospodarka.pl/grafika2/mailing/Jak-przygotowac-mailing-aby-nie-trafic-do-spamu-217419-150x100crop.jpg)

![Podatek od wynajmu mieszkania 2023 - jakie stawki i formy opodatkowania? [© Africa Studio - Fotolia.com] Podatek od wynajmu mieszkania 2023 - jakie stawki i formy opodatkowania?](https://s3.egospodarka.pl/grafika2/wynajem-mieszkania/Podatek-od-wynajmu-mieszkania-2023-jakie-stawki-i-formy-opodatkowania-249032-150x100crop.jpg)

![Co zmienia darmowy dostęp do Rejestru Cen Nieruchomości? [© pexels] Co zmienia darmowy dostęp do Rejestru Cen Nieruchomości? [© pexels]](https://s3.egospodarka.pl/grafika2/Rejestr-Cen-Nieruchomosci/Co-zmienia-darmowy-dostep-do-Rejestru-Cen-Nieruchomosci-270800-50x33crop.jpg) Co zmienia darmowy dostęp do Rejestru Cen Nieruchomości?

Co zmienia darmowy dostęp do Rejestru Cen Nieruchomości?

![Kieszonkowe dla dziecka, czyli nauka zarządzania budżetem domowym [© AntonioDiaz - Fotolia.com] Kieszonkowe dla dziecka, czyli nauka zarządzania budżetem domowym](https://s3.egospodarka.pl/grafika2/kieszonkowe/Kieszonkowe-dla-dziecka-czyli-nauka-zarzadzania-budzetem-domowym-247450-150x100crop.jpg)

![Najlepsze lokaty 2026? Średnie oprocentowanie spadło poniżej 4,7% [© pexels] Najlepsze lokaty 2026? Średnie oprocentowanie spadło poniżej 4,7%](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-2026-Srednie-oprocentowanie-spadlo-ponizej-4-7-270611-150x100crop.jpg)

![Jak Polacy oszczędzają pieniądze? Najważniejsze cele finansowe na 2026 [© pexels] Jak Polacy oszczędzają pieniądze? Najważniejsze cele finansowe na 2026](https://s3.egospodarka.pl/grafika2/oszczedzanie/Jak-Polacy-oszczedzaja-pieniadze-Najwazniejsze-cele-finansowe-na-2026-270535-150x100crop.jpg)

![Gdy upada towarzystwo ubezpieczeniowe [© BillionPhotos.com - Fotolia.com] Gdy upada towarzystwo ubezpieczeniowe](https://s3.egospodarka.pl/grafika2/upadlosc/Gdy-upada-towarzystwo-ubezpieczeniowe-166797-150x100crop.jpg)

![Ponad 120 tys. ukraińskich firm w 4 lata. Co 10. JDG w Polsce należy do Ukraińca [© pexels] Ponad 120 tys. ukraińskich firm w 4 lata. Co 10. JDG w Polsce należy do Ukraińca](https://s3.egospodarka.pl/grafika2/JDG/Ponad-120-tys-ukrainskich-firm-w-4-lata-Co-10-JDG-w-Polsce-nalezy-do-Ukrainca-270885-150x100crop.jpg)

![AI marketing vs. marketing napędzany AI, czyli jak odróżnić buzzword od sztucznej inteligencji [© pexels] AI marketing vs. marketing napędzany AI, czyli jak odróżnić buzzword od sztucznej inteligencji](https://s3.egospodarka.pl/grafika2/marketing/AI-marketing-vs-marketing-napedzany-AI-czyli-jak-odroznic-buzzword-od-sztucznej-inteligencji-270888-150x100crop.jpg)

![Cyberataki ransomware: kosztują mniej, szkodzą więcej? [© pexels] Cyberataki ransomware: kosztują mniej, szkodzą więcej?](https://s3.egospodarka.pl/grafika2/ransomware/Cyberataki-ransomware-kosztuja-mniej-szkodza-wiecej-270886-150x100crop.jpg)

![Podział udziałów w spółce. Dlaczego model 50/50 może być pułapką i jak jej uniknąć? [© wygenerowane przez AI] Podział udziałów w spółce. Dlaczego model 50/50 może być pułapką i jak jej uniknąć?](https://s3.egospodarka.pl/grafika2/wspolnicy-spolki/Podzial-udzialow-w-spolce-Dlaczego-model-50-50-moze-byc-pulapka-i-jak-jej-uniknac-270887-150x100crop.jpg)

![Gorzki smak kakao. Ceny na giełdach spadły o 70%, ale czekolada wciąż droga [© wygenerowane przez AI] Gorzki smak kakao. Ceny na giełdach spadły o 70%, ale czekolada wciąż droga](https://s3.egospodarka.pl/grafika2/kakao/Gorzki-smak-kakao-Ceny-na-gieldach-spadly-o-70-ale-czekolada-wciaz-droga-270880-150x100crop.jpg)

![Faktura w walucie obcej w KSeF. Co się zmieniło i jak unikać błędów? Nowe zasady i obowiązki [© wygenerowane przez AI] Faktura w walucie obcej w KSeF. Co się zmieniło i jak unikać błędów? Nowe zasady i obowiązki](https://s3.egospodarka.pl/grafika2/faktury-w-walutach-obcych/Faktura-w-walucie-obcej-w-KSeF-Co-sie-zmienilo-i-jak-unikac-bledow-Nowe-zasady-i-obowiazki-270879-150x100crop.jpg)

![Bezpłatne szkolenia z AI od Google i SGH. Rusza nowa edycja "Umiejętności Jutra AI". Jak wziąć udział? [© wygenerowane przez AI] Bezpłatne szkolenia z AI od Google i SGH. Rusza nowa edycja "Umiejętności Jutra AI". Jak wziąć udział?](https://s3.egospodarka.pl/grafika2/AI/Bezplatne-szkolenia-z-AI-od-Google-i-SGH-Rusza-nowa-edycja-Umiejetnosci-Jutra-AI-Jak-wziac-udzial-270878-150x100crop.jpg)