Lokaty strukturyzowane III kw. 2010

2010-10-27 11:09

Przeczytaj także: Lokaty strukturyzowane II kw. 2011

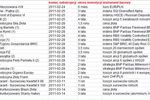

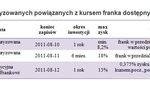

Zysk, który wart jest uwagi przy inwestowaniu w produkty strukturyzowane to co najmniej 10 proc. w skali roku. W trzecim kwartale br. takich produktów było... pięć. Oprócz ww. Certyfikatów Chiński Express I, były to Lokata Inwestycyjna Osłabienie USD Raiffeisena (14,6 proc. w skali roku), Certyfikat Express db WIG20 XIV od Deutsche Banku i obligacje Reverse Convertible – SPX/STOXX50/WIG20 PLN z oferty Citi Handlowego (po 11 proc. rocznie) oraz Złoty Procent dostępny u agentów Warty i w placówkach Kredyt Banku (10 proc. w rok). 9 kolejnych struktur dało 5-9 proc. per annum, a cała reszta (78 sztuk, czyli prawie 85 proc.) nie jest warta uwagi, bo dała zarobić mniej niż zwykłe bankowe depozyty.Szczególny zawód inwestorom sprawiły lokaty strukturyzowane powiązane z kursami walut, a nie było ich mało. Z 92 zebranych przez Open Finance struktur zakończonych w trzecim kwartale br. w 49 przypadkach wynik zależał od zmian na rynku walutowym. To głównie efekt aktywnego działania na tym polu Banku Zachodniego WBK i Raiffeisen Banku Polska. Najczęściej były to produkty krótkoterminowe (3-6 miesięcy), a wydawać by się mogło, że przewidzenie przyszłości w takim horyzoncie czasowym nie powinno być aż tak trudne. Nic bardziej mylnego: tylko 6 z 49 struktur walutowych przyniosło jakikolwiek zysk. To oznacza, że w niemal 9 na 10 przypadków konstruktorzy lokat źle przewidzieli przyszłość.

Na ich usprawiedliwienie należy jednak zaznaczyć, że czasami (robił tak m.in. BZ WBK w swoim private bankingu) oferty na wzrost i spadek kursu przygotowywane są jednocześnie. Klient ma wybór i to on decyduje, w którą lokatę zainwestować. W takiej sytuacji od razu wiadomo, że co najmniej jedna z opcji na pewno nie przyniesie zysku – w danych statystycznych wygląda to źle, ale dla świadomych klientów, którzy mają swój pogląd na rynek, jest to rozwiązanie korzystne.

Słabo wypadły też produkty powiązane z notowaniami surowców, wprawdzie zysk przyniosła ponad połowa z nich (6 z 11), ale w żadnym przypadku nie przekraczał on pięciu procent.

Podobnie jak w poprzednich kwartałach największy zysk przynoszą produkty zbudowane na opcji autocall. To taka konstrukcja, która pozwala na zakończenie produktu przed czasem – po prostu kilka szans na spełnienie warunku zysku. Jeśli w pierwszym roku indeks nie wzrośnie – czekamy kolejnych 12 miesięcy i tak jeszcze dwa lub trzy razy. Taka konstrukcja znacznie zwiększa prawdopodobieństwo wygenerowania zysku dla klienta, choć oczywiście nie jest gwarancją sukcesu. Tak jak i inna konstrukcja nie jest gwarancją porażki.

Już po zakończeniu badanego okresu, w październiku, zapadły dwie struktury oparte na surowcach rolnych, na które warto zwrócić uwagę. Lokata Cappuccino II MultiBanku przyniosła 30 proc. w dwa lata (15 proc. rocznie), a Obligacje Strukturyzowane Koszyk Rolno-Spożywczy Citi Handlowego jeszcze więcej – 47,43 proc. w trzy lata (15,81 proc. w skali roku). Te wyniki pracują już na czwarty kwartał. W trzecim średnia stopa zwrotu wyniosła 1,56 proc. w skali roku, a mediana wyników równe... zero procent.

Na razie jednym z najważniejszych problemów rynku produktów strukturyzowanych jest całkowity brak regulacji. Podmioty na nim działające nie mają żadnych obowiązków informacyjnych i to, jakie dane udostępniają, zależy tylko od ich woli. Po raz kolejny współpracy przy tworzeniu raportu odmówił Bank Millennium. Ostatnio jednak rynkiem struktur zainteresowała się Komisja Nadzoru Finansowego, która zwróciła uwagę na brak przejrzystości rynku i dostępu klientów do informacji, także na temat historycznych wyników inwestycji.

Lokaty strukturyzowane II 2011

Lokaty strukturyzowane II 2011

oprac. : Marcin Krasoń / Open Finance

Przeczytaj także

-

![Lokaty strukturyzowane 2010 Lokaty strukturyzowane 2010]()

Lokaty strukturyzowane 2010

-

![Lokaty strukturyzowane oparte o kurs franka Lokaty strukturyzowane oparte o kurs franka]()

Lokaty strukturyzowane oparte o kurs franka

-

![Lokaty strukturyzowane: będzie lepiej Lokaty strukturyzowane: będzie lepiej]()

Lokaty strukturyzowane: będzie lepiej

-

![Jak działają lokaty strukturyzowane? Jak działają lokaty strukturyzowane?]()

Jak działają lokaty strukturyzowane?

-

![W co inwestować, jeśli nie w lokaty? [© FikMik - Fotolia.com] W co inwestować, jeśli nie w lokaty?]()

W co inwestować, jeśli nie w lokaty?

-

![Produkty strukturyzowane dobre dla ostrożnych [© adam88xx - Fotolia.com] Produkty strukturyzowane dobre dla ostrożnych]()

Produkty strukturyzowane dobre dla ostrożnych

-

![Najlepsze produkty strukturyzowane I-IX 2013 [© denphumi - Fotolia.com] Najlepsze produkty strukturyzowane I-IX 2013]()

Najlepsze produkty strukturyzowane I-IX 2013

-

![Czy produkty strukturyzowane zastąpią lokaty? [© Sebastian Duda - Fotolia.com] Czy produkty strukturyzowane zastąpią lokaty?]()

Czy produkty strukturyzowane zastąpią lokaty?

-

![Produkty strukturyzowane - oferta II 2013 [© tanatat - Fotolia.com] Produkty strukturyzowane - oferta II 2013]()

Produkty strukturyzowane - oferta II 2013

![W co inwestować, jeśli nie w lokaty? [© FikMik - Fotolia.com] W co inwestować, jeśli nie w lokaty?](https://s3.egospodarka.pl/grafika2/inwestowanie-pieniedzy/W-co-inwestowac-jesli-nie-w-lokaty-137979-150x100crop.jpg)

![Produkty strukturyzowane dobre dla ostrożnych [© adam88xx - Fotolia.com] Produkty strukturyzowane dobre dla ostrożnych](https://s3.egospodarka.pl/grafika2/produkty-strukturyzowane/Produkty-strukturyzowane-dobre-dla-ostroznych-130302-150x100crop.jpg)

![Najlepsze produkty strukturyzowane I-IX 2013 [© denphumi - Fotolia.com] Najlepsze produkty strukturyzowane I-IX 2013](https://s3.egospodarka.pl/grafika2/produkty-strukturyzowane/Najlepsze-produkty-strukturyzowane-I-IX-2013-126511-150x100crop.jpg)

![Czy produkty strukturyzowane zastąpią lokaty? [© Sebastian Duda - Fotolia.com] Czy produkty strukturyzowane zastąpią lokaty?](https://s3.egospodarka.pl/grafika2/produkty-strukturyzowane/Czy-produkty-strukturyzowane-zastapia-lokaty-121985-150x100crop.jpg)

![Produkty strukturyzowane - oferta II 2013 [© tanatat - Fotolia.com] Produkty strukturyzowane - oferta II 2013](https://s3.egospodarka.pl/grafika2/produkty-strukturyzowane/Produkty-strukturyzowane-oferta-II-2013-113807-150x100crop.jpg)

![Debiut Krynicki Recykling SA na GPW [© denphumi - Fotolia.com] Debiut Krynicki Recykling SA na GPW](https://s3.egospodarka.pl/grafika/GPW/Debiut-Krynicki-Recykling-SA-na-GPW-iQjz5k.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe IV 2024 r. [© Mariusz Blach - Fotolia.com] Najlepsze lokaty i rachunki oszczędnościowe IV 2024 r.](https://s3.egospodarka.pl/grafika2/lokaty-bankowe/Najlepsze-lokaty-i-rachunki-oszczednosciowe-IV-2024-r-259421-150x100crop.jpg)

![Renta rodzinna. Możesz pracować, ale pamiętaj o limitach [© Paul G z Pixabay] Renta rodzinna. Możesz pracować, ale pamiętaj o limitach](https://s3.egospodarka.pl/grafika2/renta-rodzinna/Renta-rodzinna-Mozesz-pracowac-ale-pamietaj-o-limitach-259414-150x100crop.jpg)

![IPO w Europie: I kw. 2024 oznaką ożywienia [© moomsabuy - Fotolia.com] IPO w Europie: I kw. 2024 oznaką ożywienia](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/IPO-w-Europie-I-kw-2024-oznaka-ozywienia-259409-150x100crop.jpg)

![13 najczęstszych błędów przy wysyłaniu mailingu [© taramara78 - Fotolia.com] 13 najczęstszych błędów przy wysyłaniu mailingu](https://s3.egospodarka.pl/grafika2/mailing/13-najczestszych-bledow-przy-wysylaniu-mailingu-228007-150x100crop.jpg)

![Artykuł sponsorowany vs natywny. 8 różnic, które wpływają na skuteczność publikacji [© DDRockstar - Fotolia.com] Artykuł sponsorowany vs natywny. 8 różnic, które wpływają na skuteczność publikacji](https://s3.egospodarka.pl/grafika2/content-marketing/Artykul-sponsorowany-vs-natywny-8-roznic-ktore-wplywaja-na-skutecznosc-publikacji-222399-150x100crop.jpg)

![Ile można dorobić na emeryturze? Nowe limity od 1 grudnia 2023 [© sasun Bughdaryan - Fotolia.com] Ile można dorobić na emeryturze? Nowe limity od 1 grudnia 2023](https://s3.egospodarka.pl/grafika2/emerytura/Ile-mozna-dorobic-na-emeryturze-Nowe-limity-od-1-grudnia-2023-256159-150x100crop.jpg)

Rusza budowa osiedla Craft Zabłocie w Krakowie

Rusza budowa osiedla Craft Zabłocie w Krakowie

![GPW w 2023: inwestorzy zagraniczni z kolejnym rekordem na Rynku Głównym [© junce11 - Fotolia.com] GPW w 2023: inwestorzy zagraniczni z kolejnym rekordem na Rynku Głównym](https://s3.egospodarka.pl/grafika2/inwestorzy-gieldowi/GPW-w-2023-inwestorzy-zagraniczni-z-kolejnym-rekordem-na-Rynku-Glownym-258870-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Zdolność kredytowa III 2024: krok w tył [© adam88xx - Fotolia.com] Zdolność kredytowa III 2024: krok w tył](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-III-2024-krok-w-tyl-258597-150x100crop.jpg)

![Dlaczego oprocentowanie lokat nie rośnie? [© vege - Fotolia.com] Dlaczego oprocentowanie lokat nie rośnie?](https://s3.egospodarka.pl/grafika2/stopy-procentowe/Dlaczego-oprocentowanie-lokat-nie-rosnie-244105-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe III 2024 r. [© contrastwerkstatt - Fotolia.com] Najlepsze lokaty i rachunki oszczędnościowe III 2024 r.](https://s3.egospodarka.pl/grafika2/lokaty-bankowe/Najlepsze-lokaty-i-rachunki-oszczednosciowe-III-2024-r-258735-150x100crop.jpg)

![Wynajem długoterminowy i Rent a Car w I kw. 2024 [© Stephane Bonnel - Fotolia.com] Wynajem długoterminowy i Rent a Car w I kw. 2024](https://s3.egospodarka.pl/grafika2/flota-samochodowa/Wynajem-dlugoterminowy-i-Rent-a-Car-w-I-kw-2024-259435-150x100crop.jpg)

![W Plus Odkup smartfon nawet 1500 złotych taniej [© Dariusz Sankowski z Pixabay] W Plus Odkup smartfon nawet 1500 złotych taniej](https://s3.egospodarka.pl/grafika2/Plus/W-Plus-Odkup-smartfon-nawet-1500-zlotych-taniej-259411-150x100crop.jpg)

![Czy TikTok naprawdę jest zagrożeniem? Jak chronić siebie i dzieci? [© Solen Feyissa z Pixabay] Czy TikTok naprawdę jest zagrożeniem? Jak chronić siebie i dzieci?](https://s3.egospodarka.pl/grafika2/TikTok/Czy-TikTok-naprawde-jest-zagrozeniem-Jak-chronic-siebie-i-dzieci-259412-150x100crop.jpg)

![Polska gospodarka odżywa [© Warakorn - Fotolia.com] Polska gospodarka odżywa](https://s3.egospodarka.pl/grafika2/polska-gospodarka/Polska-gospodarka-odzywa-259410-150x100crop.jpg)