Kandydaci do IPO czekają na poprawę koniunktury

2023-04-05 11:45

![Kandydaci do IPO czekają na poprawę koniunktury [© pupunkkop - Fotolia.com] Kandydaci do IPO czekają na poprawę koniunktury](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/Kandydaci-do-IPO-czekaja-na-poprawe-koniunktury-251809-200x133crop.jpg)

Kandydaci do IPO czekają na poprawę koniunktury © pupunkkop - Fotolia.com

Przeczytaj także: Wartość IPO w Europie spadła w 2022 roku o 79,2% rdr

Z tego tekstu dowiesz się m.in.:

- Ile IPO odnotowano w I kwartale 2023 roku na świecie?

- Gdzie aktywność IPO była największa?

- Jakie firmy są liderem liczby i wartości IPO?

Najnowsza edycja raportu EY Global IPO Trends wskazuje na dalsze utrzymywanie się negatywnego trendu na rynku debiutów giełdowych (Initial Public Offering – IPO). W okresie od stycznia do marca 2023 roku liczba transakcji spadła o 8% - z 326 do 299. Równocześnie wpływy zanotowały regres o 61% - z 54,6 do 21,5 miliarda dolarów.

fot. mat. prasowe

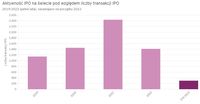

Aktywność IPO na świecie pod względem liczby transakcji

W okresie od stycznia do marca 2023 roku liczba transakcji spadła o 8% - z 326 do 299.

fot. mat. prasowe

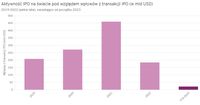

Aktywność IPO na świecie pod względem wpływów z transakcji

Wpływy zanotowały regres o 61% - z 54,6 do 21,5 miliarda dolarów.

Firmy i inwestorzy weszli w nowy rok z nadziejami na odbicie na rynku IPO. Prognozy wskazujące na zbliżanie się przez kluczowe banki centralne do końca cyklu podwyżek stóp procentowych oraz spadek poziomu inflacji stwarzały perspektywy na patrzenie w dalsze kwartały z pewną ostrożną nutą optymizmu. W marcu nastąpiły znaczące turbulencje w sektorze bankowym, które przywróciły obawy wśród spółek planujących swój giełdowy debiut, przesuwając tym samym moment możliwego odwrócenia negatywnego trendu, notowanego na przestrzeni ostatnich kwartałów – mówi Anna Zaremba, Partnerka EY Polska, CFO Consulting, odpowiedzialna za rynek IPO.

Ameryka zaczęła świecić się na zielono, jednak entuzjazm malał z każdym miesiącem

Wyniki na rynku debiutów giełdowych w obu Amerykach delikatnie przewyższyły sytuację sprzed roku, notując wzrost wolumenu transakcji o 11% (z 36 do 40) oraz przychodów o 9% (z 2,4 do 2,6 mld dolarów). W samych Stanach Zjednoczonych wskaźniki zapaliły się na zielono w obu kategoriach, rosnąc o odpowiednio 29% i 6%. Jednakże porównanie rezultatów na przestrzeni całej dekady pozwala spojrzeć na sytuację z szerszej, znacznie mniej optymistycznej, perspektywy.

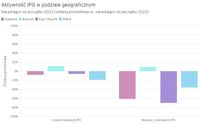

Ameryki to równocześnie jedyny szerszy obszar geograficzny, gdzie zanotowano wzrosty. Na giełdach zlokalizowanych na terenie Azji-Pacyfiku w pierwszym kwartale 2023 roku nastąpiły spadki w obu głównych parametrach. Liczba transakcji zmniejszyła się o 6% (ze 186 do 175), a ich wartość aż o 70% (z 42,7 do 12,7 mld dolarów). Pomimo widocznego przyjęcia taktyki „na przeczekanie”, ten obszar odpowiadał za 59% globalnego wolumenu debiutów giełdowych.

Niewiele lepiej kształtuje się sytuacja w regionie EMEIA (Europa, Bliski Wschód, Afryka). Od stycznia do marca 2023 r. liczba transakcji spadła o 19% (ze 104 do 84) a ich wartość o 36% (z 9,5 do 6,1 mld dolarów). Na samym Starym Kontynencie regres wyniósł odpowiednio 47% i 26%.

W przypadku Giełdy Papierów Wartościowych na debiut w pierwszych trzech miesiącach 2023 roku zdecydowały się 4 przedsiębiorstwa. Były to jednak wyłącznie spółki, które przeszły na główny parkiet z NewConnect i nie są uwzględnione w metodologii przyjętej w raporcie EY.

fot. mat. prasowe

Aktywność IPO w podziale geograficznym

Wyniki na rynku debiutów giełdowych w obu Amerykach delikatnie przewyższyły sytuację sprzed roku, notując wzrost wolumenu transakcji o 11% (z 36 do 40) oraz przychodów o 9% (z 2,4 do 2,6 mld dolarów).

Utrzymująca się niepewność makroekonomiczna i geopolityczna, podsycana dodatkowo w ostatnich tygodniach przez napięcia w globalnym systemie bankowym, bez wątpienia odciskają swoje piętno na rynku debiutów giełdowych. Wiele firm pozostaje w blokach startowych, dostrzegając, że inwestorzy przedkładają obecnie stabilność i przewidywalność biznesu ponad perspektywy dynamicznego wzrostu. Należy się więc spodziewać, że jako pierwsze szlaki będą przecierać spółki o solidnych fundamentach i ugruntowanej pozycji – dodaje Magdalena Warpas, Partnerka w Zespole Doradztwa Strategicznego i Transakcji, EY Polska.

Spółki energetyczne zyskują na znaczeniu

Zmiana w podejściu inwestorów, którzy coraz częściej stawiają stabilność biznesu ponad skalę potencjalnych wzrostów, znalazła swoje odzwierciedlenie w pozycji poszczególnych segmentów rynku. Firmy technologiczne cały czas przodują w zakresie liczby transakcji, odpowiadając za 21% globalnych debiutów giełdowych. Jednakże, w przypadku przedsiębiorstw z tej gałęzi gospodarki, w pierwszym kwartale 2023 roku najliczniejszy wolumen nie przełożył się na pierwsze miejsce pod względem łącznej wartości wpływów z transakcji.

Dla porównania – sektor energetyczny odpowiadał za jedynie 6% wolumenu transakcji, ale za aż 27% ich globalnej wartości, zajmując pozycję lidera w tej kategorii. Na drugim miejscu znaleźli się przedstawiciele segmentu przemysłowego (22%), a wspomniane przedsiębiorstwa z branży technologicznej uplasowały się na najniższym stopniu podium (18%).

Okres wydłużającego się oczekiwania na debiut wiele firm przeznacza na poprawienie zyskowności i dopracowanie swojej gotowości do funkcjonowania jako spółka publiczna. W dzisiejszych realiach gospodarczych, to właśnie stabilność biznesu, a także strategia ESG będą stanowiły wyróżnik przyciągający zainteresowanie inwestorów. W szczególności, że kolejka do planowanego debiutu wydłuża się z każdym miesiącem, co sprawia, że gdy sytuacja rynkowa ulegnie poprawie, konkurencja będzie znacznie większa niż w ostatnich miesiącach. Zmniejszająca się inflacja, utrwalenie się niższych cen surowców energetycznych czy poprawa sytuacji w Chinach stanowią jednak iskierkę nadziei na poprawę sytuacji na rynku IPO w najbliższych kwartałach - podsumowuje Justyna Rawicka, Starsza Menadżerka w Dziale CFO Consulting, EY Polska.

![IPO w Europie: I półrocze 2024 zapowiedzią dalszego ożywienia? [© moomsabuy - Fotolia.com] IPO w Europie: I półrocze 2024 zapowiedzią dalszego ożywienia?](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/IPO-w-Europie-I-polrocze-2024-zapowiedzia-dalszego-ozywienia-261039-150x100crop.jpg) IPO w Europie: I półrocze 2024 zapowiedzią dalszego ożywienia?

IPO w Europie: I półrocze 2024 zapowiedzią dalszego ożywienia?

oprac. : eGospodarka.pl

Przeczytaj także

-

![IPO w Europie: I kw. 2024 oznaką ożywienia [© moomsabuy - Fotolia.com] IPO w Europie: I kw. 2024 oznaką ożywienia]()

IPO w Europie: I kw. 2024 oznaką ożywienia

-

![IPO na świecie: I kwartał 2024 roku z rekordowymi wpływami [© Arto - Fotolia.com] IPO na świecie: I kwartał 2024 roku z rekordowymi wpływami]()

IPO na świecie: I kwartał 2024 roku z rekordowymi wpływami

-

![Wartość IPO w Europie w 2023 najmniejsza od ponad 10 lat [© flytoskyft11 - Fotolia.com] Wartość IPO w Europie w 2023 najmniejsza od ponad 10 lat]()

Wartość IPO w Europie w 2023 najmniejsza od ponad 10 lat

-

![Wartość IPO w Europie o 52,1% r/r niższa w III kw. 2023 [© g0d4ather - Fotolia.com] Wartość IPO w Europie o 52,1% r/r niższa w III kw. 2023]()

Wartość IPO w Europie o 52,1% r/r niższa w III kw. 2023

-

![Wartość IPO w Europie o 27% r/r niższa w I półroczu 2023 [© moomsabuy - Fotolia.com] Wartość IPO w Europie o 27% r/r niższa w I półroczu 2023]()

Wartość IPO w Europie o 27% r/r niższa w I półroczu 2023

-

![IPO na świecie w II kw. 2023. Wciąż dominuje niepewność [© flytoskyft11 - Fotolia.com] IPO na świecie w II kw. 2023. Wciąż dominuje niepewność]()

IPO na świecie w II kw. 2023. Wciąż dominuje niepewność

-

![Na rynku IPO w Europie mniej debiutów w I kw. 2023 [© maxsim - Fotolia.com] Na rynku IPO w Europie mniej debiutów w I kw. 2023]()

Na rynku IPO w Europie mniej debiutów w I kw. 2023

-

![IPO na świecie w 2022 roku. Debiuty giełdowe nie dopisały [© iQoncept - Fotolia.com] IPO na świecie w 2022 roku. Debiuty giełdowe nie dopisały]()

IPO na świecie w 2022 roku. Debiuty giełdowe nie dopisały

-

![IPO na świecie I-III kw. 2022 roku. Liczba transakcji mniejsza o 44%, a wartość o 57% [© gustavofrazao - Fotolia.com] IPO na świecie I-III kw. 2022 roku. Liczba transakcji mniejsza o 44%, a wartość o 57%]()

IPO na świecie I-III kw. 2022 roku. Liczba transakcji mniejsza o 44%, a wartość o 57%

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![IPO w Europie: I kw. 2024 oznaką ożywienia [© moomsabuy - Fotolia.com] IPO w Europie: I kw. 2024 oznaką ożywienia](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/IPO-w-Europie-I-kw-2024-oznaka-ozywienia-259409-150x100crop.jpg)

![IPO na świecie: I kwartał 2024 roku z rekordowymi wpływami [© Arto - Fotolia.com] IPO na świecie: I kwartał 2024 roku z rekordowymi wpływami](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/IPO-na-swiecie-I-kwartal-2024-roku-z-rekordowymi-wplywami-259149-150x100crop.jpg)

![Wartość IPO w Europie w 2023 najmniejsza od ponad 10 lat [© flytoskyft11 - Fotolia.com] Wartość IPO w Europie w 2023 najmniejsza od ponad 10 lat](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/Wartosc-IPO-w-Europie-w-2023-najmniejsza-od-ponad-10-lat-257744-150x100crop.jpg)

![Wartość IPO w Europie o 52,1% r/r niższa w III kw. 2023 [© g0d4ather - Fotolia.com] Wartość IPO w Europie o 52,1% r/r niższa w III kw. 2023](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/Wartosc-IPO-w-Europie-o-52-1-r-r-nizsza-w-III-kw-2023-255507-150x100crop.jpg)

![Wartość IPO w Europie o 27% r/r niższa w I półroczu 2023 [© moomsabuy - Fotolia.com] Wartość IPO w Europie o 27% r/r niższa w I półroczu 2023](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/Wartosc-IPO-w-Europie-o-27-r-r-nizsza-w-I-polroczu-2023-253753-150x100crop.jpg)

![IPO na świecie w II kw. 2023. Wciąż dominuje niepewność [© flytoskyft11 - Fotolia.com] IPO na świecie w II kw. 2023. Wciąż dominuje niepewność](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/IPO-na-swiecie-w-II-kw-2023-Wciaz-dominuje-niepewnosc-253533-150x100crop.jpg)

![Na rynku IPO w Europie mniej debiutów w I kw. 2023 [© maxsim - Fotolia.com] Na rynku IPO w Europie mniej debiutów w I kw. 2023](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/Na-rynku-IPO-w-Europie-mniej-debiutow-w-I-kw-2023-252439-150x100crop.jpg)

![IPO na świecie w 2022 roku. Debiuty giełdowe nie dopisały [© iQoncept - Fotolia.com] IPO na świecie w 2022 roku. Debiuty giełdowe nie dopisały](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/IPO-na-swiecie-w-2022-roku-Debiuty-gieldowe-nie-dopisaly-249801-150x100crop.jpg)

![IPO na świecie I-III kw. 2022 roku. Liczba transakcji mniejsza o 44%, a wartość o 57% [© gustavofrazao - Fotolia.com] IPO na świecie I-III kw. 2022 roku. Liczba transakcji mniejsza o 44%, a wartość o 57%](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/IPO-na-swiecie-I-III-kw-2022-roku-Liczba-transakcji-mniejsza-o-44-a-wartosc-o-57-248379-150x100crop.jpg)

![Udział niewykupionych obligacji na Catalyst zaczyna przyrastać [© gustavofrazao - Fotolia.com] Udział niewykupionych obligacji na Catalyst zaczyna przyrastać](https://s3.egospodarka.pl/grafika2/Catalyst/Udzial-niewykupionych-obligacji-na-Catalyst-zaczyna-przyrastac-251790-150x100crop.jpg)

![Dalszy wzrost liczby wnioskujących o kredyt mieszkaniowy [© udra11 - Fotolia.com] Dalszy wzrost liczby wnioskujących o kredyt mieszkaniowy](https://s3.egospodarka.pl/grafika2/kredyty-mieszkaniowe/Dalszy-wzrost-liczby-wnioskujacych-o-kredyt-mieszkaniowy-251840-150x100crop.jpg)

![Bezpieczne wakacje. Oto najpopularniejsze pułapki na turystów [© atimedia z Pixabay] Bezpieczne wakacje. Oto najpopularniejsze pułapki na turystów](https://s3.egospodarka.pl/grafika2/wakacje/Bezpieczne-wakacje-Oto-najpopularniejsze-pulapki-na-turystow-261080-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe VII 2024 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe VII 2024 r.](https://s3.egospodarka.pl/grafika2/lokaty-bankowe/Najlepsze-lokaty-i-rachunki-oszczednosciowe-VII-2024-r-261112-150x100crop.jpg)

![Jak przygotować mailing, aby nie trafić do spamu [© faithie - Fotolia.com] Jak przygotować mailing, aby nie trafić do spamu](https://s3.egospodarka.pl/grafika2/mailing/Jak-przygotowac-mailing-aby-nie-trafic-do-spamu-217419-150x100crop.jpg)

![Najtańsze pożyczki pozabankowe - ranking [© Daniel Krasoń - Fotolia.com] Najtańsze pożyczki pozabankowe - ranking](https://s3.egospodarka.pl/grafika2/pozyczki-pozabankowe/Najtansze-pozyczki-pozabankowe-ranking-212702-150x100crop.jpg)

![Ranking chwilówek i pożyczek pozabankowych [© Karolina Chaberek - Fotolia.com] Ranking chwilówek i pożyczek pozabankowych](https://s3.egospodarka.pl/grafika2/pozyczki-pozabankowe/Ranking-chwilowek-i-pozyczek-pozabankowych-216055-150x100crop.jpg)

![Podatek od nieruchomości 2024: jakie stawki zapłacą mieszkańcy poszczególnych miast? [© gukodo - Fotolia.com] Podatek od nieruchomości 2024: jakie stawki zapłacą mieszkańcy poszczególnych miast?](https://s3.egospodarka.pl/grafika2/podatki-i-oplaty-lokalne/Podatek-od-nieruchomosci-2024-jakie-stawki-zaplaca-mieszkancy-poszczegolnych-miast-256741-150x100crop.jpg)

![Budownictwo mieszkaniowe I-VI 2024: o 43% więcej rozpoczętych budów [© S. Engels - Fotolia.com] Budownictwo mieszkaniowe I-VI 2024: o 43% więcej rozpoczętych budów [© S. Engels - Fotolia.com]](https://s3.egospodarka.pl/grafika2/budownictwo/Budownictwo-mieszkaniowe-I-VI-2024-o-43-wiecej-rozpoczetych-budow-260983-50x33crop.jpg) Budownictwo mieszkaniowe I-VI 2024: o 43% więcej rozpoczętych budów

Budownictwo mieszkaniowe I-VI 2024: o 43% więcej rozpoczętych budów

![Zdolność kredytowa w VI 2024 najwyższa od 3 lat [© Unclesam - Fotolia.com] Zdolność kredytowa w VI 2024 najwyższa od 3 lat](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-w-VI-2024-najwyzsza-od-3-lat-260957-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![PwC Top 100: największe spółki giełdowe 2016 [© junce11 - Fotolia.com] PwC Top 100: największe spółki giełdowe 2016](https://s3.egospodarka.pl/grafika2/gielda/PwC-Top-100-najwieksze-spolki-gieldowe-2016-194270-150x100crop.jpg)

![Ranking kantorów internetowych. Gdzie najlepsze kursy walut? [© Pavel Bobrovskiy - Fotolia.com] Ranking kantorów internetowych. Gdzie najlepsze kursy walut?](https://s3.egospodarka.pl/grafika2/kantory-internetowe/Ranking-kantorow-internetowych-Gdzie-najlepsze-kursy-walut-218154-150x100crop.jpg)

![Przed czym za granicą ochronią ubezpieczenie turystyczne, assistance i NNW? [© Dmitry Naumov - Fotolia.com] Przed czym za granicą ochronią ubezpieczenie turystyczne, assistance i NNW?](https://s3.egospodarka.pl/grafika2/ubezpieczenie-podrozne/Przed-czym-za-granica-ochronia-ubezpieczenie-turystyczne-assistance-i-NNW-260616-150x100crop.jpg)

![Czy passkeys zastąpi hasła? [© Mohamed Hassan z Pixabay] Czy passkeys zastąpi hasła?](https://s3.egospodarka.pl/grafika2/passkeys/Czy-passkeys-zastapi-hasla-261060-150x100crop.jpg)

![4 fakty i mity o hipotece odwróconej [© Gerd Altmann z Pixabay] 4 fakty i mity o hipotece odwróconej](https://s3.egospodarka.pl/grafika2/hipoteka-odwrocona/4-fakty-i-mity-o-hipotece-odwroconej-261048-150x100crop.jpg)

![Ceny mieszkań w II kw. 2024 nadal rosną [© Freepik] Ceny mieszkań w II kw. 2024 nadal rosną](https://s3.egospodarka.pl/grafika2/rynek-nieruchomosci/Ceny-mieszkan-w-II-kw-2024-nadal-rosna-261111-150x100crop.jpg)

![Dopłaty do kredytów a wynajem mieszkania: czy to problem? [© yanalya na Freepik] Dopłaty do kredytów a wynajem mieszkania: czy to problem?](https://s3.egospodarka.pl/grafika2/doplaty-do-kredytow/Doplaty-do-kredytow-a-wynajem-mieszkania-czy-to-problem-261105-150x100crop.jpg)

![Podatkowa ulga termomodernizacyjna traci na popularności [© Freepik] Podatkowa ulga termomodernizacyjna traci na popularności](https://s3.egospodarka.pl/grafika2/ulga-termomodernizacyjna/Podatkowa-ulga-termomodernizacyjna-traci-na-popularnosci-261103-150x100crop.jpg)

![Wynajem mieszkań bez sezonu ogórkowego? [© Freepik] Wynajem mieszkań bez sezonu ogórkowego?](https://s3.egospodarka.pl/grafika2/rynek-najmu/Wynajem-mieszkan-bez-sezonu-ogorkowego-261098-150x100crop.jpg)

![Samochód elektryczny czy spalinowy? Oto porównanie kosztów 12 par aut [© Freepik] Samochód elektryczny czy spalinowy? Oto porównanie kosztów 12 par aut](https://s3.egospodarka.pl/grafika2/samochod-elektryczny/Samochod-elektryczny-czy-spalinowy-Oto-porownanie-kosztow-12-par-aut-261097-150x100crop.jpg)