Ustawa Antylichwiarska 3.0 - co się zmieniło?

2023-02-08 11:50

![Ustawa Antylichwiarska 3.0 - co się zmieniło? [© olejx - Fotolia.com] Ustawa Antylichwiarska 3.0 - co się zmieniło?](https://s3.egospodarka.pl/grafika2/ustawa-antylichwiarska/Ustawa-Antylichwiarska-3-0-co-sie-zmienilo-250658-200x133crop.jpg)

Ustawa antylichwiarska 3.0 określiła maksymalne koszty pozaodsetkowe pożyczek © olejx - Fotolia.com

Przeczytaj także: Pożyczki pozabankowe po nowemu - na co zwrócić uwagę?

Czym jest ustawa antylichwiarska?

Zanim przejdziemy do konkretów, to na początek wyjaśnię, czym jest ustawa antylichwiarska. Antylichwa to potoczne określenie aktu prawnego, który ma za cel przeciwdziałać lichwie, czyli zjawisku szczególnie piętnowanym od lat. Lichwa to praktyka pożyczania pieniędzy na horrendalnie wysoki procent, z pozoru chcąc pomóc, a w praktyce - chcąc szybko zarobić kosztem osoby w potrzebie. Antylichwa uwzględniona jest w kilku aktach prawnych takich jak Kodeks cywilny, Kodeks karny, Kodeks postępowania cywilnego, Ustawa o kredycie konsumenckim czy Prawo bankowe. Nowe przepisy ukróciły swobodne naliczanie opłat za udzielenie zobowiązania oraz nałożyły na pożyczkodawców obowiązki informacyjne, oraz proceduralne. W ten sposób, duży i rentowny sektor pożyczek pozabankowych, reprezentowany przez setki firm doczekał się ściślejszych wymogów prawnych.

Ustawa antylichwiarska – co ma na celu?

W dużym uproszczeniu można powiedzieć, że głównym zadaniem ustawy antylichwiarskiej jest walka z lichwą i zaniedbywaniem praw konsumenckich. Przez długi czas rynek pożyczek pozabankowych praktycznie nie był ograniczony przepisami prawa. Zatem celem ustawy antylichwiarskiej jest chronić osoby fizyczne, zaciągające pozabankowe zobowiązania przed nieuczciwymi praktykami firm, które do tej pory były na porządku dziennym ze względu na brak odgórnej kontroli.

Ustawa antylichwiarska głównie wpływa na to, jakie maksymalne odsetki mogą być naliczane za udzielenie pożyczki/zobowiązania. Ograniczenia prawne mające przeciwdziałać lichwie uderzyły więc głównie w nieuczciwych pożyczkodawców windujących koszty oferowanych pożyczek.

Antylichwa 3.0 – co się zmieniło?

Ustawa antylichwiarska 3.0 wniosła kilka zmian, a jedną z najistotniejszych jest określenie maksymalnych kosztów pozaodsetkowych pożyczek i zmniejszenie tych kosztów dla kredytów konsumenckich. Ustawa antylichwiarska z marca 2016 roku ograniczyła wysokość kosztów pozaodsetkowych do wartości nie większej niż 25% pożyczonej kwoty. Po wprowadzeniu nowych zasad, w listopadzie 2022, pozaodsetkowe koszty pożyczki nie będą mogły przekraczać 10%. Przepisy dodatkowo będą zapobiegać tzw. rolowaniu kredytów, jak również wprowadzony będzie nadzór KNF nad działalnością firm pożyczkowych.

Pozostałe ważne zmiany wprowadzone przez ustawę antylichwiarską 3.0 to:

- konieczność weryfikacji zdolności kredytowej,

- koniec z pożyczkami pod zastaw nieruchomości,

- obowiązek udzielania przez SKOK-i pożyczek zgodnie z prawem bankowym,

- ograniczenie maksymalnej kwoty należności za niespłaconą pożyczkę,

- większe kary dla nieuczciwych pożyczkodawców.

Zakupy na raty – jak wyglądają koszty?

Ustawa o przeciwdziałaniu lichwie ma położyć kres dowolności w ustalaniu dodatkowych opłat między innymi za zakupy na raty. Od tej pory firmy udzielające rat, nie będą mogły już doliczać do produktu dowolnie wysokiej prowizji i marży.

Maksymalny limit dodatkowych kosztów wyniesie 45% całkowitej kwoty pożyczki w okresie trwania umowy. Jeśli klient zdecyduje się rozłożyć spłatę pożyczki ratalnej na 6 miesięcy, to dodatkowe koszty nie będą mogły przekroczyć 25%. W przypadku przedterminowej spłaty pożyczkobiorca będzie mógł liczyć na zwrot wszelkich opłat i kosztów związanych z pożyczką (np. prowizji i ubezpieczenia), a nie tylko samych odsetek.

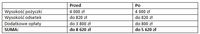

Zobaczmy na przykładzie, jak wyglądały zakupy na raty kiedyś, a jak to wygląda po wprowadzeniu nowej ustawy.

fot. mat. prasowe

Zakupy na raty – jak wyglądają koszty?

Zobaczmy na przykładzie, jak wyglądały zakupy na raty kiedyś, a jak to wygląda po wprowadzeniu nowej ustawy.

Maksymalne koszty poza odsetkowe dla pożyczek i kredytów konsumenckich.

Przepisy dotyczące maksymalnych kosztów pozaodsetkowych zobowiązań będą porównywalne do zakupów na raty. Nowe przepisy obniżą koszty pozaodsetkowe i wprowadzą zakaz rolowania długów, przez co firmy pożyczkowe nie będą mogły już nakładać dotkliwych opłat na swoich klientów.

Limit opłat związanych z pożyczką (prowizja, marża etc.) zostanie zmniejszony do 20% kwoty pożyczki w skali roku i maksymalnie 45% w całym okresie kredytowania, natomiast limit odsetek pozostanie niezmieniony, czyli będzie ograniczony jak do tej pory, czyli do 20,5% w skali roku.

Zobaczmy na przykładzie, ile kosztowała pożyczka przed a ile po wprowadzeniu nowej ustawy.

fot. mat. prasowe

Maksymalne koszty poza odsetkowe dla pożyczek i kredytów konsumenckich

Zobaczmy na przykładzie, ile kosztowała pożyczka przed a ile po wprowadzeniu nowej ustawy.

Jak widać na powyższych przykładach, zmiany w ustawie antylichwiarskiej 3.0 będą znaczące, dla konsumentów, ale również dla całego sektora pożyczkowego. Jak to wpłynie na rynek pożyczek pozabankowych?

Z jednej strony przytoczmy argumenty dla rynku pożyczkowego. Ci zwracają uwagę po raz kolejny na spadek rentowności, który może doprowadzić firmy do fali upadłości oraz mniejszej liczby ofert, a co za tym idzie spadku konkurencji. Z tego punktu widzenia, prowadzi to do osłabienia pozycji klienta, któremu trudniej będzie znaleźć dopasowane finansowe do jego potrzeb. Nie znajdując takiego albo nie mając zdolności kredytowej, klient może skłaniać się np. do „szarej strefy", czyli firmom działającym nielegalnie, poza ramami prawa. Firmy pożyczkowe przestrzegają, że może nastąpić wzmocnienie zjawiska wykluczenia finansowego.

Z drugiej strony, zmiany w ustawie antylichwiarskiej wzmacniają pozycję osób, które korzystają z sektora pożyczek pozabankowych po raz pierwszy i nie są zbyt dobrze rozeznane z realiami w tej branży. Zaostrzone przepisy mogą odwieść od zadłużania się osób, których sytuacja finansowa nie pozwala na otrzymanie pożyczki. A co za tym idzie, liczba osób w pętli zadłużenia i z nieustannie nawarstwiającymi się kłopotami finansowymi potencjalnie powinna się zmniejszyć. Osoby, które mają odpowiednie zdolności finansowe, nadal będą mogły przebierać w różnych ofertach finansowania ich potrzeb.

Jakie jeszcze regulacje dla firm wprowadza ustawa antylichwiarska 3.0?

Zmiany przepisów w ustawie antylichwiarskiej nie kończą się tylko na kwestii ograniczenia łącznej wysokości kosztów pozaodsetkowych. Nowe przepisy nakładają na sektor pożyczek pozabankowy szereg wymagań, które określają nie tylko zasady weryfikacji klienta oraz ogólny przebieg procesu pożyczkowego. Przepisy z listopada 2022 wskazują także, jakie firmy mogą stać się lub pozostać instytucjami pożyczkowymi.

Jakie zmiany zostały wprowadzone?

-

Obowiązek weryfikacji zdolności kredytowej.

Po wejściu ustawy w życie każda firma pożyczkowa ma obowiązek sprawdzić możliwości finansowe klienta w bazach, a także poprosić go o okazanie zaświadczenia o przychodach oraz kosztach jego gospodarstwa domowego. -

Przekazywanie danych do BIK.

Firmy pożyczkowe muszą przekazywać informacje o zawarciu każdej nowej umowy pożyczkowej do Biura Informacji Kredytowej najpóźniej po 7 dniach. -

Rodzaj spółki oraz kapitał zakładowy.

Firmy udzielające pożyczek pozabankowych mogą być odtąd jedynie spółką z ograniczoną odpowiedzialnością lub spółką akcyjną, która posiada radę nadzorczą. Minimalny kapitał zakładowy musi wynieść od teraz 1 000 000 złotych. -

Finansowanie udzielania pożyczek.

Pożyczki udzielane przez firmy pozabankowe nie mogą pochodzić z depozytów innych klientów, emisji obligacji lub innych nieudokumentowanych źródeł. -

Zwiększona kontrola KNF.

Komisja Nadzoru Finansowego w większym stopniu będzie kontrolować teraz rynek pożyczkowy, mając prawo do nakładania kar w przypadku uznania łamania przyjętych przepisów. Co więcej, od 1 stycznia 2024 firmy będą zmuszone przekazywać kwartalne i roczne sprawozdania dotyczące udzielonych pożyczek.

Kamil Trybański, Analityk Inwestycyjny

![Zasady udzielania pożyczek oraz kredytów konsumenckich - jakie zmiany? [© Piotr Marcinski - Fotolia.com] Zasady udzielania pożyczek oraz kredytów konsumenckich - jakie zmiany?](https://s3.egospodarka.pl/grafika2/zasady-udzielania-kredytow/Zasady-udzielania-pozyczek-oraz-kredytow-konsumenckich-jakie-zmiany-253310-150x100crop.jpg) Zasady udzielania pożyczek oraz kredytów konsumenckich - jakie zmiany?

Zasady udzielania pożyczek oraz kredytów konsumenckich - jakie zmiany?

oprac. : eGospodarka.pl

Przeczytaj także

-

![Rzetelna ocena zdolności kredytowej obowiązkiem firm pożyczkowych [© whitelook - Fotolia.com] Rzetelna ocena zdolności kredytowej obowiązkiem firm pożyczkowych]()

Rzetelna ocena zdolności kredytowej obowiązkiem firm pożyczkowych

-

![Nowa ustawa antylichwiarska: nie ma pożyczki bez zdolności kredytowej [© Magdziak Marcin - Fotolia.com] Nowa ustawa antylichwiarska: nie ma pożyczki bez zdolności kredytowej]()

Nowa ustawa antylichwiarska: nie ma pożyczki bez zdolności kredytowej

-

![Pożyczki pozabankowe w XI 2023 - wzrost o 201,1% r/r [© olejx - Fotolia.com] Pożyczki pozabankowe w XI 2023 - wzrost o 201,1% r/r]()

Pożyczki pozabankowe w XI 2023 - wzrost o 201,1% r/r

-

![Pożyczki pozabankowe w X 2023 - wzrost o 191,4% r/r [© wojost11 - Fotolia.com] Pożyczki pozabankowe w X 2023 - wzrost o 191,4% r/r]()

Pożyczki pozabankowe w X 2023 - wzrost o 191,4% r/r

-

![Pożyczki pozabankowe we wrześniu 2023 - wzrost o 252,9% r/r [© plumet - Fotolia.com] Pożyczki pozabankowe we wrześniu 2023 - wzrost o 252,9% r/r]()

Pożyczki pozabankowe we wrześniu 2023 - wzrost o 252,9% r/r

-

![Pożyczki pozabankowe w sierpniu 2023 - wysokie wzrosty [© piotr290 - Fotolia.com] Pożyczki pozabankowe w sierpniu 2023 - wysokie wzrosty]()

Pożyczki pozabankowe w sierpniu 2023 - wysokie wzrosty

-

![Pożyczki pozabankowe z wysokimi wzrostami w lipcu 2023 r. [© Piotr Marcinski - Fotolia.com] Pożyczki pozabankowe z wysokimi wzrostami w lipcu 2023 r.]()

Pożyczki pozabankowe z wysokimi wzrostami w lipcu 2023 r.

-

![Pożyczki pozabankowe odnotowują wzrosty [© bzyxx - Fotolia.com] Pożyczki pozabankowe odnotowują wzrosty]()

Pożyczki pozabankowe odnotowują wzrosty

-

![W maju 2023 o 58,2% więcej nowych pożyczek r/r [© artbeauty - Fotolia.com] W maju 2023 o 58,2% więcej nowych pożyczek r/r]()

W maju 2023 o 58,2% więcej nowych pożyczek r/r

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Rzetelna ocena zdolności kredytowej obowiązkiem firm pożyczkowych [© whitelook - Fotolia.com] Rzetelna ocena zdolności kredytowej obowiązkiem firm pożyczkowych](https://s3.egospodarka.pl/grafika2/ustawa-antylichwiarska/Rzetelna-ocena-zdolnosci-kredytowej-obowiazkiem-firm-pozyczkowych-252622-150x100crop.jpg)

![Nowa ustawa antylichwiarska: nie ma pożyczki bez zdolności kredytowej [© Magdziak Marcin - Fotolia.com] Nowa ustawa antylichwiarska: nie ma pożyczki bez zdolności kredytowej](https://s3.egospodarka.pl/grafika2/ustawa-antylichwiarska/Nowa-ustawa-antylichwiarska-nie-ma-pozyczki-bez-zdolnosci-kredytowej-252606-150x100crop.jpg)

![Pożyczki pozabankowe w XI 2023 - wzrost o 201,1% r/r [© olejx - Fotolia.com] Pożyczki pozabankowe w XI 2023 - wzrost o 201,1% r/r](https://s3.egospodarka.pl/grafika2/firmy-pozyczkowe/Pozyczki-pozabankowe-w-XI-2023-wzrost-o-201-1-r-r-256950-150x100crop.jpg)

![Pożyczki pozabankowe w X 2023 - wzrost o 191,4% r/r [© wojost11 - Fotolia.com] Pożyczki pozabankowe w X 2023 - wzrost o 191,4% r/r](https://s3.egospodarka.pl/grafika2/firmy-pozyczkowe/Pozyczki-pozabankowe-w-X-2023-wzrost-o-191-4-r-r-256240-150x100crop.jpg)

![Pożyczki pozabankowe we wrześniu 2023 - wzrost o 252,9% r/r [© plumet - Fotolia.com] Pożyczki pozabankowe we wrześniu 2023 - wzrost o 252,9% r/r](https://s3.egospodarka.pl/grafika2/firmy-pozyczkowe/Pozyczki-pozabankowe-we-wrzesniu-2023-wzrost-o-252-9-r-r-255625-150x100crop.jpg)

![Pożyczki pozabankowe w sierpniu 2023 - wysokie wzrosty [© piotr290 - Fotolia.com] Pożyczki pozabankowe w sierpniu 2023 - wysokie wzrosty](https://s3.egospodarka.pl/grafika2/firmy-pozyczkowe/Pozyczki-pozabankowe-w-sierpniu-2023-wysokie-wzrosty-255074-150x100crop.jpg)

![Pożyczki pozabankowe z wysokimi wzrostami w lipcu 2023 r. [© Piotr Marcinski - Fotolia.com] Pożyczki pozabankowe z wysokimi wzrostami w lipcu 2023 r.](https://s3.egospodarka.pl/grafika2/firmy-pozyczkowe/Pozyczki-pozabankowe-z-wysokimi-wzrostami-w-lipcu-2023-r-254336-150x100crop.jpg)

![Pożyczki pozabankowe odnotowują wzrosty [© bzyxx - Fotolia.com] Pożyczki pozabankowe odnotowują wzrosty](https://s3.egospodarka.pl/grafika2/firmy-pozyczkowe/Pozyczki-pozabankowe-odnotowuja-wzrosty-253780-150x100crop.jpg)

![W maju 2023 o 58,2% więcej nowych pożyczek r/r [© artbeauty - Fotolia.com] W maju 2023 o 58,2% więcej nowych pożyczek r/r](https://s3.egospodarka.pl/grafika2/firmy-pozyczkowe/W-maju-2023-o-58-2-wiecej-nowych-pozyczek-r-r-253329-150x100crop.jpg)

![UKNF łagodzi warunki oceny zdolności kredytowej. Jak to wpłynie na rynek mieszkaniowy? [© Jaroslaw Grudzinski - Fotolia.com] UKNF łagodzi warunki oceny zdolności kredytowej. Jak to wpłynie na rynek mieszkaniowy?](https://s3.egospodarka.pl/grafika2/UKNF/UKNF-lagodzi-warunki-oceny-zdolnosci-kredytowej-Jak-to-wplynie-na-rynek-mieszkaniowy-250646-150x100crop.jpg)

![Długi Polaków wobec sądów to prawie 750 mln zł [© pixabay.com] Długi Polaków wobec sądów to prawie 750 mln zł](https://s3.egospodarka.pl/grafika2/dlugi/Dlugi-Polakow-wobec-sadow-to-prawie-750-mln-zl-250659-150x100crop.jpg)

![Bezpieczne wakacje. Oto najpopularniejsze pułapki na turystów [© atimedia z Pixabay] Bezpieczne wakacje. Oto najpopularniejsze pułapki na turystów](https://s3.egospodarka.pl/grafika2/wakacje/Bezpieczne-wakacje-Oto-najpopularniejsze-pulapki-na-turystow-261080-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe VII 2024 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe VII 2024 r.](https://s3.egospodarka.pl/grafika2/lokaty-bankowe/Najlepsze-lokaty-i-rachunki-oszczednosciowe-VII-2024-r-261112-150x100crop.jpg)

![Artykuł sponsorowany vs natywny. 8 różnic, które wpływają na skuteczność publikacji [© DDRockstar - Fotolia.com] Artykuł sponsorowany vs natywny. 8 różnic, które wpływają na skuteczność publikacji](https://s3.egospodarka.pl/grafika2/content-marketing/Artykul-sponsorowany-vs-natywny-8-roznic-ktore-wplywaja-na-skutecznosc-publikacji-222399-150x100crop.jpg)

![Jak temat maila wpływa na open rate i skuteczność mailingu? [© thodonal - Fotolia.com] Jak temat maila wpływa na open rate i skuteczność mailingu?](https://s3.egospodarka.pl/grafika2/mailing/Jak-temat-maila-wplywa-na-open-rate-i-skutecznosc-mailingu-216671-150x100crop.jpg)

![Ranking kantorów internetowych. Gdzie najlepsze kursy walut? [© Pavel Bobrovskiy - Fotolia.com] Ranking kantorów internetowych. Gdzie najlepsze kursy walut?](https://s3.egospodarka.pl/grafika2/kantory-internetowe/Ranking-kantorow-internetowych-Gdzie-najlepsze-kursy-walut-218154-150x100crop.jpg)

![Praca zdalna po nowelizacji Kodeksu pracy - korzyści i obowiązki [© pixabay.com] Praca zdalna po nowelizacji Kodeksu pracy - korzyści i obowiązki](https://s3.egospodarka.pl/grafika2/praca-zdalna/Praca-zdalna-po-nowelizacji-Kodeksu-pracy-korzysci-i-obowiazki-250502-150x100crop.jpg)

![Budownictwo mieszkaniowe I-VI 2024: o 43% więcej rozpoczętych budów [© S. Engels - Fotolia.com] Budownictwo mieszkaniowe I-VI 2024: o 43% więcej rozpoczętych budów [© S. Engels - Fotolia.com]](https://s3.egospodarka.pl/grafika2/budownictwo/Budownictwo-mieszkaniowe-I-VI-2024-o-43-wiecej-rozpoczetych-budow-260983-50x33crop.jpg) Budownictwo mieszkaniowe I-VI 2024: o 43% więcej rozpoczętych budów

Budownictwo mieszkaniowe I-VI 2024: o 43% więcej rozpoczętych budów

![Zdolność kredytowa w VI 2024 najwyższa od 3 lat [© Unclesam - Fotolia.com] Zdolność kredytowa w VI 2024 najwyższa od 3 lat](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-w-VI-2024-najwyzsza-od-3-lat-260957-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![PwC Top 100: największe spółki giełdowe 2016 [© junce11 - Fotolia.com] PwC Top 100: największe spółki giełdowe 2016](https://s3.egospodarka.pl/grafika2/gielda/PwC-Top-100-najwieksze-spolki-gieldowe-2016-194270-150x100crop.jpg)

![Przed czym za granicą ochronią ubezpieczenie turystyczne, assistance i NNW? [© Dmitry Naumov - Fotolia.com] Przed czym za granicą ochronią ubezpieczenie turystyczne, assistance i NNW?](https://s3.egospodarka.pl/grafika2/ubezpieczenie-podrozne/Przed-czym-za-granica-ochronia-ubezpieczenie-turystyczne-assistance-i-NNW-260616-150x100crop.jpg)

![Czy passkeys zastąpi hasła? [© Mohamed Hassan z Pixabay] Czy passkeys zastąpi hasła?](https://s3.egospodarka.pl/grafika2/passkeys/Czy-passkeys-zastapi-hasla-261060-150x100crop.jpg)

![4 fakty i mity o hipotece odwróconej [© Gerd Altmann z Pixabay] 4 fakty i mity o hipotece odwróconej](https://s3.egospodarka.pl/grafika2/hipoteka-odwrocona/4-fakty-i-mity-o-hipotece-odwroconej-261048-150x100crop.jpg)

![Ceny mieszkań w II kw. 2024 nadal rosną [© Freepik] Ceny mieszkań w II kw. 2024 nadal rosną](https://s3.egospodarka.pl/grafika2/rynek-nieruchomosci/Ceny-mieszkan-w-II-kw-2024-nadal-rosna-261111-150x100crop.jpg)

![Dopłaty do kredytów a wynajem mieszkania: czy to problem? [© yanalya na Freepik] Dopłaty do kredytów a wynajem mieszkania: czy to problem?](https://s3.egospodarka.pl/grafika2/doplaty-do-kredytow/Doplaty-do-kredytow-a-wynajem-mieszkania-czy-to-problem-261105-150x100crop.jpg)

![Podatkowa ulga termomodernizacyjna traci na popularności [© Freepik] Podatkowa ulga termomodernizacyjna traci na popularności](https://s3.egospodarka.pl/grafika2/ulga-termomodernizacyjna/Podatkowa-ulga-termomodernizacyjna-traci-na-popularnosci-261103-150x100crop.jpg)

![Wynajem mieszkań bez sezonu ogórkowego? [© Freepik] Wynajem mieszkań bez sezonu ogórkowego?](https://s3.egospodarka.pl/grafika2/rynek-najmu/Wynajem-mieszkan-bez-sezonu-ogorkowego-261098-150x100crop.jpg)

![Samochód elektryczny czy spalinowy? Oto porównanie kosztów 12 par aut [© Freepik] Samochód elektryczny czy spalinowy? Oto porównanie kosztów 12 par aut](https://s3.egospodarka.pl/grafika2/samochod-elektryczny/Samochod-elektryczny-czy-spalinowy-Oto-porownanie-kosztow-12-par-aut-261097-150x100crop.jpg)