Zdolność kredytowa IV 2020: rośnie wkład własny

2020-04-16 12:30

![Zdolność kredytowa IV 2020: rośnie wkład własny [© Jaroslaw Grudzinski - Fotolia.com] Zdolność kredytowa IV 2020: rośnie wkład własny](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-IV-2020-rosnie-wklad-wlasny-228750-200x133crop.jpg)

Trudniej o nowy kredyt mieszkaniowy © Jaroslaw Grudzinski - Fotolia.com

Przeczytaj także: Zdolność kredytowa VI 2023: największe mieszkanie kupimy w Katowicach

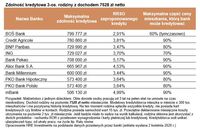

Osoby chcące dziś zadłużyć się w celu zakupu mieszkania muszą się liczyć z tym, że o kredyt jest trudniej. Głównie za sprawą rosnących wymagań odnośnie wkładu własnego. Co prawda w pierwszej połowie kwietnia wciąż spora część banków przyjmowała wnioski kredytowe od osób mający minimalny - dopuszczony regulacjami KNF – wkład własny na poziomie 10%, ale grono to zaczęło topnieć.Wymagania odnośnie wkładu podniósł już PKO BP. Teraz, aby ubiegać się o kredyt w największym polskim banku trzeba posiadać 20-proc. wkład własny. Póki co największe wymagania w tym względzie mają ING i BOŚ. Można tam zadłużyć się tylko na odpowiednio 70% i 60% ceny kupowanego mieszkania. W zamian można jednak liczyć na przyzwoite RRSO. Przy tym Bank Ochrony Środowiska w ankiecie pochwalił się preferencyjnym kredytem wymagającym tego, aby budynek miał ponadstandardową charakterystykę energetyczną lub np. instalacje OZE takie jak panele słoneczne, pompy ciepła, czy rekuperację.

fot. mat. prasowe

Zdolność kredytowa 3-os. rodziny z dochodem 7528 zł netto

BOŚ Bank tymczasowo godzi się nas skredytowanie jedynie 60% wartości kupowanej nieruchomości.

Marże w górę, ale oprocentowanie w dół

Złą informacją jest też to, że rosną marże. Nawet rodzina o dobrych dochodach, z dobrą oceną wiarygodności kredytowej musi zapłacić więcej. Dla badanego przez nas przypadku średnia marża wzrosła z poziomu 2,03% w marcu do 2,15% w kwietniu – wynika z danych zebranych przez HRE Investments.

Trzeba przy tym pamiętać, że w międzyczasie Rada Polityki Pieniężnej obniżyła poziom stóp procentowych o 1 pkt. proc., czyli 8 razy mocniej niż banki podniosły marże. W efekcie w kwietniu oprocentowanie przeciętnego kredytu hipotecznego było znacznie niższe niż w marcu. Nie zmienia to faktu, że ktoś kto dziś postanowił się zadłużyć, powinien za maksymalnie 3 lata sprawdzić czy nie będzie możliwe refinansowanie długu na lepszych warunkach – z niższą marżą.

Popyt na kredyt wciąż wysoki

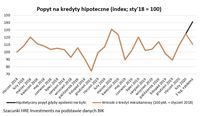

Nie jest ponadto tak, że kurek z kredytami został zakręcony. Co więcej popyt, pomimo obiektywnych przeciwności, utrzymuje się wciąż na wysokim poziomie. Jak bowiem wynika z danych BIK przez trzy tygodnie, w których rząd wprowadzał kolejne zamknięcia i ograniczenia (od 16 marca) liczba składanych wniosków kredytowych spadła tylko o około 15% względem stanu z trzech tygodni poprzedzających epidemię w Polsce czy względem stanu z marca 2019 roku. Dane te sugerują, że bardzo niewielka część kupujących zdecydowała się poczekać z zakupem mieszkania oczekując na rozwój sytuacji.

Aby oddać całą prawdę należy jednak dodać jeszcze jedną informację – przez ostatni rok duży optymizm Polaków wsparty dobrą sytuacją finansową gospodarstw domowych powodował, że więcej osób składało wnioski kredytowe (o około 5-10% w ujęciu r/r). Gdyby nie epidemia, hossa ta trwałaby pewnie dalej. W efekcie, gdyby nie COVID-19, popyt na kredyty hipoteczne pewnie byłby o około 25% wyższy. Wciąż redukcja nie jest tak duża, jak można by się spodziewać. Co więcej, BIK sugeruje, że w pierwszym tygodniu kwietnia br. Polacy okrzepli i grupa chętnych na kredyt mieszkaniowy była już liczniejsza.

fot. mat. prasowe

Popyt na kredyty hipoteczne (index; sty'18 = 100)

Po chwilowym załamaniu popyt na kredyty hipoteczne zaczął wracać na dotychczasowe tory.

Nawiasem mówiąc przez chwilę gorzej niż z wnioskami może być z faktyczną wypłatą kredytów mieszkaniowych. Niemal pewne jest, że po wprowadzeniu ograniczeń w poruszaniu się i po zamknięciu urzędów dla petentów, możemy spodziewać się przejściowo wyraźnie mniejszych wypłat kredytów. Powód jest prozaiczny – do dokonania wypłaty konieczne jest przedstawienie szeregu dokumentów czy złożenie wniosku o wpis hipoteki. To wszystko w obliczu zamknięcia biur podawczych jest znacznie bardziej czasochłonne.

Wróćmy jednak do samych wniosków kredytowych. Wspomniane wcześniej dane BIK dotyczą bowiem wniosków kredytowych, a te co do zasady składa się po podpisaniu wstępnej umowy. To znaczy, że obserwowany dziś popyt na kredyty hipoteczne w dużej mierze jest wciąż efektem umów podpisywanych przed wybuchem epidemii. Warto przy tym pamiętać, że złożenie wniosku wcale nie musi skutkować udzieleniem później samego kredytu. Nie wykluczone przecież, że banki w najbliższym czasie będą odrzucały większą liczbę wniosków.

Banki wciąż wysoko cenią wiarygodnych kredytobiorców

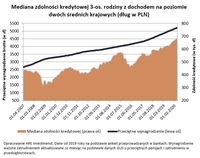

Wiąże się to z faktem, że banki – stojąc na straży depozytów swoich klientów – muszą uwzględniać spodziewane zawirowania gospodarcze czy zmiany na rynku pracy. Póki co wszystko wskazuje jednak na to, że klienci o dobrej sytuacji finansowej i stałej pracy nie będą narzekać na brak zaufania ze strony banków. Z ankiety przeprowadzonej przez HRE Investments wynika bowiem, że modelowa trzyosobowa rodzina, w której oboje rodzice pracują przynosząc do domu po średniej krajowej mogą pożyczyć na mieszkanie prawie 687 tys. złotych w ramach 30-letniego kredytu hipotecznego. To o 16 tysięcy więcej niż przed miesiącem i o 89 tysięcy więcej niż przed rokiem.

Niby więc informacje są pozytywne, ale trzeba do nich dodać kilka zdań wyjaśnienia. Wzrost zdolności kredytowej to przede wszystkim zasługa Rady Polityki Pieniężnej, która mocno obniżyła poziom stóp procentowych, a więc wpłynęła na spadek oprocentowania kredytów. Tak wysoka zdolność kredytowa jest ponadto pokłosiem dość optymistycznych założeń - dysponowania solidnym wkładem własnym, czy brakiem innych zobowiązań finansowych przy dobrej historii kredytowej. Do tego założono, że oboje rodzice mają pracę, a ich pensje zostały oszacowane na podstawie danych GUS za okres od marca 2019 do lutego 2020 roku. Nie uwzględniają one więc wciąż ewentualnych efektów koronawirusa. Ponadto te dane pomijają tzw. „śmieciówki”, pensje w małych firmach i administracji publicznej, co bez wątpienia zawyża przyjętą stawkę przeciętnego wynagrodzenia.

fot. mat. prasowe

Mediana zdolności kredytowej 3-os. rodziny z dochodem na poziomie dwóch średnich krajowych

Modelowa trzyosobowa rodzina może pożyczyć na mieszkanie prawie 687 tys. złotych w ramach 30-letniego kredytu.

Jeśli wynagrodzenie jest niższe o 20% od średniej krajowej, czyli mniej więcej na poziomie mediany (połowa Polaków zarabia więcej, a połowa mniej), to zdolność kredytowa szacowana dziś przez banki byłaby na poziomie około 457 tys. złotych. Wynik znowu spory, ale pamiętajmy, że w przeciągu zaledwie miesiąca banki zaczęły podnosić marże i wymagania odnośnie wkładu własnego, co już mogło skutecznie utrudnić np. osobom młodym zaciągnięcie kredytu na zakup własnego mieszkania.

I choć jest to truizm, to jak zawsze warto dodać, że nabywcy powinni podchodzić do zadłużania się z racjonalną dozą ostrożności – nie wykorzystywać w pełni posiadanej zdolności kredytowej, posiadać odpowiedni wkład własny oraz zachować część posiadanej gotówki jako poduszkę finansową.

Kredyty hipoteczne idą do internetu?

Jeśli chodzi o samą procedurę ubiegania się o kredyt, to ta także podlega w ostatnim czasie ewolucji stosownie do obostrzeń wywołanych epidemią. Ograniczenia w samych placówkach są oczywistością. Z punktu widzenia potencjalnych kredytobiorców ważniejsze jest jednak to, jak banki starają się procedurę ułatwić z wykorzystaniem internetu i infolinii.

I tak na przykład ING i Credit Agricole chwalą się możliwością uzyskania decyzji kredytowej bez wychodzenia z domu. Nawet jednak w tych wypadkach niezbędna jest przynajmniej jedna wizyta w oddziale – w celu podpisania umowy. Inne instytucje akceptują większą gamę dokumentów w formie elektronicznej (np. Alior, Millennium, Pekao, PKO). Nowością jest też inspekcja czy wycena nieruchomości bez konieczności spotykania się z rzeczoznawcą majątkowym, ale np. za pomocą wideorozmowy (np. mBank, PKO). Pomocne może być też uruchamianie kolejnych transz kredytu hipotecznego na podstawie np. przesłanych zdjęć czy wnioskowanie przez bank (z upoważnienia klienta) o wpis hipoteki (np. BNP Paribas). Bez wątpienia w kolejnych miesiącach te nowinki będą coraz szerzej wdrażane i rozwijane. Może nawet epidemia zmusi banki do wdrożenia dawno wyczekiwanej innowacji - sprzedaży hipotek całkowicie online.

Bartosz Turek, główny analityk

![Zdolność kredytowa V 2023: dalszy wzrost [© Fotografeusz - Fotolia.com] Zdolność kredytowa V 2023: dalszy wzrost](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-V-2023-dalszy-wzrost-252626-150x100crop.jpg) Zdolność kredytowa V 2023: dalszy wzrost

Zdolność kredytowa V 2023: dalszy wzrost

oprac. : eGospodarka.pl

Przeczytaj także

-

![Zdolność kredytowa IV 2024 odbudowuje się [© bzyxx - Fotolia.com] Zdolność kredytowa IV 2024 odbudowuje się]()

Zdolność kredytowa IV 2024 odbudowuje się

-

![Zdolność kredytowa III 2024: krok w tył [© adam88xx - Fotolia.com] Zdolność kredytowa III 2024: krok w tył]()

Zdolność kredytowa III 2024: krok w tył

-

![Zdolność kredytowa II 2024 o krok od tej sprzed podwyżek stóp procentowych [© Fotografeusz - Fotolia.com] Zdolność kredytowa II 2024 o krok od tej sprzed podwyżek stóp procentowych]()

Zdolność kredytowa II 2024 o krok od tej sprzed podwyżek stóp procentowych

-

![Popyt na kredyty hipoteczne mocny nawet bez Bezpiecznego kredytu 2% [© ESCALA - Fotolia.com] Popyt na kredyty hipoteczne mocny nawet bez Bezpiecznego kredytu 2%]()

Popyt na kredyty hipoteczne mocny nawet bez Bezpiecznego kredytu 2%

-

![Zdolność kredytowa I 2024. Bez Bezpiecznego Kredytu 2% łatwiej o kredyt hipoteczny [© trashthelens - Fotolia.com] Zdolność kredytowa I 2024. Bez Bezpiecznego Kredytu 2% łatwiej o kredyt hipoteczny]()

Zdolność kredytowa I 2024. Bez Bezpiecznego Kredytu 2% łatwiej o kredyt hipoteczny

-

![Zdolność kredytowa XII 2023. Rok 2024 powinien przynieść jej wyraźny wzrost [© Agnieszka - Fotolia.com] Zdolność kredytowa XII 2023. Rok 2024 powinien przynieść jej wyraźny wzrost]()

Zdolność kredytowa XII 2023. Rok 2024 powinien przynieść jej wyraźny wzrost

-

![Zdolność kredytowa XI 2023. Bezpieczny Kredyt 2% odrobinę łatwiej dostępny [© Magdziak Marcin - Fotolia.com] Zdolność kredytowa XI 2023. Bezpieczny Kredyt 2% odrobinę łatwiej dostępny]()

Zdolność kredytowa XI 2023. Bezpieczny Kredyt 2% odrobinę łatwiej dostępny

-

![Zdolność kredytowa X 2023 o krok od tej z 2021 roku [© Artur Marciniec - Fotolia.com] Zdolność kredytowa X 2023 o krok od tej z 2021 roku]()

Zdolność kredytowa X 2023 o krok od tej z 2021 roku

-

![Zdolność kredytowa wzrosła o 50 tys. złotych od początku roku [© Andrey Popov - Fotolia.com] Zdolność kredytowa wzrosła o 50 tys. złotych od początku roku]()

Zdolność kredytowa wzrosła o 50 tys. złotych od początku roku

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Zdolność kredytowa IV 2024 odbudowuje się [© bzyxx - Fotolia.com] Zdolność kredytowa IV 2024 odbudowuje się](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-IV-2024-odbudowuje-sie-259234-150x100crop.jpg)

![Zdolność kredytowa III 2024: krok w tył [© adam88xx - Fotolia.com] Zdolność kredytowa III 2024: krok w tył](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-III-2024-krok-w-tyl-258597-150x100crop.jpg)

![Zdolność kredytowa II 2024 o krok od tej sprzed podwyżek stóp procentowych [© Fotografeusz - Fotolia.com] Zdolność kredytowa II 2024 o krok od tej sprzed podwyżek stóp procentowych](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-II-2024-o-krok-od-tej-sprzed-podwyzek-stop-procentowych-258130-150x100crop.jpg)

![Popyt na kredyty hipoteczne mocny nawet bez Bezpiecznego kredytu 2% [© ESCALA - Fotolia.com] Popyt na kredyty hipoteczne mocny nawet bez Bezpiecznego kredytu 2%](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Popyt-na-kredyty-hipoteczne-mocny-nawet-bez-Bezpiecznego-kredytu-2-257773-150x100crop.jpg)

![Zdolność kredytowa I 2024. Bez Bezpiecznego Kredytu 2% łatwiej o kredyt hipoteczny [© trashthelens - Fotolia.com] Zdolność kredytowa I 2024. Bez Bezpiecznego Kredytu 2% łatwiej o kredyt hipoteczny](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-I-2024-Bez-Bezpiecznego-Kredytu-2-latwiej-o-kredyt-hipoteczny-257535-150x100crop.jpg)

![Zdolność kredytowa XII 2023. Rok 2024 powinien przynieść jej wyraźny wzrost [© Agnieszka - Fotolia.com] Zdolność kredytowa XII 2023. Rok 2024 powinien przynieść jej wyraźny wzrost](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-XII-2023-Rok-2024-powinien-przyniesc-jej-wyrazny-wzrost-256759-150x100crop.jpg)

![Zdolność kredytowa XI 2023. Bezpieczny Kredyt 2% odrobinę łatwiej dostępny [© Magdziak Marcin - Fotolia.com] Zdolność kredytowa XI 2023. Bezpieczny Kredyt 2% odrobinę łatwiej dostępny](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-XI-2023-Bezpieczny-Kredyt-2-odrobine-latwiej-dostepny-256158-150x100crop.jpg)

![Zdolność kredytowa X 2023 o krok od tej z 2021 roku [© Artur Marciniec - Fotolia.com] Zdolność kredytowa X 2023 o krok od tej z 2021 roku](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-X-2023-o-krok-od-tej-z-2021-roku-255540-150x100crop.jpg)

![Zdolność kredytowa wzrosła o 50 tys. złotych od początku roku [© Andrey Popov - Fotolia.com] Zdolność kredytowa wzrosła o 50 tys. złotych od początku roku](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-wzrosla-o-50-tys-zlotych-od-poczatku-roku-255071-150x100crop.jpg)

![BIG InfoMonitor: firmy ratują płynność finansową nie płacąc kontrahentom [© apops - Fotolia.com] BIG InfoMonitor: firmy ratują płynność finansową nie płacąc kontrahentom](https://s3.egospodarka.pl/grafika2/opoznione-platnosci/BIG-InfoMonitor-firmy-ratuja-plynnosc-finansowa-nie-placac-kontrahentom-228722-150x100crop.jpg)

![BIG InfoMonitor: przed pandemią zaległe płatności firm zaczęły hamować [© olly - Fotolia.com] BIG InfoMonitor: przed pandemią zaległe płatności firm zaczęły hamować](https://s3.egospodarka.pl/grafika2/zadluzenie-firm/BIG-InfoMonitor-przed-pandemia-zalegle-platnosci-firm-zaczely-hamowac-228755-150x100crop.jpg)

![Matczyna emerytura - ile, dla kogo i jak ją otrzymać? [© Aaron Cabrera z Pixabay] Matczyna emerytura - ile, dla kogo i jak ją otrzymać?](https://s3.egospodarka.pl/grafika2/Mama-4-plus/Matczyna-emerytura-ile-dla-kogo-i-jak-ja-otrzymac-259239-150x100crop.jpg)

![Teatry zwiększają zadłużenie [© 12019 z Pixabay] Teatry zwiększają zadłużenie](https://s3.egospodarka.pl/grafika2/teatry/Teatry-zwiekszaja-zadluzenie-259230-150x100crop.jpg)

![Linki dofollow i nofollow - jakie są różnice i czy linki nofollow mają sens? [© amathieu - fotolia.com] Linki dofollow i nofollow - jakie są różnice i czy linki nofollow mają sens?](https://s3.egospodarka.pl/grafika2/linki-sponsorowane/Linki-dofollow-i-nofollow-jakie-sa-roznice-i-czy-linki-nofollow-maja-sens-227269-150x100crop.jpg)

![Jak reklamować ośrodek wypoczynkowy lub hotel? [© kadmy - fotolia.com] Jak reklamować ośrodek wypoczynkowy lub hotel?](https://s3.egospodarka.pl/grafika2/reklama-internetowa/Jak-reklamowac-osrodek-wypoczynkowy-lub-hotel-221435-150x100crop.jpg)

![Remarketing - jak skutecznie podążać za klientem [© Coloures-Pic - Fotolia.com] Remarketing - jak skutecznie podążać za klientem](https://s3.egospodarka.pl/grafika2/remarketing/Remarketing-jak-skutecznie-podazac-za-klientem-219431-150x100crop.jpg)

![Podatki i opłaty lokalne w 2024 r. wzrosną o 15% [© adam wasilewski - fotolia.com] Podatki i opłaty lokalne w 2024 r. wzrosną o 15%](https://s3.egospodarka.pl/grafika2/podatki-i-oplaty-lokalne/Podatki-i-oplaty-lokalne-w-2024-r-wzrosna-o-15-255598-150x100crop.jpg)

Nowa Pabianicka we Wrocławiu: nowe mieszkania już w sprzedaży

Nowa Pabianicka we Wrocławiu: nowe mieszkania już w sprzedaży

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![GPW w 2023: inwestorzy zagraniczni z kolejnym rekordem na Rynku Głównym [© junce11 - Fotolia.com] GPW w 2023: inwestorzy zagraniczni z kolejnym rekordem na Rynku Głównym](https://s3.egospodarka.pl/grafika2/inwestorzy-gieldowi/GPW-w-2023-inwestorzy-zagraniczni-z-kolejnym-rekordem-na-Rynku-Glownym-258870-150x100crop.jpg)

![Dlaczego oprocentowanie lokat nie rośnie? [© vege - Fotolia.com] Dlaczego oprocentowanie lokat nie rośnie?](https://s3.egospodarka.pl/grafika2/stopy-procentowe/Dlaczego-oprocentowanie-lokat-nie-rosnie-244105-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe III 2024 r. [© contrastwerkstatt - Fotolia.com] Najlepsze lokaty i rachunki oszczędnościowe III 2024 r.](https://s3.egospodarka.pl/grafika2/lokaty-bankowe/Najlepsze-lokaty-i-rachunki-oszczednosciowe-III-2024-r-258735-150x100crop.jpg)

![Inwestycje w nieruchomości komercyjne: prywatny kapitał na prowadzeniu [© wal_172619 z Pixabay] Inwestycje w nieruchomości komercyjne: prywatny kapitał na prowadzeniu](https://s3.egospodarka.pl/grafika2/nowe-inwestycje/Inwestycje-w-nieruchomosci-komercyjne-prywatny-kapital-na-prowadzeniu-259260-150x100crop.jpg)

![Czy dekarbonizacja i ESG są dla logistyki błękitnym oceanem? [© Markus Kammermann z Pixabay] Czy dekarbonizacja i ESG są dla logistyki błękitnym oceanem?](https://s3.egospodarka.pl/grafika2/dekarbonizacja/Czy-dekarbonizacja-i-ESG-sa-dla-logistyki-blekitnym-oceanem-259259-150x100crop.jpg)

![Twój e-PIT nie dla wszystkich - przedsiębiorcy powinni uważać [© Petr Kurgan - Fotolia.com] Twój e-PIT nie dla wszystkich - przedsiębiorcy powinni uważać](https://s3.egospodarka.pl/grafika2/Twoj-e-PIT/Twoj-e-PIT-nie-dla-wszystkich-przedsiebiorcy-powinni-uwazac-259264-150x100crop.jpg)

![Trzeba opóźnić raportowanie JPK_CIT - apeluje Konfederacja Lewiatan [© Tim - Fotolia.com] Trzeba opóźnić raportowanie JPK_CIT - apeluje Konfederacja Lewiatan](https://s3.egospodarka.pl/grafika2/CIT/Trzeba-opoznic-raportowanie-JPK-CIT-apeluje-Konfederacja-Lewiatan-259258-150x100crop.jpg)

![Brand phishing w I kw. 2024. Cyberprzestępcy podszywają się pod Airbnb [© weerapat1003 - Fotolia.com] Brand phishing w I kw. 2024. Cyberprzestępcy podszywają się pod Airbnb](https://s3.egospodarka.pl/grafika2/ataki-hakerow/Brand-phishing-w-I-kw-2024-Cyberprzestepcy-podszywaja-sie-pod-Airbnb-259253-150x100crop.jpg)

![Majówka 2024. Co planują Polacy? [© ????♡????♡???? Julita ????♡????♡???? z Pixabay] Majówka 2024. Co planują Polacy?](https://s3.egospodarka.pl/grafika2/majowka/Majowka-2024-Co-planuja-Polacy-259252-150x100crop.jpg)