Banki w kłopotach. Kredyty hipoteczne już nie dadzą zarobić?

2015-03-13 15:27

Przeczytaj także: Oprocentowanie kredytów i lokat mocno w dół

Podwyżki marż zatrzymały się w październiku ubiegłego roku …

Informacje o oprocentowaniu nowych „hipotek” można znaleźć m.in. w raportach publikowanych przez Centrum AMRON. Wspomniana instytucja na podstawie ofert banków ustala średnią stawkę oprocentowania dla przykładowego kredytu (300 000 zł, wkład własny 100 000 zł, okres spłaty 25 lat). Wartość „hipoteki” analizowanej przez AMRON prawie o połowę przekracza rynkową średnią. Mimo tego wyniki zaprezentowane w poniższej tabeli zasługują na uwagę.

Szacunki AMRON-u wskazują, że systematyczny wzrost marży kredytu na 300 000 zł trwał od czerwca 2013 r. (wynik: 1,34%) do sierpnia 2014 r. (wyniki: 1,83%). Podwyżka marż była całkowicie skompensowana przez spadek stóp referencyjnych (np. WIBOR-u 3M). Dlatego modelowy kredyt na 300 000 zł, po dwóch latach ma oprocentowanie niższe o 1,91 punktu procentowego (p.p.).

fot. mat. prasowe

Zmiany średniego poziomu marży i oprocentowania

Statystyki dowodzą, że systematyczny wzrost marży kredytu na 300 000 zł trwał ponad rok - od czerwca 2013 r. do sierpnia 2014 r.

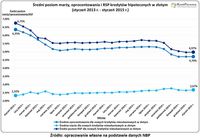

Bardziej ogólne dane na temat oprocentowania nowych „hipotek” publikuje Narodowy Bank Polski (patrz poniższy wykres). Średnie stawki podawane przez NBP są znacznie wyższe od wyników z Centrum AMRON. Warto pamiętać, że Narodowy Bank Polski bierze pod uwagę faktycznie podpisywane umowy, a nie oferty kredytów, w których niska marża może być uzależniona od zakupu dodatkowych produktów (np. polis na życie). W statystykach NBP są uwzględniane również umowy po renegocjacji warunków.

Pomimo różnic w sposobie obliczeń, dane Narodowego Banku Polskiego też informują o systematycznym wzroście marż (od lipca 2013 r. do października 2014 r.). Po porównaniu średniego oprocentowania z notowaniami stopy WIBOR - 3M okazuje się, że dopiero w listopadzie ub.r. banki nieco zmniejszyły swoje marże dla nowych „hipotek”. Ta niewielka korekta nie zmienia jednak obrazu sytuacji. Przeciętna marża ze stycznia b.r. (2,67%) wciąż jest o 0,35 p.p. wyższa od analogicznej wartości, którą notowano 2 lata wcześniej (patrz poniżej).

Przydatne linki:

Kredyty hipoteczne - porównanie

Na wykresie znalazły się również informacje o średnim poziomie Rzeczywistej Stopy Procentowej (RSP). Ten wskaźnik odzwierciedla całkowity koszt udzielonych kredytów mieszkaniowych. Relacja RSP w stosunku do średniego oprocentowania sugeruje, że banki na razie nie próbują podwyższać prowizji i składek ubezpieczeniowych.

fot. mat. prasowe

Średni poziom marży, oprocentowania i RSP kredytów

Wykres pokazuje również informacje o średnim poziomie Rzeczywistej Stopy Procentowej (RSP).

Kredytobiorcy muszą bardziej uważać na koszty pozaodsetkowe

Za dwa lub trzy miesiące będziemy już dobrze wiedzieli, czy marcowa obniżka stóp procentowych NBP skutkowała zwiększeniem marż w kredytach mieszkaniowych. Z obecnej perspektywy wydaje się, że banki na razie nie wprowadzą większych podwyżek. Takim zmianom nie sprzyja sytuacja na rynku „hipotek”. W nowym roku liczba złożonych wniosków i podpisanych umów kredytu mieszkaniowego spadła o kilka procent. Potwierdzają to między innymi notowania Indexu PENGAB oraz dane BIK-u. Bieżący rok pod względem sprzedaży „hipotek” będzie najgorszy od dziesięciu lat jeśli niskie stopy procentowe w połączeniu z MdM-em nie zachęcą większej liczby kredytobiorców.

Można oczekiwać, że banki w pierwszej kolejności zrekompensują sobie niższe przychody z odsetek poprzez zmiany dotyczące kredytów gotówkowych, kont osobistych oraz lokat – mówi analityk portalu RynekPierwotny.pl. Tym niemniej osoby wnioskujące o kredyt mieszkaniowy powinny zwracać większą uwagę na koszty pozaodsetkowe (np. prowizje, opłaty i składki ubezpieczeń). Po marcowym wdrożeniu zapisów Rekomendacji U, banki będą musiały zmodyfikować ofertę ubezpieczeń sprzedawanych razem z „hipotekami”. Na razie nie wiadomo, czy kredytodawcy skutecznie wykorzystają tę zmianę do zwiększenia zysków związanych z dystrybucją polis.

Przyszli posiadacze kredytów mieszkaniowych muszą pamiętać o jeszcze jednej kwestii. Obecnie dość duże marże „hipotek” są maskowane przez rekordowo niskie notowania WIBOR-u. Po nieuchronnych podwyżkach stóp procentowych NBP, spora marża zaciągniętego kredytu będzie już odczuwalna. Osoby, które uważają, że ich budżet domowy nie wytrzyma zwiększenia raty o 25% - 30% powinny dobrze zastanowić się przed złożeniem wniosku kredytowego.

Andrzej Prajsnar

![Zdolność kredytowa IV 2024 odbudowuje się [© bzyxx - Fotolia.com] Zdolność kredytowa IV 2024 odbudowuje się](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-IV-2024-odbudowuje-sie-259234-150x100crop.jpg) Zdolność kredytowa IV 2024 odbudowuje się

Zdolność kredytowa IV 2024 odbudowuje się

oprac. : eGospodarka.pl

Przeczytaj także

-

![Zdolność kredytowa III 2024: krok w tył [© adam88xx - Fotolia.com] Zdolność kredytowa III 2024: krok w tył]()

Zdolność kredytowa III 2024: krok w tył

-

![Zdolność kredytowa II 2024 o krok od tej sprzed podwyżek stóp procentowych [© Fotografeusz - Fotolia.com] Zdolność kredytowa II 2024 o krok od tej sprzed podwyżek stóp procentowych]()

Zdolność kredytowa II 2024 o krok od tej sprzed podwyżek stóp procentowych

-

![Zdolność kredytowa I 2024. Bez Bezpiecznego Kredytu 2% łatwiej o kredyt hipoteczny [© trashthelens - Fotolia.com] Zdolność kredytowa I 2024. Bez Bezpiecznego Kredytu 2% łatwiej o kredyt hipoteczny]()

Zdolność kredytowa I 2024. Bez Bezpiecznego Kredytu 2% łatwiej o kredyt hipoteczny

-

![Zdolność kredytowa XII 2023. Rok 2024 powinien przynieść jej wyraźny wzrost [© Agnieszka - Fotolia.com] Zdolność kredytowa XII 2023. Rok 2024 powinien przynieść jej wyraźny wzrost]()

Zdolność kredytowa XII 2023. Rok 2024 powinien przynieść jej wyraźny wzrost

-

![Zdolność kredytowa XI 2023. Bezpieczny Kredyt 2% odrobinę łatwiej dostępny [© Magdziak Marcin - Fotolia.com] Zdolność kredytowa XI 2023. Bezpieczny Kredyt 2% odrobinę łatwiej dostępny]()

Zdolność kredytowa XI 2023. Bezpieczny Kredyt 2% odrobinę łatwiej dostępny

-

![Rynek spodziewa się dalszych cięć stóp procentowych. Co to oznacza dla posiadaczy kredytów? [© Kurhan - Fotolia.com] Rynek spodziewa się dalszych cięć stóp procentowych. Co to oznacza dla posiadaczy kredytów?]()

Rynek spodziewa się dalszych cięć stóp procentowych. Co to oznacza dla posiadaczy kredytów?

-

![Zdolność kredytowa X 2023 o krok od tej z 2021 roku [© Artur Marciniec - Fotolia.com] Zdolność kredytowa X 2023 o krok od tej z 2021 roku]()

Zdolność kredytowa X 2023 o krok od tej z 2021 roku

-

![Stopy procentowe ponownie w dół [© DDRockstar - Fotolia.com] Stopy procentowe ponownie w dół]()

Stopy procentowe ponownie w dół

-

![Zdolność kredytowa wzrosła o 50 tys. złotych od początku roku [© Andrey Popov - Fotolia.com] Zdolność kredytowa wzrosła o 50 tys. złotych od początku roku]()

Zdolność kredytowa wzrosła o 50 tys. złotych od początku roku

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Banki w kłopotach. Kredyty hipoteczne już nie dadzą zarobić? [© Jakub Jirsák - Fotolia.com] Banki w kłopotach. Kredyty hipoteczne już nie dadzą zarobić?](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Banki-w-klopotach-Kredyty-hipoteczne-juz-nie-dadza-zarobic-152978-200x133crop.jpg)

![Zdolność kredytowa III 2024: krok w tył [© adam88xx - Fotolia.com] Zdolność kredytowa III 2024: krok w tył](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-III-2024-krok-w-tyl-258597-150x100crop.jpg)

![Zdolność kredytowa II 2024 o krok od tej sprzed podwyżek stóp procentowych [© Fotografeusz - Fotolia.com] Zdolność kredytowa II 2024 o krok od tej sprzed podwyżek stóp procentowych](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-II-2024-o-krok-od-tej-sprzed-podwyzek-stop-procentowych-258130-150x100crop.jpg)

![Zdolność kredytowa I 2024. Bez Bezpiecznego Kredytu 2% łatwiej o kredyt hipoteczny [© trashthelens - Fotolia.com] Zdolność kredytowa I 2024. Bez Bezpiecznego Kredytu 2% łatwiej o kredyt hipoteczny](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-I-2024-Bez-Bezpiecznego-Kredytu-2-latwiej-o-kredyt-hipoteczny-257535-150x100crop.jpg)

![Zdolność kredytowa XII 2023. Rok 2024 powinien przynieść jej wyraźny wzrost [© Agnieszka - Fotolia.com] Zdolność kredytowa XII 2023. Rok 2024 powinien przynieść jej wyraźny wzrost](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-XII-2023-Rok-2024-powinien-przyniesc-jej-wyrazny-wzrost-256759-150x100crop.jpg)

![Zdolność kredytowa XI 2023. Bezpieczny Kredyt 2% odrobinę łatwiej dostępny [© Magdziak Marcin - Fotolia.com] Zdolność kredytowa XI 2023. Bezpieczny Kredyt 2% odrobinę łatwiej dostępny](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-XI-2023-Bezpieczny-Kredyt-2-odrobine-latwiej-dostepny-256158-150x100crop.jpg)

![Rynek spodziewa się dalszych cięć stóp procentowych. Co to oznacza dla posiadaczy kredytów? [© Kurhan - Fotolia.com] Rynek spodziewa się dalszych cięć stóp procentowych. Co to oznacza dla posiadaczy kredytów?](https://s3.egospodarka.pl/grafika2/wysokosc-stop-procentowych/Rynek-spodziewa-sie-dalszych-ciec-stop-procentowych-Co-to-oznacza-dla-posiadaczy-kredytow-255974-150x100crop.jpg)

![Zdolność kredytowa X 2023 o krok od tej z 2021 roku [© Artur Marciniec - Fotolia.com] Zdolność kredytowa X 2023 o krok od tej z 2021 roku](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-X-2023-o-krok-od-tej-z-2021-roku-255540-150x100crop.jpg)

![Stopy procentowe ponownie w dół [© DDRockstar - Fotolia.com] Stopy procentowe ponownie w dół](https://s3.egospodarka.pl/grafika2/stopy-procentowe/Stopy-procentowe-ponownie-w-dol-255238-150x100crop.jpg)

![Zdolność kredytowa wzrosła o 50 tys. złotych od początku roku [© Andrey Popov - Fotolia.com] Zdolność kredytowa wzrosła o 50 tys. złotych od początku roku](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-wzrosla-o-50-tys-zlotych-od-poczatku-roku-255071-150x100crop.jpg)

![Karty kredytowe w Polsce - niewykorzystany potencjał? [© bertys30 - Fotolia.com] Karty kredytowe w Polsce - niewykorzystany potencjał?](https://s3.egospodarka.pl/grafika2/KPF/Karty-kredytowe-w-Polsce-niewykorzystany-potencjal-152968-150x100crop.jpg)

![Getin Bank: kredyt ratalny online [© whitelook - Fotolia.com] Getin Bank: kredyt ratalny online](https://s3.egospodarka.pl/grafika2/Getin-Bank/Getin-Bank-kredyt-ratalny-online-152984-150x100crop.jpg)

![Matczyna emerytura - ile, dla kogo i jak ją otrzymać? [© Aaron Cabrera z Pixabay] Matczyna emerytura - ile, dla kogo i jak ją otrzymać?](https://s3.egospodarka.pl/grafika2/Mama-4-plus/Matczyna-emerytura-ile-dla-kogo-i-jak-ja-otrzymac-259239-150x100crop.jpg)

![Jak mierzyć i oceniać skuteczność mailingu. 5 najważniejszych wskaźników [© maicasaa - Fotolia.com] Jak mierzyć i oceniać skuteczność mailingu. 5 najważniejszych wskaźników](https://s3.egospodarka.pl/grafika2/mailing/Jak-mierzyc-i-oceniac-skutecznosc-mailingu-5-najwazniejszych-wskaznikow-219695-150x100crop.jpg)

![13 najczęstszych błędów przy wysyłaniu mailingu [© taramara78 - Fotolia.com] 13 najczęstszych błędów przy wysyłaniu mailingu](https://s3.egospodarka.pl/grafika2/mailing/13-najczestszych-bledow-przy-wysylaniu-mailingu-228007-150x100crop.jpg)

![Ranking kantorów internetowych. Gdzie najlepsze kursy walut? [© Pavel Bobrovskiy - Fotolia.com] Ranking kantorów internetowych. Gdzie najlepsze kursy walut?](https://s3.egospodarka.pl/grafika2/kantory-internetowe/Ranking-kantorow-internetowych-Gdzie-najlepsze-kursy-walut-218154-150x100crop.jpg)

![Koniec rękojmi w sprzedaży konsumenckiej [© Africa Studio - Fotolia.com.jpg] Koniec rękojmi w sprzedaży konsumenckiej](https://s3.egospodarka.pl/grafika2/ustawa-o-prawach-konsumenta/Koniec-rekojmi-w-sprzedazy-konsumenckiej-250738-150x100crop.jpg)

![Majówka 2024 może być tańsza [© juli_zmachynskaya z Pixabay] Majówka 2024 może być tańsza [© juli_zmachynskaya z Pixabay]](https://s3.egospodarka.pl/grafika2/majowka/Majowka-2024-moze-byc-tansza-259282-50x33crop.jpg) Majówka 2024 może być tańsza

Majówka 2024 może być tańsza

![GPW w 2023: inwestorzy zagraniczni z kolejnym rekordem na Rynku Głównym [© junce11 - Fotolia.com] GPW w 2023: inwestorzy zagraniczni z kolejnym rekordem na Rynku Głównym](https://s3.egospodarka.pl/grafika2/inwestorzy-gieldowi/GPW-w-2023-inwestorzy-zagraniczni-z-kolejnym-rekordem-na-Rynku-Glownym-258870-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Dlaczego oprocentowanie lokat nie rośnie? [© vege - Fotolia.com] Dlaczego oprocentowanie lokat nie rośnie?](https://s3.egospodarka.pl/grafika2/stopy-procentowe/Dlaczego-oprocentowanie-lokat-nie-rosnie-244105-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe III 2024 r. [© contrastwerkstatt - Fotolia.com] Najlepsze lokaty i rachunki oszczędnościowe III 2024 r.](https://s3.egospodarka.pl/grafika2/lokaty-bankowe/Najlepsze-lokaty-i-rachunki-oszczednosciowe-III-2024-r-258735-150x100crop.jpg)

![Praca na emeryturze: rząd ma pomysł na aktywizację zawodową seniorów [© goodluz - Fotolia.com] Praca na emeryturze: rząd ma pomysł na aktywizację zawodową seniorów](https://s3.egospodarka.pl/grafika2/rynek-pracy/Praca-na-emeryturze-rzad-ma-pomysl-na-aktywizacje-zawodowa-seniorow-259283-150x100crop.jpg)

![Jakie koszty budowy domu w 2024 roku? [© Cécile Haupas - Fotolia.com] Jakie koszty budowy domu w 2024 roku?](https://s3.egospodarka.pl/grafika2/koszty-budowy-domu/Jakie-koszty-budowy-domu-w-2024-roku-259261-150x100crop.jpg)

![Czy kryzys na rynku nieruchomości komercyjnych uderzy w banki w Polsce? [© Mircea Iancu z Pixabay] Czy kryzys na rynku nieruchomości komercyjnych uderzy w banki w Polsce?](https://s3.egospodarka.pl/grafika2/rynek-nieruchomosci/Czy-kryzys-na-rynku-nieruchomosci-komercyjnych-uderzy-w-banki-w-Polsce-259243-150x100crop.jpg)

![Majówka 2024 może być tańsza [© juli_zmachynskaya z Pixabay] Majówka 2024 może być tańsza](https://s3.egospodarka.pl/grafika2/majowka/Majowka-2024-moze-byc-tansza-259282-150x100crop.jpg)

![O wynikach II tury wyborów współdecydują media społecznościowe [© MrJayW z Pixabay] O wynikach II tury wyborów współdecydują media społecznościowe](https://s3.egospodarka.pl/grafika2/wybory-samorzadowe/O-wynikach-II-tury-wyborow-wspoldecyduja-media-spolecznosciowe-259272-150x100crop.jpg)