Transakcje repo wg Lehman Brothers

2010-03-29 10:20

Przeczytaj także: Jak upadek Lehman Bros. wpłynął na rynki?

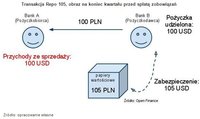

Kluczowy jest moment zawierania transakcji tego typu, który ewidentnie wskazuje na podejrzane motywy władz banku. Otóż transakcje repo 105 Lehman Brothers przeprowadzał tuż przed zamknięciem okresu obrachunkowego, czyli w chwili, kiedy sporządzane były kwartalne sprawozdania finansowe, publikowane szerokiej rzeszy uczestników rynku: inwestorom indywidualnym, funduszom inwestycyjnym oraz agencjom ratingowym. Dzięki temu, że bank zastosował sztuczkę księgową, obraz spółki w ocenie inwestorów ulegał znacznej poprawie. Po pierwsze, z bilansu zupełnie znikały toksyczne aktywa warte kilkadziesiąt miliardów dolarów, których w 2008 roku szukano w pierwszej kolejności, tropiąc najbardziej wrażliwe na pęknięcie bańki kredytowej instytucje. Po drugie, obniżając sumę bilansową i jednocześnie zwiększając udział gotówki (która faktycznie była kilkudniową pożyczką), bank obniżał współczynniki dźwigni finansowej i w ten sposób unikał utraty wysokiego ratingu. Po trzecie, gotówka ta przeznaczana była na spłatę innych zobowiązań banku, tak, aby w momencie sporządzania „fotografii” finansów spółki na koniec kwartału, jeszcze bardziej zniekształcić obraz. W praktyce, po sporządzeniu kwartalnych raportów finansowych, zawierano odwrotne transakcje i toksyczne aktywa oparte na kredytach hipotecznych wracały do ksiąg Lehman Brothers.

fot. mat. prasowe

Podrasowane zdjęcie spółki

Raport sporządzony przez prawników Jenner&Block, w którym z chirurgiczną precyzją opisano najdrobniejsze szczegóły całego procesu, powstał w wyniku przesłuchania ponad 200 świadków w ciągu 15 miesięcy i kosztował ok. 38 mln USD. Dokument, podzielony na dziewięć części, ma łącznie ok. 2200 stron, co najlepiej świadczy o stopniu skomplikowania sprawy. Repo 105 jest tylko jednym z zarzutów stawianych władzom Lehman Brothers, kolejny to np. próba nielegalnego wytransferowania majątku do brytyjskiego banku Barclays.

Kwoty, o których mowa, są ogromne. Pod koniec 2007 roku repo 105 pomogło ukryć aktywa warte 38 mld USD, w I kw. 2008 roku wartość ta wzrosła do 49 mld USD, a tuż przed ogłoszeniem przez bank niewypłacalności, zamaskowano papiery wyceniane na 50,4 mld USD. Tuż przed sporządzeniem sprawozdania finansowego za II kw. 2008 roku, operacje Repo 105 pomogły zmniejszyć współczynnik dźwigni finansowej, z rzeczywistego poziomu 13,9 do 12,1. W sytuacji, gdy największe banki świata walczyły o przetrwanie, najdrobniejsza poprawa była, z punktu widzenia władz, warta każdej ceny.

Co się zmieniło?

Inwestorzy, obserwujący z bezradnością jak jesienią 2008 roku przepadał ich majątek ulokowany w akcje Lehman Brothers oraz tysiące powiązanych z bankiem produktów finansowych, nie przejdą po kilku miesiącach do porządku dziennego nad poniesionymi stratami. To było największe bankructwo w historii, kapitał utracony przez miliony osób przekracza zsumowane straty inwestorów Enronu i Worldcom.

Dick Fuld, CEO Lehman Bros., zeznał przed sądem, iż nie zdawał sobie sprawy z manipulacji, dokonywanych przez pracowników podległych dyrektorom finansowym, ale korespondencja wewnętrzna zgromadzona przez prawników wskazuje, że mija się on z prawdą. Najważniejsze pytanie, które pozostaje bez odpowiedzi, to czy oszustwa Lehman Brothers były wyjątkiem, czy w grze na śmierć i życie podobnych metod używały inne instytucje? Jak należy ocenić kompetencje firmy audytorskiej Ernst & Young, która zatwierdzała kolejne raporty kwartalne banku, a po ujawnieniu sprawy zrzuca odpowiedzialność na władze Lehman Brothers? Czy nadużyciem jest szukanie analogii do roli, jaką Arthur Andersen odegrał w skandalu Enronu? Jaką można mieć gwarancję, że komisja nadzorująca spółki z Wall Street i nowojorski oddział Fed, którym wówczas kierował obecny sekretarz skarbu USA Timothy Leithner, rzetelnie wywiązywały się z obowiązków i przede wszystkim, że obecnie nie popełniają podobnych błędów, kontrolując bezpośrednio znacznie więcej instytucji niż w 2008 roku (ok. 200 przejętych banków, Freddie Mac, Fanie Fae, Citigroup)?

Nie miejmy złudzeń. Najlepiej opłacani bankierzy, podobnie jak komputerowi hakerzy, są zawsze o kilka kroków przed nie nadążającym za rzeczywistością prawem. Transakcje repo, jako sprzedaż, bank JPMorgan księgował już w roku 2001, ale w przeciwieństwie do Lehman Brothers, należycie ujawniał szczegóły w raportach rocznych. Obecnie analitycy biorą ze szczególną uwagą pod lupę raporty m.in. Bank of America oraz grupy AIG (okoliczności przejęcia kontroli przez rząd wciąż pozostawiają wiele pytań bez odpowiedzi).

Zanim sprawa Lehman Brothres znajdzie swój finał w sądzie, może upłynąć kilka lat i życie na Wall Street być może toczyć będzie się już według nowych reguł prawnych. Nie zmieni się na pewno nadrzędny cel bankierów, którym nie jest przecież działalność charytatywna.

1 2

oprac. : Łukasz Wróbel / Open Finance

Przeczytaj także

-

![Sankcje wobec Rosji a światowy system finansowy [© pixabay.com] Sankcje wobec Rosji a światowy system finansowy]()

Sankcje wobec Rosji a światowy system finansowy

-

![Kod LEI. Kto musi go mieć? [© kasto - Fotolia.com] Kod LEI. Kto musi go mieć?]()

Kod LEI. Kto musi go mieć?

-

![Chwilówka na święta - problemy na lata Chwilówka na święta - problemy na lata]()

Chwilówka na święta - problemy na lata

-

![Notowania funduszy 6 lat po upadku Lehman Brothers [© apops - Fotolia.com] Notowania funduszy 6 lat po upadku Lehman Brothers]()

Notowania funduszy 6 lat po upadku Lehman Brothers

-

![Rynki finansowe 5 lat po upadku Lehman Brothers [© Africa Studio - Fotolia.com] Rynki finansowe 5 lat po upadku Lehman Brothers]()

Rynki finansowe 5 lat po upadku Lehman Brothers

-

![Wall Street jedną trzecią nad Lehmanem [© Beboy - Fotolia.com] Wall Street jedną trzecią nad Lehmanem]()

Wall Street jedną trzecią nad Lehmanem

-

![Upadek Lehman Brothers a fundusze akcji [© Sven_Vietense - Fotolia.com] Upadek Lehman Brothers a fundusze akcji]()

Upadek Lehman Brothers a fundusze akcji

-

![Citi Bank i obligacje Lehman Brothers [© denphumi - Fotolia.com] Citi Bank i obligacje Lehman Brothers]()

Citi Bank i obligacje Lehman Brothers

-

![Ustawa o przeciwdziałaniu praniu pieniędzy a obowiązki fundacji [© freshidea - Fotolia.com] Ustawa o przeciwdziałaniu praniu pieniędzy a obowiązki fundacji]()

Ustawa o przeciwdziałaniu praniu pieniędzy a obowiązki fundacji

Ewidencja płatności transgranicznych obowiązkowa od 1 stycznia 2024. Kogo dotyczą nowe przepisy?

Ewidencja płatności transgranicznych obowiązkowa od 1 stycznia 2024. Kogo dotyczą nowe przepisy?

![Sankcje wobec Rosji a światowy system finansowy [© pixabay.com] Sankcje wobec Rosji a światowy system finansowy](https://s3.egospodarka.pl/grafika2/sankcje/Sankcje-wobec-Rosji-a-swiatowy-system-finansowy-245005-150x100crop.jpg)

![Kod LEI. Kto musi go mieć? [© kasto - Fotolia.com] Kod LEI. Kto musi go mieć?](https://s3.egospodarka.pl/grafika2/kod-LEI/Kod-LEI-Kto-musi-go-miec-204629-150x100crop.jpg)

![Notowania funduszy 6 lat po upadku Lehman Brothers [© apops - Fotolia.com] Notowania funduszy 6 lat po upadku Lehman Brothers](https://s3.egospodarka.pl/grafika2/fundusze-inwestycyjne/Notowania-funduszy-6-lat-po-upadku-Lehman-Brothers-143219-150x100crop.jpg)

![Rynki finansowe 5 lat po upadku Lehman Brothers [© Africa Studio - Fotolia.com] Rynki finansowe 5 lat po upadku Lehman Brothers](https://s3.egospodarka.pl/grafika2/rynki-finansowe/Rynki-finansowe-5-lat-po-upadku-Lehman-Brothers-124442-150x100crop.jpg)

![Wall Street jedną trzecią nad Lehmanem [© Beboy - Fotolia.com] Wall Street jedną trzecią nad Lehmanem](https://s3.egospodarka.pl/grafika2/kryzys-finansowy/Wall-Street-jedna-trzecia-nad-Lehmanem-123905-150x100crop.jpg)

![Upadek Lehman Brothers a fundusze akcji [© Sven_Vietense - Fotolia.com] Upadek Lehman Brothers a fundusze akcji](https://s3.egospodarka.pl/grafika2/fundusze-inwestycyjne/Upadek-Lehman-Brothers-a-fundusze-akcji-104490-150x100crop.jpg)

![Citi Bank i obligacje Lehman Brothers [© denphumi - Fotolia.com] Citi Bank i obligacje Lehman Brothers](https://s3.egospodarka.pl/grafika/Citi-Handlowy/Citi-Bank-i-obligacje-Lehman-Brothers-iQjz5k.jpg)

![Ustawa o przeciwdziałaniu praniu pieniędzy a obowiązki fundacji [© freshidea - Fotolia.com] Ustawa o przeciwdziałaniu praniu pieniędzy a obowiązki fundacji](https://s3.egospodarka.pl/grafika/przeciwdzialanie-praniu-pieniedzy/Ustawa-o-przeciwdzialaniu-praniu-pieniedzy-a-obowiazki-fundacji-IvEZM7.jpg)

![mBank oferuje kredyt "Rodzina na swoim" [© denphumi - Fotolia.com] mBank oferuje kredyt "Rodzina na swoim"](https://s3.egospodarka.pl/grafika/mBank/mBank-oferuje-kredyt-Rodzina-na-swoim-iQjz5k.jpg)

![IPO w Europie: I kw. 2024 oznaką ożywienia [© moomsabuy - Fotolia.com] IPO w Europie: I kw. 2024 oznaką ożywienia](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/IPO-w-Europie-I-kw-2024-oznaka-ozywienia-259409-150x100crop.jpg)

![Odwrócona hipoteka w Polsce. W 2023 r. fundusze hipoteczne wypłaciły prawie 5 mln zł [© Sabine van Erp z Pixabay] Odwrócona hipoteka w Polsce. W 2023 r. fundusze hipoteczne wypłaciły prawie 5 mln zł](https://s3.egospodarka.pl/grafika2/hipoteka-odwrocona/Odwrocona-hipoteka-w-Polsce-W-2023-r-fundusze-hipoteczne-wyplacily-prawie-5-mln-zl-259395-150x100crop.jpg)

![Content marketing - co to jest i od czego zacząć? [© patpitchaya - Fotolia.com] Content marketing - co to jest i od czego zacząć?](https://s3.egospodarka.pl/grafika2/content-marketing/Content-marketing-co-to-jest-i-od-czego-zaczac-215740-150x100crop.jpg)

![Jak zwiększyć otwieralność mailingu? 6 sposobów na wysoki Open Rate [© jakub krechowicz - fotolia.com] Jak zwiększyć otwieralność mailingu? 6 sposobów na wysoki Open Rate](https://s3.egospodarka.pl/grafika2/mailing/Jak-zwiekszyc-otwieralnosc-mailingu-6-sposobow-na-wysoki-Open-Rate-222959-150x100crop.jpg)

![Remarketing - jak skutecznie podążać za klientem [© Coloures-Pic - Fotolia.com] Remarketing - jak skutecznie podążać za klientem](https://s3.egospodarka.pl/grafika2/remarketing/Remarketing-jak-skutecznie-podazac-za-klientem-219431-150x100crop.jpg)

ROBYG z nowym etapem Portu Popowice we Wrocławiu

ROBYG z nowym etapem Portu Popowice we Wrocławiu

![GPW w 2023: inwestorzy zagraniczni z kolejnym rekordem na Rynku Głównym [© junce11 - Fotolia.com] GPW w 2023: inwestorzy zagraniczni z kolejnym rekordem na Rynku Głównym](https://s3.egospodarka.pl/grafika2/inwestorzy-gieldowi/GPW-w-2023-inwestorzy-zagraniczni-z-kolejnym-rekordem-na-Rynku-Glownym-258870-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Zdolność kredytowa III 2024: krok w tył [© adam88xx - Fotolia.com] Zdolność kredytowa III 2024: krok w tył](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-III-2024-krok-w-tyl-258597-150x100crop.jpg)

![Dlaczego oprocentowanie lokat nie rośnie? [© vege - Fotolia.com] Dlaczego oprocentowanie lokat nie rośnie?](https://s3.egospodarka.pl/grafika2/stopy-procentowe/Dlaczego-oprocentowanie-lokat-nie-rosnie-244105-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe III 2024 r. [© contrastwerkstatt - Fotolia.com] Najlepsze lokaty i rachunki oszczędnościowe III 2024 r.](https://s3.egospodarka.pl/grafika2/lokaty-bankowe/Najlepsze-lokaty-i-rachunki-oszczednosciowe-III-2024-r-258735-150x100crop.jpg)

![W Plus Odkup smartfon nawet 1500 złotych taniej [© Dariusz Sankowski z Pixabay] W Plus Odkup smartfon nawet 1500 złotych taniej](https://s3.egospodarka.pl/grafika2/Plus/W-Plus-Odkup-smartfon-nawet-1500-zlotych-taniej-259411-150x100crop.jpg)

![Czy TikTok naprawdę jest zagrożeniem? Jak chronić siebie i dzieci? [© Solen Feyissa z Pixabay] Czy TikTok naprawdę jest zagrożeniem? Jak chronić siebie i dzieci?](https://s3.egospodarka.pl/grafika2/TikTok/Czy-TikTok-naprawde-jest-zagrozeniem-Jak-chronic-siebie-i-dzieci-259412-150x100crop.jpg)

![Polska gospodarka odżywa [© Warakorn - Fotolia.com] Polska gospodarka odżywa](https://s3.egospodarka.pl/grafika2/polska-gospodarka/Polska-gospodarka-odzywa-259410-150x100crop.jpg)

![Żądanie ewentualne pozwu dopiero po oddaleniu żądania głównego [© apops - Fotolia.com] Żądanie ewentualne pozwu dopiero po oddaleniu żądania głównego](https://s3.egospodarka.pl/grafika2/sad/Zadanie-ewentualne-pozwu-dopiero-po-oddaleniu-zadania-glownego-259393-150x100crop.jpg)

![8 rekomendacji w sprawie sztucznej inteligencji [© Gerd Altmann z Pixabay] 8 rekomendacji w sprawie sztucznej inteligencji](https://s3.egospodarka.pl/grafika2/sztuczna-inteligencja/8-rekomendacji-w-sprawie-sztucznej-inteligencji-259392-150x100crop.jpg)