Rynek obligacji w USA: kolejne bankructwa?

2009-09-10 11:01

Przeczytaj także: Klif fiskalny zniknął, problemy nie

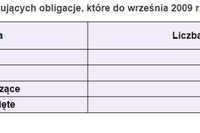

Eksperci szacują, że do połowy przyszłego roku odsetek bankrutów wśród emitentów najbardziej ryzykownych obligacji korporacyjnych wzrośnie do 13,9 proc., czyli poziomu nie obserwowanego nigdy wcześniej. A to scenariusz optymistyczny. W sierpniu liczba korporacji, które w tym roku nie wywiązały się ze zobowiązań i ogłosiły upadłość, wzrosła do 211. W 2008 r. o tej porze roku takich firm było 55.Nagroda za bezpieczeństwo

W ciągu najbliższych kilku miesięcy inwestorzy zaczną znacznie większą uwagę niż dotychczas przykładać do jakości zadłużenia i odwrócą się plecami do firm o najgorszych fundamentach i niewielkich szansach na skuteczną restrukturyzację. Wielkie koncerny, aby zwiększyć swoje szanse na zaciągnięcie pożyczki od inwestorów (w formie emisji obligacji), kierują się do agencji ratingowych, których zadaniem jest prześwietlenie sprawozdań finansowych i przyznanie odpowiedniej oceny w zależności od stopnia ryzyka. Najbardziej stabilne podmioty otrzymują najwyższe oceny i, co najważniejsze, nagrodę w postaci dużego zainteresowania inwestorów ich papierami wartościowymi. Koszt pozyskania kapitału przez koncerny cieszące się ratingiem AAA (obecnie można policzyć je na palcach dwóch rąk) jest niewiele wyższy niż w przypadku emisji przeprowadzanych przez rządy państw łatających dziury w budżetach, ponieważ według agencji ratingowej, ryzyko, że inwestor nie odzyska pieniędzy ulokowanych w takie obligacje, jest bliskie zeru.

fot. mat. prasowe

Z drugiej strony, do agencji ratingowych zgłaszają się także spółki w bardzo kiepskiej kondycji, dla których emisja obligacji jest ostatnią deską ratunku. Dla nich zarezerwowane są najniższe oceny, a ze względu na wątpliwą jakość ich papiery dłużne nazywa się obligacjami śmieciowymi. Bez przyznania ratingu (nawet tego najniższego) takie firmy nie miałyby szans na uplasowanie emisji, ale w zamian za pozyskanie kapitału od inwestorów muszą zaoferować znacznie korzystniejsze warunki, czyli odpowiednio wysoką premię za ponoszone ryzyko. Z punktu widzenia inwestora korporacyjne obligacje śmieciowe mogą stanowić agresywną część portfela inwestycyjnego – można na niej więcej zarobić, ale także ryzyko utraty kapitału jest większe.

I tutaj wracamy do ostatniego raportu agencji S&P. Jeśli 13,9 proc. wszystkich korporacji posiadających niskie ratingi ma nie wywiązać się ze zobowiązań wobec nabywców obligacji, to znaczy, że tylko w tym segmencie rynku straty inwestorów wyniosą kilkaset milionów dolarów. W 2008 r. liczba bankrutów w USA wzrosła do 94 emitentów, co było sześciokrotnie wyższym wynikiem niż rok wcześniej. W ubiegłym roku odsetek bankrutów wśród wszystkich emitentów posiadających ratingi agencji wyniósł 4,02 proc., a w 2007 r. pieniędzy inwestorom nie oddało zaledwie 0,98 proc. korporacji. Problem jednak w tym, że owe niespełna 14 proc. to scenariusz bazowy. W wersji pesymistycznej, jeżeli amerykańska gospodarka nie stanie szybko na nogi, analitycy Standard & Poor's szacują, że odsetek bankrutów wzrośnie do 18 proc.

fot. mat. prasowe

Klif fiskalny: jaki będzie finał?

Klif fiskalny: jaki będzie finał?

oprac. : Łukasz Wróbel / Open Finance

Przeczytaj także

-

![Klif fiskalny: co warto wiedzieć? [© crimson - Fotolia.com] Klif fiskalny: co warto wiedzieć?]()

Klif fiskalny: co warto wiedzieć?

-

![Kryzys w strefie euro uderzy w USA? [© philhol - Fotolia.com] Kryzys w strefie euro uderzy w USA?]()

Kryzys w strefie euro uderzy w USA?

-

![Skąd się wziął kryzys finansowy w USA? Skąd się wziął kryzys finansowy w USA?]()

Skąd się wziął kryzys finansowy w USA?

-

![Gminy i stany w USA są niewypłacalne Gminy i stany w USA są niewypłacalne]()

Gminy i stany w USA są niewypłacalne

-

![Bezrobocie w USA wciąż duże Bezrobocie w USA wciąż duże]()

Bezrobocie w USA wciąż duże

-

![Gospodarka USA nie ulegnie zawirowaniom [© Scanrail - Fotolia.com] Gospodarka USA nie ulegnie zawirowaniom]()

Gospodarka USA nie ulegnie zawirowaniom

-

![Gospodarka USA w tarapatach Gospodarka USA w tarapatach]()

Gospodarka USA w tarapatach

-

![Obligacje amerykańskie: będzie interwencja Fed? Obligacje amerykańskie: będzie interwencja Fed?]()

Obligacje amerykańskie: będzie interwencja Fed?

-

![Nieruchomości komercyjne w USA w stanie hibernacji [© denphumi - Fotolia.com] Nieruchomości komercyjne w USA w stanie hibernacji]()

Nieruchomości komercyjne w USA w stanie hibernacji

![Klif fiskalny: co warto wiedzieć? [© crimson - Fotolia.com] Klif fiskalny: co warto wiedzieć?](https://s3.egospodarka.pl/grafika2/deficyt-budzetowy/Klif-fiskalny-co-warto-wiedziec-108706-150x100crop.jpg)

![Kryzys w strefie euro uderzy w USA? [© philhol - Fotolia.com] Kryzys w strefie euro uderzy w USA?](https://s3.egospodarka.pl/grafika2/kryzys-finansowy/Kryzys-w-strefie-euro-uderzy-w-USA-108056-150x100crop.jpg)

![Gospodarka USA nie ulegnie zawirowaniom [© Scanrail - Fotolia.com] Gospodarka USA nie ulegnie zawirowaniom](https://s3.egospodarka.pl/grafika/USA/Gospodarka-USA-nie-ulegnie-zawirowaniom-apURW9.jpg)

![Nieruchomości komercyjne w USA w stanie hibernacji [© denphumi - Fotolia.com] Nieruchomości komercyjne w USA w stanie hibernacji](https://s3.egospodarka.pl/grafika/nieruchomosci-komercyjne/Nieruchomosci-komercyjne-w-USA-w-stanie-hibernacji-iQjz5k.jpg)

![NBP proponuje bankom nowe instrumenty [© denphumi - Fotolia.com] NBP proponuje bankom nowe instrumenty](https://s3.egospodarka.pl/grafika/NBP/NBP-proponuje-bankom-nowe-instrumenty-iQjz5k.jpg)

![Matczyna emerytura - ile, dla kogo i jak ją otrzymać? [© Aaron Cabrera z Pixabay] Matczyna emerytura - ile, dla kogo i jak ją otrzymać?](https://s3.egospodarka.pl/grafika2/Mama-4-plus/Matczyna-emerytura-ile-dla-kogo-i-jak-ja-otrzymac-259239-150x100crop.jpg)

![Zdolność kredytowa IV 2024 odbudowuje się [© bzyxx - Fotolia.com] Zdolność kredytowa IV 2024 odbudowuje się](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-IV-2024-odbudowuje-sie-259234-150x100crop.jpg)

![Teatry zwiększają zadłużenie [© 12019 z Pixabay] Teatry zwiększają zadłużenie](https://s3.egospodarka.pl/grafika2/teatry/Teatry-zwiekszaja-zadluzenie-259230-150x100crop.jpg)

![Jak pisać i publikować artykuły sponsorowane. 6 najczęściej popełnianych błędów [© nikolai sorokin - fotolia.com] Jak pisać i publikować artykuły sponsorowane. 6 najczęściej popełnianych błędów](https://s3.egospodarka.pl/grafika2/artykul-sponsorowany/Jak-pisac-i-publikowac-artykuly-sponsorowane-6-najczesciej-popelnianych-bledow-228344-150x100crop.jpg)

![Content marketing - co to jest i od czego zacząć? [© patpitchaya - Fotolia.com] Content marketing - co to jest i od czego zacząć?](https://s3.egospodarka.pl/grafika2/content-marketing/Content-marketing-co-to-jest-i-od-czego-zaczac-215740-150x100crop.jpg)

![Przelew zagraniczny - jaką opcję wybrać? [© Pio Si - Fotolia.com] Przelew zagraniczny - jaką opcję wybrać?](https://s3.egospodarka.pl/grafika2/przelewy/Przelew-zagraniczny-jaka-opcje-wybrac-219379-150x100crop.jpg)

![Długie weekendy - jak wygląda kalendarz 2024? [© pixabay.com] Długie weekendy - jak wygląda kalendarz 2024?](https://s3.egospodarka.pl/grafika2/dlugie-weekendy/Dlugie-weekendy-jak-wyglada-kalendarz-2024-256367-150x100crop.jpg)

Nowa Pabianicka we Wrocławiu: nowe mieszkania już w sprzedaży

Nowa Pabianicka we Wrocławiu: nowe mieszkania już w sprzedaży

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![GPW w 2023: inwestorzy zagraniczni z kolejnym rekordem na Rynku Głównym [© junce11 - Fotolia.com] GPW w 2023: inwestorzy zagraniczni z kolejnym rekordem na Rynku Głównym](https://s3.egospodarka.pl/grafika2/inwestorzy-gieldowi/GPW-w-2023-inwestorzy-zagraniczni-z-kolejnym-rekordem-na-Rynku-Glownym-258870-150x100crop.jpg)

![Zdolność kredytowa III 2024: krok w tył [© adam88xx - Fotolia.com] Zdolność kredytowa III 2024: krok w tył](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-III-2024-krok-w-tyl-258597-150x100crop.jpg)

![Dlaczego oprocentowanie lokat nie rośnie? [© vege - Fotolia.com] Dlaczego oprocentowanie lokat nie rośnie?](https://s3.egospodarka.pl/grafika2/stopy-procentowe/Dlaczego-oprocentowanie-lokat-nie-rosnie-244105-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe III 2024 r. [© contrastwerkstatt - Fotolia.com] Najlepsze lokaty i rachunki oszczędnościowe III 2024 r.](https://s3.egospodarka.pl/grafika2/lokaty-bankowe/Najlepsze-lokaty-i-rachunki-oszczednosciowe-III-2024-r-258735-150x100crop.jpg)

![Inwestycje w nieruchomości komercyjne: prywatny kapitał na prowadzeniu [© wal_172619 z Pixabay] Inwestycje w nieruchomości komercyjne: prywatny kapitał na prowadzeniu](https://s3.egospodarka.pl/grafika2/nowe-inwestycje/Inwestycje-w-nieruchomosci-komercyjne-prywatny-kapital-na-prowadzeniu-259260-150x100crop.jpg)

![Czy dekarbonizacja i ESG są dla logistyki błękitnym oceanem? [© Markus Kammermann z Pixabay] Czy dekarbonizacja i ESG są dla logistyki błękitnym oceanem?](https://s3.egospodarka.pl/grafika2/dekarbonizacja/Czy-dekarbonizacja-i-ESG-sa-dla-logistyki-blekitnym-oceanem-259259-150x100crop.jpg)

![Twój e-PIT nie dla wszystkich - przedsiębiorcy powinni uważać [© Petr Kurgan - Fotolia.com] Twój e-PIT nie dla wszystkich - przedsiębiorcy powinni uważać](https://s3.egospodarka.pl/grafika2/Twoj-e-PIT/Twoj-e-PIT-nie-dla-wszystkich-przedsiebiorcy-powinni-uwazac-259264-150x100crop.jpg)

![Trzeba opóźnić raportowanie JPK_CIT - apeluje Konfederacja Lewiatan [© Tim - Fotolia.com] Trzeba opóźnić raportowanie JPK_CIT - apeluje Konfederacja Lewiatan](https://s3.egospodarka.pl/grafika2/CIT/Trzeba-opoznic-raportowanie-JPK-CIT-apeluje-Konfederacja-Lewiatan-259258-150x100crop.jpg)

![Brand phishing w I kw. 2024. Cyberprzestępcy podszywają się pod Airbnb [© weerapat1003 - Fotolia.com] Brand phishing w I kw. 2024. Cyberprzestępcy podszywają się pod Airbnb](https://s3.egospodarka.pl/grafika2/ataki-hakerow/Brand-phishing-w-I-kw-2024-Cyberprzestepcy-podszywaja-sie-pod-Airbnb-259253-150x100crop.jpg)

![Majówka 2024. Co planują Polacy? [© ????♡????♡???? Julita ????♡????♡???? z Pixabay] Majówka 2024. Co planują Polacy?](https://s3.egospodarka.pl/grafika2/majowka/Majowka-2024-Co-planuja-Polacy-259252-150x100crop.jpg)