Wzrosły współczynniki wypłacalności banków

2009-09-03 07:00

Jak zmieniły się współczynniki wypłacalności w bankach giełdowych © fot. mat. prasowe

Przeczytaj także: Wypłacalność banków III kw. 2010 r.

Na podstawie wyników finansowych banków kredytobiorcy mogą wywnioskować, w którym banku otrzymają kredyt łatwiej niż w innym, który będzie prowadził bardziej liberalną politykę kredytową, a który może ją zaostrzyć. Poniżej krótkie omówienie wyników banków giełdowych po pierwszym półroczu.Wzrosły współczynniki wypłacalności

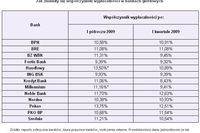

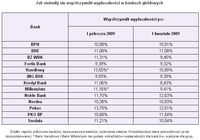

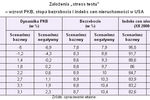

Współczynniki wypłacalności giełdowych banków wzrosły na koniec pierwszego półrocza do 11,2 proc. z 10,5 proc. na koniec pierwszego kwartału (średnia arytmetyczna). Ten wzrost można uznać za skokowy, a jego podstawą było zatrzymanie ubiegłorocznych zysków w bankach, które zostały przeniesione na kapitał zapasowy (i tym samym zaliczone do kapitałów własnych). Dla całego sektora bankowego współczynniki wypłacalności wzrosły z 11,2 proc. do 12,5 proc. (dane Komisji Nadzoru Finansowego). Dlaczego to takie istotne?

Wskaźniki wypłacalności banków są ważnym kryterium informującym między innymi o możliwości kontynuowania akcji kredytowej w bankach. Na koniec pierwszego kwartału pięć z dwunastu notowanych na giełdzie banków miało współczynniki wypłacalności poniżej 10 proc., co mocno ograniczało ich zdolność do prowadzenia akcji kredytowej, ze względu na nieformalne wymagania Komisji Nadzoru Finansowego. Przypomnijmy, że ustawowo wskaźniki wypłacalności w bankach nie mogą spadać poniżej 8 proc., jednak na czas kryzysu finansowego KNF naciskała na banki (np. oczekując nie wypłacania dywidend z zysków za ubiegły rok), aby ten wskaźnik oscylował wokół poziomu 10 proc. Obecnie tylko dwa giełdowe banki mają współczynniki wypłacalności poniżej 10 proc.

fot. mat. prasowe

Jak zmieniły się współczynniki wypłacalności w bankach giełdowych

Jak zmieniły się współczynniki wypłacalności w bankach giełdowych

Kolejną dobrą informacją dla nowych kredytobiorców jest ostatnie umocnienie złotego. Za jego sprawą poprawiła się płynność sektora finansowego, ponieważ banki mogły zmniejszyć poziom zabezpieczeń dla swoich własnych linii kredytowych w walutach obcych. Szacujemy, że z tego tytułu zdolność banków do udzielania kredytów wzrosła od marca do końca lipca o ok. 20-30 mld PLN właśnie ze względu na notowania złotego.

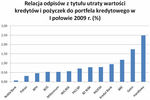

Spadły zyski, wzrosły rezerwy

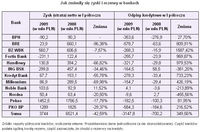

Na tym jednak dobre informacje się kończą. Choć wedle wyników ostatniej ankiety Pentora indeks Pengab mierzący nastroje wśród bankowców rośnie, a banki spodziewają się większego popytu na kredyty, nie można być pewnym, że rozwój akcji kredytowej faktycznie nastąpi. Wskazują na to dwa niekorzystne elementy. Pierwszym jest wyraźny spadek zysków w pierwszym półroczu, w porównaniu do analogicznego okresu roku ubiegłego – odnotowano spadek aż o 40 proc. (w bankach giełdowych). To oznacza, że kapitały własne banków będą rosły wolniej, nawet jeśli ponownie sektor nie zdecyduje się na wypłatę dywidend.

fot. mat. prasowe

Jak zmieniły się zyski i rezerwy w bankach

Jak zmieniły się zyski i rezerwy w bankach

Wiele będzie zależeć także od zdolności banków do windykowania niespłacanych pożyczek (odzyskując je, banki będą mogły w przyszłości rozwiązać część utworzonych właśnie rezerw), co mogłoby w przyszłości rozluźnić nieco restrykcyjne obecnie podejście do kredytobiorców.

Wypłacalność banków II kw. 2010 r.

Wypłacalność banków II kw. 2010 r.

oprac. : Emil Szweda / Open Finance

Przeczytaj także

-

![Wypłacalność banków I kw. 2010 r. Wypłacalność banków I kw. 2010 r.]()

Wypłacalność banków I kw. 2010 r.

-

![Wypłacalność banków 2009 Wypłacalność banków 2009]()

Wypłacalność banków 2009

-

![Wypłacalność banków III kw. 2009 r. Wypłacalność banków III kw. 2009 r.]()

Wypłacalność banków III kw. 2009 r.

-

![Redukcja kosztów priorytetem dla banków [© SVLuma - Fotolia.com] Redukcja kosztów priorytetem dla banków]()

Redukcja kosztów priorytetem dla banków

-

![Wyniki banków giełdowych III kw. 2010 Wyniki banków giełdowych III kw. 2010]()

Wyniki banków giełdowych III kw. 2010

-

![Wyniki banków giełdowych I kw. 2010 Wyniki banków giełdowych I kw. 2010]()

Wyniki banków giełdowych I kw. 2010

-

![Polskie banki straciły 1257 milionów złotych [© denphumi - Fotolia.com] Polskie banki straciły 1257 milionów złotych]()

Polskie banki straciły 1257 milionów złotych

-

![Stress test nie pomógł bankom Stress test nie pomógł bankom]()

Stress test nie pomógł bankom

-

![Rezerwy banków na złe kredyty rosną Rezerwy banków na złe kredyty rosną]()

Rezerwy banków na złe kredyty rosną

![Redukcja kosztów priorytetem dla banków [© SVLuma - Fotolia.com] Redukcja kosztów priorytetem dla banków](https://s3.egospodarka.pl/grafika2/banki/Redukcja-kosztow-priorytetem-dla-bankow-246283-150x100crop.jpg)

![Polskie banki straciły 1257 milionów złotych [© denphumi - Fotolia.com] Polskie banki straciły 1257 milionów złotych](https://s3.egospodarka.pl/grafika/sektor-bankowy/Polskie-banki-stracily-1257-milionow-zlotych-iQjz5k.jpg)

![Fundusze unijne: banki wsparciem w absorpcji [© denphumi - Fotolia.com] Fundusze unijne: banki wsparciem w absorpcji](https://s3.egospodarka.pl/grafika/fundusze-unijne/Fundusze-unijne-banki-wsparciem-w-absorpcji-iQjz5k.jpg)

![Matczyna emerytura - ile, dla kogo i jak ją otrzymać? [© Aaron Cabrera z Pixabay] Matczyna emerytura - ile, dla kogo i jak ją otrzymać?](https://s3.egospodarka.pl/grafika2/Mama-4-plus/Matczyna-emerytura-ile-dla-kogo-i-jak-ja-otrzymac-259239-150x100crop.jpg)

![Zdolność kredytowa IV 2024 odbudowuje się [© bzyxx - Fotolia.com] Zdolność kredytowa IV 2024 odbudowuje się](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-IV-2024-odbudowuje-sie-259234-150x100crop.jpg)

![Jak przygotować skuteczną kreację do mailingu. 7 praktycznych porad [© dizain - Fotolia.com] Jak przygotować skuteczną kreację do mailingu. 7 praktycznych porad](https://s3.egospodarka.pl/grafika2/mailing/Jak-przygotowac-skuteczna-kreacje-do-mailingu-7-praktycznych-porad-219161-150x100crop.jpg)

![Przelew zagraniczny - jaką opcję wybrać? [© Pio Si - Fotolia.com] Przelew zagraniczny - jaką opcję wybrać?](https://s3.egospodarka.pl/grafika2/przelewy/Przelew-zagraniczny-jaka-opcje-wybrac-219379-150x100crop.jpg)

![Niższe limity podatkowe od 2024 roku [© apops - Fotolia.com] Niższe limity podatkowe od 2024 roku](https://s3.egospodarka.pl/grafika2/limity-podatkowe/Nizsze-limity-podatkowe-od-2024-roku-255258-150x100crop.jpg)

![Majówka 2024 może być tańsza [© juli_zmachynskaya z Pixabay] Majówka 2024 może być tańsza [© juli_zmachynskaya z Pixabay]](https://s3.egospodarka.pl/grafika2/majowka/Majowka-2024-moze-byc-tansza-259282-50x33crop.jpg) Majówka 2024 może być tańsza

Majówka 2024 może być tańsza

![GPW w 2023: inwestorzy zagraniczni z kolejnym rekordem na Rynku Głównym [© junce11 - Fotolia.com] GPW w 2023: inwestorzy zagraniczni z kolejnym rekordem na Rynku Głównym](https://s3.egospodarka.pl/grafika2/inwestorzy-gieldowi/GPW-w-2023-inwestorzy-zagraniczni-z-kolejnym-rekordem-na-Rynku-Glownym-258870-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Dlaczego oprocentowanie lokat nie rośnie? [© vege - Fotolia.com] Dlaczego oprocentowanie lokat nie rośnie?](https://s3.egospodarka.pl/grafika2/stopy-procentowe/Dlaczego-oprocentowanie-lokat-nie-rosnie-244105-150x100crop.jpg)

![Zdolność kredytowa III 2024: krok w tył [© adam88xx - Fotolia.com] Zdolność kredytowa III 2024: krok w tył](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-III-2024-krok-w-tyl-258597-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe III 2024 r. [© contrastwerkstatt - Fotolia.com] Najlepsze lokaty i rachunki oszczędnościowe III 2024 r.](https://s3.egospodarka.pl/grafika2/lokaty-bankowe/Najlepsze-lokaty-i-rachunki-oszczednosciowe-III-2024-r-258735-150x100crop.jpg)

![Praca na emeryturze: rząd ma pomysł na aktywizację zawodową seniorów [© goodluz - Fotolia.com] Praca na emeryturze: rząd ma pomysł na aktywizację zawodową seniorów](https://s3.egospodarka.pl/grafika2/rynek-pracy/Praca-na-emeryturze-rzad-ma-pomysl-na-aktywizacje-zawodowa-seniorow-259283-150x100crop.jpg)

![Jakie koszty budowy domu w 2024 roku? [© Cécile Haupas - Fotolia.com] Jakie koszty budowy domu w 2024 roku?](https://s3.egospodarka.pl/grafika2/koszty-budowy-domu/Jakie-koszty-budowy-domu-w-2024-roku-259261-150x100crop.jpg)

![Czy kryzys na rynku nieruchomości komercyjnych uderzy w banki w Polsce? [© Mircea Iancu z Pixabay] Czy kryzys na rynku nieruchomości komercyjnych uderzy w banki w Polsce?](https://s3.egospodarka.pl/grafika2/rynek-nieruchomosci/Czy-kryzys-na-rynku-nieruchomosci-komercyjnych-uderzy-w-banki-w-Polsce-259243-150x100crop.jpg)

![Majówka 2024 może być tańsza [© juli_zmachynskaya z Pixabay] Majówka 2024 może być tańsza](https://s3.egospodarka.pl/grafika2/majowka/Majowka-2024-moze-byc-tansza-259282-150x100crop.jpg)

![O wynikach II tury wyborów współdecydują media społecznościowe [© MrJayW z Pixabay] O wynikach II tury wyborów współdecydują media społecznościowe](https://s3.egospodarka.pl/grafika2/wybory-samorzadowe/O-wynikach-II-tury-wyborow-wspoldecyduja-media-spolecznosciowe-259272-150x100crop.jpg)