Callable bonds: wariacje struktury

2007-03-19 11:22

Przeczytaj także: Callable bonds: zastosowania

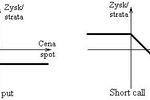

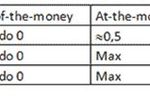

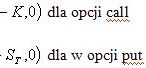

Jak sama nazwa wskazuje, ta hybryda jest niczym innymi, aniżeli połączeniem opcji put i instrumentu przynoszącego stały dochód (obligacja), który może zostać odsprzedany emitentowi przez inwestora po wcześniej ustalonej cenie (strike’u opcji). Przedmiotem typowej transakcji jest obligacja o dalekim terminie zapadalności (od 5 do 10 lat) z dołączoną opcją jej sprzedaży. Najczęściej spotykanym rozwiązaniem jest opóźnienie możliwości wykonania opcji do np. 3 ostatnich lat funkcjonowania struktury.Przeanalizujmy teraz korzyści obu stron wynikające z zaangażowania się w tego typu transakcję. Emitent pozyskuje kapitał po niższym koszcie, zgarnia premię za sprzedaną inwestorom opcję; inwestor z kolei może cieszyć się elastycznością, jaką daje mu opcja. Jeżeli przez okres pierwszych 7 lat na jego niekorzyść ulegnie obraz otoczenia rynkowego (tj. oczekiwać się będzie spadku cen obligacji), to wówczas może wyjść z tej transakcji unikając negatywnego scenariusza. Koniec końców obligacja tego typu przynosi niższy zwrot (strukturę podraża opcja).

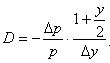

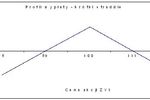

Różnica między puttable a callable bond polega na kierunku zawierania transakcji opcyjnej – w pierwszym przypadku to inwestor nabywa opcję sprzedaży. W drugim – to emitent kupuje opcje kupna. Puttable oferuje kupon niższej wartości aniżeli „zwykły bond”, gdyż wpływ ma na to nabycie opcji sprzedaży (fizycznie żadne środki nie muszą być transferowane, głównie tę transakcję „zawiera się” zmniejszając kupon obligacji). Dla callable bond sprawa ma się dokładnie na odwrót. W związku z inną charakterystyką wkomponowanej opcji, wrażliwość porównywanych hybryd na zmianę stopy procentowej ma zupełnie inny charakter.

Obecność opcji sprzedaży sprawia, że cena tego typu obligacji jest zdominowana przez ochronę przed skutkiem wzrostu stóp procentowych, natomiast dołączenie opcji put praktycznie nie zmienia zachowania ceny obligacji w razie obniżania kosztu pieniądza. Obniżanie stóp procentowych pozytywnie wpływa również na duration puttable bonds. Ten sam efekt ma miejsce w przypadku convexity obligacji, podwyżki stóp skrócą najprawdopodobniej czas życia instrumentu, więc ich wpływ na w/w charakterystyki obligacji jest zgoła odwrotny.

W kolejnym mini-artykule omówiony zostanie przykład syntetycznego wyjścia z pozycji w puttable bond za pomocą opcji na transakcję swap oraz stworzenie syntetycznej pozycji w tego typu instrumencie. (pozycja syntetyczna to pozycja o analogicznym profilu wypłaty, ale stworzona z innych „cegiełek”, syntetyczne wyjście z pozycji to zmiana profilu wypłaty dzięki innemu instrumentowi/instrumentom).

Callable bonds: wycena

Callable bonds: wycena

oprac. : Piotr Orłowski / AFS

Przeczytaj także

-

![Instrumenty strukturyzowane: schemat budowy Instrumenty strukturyzowane: schemat budowy]()

Instrumenty strukturyzowane: schemat budowy

-

![Strategie opcyjne: warto się zapoznać Strategie opcyjne: warto się zapoznać]()

Strategie opcyjne: warto się zapoznać

-

![Ryzyko opcji a współczynniki greckie Ryzyko opcji a współczynniki greckie]()

Ryzyko opcji a współczynniki greckie

-

![Czynniki wpływające na wartość opcji Czynniki wpływające na wartość opcji]()

Czynniki wpływające na wartość opcji

-

![Opcje: instrumenty na trudne czasy Opcje: instrumenty na trudne czasy]()

Opcje: instrumenty na trudne czasy

-

![Straddle: strategia niezależna od trendu Straddle: strategia niezależna od trendu]()

Straddle: strategia niezależna od trendu

-

![Spekulacja za pomocą opcji Spekulacja za pomocą opcji]()

Spekulacja za pomocą opcji

-

![Eksport czy import, czyli opcje put i call Eksport czy import, czyli opcje put i call]()

Eksport czy import, czyli opcje put i call

-

![Opcje walutowe - bezpieczny instrument na rynku Forex [© vege - Fotolia.com] Opcje walutowe - bezpieczny instrument na rynku Forex]()

Opcje walutowe - bezpieczny instrument na rynku Forex

![Opcje walutowe - bezpieczny instrument na rynku Forex [© vege - Fotolia.com] Opcje walutowe - bezpieczny instrument na rynku Forex](https://s3.egospodarka.pl/grafika2/opcje-walutowe/Opcje-walutowe-bezpieczny-instrument-na-rynku-Forex-143143-150x100crop.jpg)

![Matczyna emerytura - ile, dla kogo i jak ją otrzymać? [© Aaron Cabrera z Pixabay] Matczyna emerytura - ile, dla kogo i jak ją otrzymać?](https://s3.egospodarka.pl/grafika2/Mama-4-plus/Matczyna-emerytura-ile-dla-kogo-i-jak-ja-otrzymac-259239-150x100crop.jpg)

![Zdolność kredytowa IV 2024 odbudowuje się [© bzyxx - Fotolia.com] Zdolność kredytowa IV 2024 odbudowuje się](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-IV-2024-odbudowuje-sie-259234-150x100crop.jpg)

![Teatry zwiększają zadłużenie [© 12019 z Pixabay] Teatry zwiększają zadłużenie](https://s3.egospodarka.pl/grafika2/teatry/Teatry-zwiekszaja-zadluzenie-259230-150x100crop.jpg)

![Dlaczego firmom opłaca się korzystać z kantorów internetowych? [© Halfpoint - Fotolia.com] Dlaczego firmom opłaca się korzystać z kantorów internetowych?](https://s3.egospodarka.pl/grafika2/wymiana-walut/Dlaczego-firmom-oplaca-sie-korzystac-z-kantorow-internetowych-219575-150x100crop.jpg)

![Artykuł sponsorowany vs natywny. 8 różnic, które wpływają na skuteczność publikacji [© DDRockstar - Fotolia.com] Artykuł sponsorowany vs natywny. 8 różnic, które wpływają na skuteczność publikacji](https://s3.egospodarka.pl/grafika2/content-marketing/Artykul-sponsorowany-vs-natywny-8-roznic-ktore-wplywaja-na-skutecznosc-publikacji-222399-150x100crop.jpg)

![Linki dofollow i nofollow - jakie są różnice i czy linki nofollow mają sens? [© amathieu - fotolia.com] Linki dofollow i nofollow - jakie są różnice i czy linki nofollow mają sens?](https://s3.egospodarka.pl/grafika2/linki-sponsorowane/Linki-dofollow-i-nofollow-jakie-sa-roznice-i-czy-linki-nofollow-maja-sens-227269-150x100crop.jpg)

![Taryfikator mandatów 2023 [© whitelook - Fotolia.com] Taryfikator mandatów 2023](https://s3.egospodarka.pl/grafika2/taryfikator-mandatow/Taryfikator-mandatow-2023-249824-150x100crop.jpg)

Nowa Pabianicka we Wrocławiu: nowe mieszkania już w sprzedaży

Nowa Pabianicka we Wrocławiu: nowe mieszkania już w sprzedaży

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![GPW w 2023: inwestorzy zagraniczni z kolejnym rekordem na Rynku Głównym [© junce11 - Fotolia.com] GPW w 2023: inwestorzy zagraniczni z kolejnym rekordem na Rynku Głównym](https://s3.egospodarka.pl/grafika2/inwestorzy-gieldowi/GPW-w-2023-inwestorzy-zagraniczni-z-kolejnym-rekordem-na-Rynku-Glownym-258870-150x100crop.jpg)

![Zdolność kredytowa III 2024: krok w tył [© adam88xx - Fotolia.com] Zdolność kredytowa III 2024: krok w tył](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-III-2024-krok-w-tyl-258597-150x100crop.jpg)

![Dlaczego oprocentowanie lokat nie rośnie? [© vege - Fotolia.com] Dlaczego oprocentowanie lokat nie rośnie?](https://s3.egospodarka.pl/grafika2/stopy-procentowe/Dlaczego-oprocentowanie-lokat-nie-rosnie-244105-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe III 2024 r. [© contrastwerkstatt - Fotolia.com] Najlepsze lokaty i rachunki oszczędnościowe III 2024 r.](https://s3.egospodarka.pl/grafika2/lokaty-bankowe/Najlepsze-lokaty-i-rachunki-oszczednosciowe-III-2024-r-258735-150x100crop.jpg)

![Inwestycje w nieruchomości komercyjne: prywatny kapitał na prowadzeniu [© wal_172619 z Pixabay] Inwestycje w nieruchomości komercyjne: prywatny kapitał na prowadzeniu](https://s3.egospodarka.pl/grafika2/nowe-inwestycje/Inwestycje-w-nieruchomosci-komercyjne-prywatny-kapital-na-prowadzeniu-259260-150x100crop.jpg)

![Czy dekarbonizacja i ESG są dla logistyki błękitnym oceanem? [© Markus Kammermann z Pixabay] Czy dekarbonizacja i ESG są dla logistyki błękitnym oceanem?](https://s3.egospodarka.pl/grafika2/dekarbonizacja/Czy-dekarbonizacja-i-ESG-sa-dla-logistyki-blekitnym-oceanem-259259-150x100crop.jpg)

![Twój e-PIT nie dla wszystkich - przedsiębiorcy powinni uważać [© Petr Kurgan - Fotolia.com] Twój e-PIT nie dla wszystkich - przedsiębiorcy powinni uważać](https://s3.egospodarka.pl/grafika2/Twoj-e-PIT/Twoj-e-PIT-nie-dla-wszystkich-przedsiebiorcy-powinni-uwazac-259264-150x100crop.jpg)

![Trzeba opóźnić raportowanie JPK_CIT - apeluje Konfederacja Lewiatan [© Tim - Fotolia.com] Trzeba opóźnić raportowanie JPK_CIT - apeluje Konfederacja Lewiatan](https://s3.egospodarka.pl/grafika2/CIT/Trzeba-opoznic-raportowanie-JPK-CIT-apeluje-Konfederacja-Lewiatan-259258-150x100crop.jpg)

![Brand phishing w I kw. 2024. Cyberprzestępcy podszywają się pod Airbnb [© weerapat1003 - Fotolia.com] Brand phishing w I kw. 2024. Cyberprzestępcy podszywają się pod Airbnb](https://s3.egospodarka.pl/grafika2/ataki-hakerow/Brand-phishing-w-I-kw-2024-Cyberprzestepcy-podszywaja-sie-pod-Airbnb-259253-150x100crop.jpg)

![Majówka 2024. Co planują Polacy? [© ????♡????♡???? Julita ????♡????♡???? z Pixabay] Majówka 2024. Co planują Polacy?](https://s3.egospodarka.pl/grafika2/majowka/Majowka-2024-Co-planuja-Polacy-259252-150x100crop.jpg)