Kredyt we frankach. Fakty kontra mity

2018-01-19 10:29

Przeczytaj także: Kredyty we frankach: realny czy wydumany problem?

Skąd właściwie biorą się te niedomówienia? Ich źródłem jest przede wszystkim stale rosnąca liczba informacji, z których niestety tylko część jest efektem gruntownej analizy i bazowania na faktach. Inne opierają się jedynie na spekulacjach i jednostkowych opiniach, które niejednokrotnie wprowadzają w błąd. Mowa tu m.in. o wysokości comiesięcznych rat czy też wysokości kapitału pozostałego do spłaty.Dziś niektórzy frankowicze mają zwyczaj przeliczać posiadane zobowiązania na złotówki, wskazując przy tym, że po wielu latach systematycznej spłaty mają do zwrócenia więcej niż pożyczyli. Przy tych kalkulacjach zdają się zapominać, że kredyt zaciągnęli w walucie obcej i to właśnie tę walutę (np. CHF) muszą bankowi oddać. Statystycznie jednak przeciętne raty „frankowiczów” są mniejsze niż od tych, które mają do spłacenia kredytobiorcy złotówkowi. Kredyty hipoteczne (zaciągane często na 30 lat) z uwagi na swoją specyfikę i długi okres kredytowania pozwalają także na rozłożenie całości zadłużenia na dogodne, cykliczne raty niwelujące jednorazową konieczność wpłaty dużych sum.

W analizie specyfiki i różnic pomiędzy kredytami zaciąganymi w walutach obcych (np. Frankach Szwajcarskich) a walucie krajowej (Polskim Złotym) rozsądne wydaje się oparcie swoich analiz i wniosków na danych liczbowych – to one bowiem w obiektywny i przejrzysty sposób najlepiej tłumaczą zależności, zalety, jak i wady poszczególnych rozwiązań dostępnych na rynku finansowym.

fot. mat. prasowe

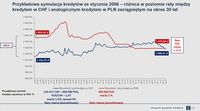

Symulacja kredytów ze I 2006 – różnica w poziomie raty między kredytem w CHF i PLN

Obecnie różnica pomiędzy ratą złotówkową a frankową jest naprawdę niewielka.

W celu zobrazowania różnic w poszczególnych typach kredytów dostępnych na rynku, warto posłużyć się przykładem modelowym – na potrzeby niniejszej analizy wybraliśmy kredyt mieszkaniowy w wysokości odpowiednio 300 000 PLN oraz 123 417 CHF. Oba kredyty w symulacji zaciągnięte zostały na 30 lat w roku 2008. Kredyt w walucie obcej posiadał będzie następujące parametry (kurs wymiany CHF/PLN = 2,47; marża 1.5%; spread 3%; raty równe) natomiast parametry kredytu w walucie narodowe będą następujące (kredyt w PLN, marża banku 2%; raty równe).Parametry obu kredytów oparte są na autentycznych danych historycznych.

Po okresie silnych wzrostów analiza pokazuje, iż wysokość rat kredytów denominowanych we frankach szwajcarskich systematycznie spadała, natomiast dziś w związku ze zmieniającą się sytuacją na polskim rynku finansowym (wysokość stóp procentowych, wskaźnik WIBOR etc.) wysokość rat kredytu w walucie krajowej może wzrosnąć. Wykres uwidacznia, iż na dzień 1 stycznia 2018 roku (tj. po spłacie jednej trzeciej całości zadłużenia) wysokość raty kredytu w PLN zrównała się, a nawet przewyższyła nieznacznie (12 zł) wysokość rat kredytu o tej samej wysokości zaciągniętego w CHF. Korzyści klientów posiadających kredyty walutowe obrazuje także suma rat spłaconych przez obu dłużników. Okaże się bowiem, że przez 11 lat „frankowicz” w stosunku do kolegi „złotówkowicza” zaoszczędził 44 tys. zł. Także średnia zapłacona rata pozostaje niższa.

fot. mat. prasowe

Wysokość raty przykładowego kredytu w CHF ze stycznia 2006 na tle wysokości stawki LIBOR 3M

Rata kredytu w styczniu 2018 jest niższa o 92 zł w porównaniu do grudnia 2014.

Źródła tej zależności należy poszukiwać między innymi w zmieniających się na przestrzeni lat wysokościach stawek LIBOR i WIBOR (załącznik 2). Wykres obrazuje wpływ wahań poziomu stóp LIBOR3M na wysokość rat kredytu w CHF; w modelowym przykładzie widoczny jest spadek wysokości rat kredytu w latach 2014-2018 (92 zł) oraz wzrost raty w okresie 2008-2018 (243 zł). Niezwykle istotne jest zatem dokładne przeanalizowanie i zrozumienie wszystkich elementów wpływających na finalną wysokość raty kredytu.

fot. mat. prasowe

Wartość kapitału pozostałego do spłaty - porównanie

Dane wskazują na 33% kapitału spłaconego w CHF vs 22% kapitału spłaconego w PLN w całym okresie kredytowania.

Na wysokość spłacanych rat wpływa także m. in. tempo spłaty kapitału kredytu (załącznik 3 i 4). Na modelowym przykładzie widoczne jest, iż po 10 latach klientom posiadającym kredyt złotówkowy udało się spłacić 22% kapitału, wobec 33% kapitału, który udało się spłacić klientom posiadającym kredyt w CHF. W okresie 10 lat różnica w ilości spłaconego kapitału wyniesie prawie 50 tysięcy złotych. Co więcej, ten sam wykres obrazuje, iż pomimo znaczącego wzrostu kursu franka w 2010 r., to do przełomu 2014 i 2015 r. posiadacz kredytu frankowego płacił zasadniczo niższa ratę, niż posiadacz kredytu w walucie narodowej (PLN).

Kredyty w walutach obcych z uwagi na ich parametry – niższa ratę początkową, atrakcyjniejsze oprocentowanie etc. (wykres 1 i 4) okazały się niezwykle popularne w okresie boomu budowlanego, pozwalając klientom na sfinansowanie zakupu wielu nowych nieruchomości. Istotną informacją jest także fakt, iż kredyty w CHF cechują się najlepszym współczynnikiem spłacalności wśród wszystkich typów kredytów zaciągniętych przez klientów sektora finansowego (dane NBP).

fot. mat. prasowe

Wartość zapłaconych rat - kumulatywnie

Suma zapłaconych rat kredytu CHF niższa niż w przypadku kredytu PLN o 44 061 zł.

Warto pamiętać, iż także dziś zmianie ulec może zarówno rata kredyty zaciągniętego w walucie obcej, ale także polskich złotych. Zaciągając kredyt hipoteczny warto pamiętać o potencjalnym wzroście poziomu WIBOR i LIBOR w okresie kredytowania.

fot. mat. prasowe

Kapitał vs. odsetki w racie kredytów w dotychczasowym i docelowym okresie kredytowania

Suma zapłaconych rat kredytu w PLN do stycznia 2018: 257 136 PLN (kapitał: 68 141 PLN, odsetki 188 995 PLN).

Wzrost wysokości rat obrazuje symulacja kredytu zamieszczona w załączniku nr 7. Przykład wskazuje jak zmieni się rata kredytu w związku ze wzrostem wartości stawki referencyjnej WIBOR do 2, 3, 5 i 8 punktów procentowych przy stałej marży banku. Podpisując dziś umowę kredytu hipotecznego musimy bezwzględnie mieć świadomość możliwości wzrostu rat naszego kredytu w przyszłości.

Przed zaciągnięciem kredytu kluczowe jest również zrozumienie warunków i zasad zapisanych w umowie (co posiadacze kredytów frankowych i złotowych potwierdzili własnym podpisem). Powinniśmy zawsze upewnić się, że nie mamy wątpliwości co do treści umowy, a w szczególności do zapisów określających całkowitą kwotę do spłaty, rzeczywistą roczną stopę oprocentowania (RRSO), dodatkowe opłaty lub ubezpieczenia oraz ewentualne wymogi dotyczące ustanowienia zabezpieczeń, a także warunki wcześniejszej spłaty. W przypadku wątpliwości klienta - bank zawsze udzieli takich informacji.

![Nawet najlepsze kredyty frankowe są droższe od złotowych [© Stockfotos-MG - Fotolia.com] Nawet najlepsze kredyty frankowe są droższe od złotowych](https://s3.egospodarka.pl/grafika2/kredyty-walutowe/Nawet-najlepsze-kredyty-frankowe-sa-drozsze-od-zlotowych-203929-150x100crop.jpg) Nawet najlepsze kredyty frankowe są droższe od złotowych

Nawet najlepsze kredyty frankowe są droższe od złotowych

oprac. : eGospodarka.pl

Przeczytaj także

-

![Frankowicze w opałach. Rata kredytu rośnie do blisko 2000 zł [© BestStock - Fotolia.com] Frankowicze w opałach. Rata kredytu rośnie do blisko 2000 zł]()

Frankowicze w opałach. Rata kredytu rośnie do blisko 2000 zł

-

![Kredyty we frankach: portret frankowicza VI 2019 [© Comugnero Silvana - Fotolia.com] Kredyty we frankach: portret frankowicza VI 2019]()

Kredyty we frankach: portret frankowicza VI 2019

-

![Kredyty we frankach: portret frankowicza XII 2018 [© stadtratte - Fotolia.com] Kredyty we frankach: portret frankowicza XII 2018]()

Kredyty we frankach: portret frankowicza XII 2018

-

![Kredyty we frankach: portret frankowicza XII 2017 [© Meeerkat - Fotolia.com] Kredyty we frankach: portret frankowicza XII 2017]()

Kredyty we frankach: portret frankowicza XII 2017

-

![Frankowicze z coraz mniejszym zadłużeniem i bez zaległości [© stadtratte - Fotolia.com] Frankowicze z coraz mniejszym zadłużeniem i bez zaległości]()

Frankowicze z coraz mniejszym zadłużeniem i bez zaległości

-

![Kredyty we frankach: portret frankowicza [© DDRockstar - Fotolia.com] Kredyty we frankach: portret frankowicza]()

Kredyty we frankach: portret frankowicza

-

![Kredyty gospodarstw domowych: 6,9 mln Polaków spłaca więcej niż jeden kredyt [© tashatuvango - Fotolia.com] Kredyty gospodarstw domowych: 6,9 mln Polaków spłaca więcej niż jeden kredyt]()

Kredyty gospodarstw domowych: 6,9 mln Polaków spłaca więcej niż jeden kredyt

-

![Jest sposób na kredyty we frankach? [© Comugnero Silvana - Fotolia.com] Jest sposób na kredyty we frankach?]()

Jest sposób na kredyty we frankach?

-

![Kredyt we frankach? Czas na pozew [© Gajus - Fotolia.com] Kredyt we frankach? Czas na pozew]()

Kredyt we frankach? Czas na pozew

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (1)

-

karolina_kowalczyk / 2018-01-22 15:20:06

Swego czasu była moda na kredyty we frankach, ale przemyśleliśmy z mężem sprawę i zdecydowaliśmy się na złotówki, bo w nich zarabiamy. Załatwiliśmy dobre warunki w banku przez galerię finansową z Warszawy, już kilka lat będzie a nie martwimy się, że rata nam dwukrotnie skoczyła do góry. [ odpowiedz ] [ cytuj ]

![Kredyt we frankach. Fakty kontra mity [© Pio Si - Fotolia.com] Kredyt we frankach. Fakty kontra mity](https://s3.egospodarka.pl/grafika2/kredyty-walutowe/Kredyt-we-frankach-Fakty-kontra-mity-201577-200x133crop.jpg)

![Frankowicze w opałach. Rata kredytu rośnie do blisko 2000 zł [© BestStock - Fotolia.com] Frankowicze w opałach. Rata kredytu rośnie do blisko 2000 zł](https://s3.egospodarka.pl/grafika2/kredyty-we-frankach/Frankowicze-w-opalach-Rata-kredytu-rosnie-do-blisko-2000-zl-233541-150x100crop.jpg)

![Kredyty we frankach: portret frankowicza VI 2019 [© Comugnero Silvana - Fotolia.com] Kredyty we frankach: portret frankowicza VI 2019](https://s3.egospodarka.pl/grafika2/frankowicze/Kredyty-we-frankach-portret-frankowicza-VI-2019-221471-150x100crop.jpg)

![Kredyty we frankach: portret frankowicza XII 2018 [© stadtratte - Fotolia.com] Kredyty we frankach: portret frankowicza XII 2018](https://s3.egospodarka.pl/grafika2/frankowicze/Kredyty-we-frankach-portret-frankowicza-XII-2018-214395-150x100crop.jpg)

![Kredyty we frankach: portret frankowicza XII 2017 [© Meeerkat - Fotolia.com] Kredyty we frankach: portret frankowicza XII 2017](https://s3.egospodarka.pl/grafika2/frankowicze/Kredyty-we-frankach-portret-frankowicza-XII-2017-204178-150x100crop.jpg)

![Frankowicze z coraz mniejszym zadłużeniem i bez zaległości [© stadtratte - Fotolia.com] Frankowicze z coraz mniejszym zadłużeniem i bez zaległości](https://s3.egospodarka.pl/grafika2/frankowicze/Frankowicze-z-coraz-mniejszym-zadluzeniem-i-bez-zaleglosci-200221-150x100crop.jpg)

![Kredyty we frankach: portret frankowicza [© DDRockstar - Fotolia.com] Kredyty we frankach: portret frankowicza](https://s3.egospodarka.pl/grafika2/frankowicze/Kredyty-we-frankach-portret-frankowicza-176226-150x100crop.jpg)

![Kredyty gospodarstw domowych: 6,9 mln Polaków spłaca więcej niż jeden kredyt [© tashatuvango - Fotolia.com] Kredyty gospodarstw domowych: 6,9 mln Polaków spłaca więcej niż jeden kredyt](https://s3.egospodarka.pl/grafika2/zadluzenie-Polakow/Kredyty-gospodarstw-domowych-6-9-mln-Polakow-splaca-wiecej-niz-jeden-kredyt-179288-150x100crop.jpg)

![Jest sposób na kredyty we frankach? [© Comugnero Silvana - Fotolia.com] Jest sposób na kredyty we frankach?](https://s3.egospodarka.pl/grafika2/kredyt-we-frankach-szwajcarskich/Jest-sposob-na-kredyty-we-frankach-152137-150x100crop.jpg)

![Kredyt we frankach? Czas na pozew [© Gajus - Fotolia.com] Kredyt we frankach? Czas na pozew](https://s3.egospodarka.pl/grafika2/kredyt-we-frankach-szwajcarskich/Kredyt-we-frankach-Czas-na-pozew-151751-150x100crop.jpg)

![5 trików, które pomogą ci zebrać oszczędności [© Andrey Popov - Fotolia.com] 5 trików, które pomogą ci zebrać oszczędności](https://s3.egospodarka.pl/grafika2/oszczednosci/5-trikow-ktore-pomoga-ci-zebrac-oszczednosci-201661-150x100crop.jpg)

![Kredyty mieszkaniowe w III 2024 jeszcze z efektem programu Bezpieczny kredyt 2% [© udra11 - Fotolia.com] Kredyty mieszkaniowe w III 2024 jeszcze z efektem programu Bezpieczny kredyt 2%](https://s3.egospodarka.pl/grafika2/kredyty-konsumpcyjne/Kredyty-mieszkaniowe-w-III-2024-jeszcze-z-efektem-programu-Bezpieczny-kredyt-2-259364-150x100crop.jpg)

![Ranking kredytów i pożyczek konsolidacyjnych [© Africa Studio - Fotolia.com] Ranking kredytów i pożyczek konsolidacyjnych](https://s3.egospodarka.pl/grafika2/kredyt-konsolidacyjny/Ranking-kredytow-i-pozyczek-konsolidacyjnych-203373-150x100crop.jpg)

![13 najczęstszych błędów przy wysyłaniu mailingu [© taramara78 - Fotolia.com] 13 najczęstszych błędów przy wysyłaniu mailingu](https://s3.egospodarka.pl/grafika2/mailing/13-najczestszych-bledow-przy-wysylaniu-mailingu-228007-150x100crop.jpg)

![Jak przygotować mailing, aby nie trafić do spamu [© faithie - Fotolia.com] Jak przygotować mailing, aby nie trafić do spamu](https://s3.egospodarka.pl/grafika2/mailing/Jak-przygotowac-mailing-aby-nie-trafic-do-spamu-217419-150x100crop.jpg)

![Delegacje krajowe i zagraniczne: nowe stawki diety przy podróżach służbowych od 29.11.2022 i 01.01.2023 [© Nejron Photo - Fotolia.com] Delegacje krajowe i zagraniczne: nowe stawki diety przy podróżach służbowych od 29.11.2022 i 01.01.2023](https://s3.egospodarka.pl/grafika2/koszty-podatkowe/Delegacje-krajowe-i-zagraniczne-nowe-stawki-diety-przy-podrozach-sluzbowych-od-29-11-2022-i-01-01-2023-249192-150x100crop.jpg)

ROBYG z nowym etapem Portu Popowice we Wrocławiu

ROBYG z nowym etapem Portu Popowice we Wrocławiu

![GPW w 2023: inwestorzy zagraniczni z kolejnym rekordem na Rynku Głównym [© junce11 - Fotolia.com] GPW w 2023: inwestorzy zagraniczni z kolejnym rekordem na Rynku Głównym](https://s3.egospodarka.pl/grafika2/inwestorzy-gieldowi/GPW-w-2023-inwestorzy-zagraniczni-z-kolejnym-rekordem-na-Rynku-Glownym-258870-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Zdolność kredytowa III 2024: krok w tył [© adam88xx - Fotolia.com] Zdolność kredytowa III 2024: krok w tył](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-III-2024-krok-w-tyl-258597-150x100crop.jpg)

![Dlaczego oprocentowanie lokat nie rośnie? [© vege - Fotolia.com] Dlaczego oprocentowanie lokat nie rośnie?](https://s3.egospodarka.pl/grafika2/stopy-procentowe/Dlaczego-oprocentowanie-lokat-nie-rosnie-244105-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe III 2024 r. [© contrastwerkstatt - Fotolia.com] Najlepsze lokaty i rachunki oszczędnościowe III 2024 r.](https://s3.egospodarka.pl/grafika2/lokaty-bankowe/Najlepsze-lokaty-i-rachunki-oszczednosciowe-III-2024-r-258735-150x100crop.jpg)

![Licznik Elektromobilności: 560 nowych punktów ładowania w I kw. 2024 [© Eveline de Bruin z Pixabay] Licznik Elektromobilności: 560 nowych punktów ładowania w I kw. 2024](https://s3.egospodarka.pl/grafika2/motoryzacja/Licznik-Elektromobilnosci-560-nowych-punktow-ladowania-w-I-kw-2024-259370-150x100crop.jpg)

![Marki własne: ciągle za drogie, aby zdobyć rynek? [© sese2018 z Pixabay] Marki własne: ciągle za drogie, aby zdobyć rynek?](https://s3.egospodarka.pl/grafika2/zachowania-konsumentow/Marki-wlasne-ciagle-za-drogie-aby-zdobyc-rynek-259367-150x100crop.jpg)

![Majówka: 9 dni urlopu czy zaciskanie pasa? [© ????♡????♡???? Julita ????♡????♡???? z Pixabay] Majówka: 9 dni urlopu czy zaciskanie pasa?](https://s3.egospodarka.pl/grafika2/majowka/Majowka-9-dni-urlopu-czy-zaciskanie-pasa-259362-150x100crop.jpg)