Wydłużenie okresu kredytowania. Niższa rata, ale...

2017-06-16 00:15

![Wydłużenie okresu kredytowania. Niższa rata, ale... [© Yozayo - Fotolia.com] Wydłużenie okresu kredytowania. Niższa rata, ale...](https://s3.egospodarka.pl/grafika2/okres-kredytowania/Wydluzenie-okresu-kredytowania-Nizsza-rata-ale-193735-200x133crop.jpg)

Czy opłaca się wydłużyć okres spłaty kredytu hipotecznego? © Yozayo - Fotolia.com

Przeczytaj także: Dłuższy okres kredytowania: niższa rata, małe korzyści

Wydłużenie okresu kredytowania. Uważaj na limit wieku i maksymalnego okresu spłaty

Zanim zdecydujemy się na wydłużenie okresu kredytowania, powinniśmy sprawdzić, jak w danym banku kształtuje się maksymalny czas na spłatę kredytu. W większości banków nie może on być dłuższy niż 30-35 lat. Jeżeli więc zaciągnęliśmy kredyt na najdłuższy z możliwych okresów, to niestety będziemy musieli się pożegnać z możliwością prolongowania jego spłaty. Dyskwalifikujący może okazać się również wiek kredytobiorcy. W większości przypadków należy się spodziewać, że bank nie przedłuży kredytu, jeśli w momencie spłaty ostatniej raty wiek kredytobiorcy będzie sięgać 70 lat. Część banków bywa jeszcze bardziej restrykcyjna, ustalając limit wieku na poziomie 65 lat, ale są też takie, w których zobowiązanie można spłacać nawet do 80-tki. Te dwa parametry trzeba zatem zweryfikować.

- Klienci, podejmując decyzję o okresie kredytowania, najczęściej kierują się dwoma czynnikami: wysokością raty miesięcznej bądź całkowitą kwotą do spłaty. Im dłuższy okres kredytowania, tym niższe obciążenie budżetu miesięcznego, ale wyższa maksymalna kwota do spłaty. Ta kwota będzie oczywiście ulegać pomniejszeniu w przypadku nadpłat kapitału. Jeżeli przy zaciąganiu kredytu kierowaliśmy się wysokością raty miesięcznej i zaciągnęliśmy kredyt na maksymalny z możliwych okresów, to teraz może się okazać, że wydłużenie okresu kredytowania, a tym samym zmniejszenie miesięcznego obciążenia ratą, nie będzie możliwe – mówi Katarzyna Dmowska z ANG Spółdzielni Doradców Kredytowych.

Przedłużenie kredytu o 10 lat, to nawet 50 tys. zł odsetek więcej

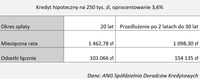

Wydłużenie okresu kredytowania wiąże się jednak z dodatkowymi kosztami. Eksperci z ANG Spółdzielni Doradców Kredytowych obliczyli, ile kosztowałaby kredytobiorcę operacja wydłużenia okresu spłaty kredytu hipotecznego z 20 do 30 lat.

- Przyjmijmy, że dwa lata temu zaciągnęliśmy kredyt na kwotę 250 000 zł na okres 20 lat, z oprocentowaniem na poziomie 3,6%. W takiej sytuacji mamy ratę równą w wysokości ok. 1463 zł. Przy 20-letnim okresie kredytowania, przez cały okres kredytowania spłacilibyśmy 101 066 zł odsetek. Jeżeli po tych dwóch latach zdecydowalibyśmy się na przedłużenie kredytu do 30 lat, to nasza miesięczna rata wynosiłaby ok. 1098 zł, a łącznie w całym okresie kredytowania odsetki wyniosą 154 135 zł. Taka operacja daje nam oszczędność na racie miesięcznej 365 zł, ale za to spowoduje wzrost całkowitej kwoty do spłaty o ponad 53 tys. zł – tłumaczy Katarzyna Dmowska.

Nawet 500 zł za zmiany w umowie

Sama operacja wydłużenia okresu kredytowania nie jest także bezpłatna. Koszt aneksu w większości banków wynosi od 100 do 500 zł, ale zdarza się też, że liczony jest on procentowo od kwoty pozostałej do spłaty i jest to 0,5% (min. 150 lub 300 zł), co w naszym przywołanym przykładzie daje nawet 1 250 zł. Koszty te ponosi kredytobiorca.

Czytaj także:

- Kredyt we frankach: 10 lat spłaty a dług wyższy niż na początku

- Wakacje kredytowe nie tylko na wakacje

Warto zatem dokładnie przemyśleć decyzję o przedłużeniu kredytu. Jeżeli kłopoty ze spłatą miesięcznej raty są chwilowe, to dużo lepszą opcją jest skorzystanie z tzw. wakacji kredytowych. Większość banków umożliwia zawieszenie spłaty kredytu na 1 do 6 miesięcy, ale możemy z niego skorzystać nie częściej niż raz w roku. Jeżeli decyzja jest zbyt trudna, to dobrym wyjściem jest skorzystanie z pomocy doradcy finansowego, który przeanalizuje naszą sytuację finansową i podpowie, jakie rozwiązanie wybrać w danej sytuacji.

fot. mat. prasowe

Kredyt hipoteczny na 250 tys. zł, oprocentowanie 3,6%

Niższa o 365 zł rata oznacza wzrost całkowitej kwoty do spłaty o ponad 53 tys. zł.

![Wcześniejsza spłata kredytu hipotecznego. Jakie masz prawa? [© Jenny Sturm - Fotolia.com] Wcześniejsza spłata kredytu hipotecznego. Jakie masz prawa?](https://s3.egospodarka.pl/grafika2/wczesniejsza-splata-kredytu/Wczesniejsza-splata-kredytu-hipotecznego-Jakie-masz-prawa-245076-150x100crop.jpg) Wcześniejsza spłata kredytu hipotecznego. Jakie masz prawa?

Wcześniejsza spłata kredytu hipotecznego. Jakie masz prawa?

oprac. : eGospodarka.pl

Przeczytaj także

-

![Wcześniejsza spłata kredytu hipotecznego - warto? [© Africa Studio - Fotolia.com] Wcześniejsza spłata kredytu hipotecznego - warto?]()

Wcześniejsza spłata kredytu hipotecznego - warto?

-

![Obniżenie raty kredytu hipotecznego: trudne, ale możliwe [© Andrey Popov - Fotolia.com] Obniżenie raty kredytu hipotecznego: trudne, ale możliwe]()

Obniżenie raty kredytu hipotecznego: trudne, ale możliwe

-

![Czy opłaca się wcześniej spłacić kredyt hipoteczny? [© Tiko - Fotolia.com] Czy opłaca się wcześniej spłacić kredyt hipoteczny?]()

Czy opłaca się wcześniej spłacić kredyt hipoteczny?

-

![Jak skracamy okres kredytowania? [© aytuncoylum - Fotolia] Jak skracamy okres kredytowania?]()

Jak skracamy okres kredytowania?

-

![Nie daj się nabrać na malejące raty kredytu [© Fotografeusz - Fotolia.com] Nie daj się nabrać na malejące raty kredytu]()

Nie daj się nabrać na malejące raty kredytu

-

![10 sposobów na tańszy kredyt hipoteczny [© Agnieszka - Fotolia.com] 10 sposobów na tańszy kredyt hipoteczny]()

10 sposobów na tańszy kredyt hipoteczny

-

![Raty malejące jednak lepsze? [© Africa Studio - Fotolia.com] Raty malejące jednak lepsze?]()

Raty malejące jednak lepsze?

-

![Wolisz niższą ratę kredytu – zapłacisz o 144 tys. zł więcej [© Fotografeusz - Fotolia.com] Wolisz niższą ratę kredytu – zapłacisz o 144 tys. zł więcej]()

Wolisz niższą ratę kredytu – zapłacisz o 144 tys. zł więcej

-

![Wcześniejsza spłata kredytu, czyli kiedy opłaca się przepłacać [© Jakub Krechowicz - Fotolia.com] Wcześniejsza spłata kredytu, czyli kiedy opłaca się przepłacać]()

Wcześniejsza spłata kredytu, czyli kiedy opłaca się przepłacać

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Wcześniejsza spłata kredytu hipotecznego - warto? [© Africa Studio - Fotolia.com] Wcześniejsza spłata kredytu hipotecznego - warto?](https://s3.egospodarka.pl/grafika2/wczesniejsza-splata-kredytu/Wczesniejsza-splata-kredytu-hipotecznego-warto-212670-150x100crop.jpg)

![Obniżenie raty kredytu hipotecznego: trudne, ale możliwe [© Andrey Popov - Fotolia.com] Obniżenie raty kredytu hipotecznego: trudne, ale możliwe](https://s3.egospodarka.pl/grafika2/kredyt-hipoteczny/Obnizenie-raty-kredytu-hipotecznego-trudne-ale-mozliwe-210988-150x100crop.jpg)

![Czy opłaca się wcześniej spłacić kredyt hipoteczny? [© Tiko - Fotolia.com] Czy opłaca się wcześniej spłacić kredyt hipoteczny?](https://s3.egospodarka.pl/grafika2/kredyt-hipoteczny/Czy-oplaca-sie-wczesniej-splacic-kredyt-hipoteczny-209012-150x100crop.jpg)

![Jak skracamy okres kredytowania? [© aytuncoylum - Fotolia] Jak skracamy okres kredytowania?](https://s3.egospodarka.pl/grafika2/kredyt-hipoteczny/Jak-skracamy-okres-kredytowania-208764-150x100crop.jpg)

![Nie daj się nabrać na malejące raty kredytu [© Fotografeusz - Fotolia.com] Nie daj się nabrać na malejące raty kredytu](https://s3.egospodarka.pl/grafika2/kredyt-hipoteczny/Nie-daj-sie-nabrac-na-malejace-raty-kredytu-205083-150x100crop.jpg)

![10 sposobów na tańszy kredyt hipoteczny [© Agnieszka - Fotolia.com] 10 sposobów na tańszy kredyt hipoteczny](https://s3.egospodarka.pl/grafika2/koszty-kredytu/10-sposobow-na-tanszy-kredyt-hipoteczny-205063-150x100crop.jpg)

![Raty malejące jednak lepsze? [© Africa Studio - Fotolia.com] Raty malejące jednak lepsze?](https://s3.egospodarka.pl/grafika2/kredyt-hipoteczny/Raty-malejace-jednak-lepsze-204446-150x100crop.jpg)

![Wolisz niższą ratę kredytu – zapłacisz o 144 tys. zł więcej [© Fotografeusz - Fotolia.com] Wolisz niższą ratę kredytu – zapłacisz o 144 tys. zł więcej](https://s3.egospodarka.pl/grafika2/okres-splaty-kredytu/Wolisz-nizsza-rate-kredytu-zaplacisz-o-144-tys-zl-wiecej-202871-150x100crop.jpg)

![Wcześniejsza spłata kredytu, czyli kiedy opłaca się przepłacać [© Jakub Krechowicz - Fotolia.com] Wcześniejsza spłata kredytu, czyli kiedy opłaca się przepłacać](https://s3.egospodarka.pl/grafika2/kredyt-hipoteczny/Wczesniejsza-splata-kredytu-czyli-kiedy-oplaca-sie-przeplacac-202458-150x100crop.jpg)

![Dzieci rujnują zdolność kredytową, a 500+ nie pomaga? [© Артем Постоев - Fotolia.com] Dzieci rujnują zdolność kredytową, a 500+ nie pomaga?](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Dzieci-rujnuja-zdolnosc-kredytowa-a-500-nie-pomaga-194011-150x100crop.jpg)

![Kredyty mieszkaniowe w III 2024 jeszcze z efektem programu Bezpieczny kredyt 2% [© udra11 - Fotolia.com] Kredyty mieszkaniowe w III 2024 jeszcze z efektem programu Bezpieczny kredyt 2%](https://s3.egospodarka.pl/grafika2/kredyty-konsumpcyjne/Kredyty-mieszkaniowe-w-III-2024-jeszcze-z-efektem-programu-Bezpieczny-kredyt-2-259364-150x100crop.jpg)

![Jak najkorzystniej wysyłać i odbierać przelewy walutowe w EURO [© Production Perig - Fotolia.com] Jak najkorzystniej wysyłać i odbierać przelewy walutowe w EURO](https://s3.egospodarka.pl/grafika2/przelewy-bankowe/Jak-najkorzystniej-wysylac-i-odbierac-przelewy-walutowe-w-EURO-205900-150x100crop.jpg)

![Artykuł natywny, czyli jaki? Jak napisać dobry artykuł natywny? [© Trueffelpix - Fotolia.com] Artykuł natywny, czyli jaki? Jak napisać dobry artykuł natywny?](https://s3.egospodarka.pl/grafika2/artykul-natywny/Artykul-natywny-czyli-jaki-Jak-napisac-dobry-artykul-natywny-215898-150x100crop.jpg)

![Remarketing - jak skutecznie podążać za klientem [© Coloures-Pic - Fotolia.com] Remarketing - jak skutecznie podążać za klientem](https://s3.egospodarka.pl/grafika2/remarketing/Remarketing-jak-skutecznie-podazac-za-klientem-219431-150x100crop.jpg)

![Dni wolne od pracy i kalendarz świąt 2024 [© pixabay.com] Dni wolne od pracy i kalendarz świąt 2024](https://s3.egospodarka.pl/grafika2/dni-wolne-od-pracy/Dni-wolne-od-pracy-i-kalendarz-swiat-2024-256340-150x100crop.jpg)

ROBYG z nowym etapem Portu Popowice we Wrocławiu

ROBYG z nowym etapem Portu Popowice we Wrocławiu

![GPW w 2023: inwestorzy zagraniczni z kolejnym rekordem na Rynku Głównym [© junce11 - Fotolia.com] GPW w 2023: inwestorzy zagraniczni z kolejnym rekordem na Rynku Głównym](https://s3.egospodarka.pl/grafika2/inwestorzy-gieldowi/GPW-w-2023-inwestorzy-zagraniczni-z-kolejnym-rekordem-na-Rynku-Glownym-258870-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Zdolność kredytowa III 2024: krok w tył [© adam88xx - Fotolia.com] Zdolność kredytowa III 2024: krok w tył](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-III-2024-krok-w-tyl-258597-150x100crop.jpg)

![Dlaczego oprocentowanie lokat nie rośnie? [© vege - Fotolia.com] Dlaczego oprocentowanie lokat nie rośnie?](https://s3.egospodarka.pl/grafika2/stopy-procentowe/Dlaczego-oprocentowanie-lokat-nie-rosnie-244105-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe III 2024 r. [© contrastwerkstatt - Fotolia.com] Najlepsze lokaty i rachunki oszczędnościowe III 2024 r.](https://s3.egospodarka.pl/grafika2/lokaty-bankowe/Najlepsze-lokaty-i-rachunki-oszczednosciowe-III-2024-r-258735-150x100crop.jpg)

![Licznik Elektromobilności: 560 nowych punktów ładowania w I kw. 2024 [© Eveline de Bruin z Pixabay] Licznik Elektromobilności: 560 nowych punktów ładowania w I kw. 2024](https://s3.egospodarka.pl/grafika2/motoryzacja/Licznik-Elektromobilnosci-560-nowych-punktow-ladowania-w-I-kw-2024-259370-150x100crop.jpg)

![Marki własne: ciągle za drogie, aby zdobyć rynek? [© sese2018 z Pixabay] Marki własne: ciągle za drogie, aby zdobyć rynek?](https://s3.egospodarka.pl/grafika2/zachowania-konsumentow/Marki-wlasne-ciagle-za-drogie-aby-zdobyc-rynek-259367-150x100crop.jpg)

![Majówka: 9 dni urlopu czy zaciskanie pasa? [© ????♡????♡???? Julita ????♡????♡???? z Pixabay] Majówka: 9 dni urlopu czy zaciskanie pasa?](https://s3.egospodarka.pl/grafika2/majowka/Majowka-9-dni-urlopu-czy-zaciskanie-pasa-259362-150x100crop.jpg)

![Jak odzyskać należności od kontrahenta z Wielkiej Brytanii? [© Depositphotos] Jak odzyskać należności od kontrahenta z Wielkiej Brytanii?](https://s3.egospodarka.pl/grafika2/odzyskiwanie-naleznosci/Jak-odzyskac-naleznosci-od-kontrahenta-z-Wielkiej-Brytanii-259339-150x100crop.jpg)