Obligacje korporacyjne: co wyższe stopy procentowe oznaczają dla inwestorów i emitentów?

2016-09-14 10:34

![Obligacje korporacyjne: co wyższe stopy procentowe oznaczają dla inwestorów i emitentów? [© Robert Kneschke - Fotolia.com] Obligacje korporacyjne: co wyższe stopy procentowe oznaczają dla inwestorów i emitentów?](https://s3.egospodarka.pl/grafika2/obligacje-korporacyjne/Obligacje-korporacyjne-co-wyzsze-stopy-procentowe-oznaczaja-dla-inwestorow-i-emitentow-181476-200x133crop.jpg)

Co wyższe stopy procentowe oznaczają dla inwestorów i emitentów? © Robert Kneschke - Fotolia.com

Przeczytaj także: Obligacje korporacyjne: stawki WIBOR idą w górę

Na wrześniowym posiedzeniu Rada Polityki Pieniężnej pozostawiła stopy procentowe na dotychczasowym, rekordowo niskim poziomie i uznała, że zapewnia on utrzymanie gospodarki na ścieżce wzrostu oraz zachowanie równowagi makroekonomicznej. Jednak odpowiadając na jedno z pytań, zadanych na konferencji prasowej, prezes NBP stwierdził, że nie widzi obecnie możliwości obniżek stóp procentowych, a za zasadne uznał myślenie o tym, kiedy można by zacząć cykl ich podwyższania.Wypowiedź tę trudno traktować w kategoriach klasycznego forward guidance, czyli komunikowania kierunków polityki pieniężnej przez bank centralny, a dodatkowo dotyczyła ona przykładowego, warunkowego (przyspieszenie wzrostu gospodarczego oraz powrót inflacji) i dość odległego terminu, czyli końca przyszłego roku. Choć nie wywołała żadnej reakcji na rynku walutowym, skarbowych papierów dłużnych oraz międzybankowym, to wywarła pewien wpływ na notowania instrumentów pochodnych, które wyceniały do tej pory obniżkę stóp procentowych. Tym bardziej warto zastanowić się, jakie konsekwencje rozpoczęcie cyklu podwyżek stóp procentowych może mieć dla rynku obligacji korporacyjnych. Pod uwagę przy tym należy wziąć specyfikę tego rynku, tempo zaostrzania polityki pieniężnej oraz warunki, w jakich może ono mieć miejsce.

Najważniejszą cechą charakterystyczną naszego rynku, odróżniającą go od innych, bardziej rozwiniętych, jest dominacja papierów o oprocentowaniu zmiennym, na które składa się marża, stała w całym okresie życia obligacji i zmieniająca się w czasie w zależności od warunków rynkowych stawka WIBOR. W przypadku tego typu papierów wpływ podwyżek stóp procentowych na wysokość odsetek dokonuje się jedynie poprzez stawki WIBOR. Oddziałuje on identycznie na sytuację emitenta (wzrost kosztów) i posiadaczy obligacji (symetryczny wzrost przychodów odsetkowych). Wyprzedzenie czasowe między wzrostem stawek a podwyżką stóp procentowych lub jej zapowiedzią, jest na ogół niezbyt duże, a w przypadku niespodziewanej podwyżki stóp nie występuje.

fot. Robert Kneschke - Fotolia.com

Co wyższe stopy procentowe oznaczają dla inwestorów i emitentów?

Ewentualna podwyżka stóp ucieszy inwestorów, nie zaboli emitentów.

W obecnej sytuacji, gdy zapowiedź jest dość enigmatyczna i odnosi się do odległej perspektywy, pozostaje ona bez wpływu na sytuację emitentów i posiadaczy obligacji o zmiennym oprocentowaniu. W przypadku papierów o stałym oprocentowaniu, mechanizm wpływu podwyżki stóp procentowych (lub jej zapowiedzi), jest odmienny. Z punktu widzenia emitenta, wysokość płaconych odsetek dla danej serii papierów nie zmienia się. Podwyżkę stóp odczuje on dopiero w przypadku ewentualnej kolejnej emisji, w odniesieniu do której nabywcy zażądają wyższego, dostosowanego do nowych warunków rynkowych oprocentowania. Z punktu widzenia posiadacza obligacji o stałym oprocentowaniu, sytuacja jest bardziej złożona. Wysokość otrzymywanych odsetek oczywiście także pozostaje stała, jednak następuje spadek ich ceny, dostosowujący rentowność inwestycji do zmienionych warunków rynkowych.

A więc w przypadku chęci ich sprzedaży przed terminem wykupu, inwestor otrzyma kwotę niższą, niż wartość nominalna obligacji. Ma to większe znaczenie dla obligacji notowanych na rynku Catalyst, niż wówczas gdy nie są one przedmiotem obrotu na nim. Inwestor decydujący się na utrzymanie obligacji do terminu wykupu otrzyma rzecz jasna od emitenta zwrot całości kapitału, jednak poniesie koszt utraconych korzyści, wynikający z tego, że zamrożony kapitał mógłby ulokować na lepszych warunkach rynkowych. Ma to znaczenie tym większe, im dłuższy jest czas pozostały do wykupu. Obligacje o stałym oprocentowaniu reagują spadkiem ceny nie tylko na podwyżkę stóp procentowych, ale już na samą zapowiedź jej dokonania lub nawet na rynkowe sygnały możliwego zaostrzenia polityki pieniężnej. Czy i jak ten mechanizm zadziała w obecnej sytuacji, będzie można się przekonać śledząc zachowanie się cen obligacji o stałym oprocentowaniu, notowanych na Catalyst.

Wspomniana zapowiedź prezesa NBP odnosi się do dość odległego terminu (koniec 2017 r.), więc nie powinna mieć większego wpływu na sytuację na rynku. Do tego czasu wiele może się wydarzyć, a zmiany warunków mogą tę perspektywę zarówno przybliżyć, jak i oddalić, a nawet zdezaktualizować. Z podwyżką stóp procentowych należy się liczyć jedynie w przypadku jednoczesnego wyraźnego przyspieszenia tempa wzrostu gospodarczego i wzrostu inflacji w okolice wyznaczonego przez NBP celu, czyli 2,5 proc. +/- jeden punkt procentowy oraz przekonania władz monetarnych o trwałości obu tych tendencji. Prawdopodobnie przebieg ewentualnego cyklu podwyżek stóp procentowych miałby dość łagodny charakter.

Można więc przypuszczać, że odczuwalne konsekwencje, zarówno dla emitentów, jak i nabywców obligacji, mogłyby się pojawić (przyjmując przybliżony termin, sugerowany przez prezesa NBP) za kilkanaście miesięcy. Wyższe koszty pozyskania kapitału pożyczkowego w warunkach boomu gospodarczego i inflacji nie stanowiłyby dla firm nadmiernego obciążenia.

Czytaj także:

- Obligacje korporacyjne: zmienne i stałe oprocentowanie

- Obligacje korporacyjne: odsetki bardziej przewidywalne niż dywidenda

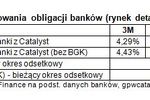

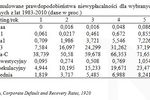

W ciągu ostatnich dwóch lat jedynie dwukrotnie mieliśmy do czynienia z krótkimi, kilkumiesięcznymi okresami niewielkiego wzrostu stawek WIBOR, rzędu kilku setnych punktu procentowego. Od maja obecnego stawka dla WIBOR 3-mies. poszła w górę z 1,67 do 1,71 proc. W poprzednim cyklu podwyżek stóp procentowych, trwającym od stycznia 2011 r. do listopada 2012 r., w wyniku którego stopa referencyjna wzrosła z 3,5 do 4,75 proc., stawka WIBOR zaczęła iść w górę około trzy miesiące przed decyzją o podwyżce. W sumie do połowy 2012 r. wzrosła z 3,8 do 5,1 proc., podnosząc rynkowy koszt pieniądza o 1,3 punktu procentowego, po czym w ciągu następnych dwunastu miesięcy spadła do 2,7 proc.

Piotr Dziura Członek Zarządu

Jak inwestować w obligacje korporacyjne i nie stracić?

Jak inwestować w obligacje korporacyjne i nie stracić?

oprac. : eGospodarka.pl

Przeczytaj także

-

![Lepsze obligacje czy oczekiwanie na dywidendy? [© Sergey Nivens - Fotolia.com] Lepsze obligacje czy oczekiwanie na dywidendy?]()

Lepsze obligacje czy oczekiwanie na dywidendy?

-

![Obligacje skarbowe z wyższym procentem, a korporacyjne niemal z rekordem [© WavebreakMediaMicro - Fotolia.com] Obligacje skarbowe z wyższym procentem, a korporacyjne niemal z rekordem]()

Obligacje skarbowe z wyższym procentem, a korporacyjne niemal z rekordem

-

![Obligacje korporacyjne. Im nie zaszkodził Brexit [© Andrey Popov - Fotolia.com] Obligacje korporacyjne. Im nie zaszkodził Brexit]()

Obligacje korporacyjne. Im nie zaszkodził Brexit

-

![Obligacje korporacyjne: inwestują wszyscy, ale z różnych powodów [© Andrey Popov - Fotolia.com] Obligacje korporacyjne: inwestują wszyscy, ale z różnych powodów]()

Obligacje korporacyjne: inwestują wszyscy, ale z różnych powodów

-

![Catalyst w modzie. Inwestorzy szukają zysków [© Andrey Popov - Fotolia.com] Catalyst w modzie. Inwestorzy szukają zysków]()

Catalyst w modzie. Inwestorzy szukają zysków

-

![Niskie stopy procentowe: czas na obligacje korporacyjne [© Sebastian Duda - Fotolia.com] Niskie stopy procentowe: czas na obligacje korporacyjne]()

Niskie stopy procentowe: czas na obligacje korporacyjne

-

![Niższe stopy procentowe to mniejszy zysk z obligacji [© Magdziak Marcin - Fotolia.com] Niższe stopy procentowe to mniejszy zysk z obligacji]()

Niższe stopy procentowe to mniejszy zysk z obligacji

-

![Oprocentowanie obligacji bankowych wyższe niż lokat Oprocentowanie obligacji bankowych wyższe niż lokat]()

Oprocentowanie obligacji bankowych wyższe niż lokat

-

![Wyceń ryzyko inwestowania w obligacje korporacyjne Wyceń ryzyko inwestowania w obligacje korporacyjne]()

Wyceń ryzyko inwestowania w obligacje korporacyjne

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Lepsze obligacje czy oczekiwanie na dywidendy? [© Sergey Nivens - Fotolia.com] Lepsze obligacje czy oczekiwanie na dywidendy?](https://s3.egospodarka.pl/grafika2/inwestowanie-pieniedzy/Lepsze-obligacje-czy-oczekiwanie-na-dywidendy-221273-150x100crop.jpg)

![Obligacje skarbowe z wyższym procentem, a korporacyjne niemal z rekordem [© WavebreakMediaMicro - Fotolia.com] Obligacje skarbowe z wyższym procentem, a korporacyjne niemal z rekordem](https://s3.egospodarka.pl/grafika2/oszczedzanie-pieniedzy/Obligacje-skarbowe-z-wyzszym-procentem-a-korporacyjne-niemal-z-rekordem-184981-150x100crop.jpg)

![Obligacje korporacyjne. Im nie zaszkodził Brexit [© Andrey Popov - Fotolia.com] Obligacje korporacyjne. Im nie zaszkodził Brexit](https://s3.egospodarka.pl/grafika2/Brexit/Obligacje-korporacyjne-Im-nie-zaszkodzil-Brexit-178189-150x100crop.jpg)

![Obligacje korporacyjne: inwestują wszyscy, ale z różnych powodów [© Andrey Popov - Fotolia.com] Obligacje korporacyjne: inwestują wszyscy, ale z różnych powodów](https://s3.egospodarka.pl/grafika2/inwestowanie-w-obligacje/Obligacje-korporacyjne-inwestuja-wszyscy-ale-z-roznych-powodow-177489-150x100crop.jpg)

![Catalyst w modzie. Inwestorzy szukają zysków [© Andrey Popov - Fotolia.com] Catalyst w modzie. Inwestorzy szukają zysków](https://s3.egospodarka.pl/grafika2/obligacje-korporacyjne/Catalyst-w-modzie-Inwestorzy-szukaja-zyskow-174358-150x100crop.jpg)

![Niskie stopy procentowe: czas na obligacje korporacyjne [© Sebastian Duda - Fotolia.com] Niskie stopy procentowe: czas na obligacje korporacyjne](https://s3.egospodarka.pl/grafika2/inwestowanie-w-obligacje/Niskie-stopy-procentowe-czas-na-obligacje-korporacyjne-119303-150x100crop.jpg)

![Niższe stopy procentowe to mniejszy zysk z obligacji [© Magdziak Marcin - Fotolia.com] Niższe stopy procentowe to mniejszy zysk z obligacji](https://s3.egospodarka.pl/grafika2/obligacje/Nizsze-stopy-procentowe-to-mniejszy-zysk-z-obligacji-107433-150x100crop.jpg)

![Debiut ASM GROUP SA na GPW [© monsitj - Fotolia.com] Debiut ASM GROUP SA na GPW](https://s3.egospodarka.pl/grafika2/debiuty-na-GPW/Debiut-ASM-GROUP-SA-na-GPW-181467-150x100crop.jpg)

![POLSKA GRUPA ODLEWNICZA SA debiutuje na Catalyst [© monsitj - Fotolia.com] POLSKA GRUPA ODLEWNICZA SA debiutuje na Catalyst](https://s3.egospodarka.pl/grafika2/debiuty-na-Catalyst/POLSKA-GRUPA-ODLEWNICZA-SA-debiutuje-na-Catalyst-181471-150x100crop.jpg)

![Matczyna emerytura - ile, dla kogo i jak ją otrzymać? [© Aaron Cabrera z Pixabay] Matczyna emerytura - ile, dla kogo i jak ją otrzymać?](https://s3.egospodarka.pl/grafika2/Mama-4-plus/Matczyna-emerytura-ile-dla-kogo-i-jak-ja-otrzymac-259239-150x100crop.jpg)

![Zdolność kredytowa IV 2024 odbudowuje się [© bzyxx - Fotolia.com] Zdolność kredytowa IV 2024 odbudowuje się](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-IV-2024-odbudowuje-sie-259234-150x100crop.jpg)

![Jak reklamować ośrodek wypoczynkowy lub hotel? [© kadmy - fotolia.com] Jak reklamować ośrodek wypoczynkowy lub hotel?](https://s3.egospodarka.pl/grafika2/reklama-internetowa/Jak-reklamowac-osrodek-wypoczynkowy-lub-hotel-221435-150x100crop.jpg)

![Ranking chwilówek i pożyczek pozabankowych [© Karolina Chaberek - Fotolia.com] Ranking chwilówek i pożyczek pozabankowych](https://s3.egospodarka.pl/grafika2/pozyczki-pozabankowe/Ranking-chwilowek-i-pozyczek-pozabankowych-216055-150x100crop.jpg)

![Jak zwiększyć otwieralność mailingu? 6 sposobów na wysoki Open Rate [© jakub krechowicz - fotolia.com] Jak zwiększyć otwieralność mailingu? 6 sposobów na wysoki Open Rate](https://s3.egospodarka.pl/grafika2/mailing/Jak-zwiekszyc-otwieralnosc-mailingu-6-sposobow-na-wysoki-Open-Rate-222959-150x100crop.jpg)

![Taryfikator mandatów 2023 [© whitelook - Fotolia.com] Taryfikator mandatów 2023](https://s3.egospodarka.pl/grafika2/taryfikator-mandatow/Taryfikator-mandatow-2023-249824-150x100crop.jpg)

![Majówka 2024 może być tańsza [© juli_zmachynskaya z Pixabay] Majówka 2024 może być tańsza [© juli_zmachynskaya z Pixabay]](https://s3.egospodarka.pl/grafika2/majowka/Majowka-2024-moze-byc-tansza-259282-50x33crop.jpg) Majówka 2024 może być tańsza

Majówka 2024 może być tańsza

![GPW w 2023: inwestorzy zagraniczni z kolejnym rekordem na Rynku Głównym [© junce11 - Fotolia.com] GPW w 2023: inwestorzy zagraniczni z kolejnym rekordem na Rynku Głównym](https://s3.egospodarka.pl/grafika2/inwestorzy-gieldowi/GPW-w-2023-inwestorzy-zagraniczni-z-kolejnym-rekordem-na-Rynku-Glownym-258870-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Dlaczego oprocentowanie lokat nie rośnie? [© vege - Fotolia.com] Dlaczego oprocentowanie lokat nie rośnie?](https://s3.egospodarka.pl/grafika2/stopy-procentowe/Dlaczego-oprocentowanie-lokat-nie-rosnie-244105-150x100crop.jpg)

![Zdolność kredytowa III 2024: krok w tył [© adam88xx - Fotolia.com] Zdolność kredytowa III 2024: krok w tył](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-III-2024-krok-w-tyl-258597-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe III 2024 r. [© contrastwerkstatt - Fotolia.com] Najlepsze lokaty i rachunki oszczędnościowe III 2024 r.](https://s3.egospodarka.pl/grafika2/lokaty-bankowe/Najlepsze-lokaty-i-rachunki-oszczednosciowe-III-2024-r-258735-150x100crop.jpg)

![Praca na emeryturze: rząd ma pomysł na aktywizację zawodową seniorów [© goodluz - Fotolia.com] Praca na emeryturze: rząd ma pomysł na aktywizację zawodową seniorów](https://s3.egospodarka.pl/grafika2/rynek-pracy/Praca-na-emeryturze-rzad-ma-pomysl-na-aktywizacje-zawodowa-seniorow-259283-150x100crop.jpg)

![Jakie koszty budowy domu w 2024 roku? [© Cécile Haupas - Fotolia.com] Jakie koszty budowy domu w 2024 roku?](https://s3.egospodarka.pl/grafika2/koszty-budowy-domu/Jakie-koszty-budowy-domu-w-2024-roku-259261-150x100crop.jpg)

![Czy kryzys na rynku nieruchomości komercyjnych uderzy w banki w Polsce? [© Mircea Iancu z Pixabay] Czy kryzys na rynku nieruchomości komercyjnych uderzy w banki w Polsce?](https://s3.egospodarka.pl/grafika2/rynek-nieruchomosci/Czy-kryzys-na-rynku-nieruchomosci-komercyjnych-uderzy-w-banki-w-Polsce-259243-150x100crop.jpg)

![Majówka 2024 może być tańsza [© juli_zmachynskaya z Pixabay] Majówka 2024 może być tańsza](https://s3.egospodarka.pl/grafika2/majowka/Majowka-2024-moze-byc-tansza-259282-150x100crop.jpg)

![O wynikach II tury wyborów współdecydują media społecznościowe [© MrJayW z Pixabay] O wynikach II tury wyborów współdecydują media społecznościowe](https://s3.egospodarka.pl/grafika2/wybory-samorzadowe/O-wynikach-II-tury-wyborow-wspoldecyduja-media-spolecznosciowe-259272-150x100crop.jpg)